Iniciar Sesión

Buenos Aires, 31/12/2025

ELLEN R. WALD

Los mercados del petróleo se desplomaron tras los temores por la nueva cepa de Covid proveniente de Sudáfrica. Operadores e inversores se deshicieron de los activos de riesgo y huyeron a lugares seguros.

En Estados Unidos al final de las operaciones el WTI había caído más de un 13%, hasta los US$ 68.15 por barril, mientras que el Brent bajó un 11.6%, hasta US$ 72.72 por barril.

El descenso fue provocado principalmente por el miedo y la incertidumbre. Se sabía o se comprendía muy poco sobre la variante Ómicron, incluido lo perjudicial que podría ser y el alcance de su propagación. Muchos de los llamados expertos y funcionarios gubernamentales asumieron lo peor.

Rápidamente, varios gobiernos -incluyendo el Reino Unido, Holanda, Japón e Israel- respondieron a las noticias cerrando o limitando el acceso a sus fronteras.

En algunos casos, sólo se bloquearon las llegadas desde la región sur de África. Japón e Israel cerraron temporalmente sus fronteras a los extranjeros. Estos cierres hicieron temer más restricciones de viaje y una caída general de los vuelos en todo el mundo.

Desde el 26 de noviembre, un total de 56 países han instituido algún tipo de prohibición de viaje destinada a "protegerse" de la variante.

Dadas estas reacciones a la nueva variante del COVID-19, junto con la incertidumbre que sigue alimentando la volatilidad del mercado del petróleo, hay tres cuestiones importantes que los operadores deben tener en cuenta y que podrían afectar a las perspectivas de la demanda y, por tanto, a la fijación de precios:

¿Fue la caída sólo un parpadeo temporal en el camino hacia la subida de los precios?

Los precios empezaron a recuperarse el lunes (29/11), con el Brent alcanzando los US$ 77 por barril antes de volver a caer hasta los 73.44. Mientras que el WTI alcanzó los US$ 72 por barril antes de caer a 69.95.

Empezaron a surgir algunos indicios de que la variante Ómicron podría ser menos grave que otras variantes del coronavirus, y algunos países redujeron la gravedad y la duración de sus restricciones de viaje.

Australia, Israel y varios países europeos incluso anunciaron que ya habían encontrado la variante la nueva variante circulando entre sus poblaciones, lo que hace esperar que las restricciones de viaje no sean necesarias. Estados Unidos también anunció la existencia de Ómicron dentro de sus fronteras.

Sin embargo, el martes (30/11) y el miércoles (1/12) los precios del petróleo resbalaron mientras el gobierno de Biden anunciaba que estaba estudiando la posibilidad de promulgar procedimientos mucho más estrictos de control de viajes y cuarentena que dificultarían los viajes de salida y entrada a Estados Unidos para ciudadanos y visitantes.

A pesar de la noticia de que Ómicron ya se ha globalizado, el pánico parece haber desencadenado temores reales de una caída de la demanda de petróleo. Hasta el miércoles, los temores no se habían calmado.

¿Qué significa esto para los pronósticos del precio del petróleo?

Con el Brent y el WTI por debajo de la marca de US$ 70 por barril a partir del miércoles, parece que los pronósticos de la OPEP y la AIE resultan más acertados que las de los grandes bancos. Puede que la OPEP y la AIE tuvieran mejores pronósticos, pero no sabían por qué ni cómo el mercado se enfrentaría a precios más bajos.

A un mes de que termine el año 2021, parece poco probable que los precios alcancen los US$ 90 por barril de petróleo este año, como algunos bancos habían pronosticado en varios momentos de 2021. Las instituciones bancarias parecen seguir convencidas de que los precios del petróleo deberían ir al alza.

Goldman Sachs incluso emitió una nota explicando por qué sus analistas creen que esta venta masiva está exagerada y por qué los precios del petróleo deberían ser más altos en las circunstancias actuales.

¿Cómo afecta este movimiento a la toma de decisiones de la OPEP+ mes a mes?

Tras la caída de los precios, la OPEP y la OPEP+ pospusieron sus reuniones un día más para darse más tiempo para evaluar el mercado a la luz de las noticias. La OPEP se reunió ayer, pero no trató temas de política de producción de petróleo en ese encuentro. En su lugar, el cártel se centró en asuntos burocráticos como los presupuestos y el nombramiento de un nuevo Secretario General.

Hay algunos indicios de que la OPEP+ podría decidir una pausa en su aumento mensual programado de 400,000 bpd en su reunión ayer (2/12), pero no está claro cuánto tiempo podría durar esta pausa. Rusia y Arabia Saudita no han dado ninguna indicación sobre si quieren pausar o seguir adelante con los aumentos de producción previstos. Sólo han dicho que piensan considerar las indicaciones del mercado sobre los últimos acontecimientos.

Muchos analistas creen que el grupo pausará sus aumentos de producción ante la liberación de la Reserva Estratégica de Petróleo de Estados Unidos y otros países y la caída de los precios por el susto de Ómicron.

El miércoles por la mañana (1/12), se filtró un informe interno de la OPEP a Reuters, que muestra que el pronóstico ve el superávit de petróleo creciendo a 2 millones de bpd en enero de 2022, 3.4 millones de bpd en febrero de 2022 y 3.8 millones de bpd en marzo de 2022.

Muchos analistas consideran que esto es una razón para creer que la OPEP+ no seguirá adelante con su aumento previsto, pero aún no podemos asumir que esto sea cierto.

El gas natural, en un soporte importante en mínimos de US$ 4: ¿Subirá ahora?

BARANI KRISHNAN

Hace dos semanas, surgía esta pregunta sobre el gas natural: ¿Podría llegar a US$ 4 y medio o por debajo, antes de que el frío llegue realmente a Estados Unidos?

En un momento de reflexión, el contrato al contado del Henry Hub de Nueva York rondaba máximos de más de US$ 5,03. Ese mismo día, se estableció en US$ 4,90.

Dos semanas más tarde, el contrato al contado de gas natural registró mínimos de cuatro meses en US$ 4,22 y cerró el miércoles en US$ 4,28. En 15 días, había perdido 62 céntimos, es decir, un 13%.

Lo peor es que, sólo en las últimas cuatro jornadas, el mercado ha perdido US$ 1,17, o un 21%, desde el cierre del 26 de noviembre a US$ 5,45, ya que el aumento de la producción y el descenso de las temperaturas lastraron el precio.

La última sesión mostraba estabilidad en el rango de US$ 4,25-4,30 en el momento de escribir estas líneas, las 18:30 horas (CET), y apuntaba a un repunte en la parte superior de los US$ 4 o más allá.

Un informe semanal favorable sobre las reservas de la Administración de Información Energética se suma al optimismo de los que se habían posicionado en largo en el gas tras cuatro jornadas consecutivas de pérdidas.

Sin embargo, los caprichos del mercado del gas son tales que no se puede dar nada por sentado.

"Esta zona de US$ 4,20 es un nivel de soporte importante para el gas natural, ya que era exactamente donde se encontraba antes de que se produjera la gran subida de septiembre", explica John Kilduff, socio fundador del fondo de cobertura de energía Again Capital en Nueva York.

"Técnicamente, éste debería ser de nuevo el punto de despegue del mercado, pero por supuesto podríamos bajar aún más", dice Kilduff.

"¿Serían suficientes US$ 3,99? Es decir, ¿una caída por debajo de los US$ 4 activaría las órdenes de paradas de compra para aquellos posicionados en corto? ¿O tenemos que bajar más, por ejemplo hasta los US$ 3,80? Es difícil de averiguar en este momento", agregó.

Dan Myers, analista de la consultora de mercados de gas Gelber & Associates, de Houston (Texas), señaló algo parecido.

"Hay un nivel de soporte en US$ 4,20", dice Myers, que reconoce que los factores bajistas —por ejemplo, el aumento de la producción y las temperaturas— han reducido la quema de gas para la generación de energía y calefacción hasta principios de octubre.

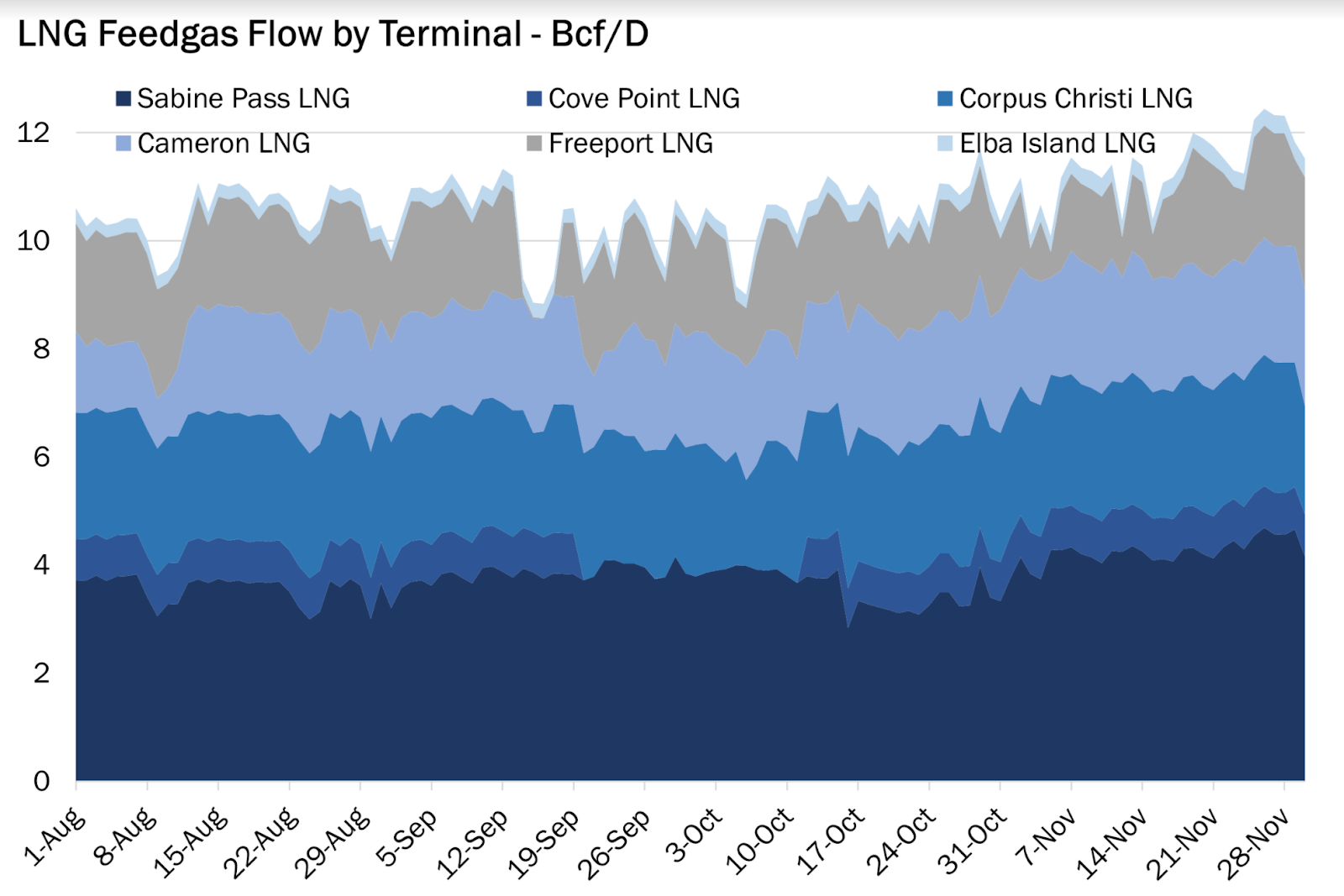

Sin embargo, en la última semana se ha producido un repunte de las exportaciones de gas natural licuado (GNL), a través de la terminal Sabine Pass de Cheniere Energy, lo que ha impulsado el consumo global de gas, señala Myers.

"El tren 6 de Sabine Pass ha estado cogiendo poco a poco cantidades moderadas de gas entrante en el rango de 5.000 millones de pies cúbicos diarios. Como resultado, las exportaciones totales de GNL han aumentado temporalmente por encima de los 12.000 millones de pies cúbicos diarios", añadió.

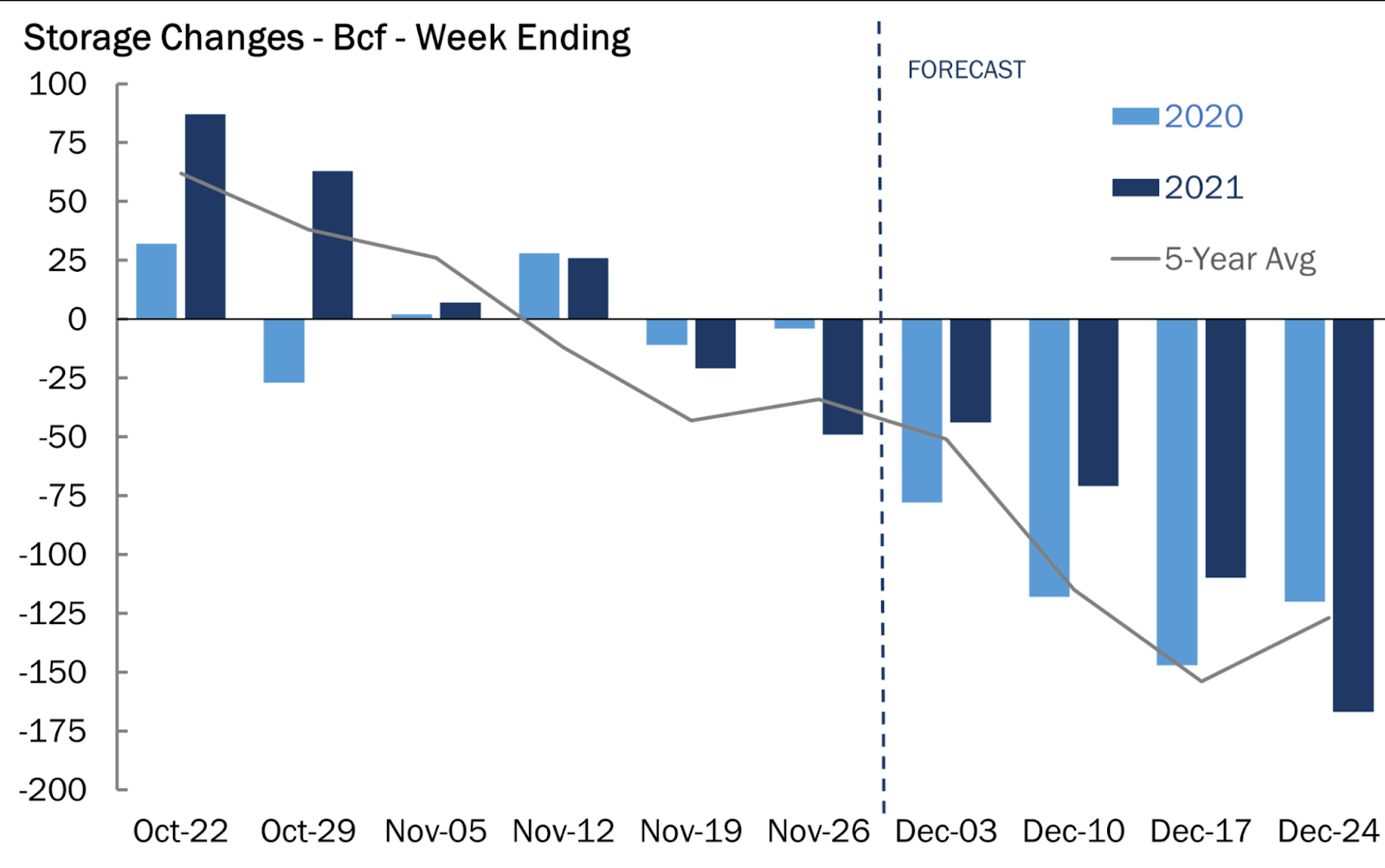

El informe de almacenamiento correspondiente a la semana que concluía el 26 de noviembre será más favorable para la confianza del mercado.

Según el consenso de los analistas consultados por Investing.com, las empresas de servicios públicos de Estados Unidos sacaron de sus almacenes una cantidad de gas superior a la habitual, ya que el clima más frío de lo habitual provocó una demanda de calefacción mayor de lo habitual.

Esta reducción se compararía con la extracción de sólo 4.000 millones de pies cúbicos diarios observada durante la misma semana hace un año y con una retirada media de cinco años (2016-2020) de 31.000 millones de pies cúbicos diarios.

En la semana anterior, hasta el 19 de noviembre, las empresas de servicios públicos retiraron 21.000 millones de pies cúbicos diarios de gas de las reservas.

Si los analistas están en lo cierto, la retirada durante la semana que concluía el 26 de noviembre reduciría las reservas a 3.566 millones de pies cúbicos, un 2,3% por debajo de la media de cinco años y un 9,5% por debajo de la misma semana hace un año.

El clima de la semana pasada fue más frío de lo normal, con 142 días-grado de calefacción (HDD), frente a la norma de 134 HDD a 30 años para ese periodo, según el proveedor de datos Refinitiv.

Los HDD, utilizados para estimar la demanda de calefacción de hogares y empresas, miden el número de grados que la temperatura media de un día está por debajo de los 65 grados Fahrenheit (18 grados Celsius).

De cara al mes que viene, las estimaciones iniciales sobre las extracciones parecen decepcionantes debido a un poco de calor a principios de diciembre, dice Myers.

"Si estas previsiones meteorológicas no se desvían de forma significativa a corto plazo, y si estas retiradas se producen como se espera, el almacenamiento total de 2021 podría alcanzar la media total de las reservas a cinco años a principios o mediados de diciembre", agregó.

Con la excepción de la semana pasada, los modelos meteorológicos de los últimos tiempos no han sido lo bastante impresionantes para el gas, lo que explica el desplome del 22% del precio de la semana anterior y la caída del 13% de la primera semana de noviembre.

"En un mercado en el que el tiempo lo supera todo, los modelos siguen sin mostrar mucho frío hasta mediados de mes", comentaron desde naturalgasintel.com en un informe.

En esta época del año, un descenso de los niveles superiores más fuerte desde Alaska hacia el oeste de Norteamérica, y un patrón positivo de oscilación del Atlántico Norte en el lado del Atlántico se han combinado en "una rutina de clima cálido", dice el informe, citando al pronosticador Bespoke Weather Services.

"Algunos días de las próximas dos semanas podrían ser aún más cálidos dada la fuerza de estas señales", dijo el informe, citando de nuevo a Bespoke.

A pesar de unas condiciones generales de suavidad, el informe señala que hay diferencias entre los modelos meteorológicos, ya que los datos europeos son mucho más cálidos que los estadounidenses.

Mientras tanto, el Sistema de Pronóstico Global presentó una tendencia más fría; se prevé que un sistema meteorológico llegará al Medio Oeste del 6 al 8 de diciembre, según el informe que cita a NatGasWeather, otro pronosticador.

El cambio debería impulsar la demanda más cerca de los niveles estacionales, dice NatGasWeather, aunque se pregunta si ni eso bastaría.

"Incluso después de que el último GFS añadiera la demanda del 6 al 8 de diciembre, sigue siendo bastante bajista en general cuanto a los próximos 15 días, lo suficiente como para convertir los déficits actuales de 58.000 millones de pies cúbicos diarios en superávits a mediados de diciembre".