Iniciar Sesión

Buenos Aires, 04/12/2025

El análisis de Exxon, Shell, Eni, Chevron, BHP, Conocco, YPF Pemex, Petrobras y PDVSA

LAURA HURST

Los principales productores de petróleo y gas desde Noruega hasta los Estados Unidos vieron caer sus ganancias en los primeros tres meses del año. Exxon Mobil reportó su primera pérdida en más de 30 años, Royal Dutch Shell recortó sus dividendos por primera vez desde la Segunda Guerra Mundial.

Y eso fue solo el resultado de la propagación inicial del coronavirus. Las cosas han empeorado aún más desde que una pandemia global causó una caída del mercado petrolero sin precedentes. Hay algunas señales de recuperación en el horizonte, pero las compañías se unieron en sus advertencias de que el trimestre actual será más difícil que el primero.

Algunas conclusiones clave muestran qué empresas pueden soportar otros tres meses de dolor y cuáles tendrán dificultades:

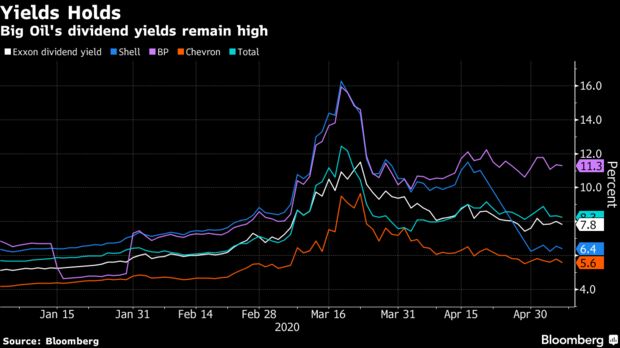

Los generosos dividendos de Big Oil han sido durante mucho tiempo su principal atracción para los inversores. Pero gracias al Director Ejecutivo de Shell, Ben van Beurden, ya no son sacrosantos, después de que recortó el pago de su empresa en dos tercios.

"Ningún CEO quiere tener en su historial un corte en el dividendo", dijo van Beurden a los periodistas, después de hacer exactamente eso. Ahora el tabú está roto, otros pueden seguirlo.

Exxon y Chevron dijeron que permanecen inquebrantables en su compromiso con el dividendo. El CEO de BP Plc , Bernard Looney, fue más equívoco y dijo que su junta revisará el pago trimestralmente.

El jefe de Eni SpA , Claudio Descalzi, se negó a dar orientación sobre su dividendo hasta julio, cuando la compañía podrá evaluar el impacto de las medidas de reducción de costos.

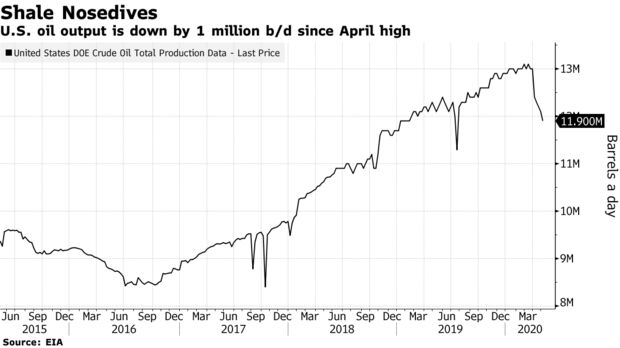

Varios CEOs dijeron que ya se están produciendo paradas de producción, ya sea por mandato de los miembros de la Organización de Países Exportadores de Petróleo o motivados por los bajos precios. Eso significa que la mayoría de las grandes compañías bombearán menos petróleo y gas en el segundo trimestre.

La producción ya está cayendo en los EE.UU., Y Exxon, Chevron y ConocoPhillips planean cortar hasta 660,000 barriles por día para fines de junio. Shell y BP están retirando plataformas del Pérmico, y este último está sacando $ 1 mil millones del gasto planificado en su negocio de esquisto bituminoso.

BP dijo que ha sido contactado por países del Medio Oriente, Rusia, Angola y Azerbaiyán, todos miembros de la OPEP +, para reducir la producción de crudo. Se le ha ordenado cortar 90,000 barriles por día de su campo Rumaila en Irak .

Kazajstán obligará a las compañías petroleras internacionales a reducir la producción para que la nación pueda cumplir con su recorte de 390,000 barriles por día, dijeron personas familiarizadas con el asunto el mes pasado. Eso potencialmente afecta a Shell, Eni y Chevron.

Ni siquiera es miembro de la OPEP +, pero la decisión de Noruega de reducir la producción contribuyó a la decisión de Equinor ASA de desechar un objetivo de crecimiento del 7% para este año.

Para las cinco grandes petroleras más grandes, el efectivo combinado de las operaciones cayó un 29% respecto al año anterior a aproximadamente $ 27 mil millones , lo que no es suficiente para pagar dividendos, pagos de intereses, gastos operativos e inversiones.

Eso fue en un trimestre en el que Dated Brent, el punto de referencia con el que se cotiza la mayoría de los envíos mundiales de petróleo, promedió alrededor de $ 50 por barril. Incluso con la reciente recuperación de los precios, el marcador ha promediado menos de $ 20 hasta ahora en el segundo trimestre, según datos de BP.

El flujo de caja de las operaciones se desplomó en el 1T a medida que cayeron los precios del petróleo

Las empresas han recurrido a la venta de bonos y a sacar nuevas líneas de crédito para mantener la liquidez saludable. Para algunos de ellos, hay preguntas sobre cuánto tiempo pueden seguir acumulando deudas.

El engranaje de BP, la proporción de deuda neta a capital, se disparó 5 puntos porcentuales a 36% en el primer trimestre. Si bien Looney dijo que parte de ese aumento fue el resultado de una acumulación temporal de capital de trabajo, se negó a dar un plazo para cuándo volvería a su rango de confort del 20% al 30%.

Para el director financiero de Chevron, Pierre Breber, la deuda no era un problema. La compañía tiene una capacidad "más que suficiente" para pedir prestado a través de una larga recesión y pagar el dividendo actual durante dos años en $ 30 de petróleo, dijo.

Después de digerir los resultados del primer trimestre, los analistas son los más optimistas de Total y los más pesimistas de Exxon.

Las finanzas de la compañía francesa parecen fuertes y sus dividendos seguros, según informes de investigación . En contraste, el gigante estadounidense " está caminando por la cuerda floja " entre los pagos de los accionistas y la inversión a largo plazo, dijo el analista de Bloomberg Intelligence Fernando Valle.

Con los dividendos de BP y Eni también en una posición precaria, según los analistas, el segundo trimestre puede ser aún más dramático que el primero.

Sputnik

Las principales petroleras de América Latina vieron caer estrepitosamente su valor de mercado en el primer trimestre de 2020, como consecuencia de la crisis internacional en el precio del crudo. Pemex, Petrobras, YPF, Ecopetrol, PDVSA y Petroecuador enfrentan un año complejo entre pérdidas y reestructuración de gastos.

El desplome de los precios internacionales del petróleo que se produjo en marzo afectó fuertemente a las principales empresas petroleras latinoamericanas que, además del impacto negativo de la pandemia de COVID-19 en el mercado de combustible, deben afrontar la caída en el precio de sus acciones o reducir sus estructuras ante las perspectivas de menores ingresos futuros.

Así es que la caída en los precios desatada en el mes de marzo ante la falta de un acuerdo entre los países de la OPEP+ tuvo repercusiones nefastas para la salud de petroleras más importantes de América Latina como la mexicana Pemex, la brasileña Petrobras, la argentina YPF, la ecuatoriana Petroecuador, la colombiana Ecopetrol o la venezolana PDVSA.

México

La petrolera mexicana Pemex (Petróleos Mexicanos) reportó el 30 de abril pasado pérdidas de 562.531 millones de pesos mexicanos (23.913 millones de dólares) durante el primer trimestre de 2020. La magnitud fue tal que superó al presupuesto total que la empresa manejaba para todo el año 2020. Las Administración explicó que uno de los principales factores de la sangría fue la devaluación del peso mexicano, que tuvo su punto máximo a mediados de abril alcanzando los 25 pesos mexicanos por dólar.

Una realidad compleja para una empresa que ya era considerada "en quiebra" desde el comienzo del Gobierno de Andrés Manuel López Obrador. A pesar de eso, la postura de México fue clave para destrabar un nuevo acuerdo de la OPEP+, al aceptar reducir su producción de crudo en 100.000 barriles, aunque no en 400.000 como se esperaba en un principio.

Brasil

La brasileña Petrobras (Petróleos Brasileiros), por su parte, sufrió consecuencias inmediatas tras la caída del precio del petróleo de comienzos de marzo. Sus acciones en la Bolsa de Sao Paulo llegaron a caer más de 24%. Así, el valor de mercado de la firma cayó 20.515 millones de dólares, casi un tercio de su valor total de mercado.

Entre los nuevos objetivos de la petrolera brasileña está la disminución del 15% en los costos corporativos y un 10% en los costos generales. La firma también anunció el ajuste de la remuneración de gerentes y remuneraciones variables correspondientes a 2019, así como la postergación de pagos de dividendos.

La nueva estrategia para la crisis también incluye un plan de "desinversión" que permitirá "reducir el endeudamiento y financiar inversiones en operaciones que generen más valor". Así, Petrobras promete reducir sus inversiones a menos de la mitad, aunque aumentando las inversiones destinadas a la búsqueda de petróleo en su plataforma marítima.

Argentina

La argentina YPF (Yacimientos Petrolíferos Fiscales) también sintió un cimbronazo en sus acciones como consecuencia de la crisis internacional en el precio del petróleo. Las acciones de la petrolera argentina en Wall Street se ubicaron el 19 de marzo a 2,57 dólares, tras tocar un piso mínimo histórico de 2,25 dólares, generando una caída acumulada del 78% desde comienzos de 2020.

El desplome provocó una disminución de 4.500 millones en el precio de mercado de la compañía, de la que el Estado argentino tiene actualmente el 51% de las acciones. La caída dejó a la empresa con un valor de capitalización bursátil de 1.001 millones de dólares.

Colombia

La suerte de la colombiana Ecopetrol no ha sido diferente. Antes de que la empresa presentara sus resultados del primer trimestre de 2020, analistas colombianos ya adelantaban que la petrolera manejaría una caída superior al 61% en sus ganancias con respecto a los primeros tres meses de 2019, un guarismo equivalente a 269,5 millones de dólares.

Las acciones de Ecopetrol también se desplomaron en marzo con la baja internacional de los precios, llegando a bajar un 16% en la Bolsa de Valores de Colombia.

Ecuador

A diferencia de los demás países de la región, Ecuador utiliza el precio del petróleo West Texas Intermediate (WTI) —de EEUU— como referencia y no el Brent, considerado en los mercados europeos. Por ese motivo, la caída del WTI se trasladó inmediatamente a los precios del petróleo ecuatoriano, que llegó al mínimo de 23,60 dólares por barril, el mínimo desde 2002.

Ese precio no solo afectó a la propia petrolera estatal sino a todo el presupuesto nacional ecuatoriano, que había sido estimado en 51,30 dólares. Los problemas en el precio se vieron agravados por la rotura del Sistema del Oleoducto Transecuatoriano (SOTE), que también impidió que el país ecuatoriano pueda exportar crudo.

Venezuela

Las ventas de petróleo de la estatal venezolana PDVSA ya se ven afectadas por las sanciones impuestas por EEUU pero aún así resultaron golpeadas por la caída internacional, llegando a ubicarse en un mínimo de 13,03 dólares por barril en marzo. Tener que vender por debajo del costo de producción podría ocasionar pérdidas de hasta 10.000 millones de dólares a la empresa, según analistas privados.