Iniciar Sesión

Buenos Aires, 01/12/2025

En el primer trimestre Barrick pudo reducir su deuda neta en un 17% y ahora solo tiene una deuda de $ 1.85 mil millones.

REUBEN GREGG BREWER

Las acciones de la minera de oro gigante Barrick Gold ( NYSE: GOLD ) subieron un 50% durante los primeros seis meses de 2020, según datos de S&P Global Market Intelligence . El mercado más amplio, tal como se mide por el S & P 500 índice , se redujo aproximadamente 5% durante el mismo lapso. Claramente, los inversores vieron algo en Barrick que fue excepcional ... más o menos.

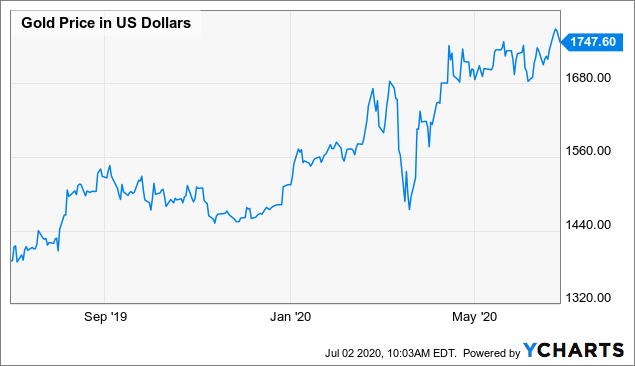

Barrick es una de las mineras de oro más grandes del mundo. Sus líneas superiores e inferiores están estrechamente vinculadas al rendimiento del metal. El oro, un metal precioso , a menudo se considera una reserva de riqueza durante tiempos turbulentos. Entonces, cuando los inversores son un poco asustados, a menudo comienzan a comprar el metal amarillo. Eso es más o menos lo que sucedió en el primer semestre de 2020, ya que los temores sobre la propagación de COVID-19 tenían a los inversores nerviosos . Para poner un número en eso, las acciones de oro SPDR, que compra oro físico, aumentaron alrededor del 17% durante los primeros seis meses del año.

Barrick se ha beneficiado del aumento en el precio del metal. A medida que el material que el minero extrae del suelo aumenta de precio, los márgenes de la compañía se expanden porque sus costos se mantienen relativamente constantes. Eso ayuda a explicar por qué la acción subió mucho más que el metal real. Lo interesante aquí es que, después de un breve mercado bajista, el mercado bursátil más amplio nuevamente se ha disparado hacia máximos históricos. Por lo tanto, tanto el oro (y Barrick) como el mercado de valores se han estado poniendo de moda últimamente. Es una señal preocupante, ya que el sentimiento de los inversores es lo que impulsa a ambos. Si la historia es una guía, a los inversores de uno u otro les falta algo.

Las ganancias en oro y en acciones de Barrick sugieren que al menos algunos inversionistas están preocupados de que COVID-19 sea un problema mayor de lo que los inversores parecen pensar en términos generales, debido al rápido repunte del índice S&P 500. Es demasiado pronto para saber si eso es correcto o no, pero agregar un poco de oro para fines de diversificación no es una idea terrible si el rápido rebote del mercado lo pone nervioso. Dicho esto, Barrick es solo una forma de hacerlo; Los inversores que buscan diversificar deberían considerar más opciones, incluidas las compañías de transmisión.

Seeking Alpha

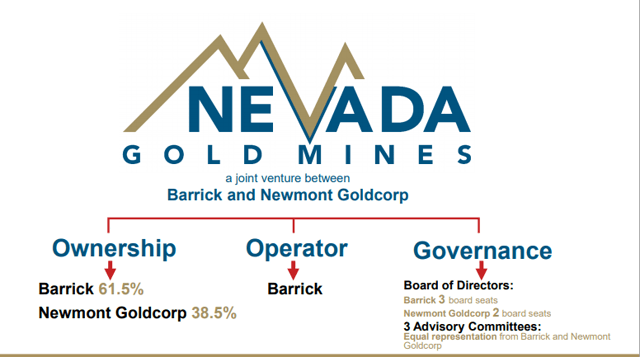

Para aquellos que no están familiarizados con Barrick, la compañía es una minera de oro global con operaciones en América del Norte y del Sur, África, Asia y Australia. En 2019, Barrick anunció una importante adquisición de Randgold Resources, expandiendo su presencia en África, y en julio de 2019, lanzó Nevada Gold Mines, que combinó activos y talento en Nevada con Newmont ( NEM ), en un intento de ofrecer sinergias y agregar valor al accionista.

Barrick parece estar haciendo todos los movimientos correctos: en el primer trimestre, Barrick reportó excelentes resultados financieros, con un flujo de caja operativo que aumentó a $ 889 millones y un flujo de caja libre de $ 438 millones; Barrick pudo reducir su deuda neta en un 17% y ahora solo tiene una deuda de $ 1.85 mil millones.

Barrick también ha visto impactos limitados de COVID-19, ya que fue uno de los primeros mineros en implementar medidas de seguridad y un plan de respuesta sólido.

Q1 fue un gran trimestre; sin embargo, espero resultados financieros aún más fuertes en el segundo trimestre de 2020 debido al sólido desempeño de las minas de oro de Barrick en Nevada y los precios más altos del oro, como explico a continuación.

Barrick posee el 61.5% de Nevada Gold Mines, mientras que Newmont-Goldcorp posee el 38.5%. La empresa conjunta incluye 10 minas subterráneas de oro y 12 minas a cielo abierto, incluidos 3 activos de Nivel 1, incluidas la mina Cortez / Goldrush y la mina Carlin.

Según Barrick y Newmont-Goldcorp, se espera que la empresa conjunta Nevada Gold Mines entregue hasta $ 500 millones en sinergias durante sus primeros cinco años de operaciones. Nevada Gold Mines produce cerca de 2 millones de onzas de oro por año, con costos de mantenimiento integral por debajo de $ 950 / oz.

Aquí está la última actualización: Barrick ha informado que NGM excedió sus objetivos de producción y costos establecidos al comienzo de la empresa conjunta hace un año, a pesar de la pandemia de COVID-19.

"Al eliminar las cercas que anteriormente habían separado los activos conectados geológicamente, las minas y los proyectos que claramente pertenecían juntos podrían combinarse en operaciones más grandes y más eficientes, con ahorros sustanciales como un beneficio inmediato", dice Mark Bristow, CEO de Barrick Gold.

No se proporcionaron cifras específicas de producción o costo en efectivo en el comunicado de prensa, pero creo que los inversores pueden esperar resultados similares o mejores de estas minas en comparación con el primer trimestre.

Para algunos antecedentes: en Q1, las minas Barrick's Cortez y Carlin produjeron oro a un costo justo al norte de $ 1,000 / oz, y espero que esos costos caigan por debajo de esa cifra en Q2; en Carlin, el AISC fue temporalmente más alto en el primer trimestre debido al desarrollo subterráneo adicional y la extracción capitalizada, mientras que la mina Cortez verá un aumento de la producción de Cortez Deep South en H2 2020.

Otras minas de Nevada para vigilar en el segundo trimestre incluyen la mina Phoenix; en el primer trimestre, contribuyó con 35,000 onzas de oro, con un AISC cayendo un 12% a $ 914 / oz; y la mina Long Canyon, que probablemente contribuirá con 30,000 - 35,000 onzas de oro a $ 600-650 AISC.

Datos de YCharts

Barrick también se beneficiará enormemente de los precios más altos del oro. En el primer trimestre, Barrick produjo 1,25 millones de onzas de oro a $ 954 / oz AISC, y su precio promedio de oro realizado fue de $ 1.589 / oz, frente a $ 1.483 / oz en el cuarto trimestre de 2019. Esa cifra será superior a $ 1.700 / oz para el segundo trimestre. , o aproximadamente 7% a 8% más alto.

Piense en el impacto positivo que tendrá en los márgenes, el flujo de caja y las ganancias de Barrick. Para el primer trimestre, sus márgenes por onza fueron de aproximadamente $ 635 / oz ($ 1,589 / oz precio del oro, menos $ 954 / oz AISC); para el segundo trimestre, sus márgenes deberían ser superiores a $ 700 / oz , suponiendo que su precio promedio del oro supere los $ 1,700 / oz, y que sus costos de mantenimiento total sean inferiores a $ 1,000 / oz, lo cual se espera.

Barrick produjo 1,25 millones de onzas de oro en el primer trimestre, y espero una producción ligeramente mayor en el segundo trimestre. Suponiendo que produce 1.3 millones de onzas en el segundo trimestre y logra un AISC de $ 950 / oz, Barrick debería producir más de $ 925 millones en flujo de caja operativo (en comparación con $ 889 millones), y cerca de $ 500 millones en flujo de caja libre (en comparación con $ 438 millones), para Q2.

El negocio minero de cobre de Barrick probablemente también verá mejores resultados en el segundo trimestre, ya que los precios del cobre han aumentado de $ 2.25 / lb en abril a $ 2.75 / lb al momento de la escritura, y su AISC probablemente caerá por debajo de $ 2 / lb.

Barrick Gold es enormemente rentable a los precios actuales del oro, espero un final muy fuerte para 2020 con precios al norte de $ 1,700 / oz; Es probable que el balance general de la compañía mejore aún más este año, ya que utiliza parte de su flujo de caja libre para pagar la deuda. También existe la posibilidad de una adquisición de Freeport-McMoRan ( FCX ) de la mina Grasberg , lo que agregaría un activo increíble a su cartera, así que esté atento a posibles fusiones y adquisiciones.

A pesar de lo que han dicho otros autores de Seeking Alpha, el stock no está sobrevaluado. Las acciones de Barrick actualmente cotizan a un EV / EBITDA de menos de 5X, y un P / E final de 10.63X, según Capital IQ. (Tengo su EV / EBITDA actual en aproximadamente 6X, según mis propias estimaciones).

Espero un precio mucho más alto de las acciones de Barrick Gold en el futuro, no creo que tenga ningún problema para eclipsar sus máximos anteriores de $ 54 / acción, que alcanzó en 2011. Mientras tanto, puede esperar y cobrar su Dividendo de $ .16 por acción.