Iniciar Sesión

Buenos Aires, 04/12/2025

La petrolera adeuda más de 8.000 millones de dólares, y cerca de 2.000 deben ser refinanciados

JAVIER LOJO

Los problemas de productividad que atraviesa YPF en estos últimos años son conocidos por la mayor parte de los analistas. Lo que hizo días atrás su presidente, Guillermo Nielsen, sólo fue ponerlos sobre la mesa. Algo que las anteriores gestiones no hicieron argumentando presiones desde distintos sectores de la Casa Rosada.

La evolución que reflejan los balances de la empresa da cuenta de este deterioro. El avance de la política dentro de YPF se vio reflejado, entre otros puntos, en la cantidad de personal que ingreso a planta en las últimas décadas.

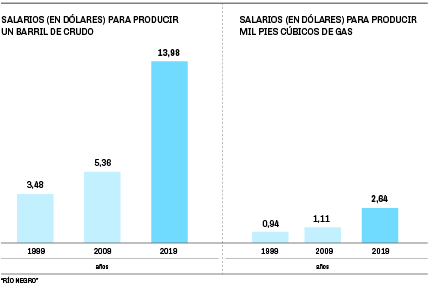

En 1999, año en que Repsol hace la OPA sobre las acciones de YPF para quedarse con la empresa, la producción de un barril de crudo representaba 3,4 dólares en salarios erogados. Una década después, y a dos años de la llegada de los Eskenazi de la mano de Néstor Kirchner, ese indicador alcanzaba los 5,4 dólares. Al cierre de 2019 terminó en los 14 dólares. Es decir, más que se triplicó en solo veinte años. Algo totalmente contradictorio cuando se analiza la evolución tecnológica que ha tenido la industria en todo el globo durante este período bajo análisis. Datos de empresas internacionales ligadas a la actividad extractiva de hidrocarburos logran hoy índices entre los 2 y 5 dólares en salarios por barril producido.

Esta misma tendencia se observa para la producción de mil pies cúbicos de gas en YPF, que pasó de cerca de 1 a 2,6 dólares en las dos últimas dos décadas.

Los números terminan de convalidar lo que Nielsen mencionó ante un atónito auditorio: la masa salarial de la empresa más que se duplicó en los últimos diez años contra una producción que nunca terminó por recuperarse en forma sostenida. En términos simple: los balances reflejan que la pérdida de productividad fue progresiva desde la intervención del Estado.

Con balances mostrando algunas inconsistencias en sus números finos, las acciones de la petrolera ingresaron hace ya tiempo en un terreno bajista confirmando así cuan distante está la realidad que atraviesan los negocios de la firma respecto del relato que le puso cada una de las gestiones presidenciales. Pasó con Néstor Kirchner, su esposa Cristina Fernández y con Mauricio Macri.

Nielsen lo único que quiso hacer en estos últimos días fue romper con esa inercia que, en definitiva, iba a permitir tener un diagnóstico objetivo sobre las dificultades que arrastra YPF y las alternativas para salir de la crisis estructural que atraviesa.

“Aspiro a que YPF retome el rol transformador que se puso de manifiesto años atrás durante la presidencia del ingeniero Estenssoro, que permitió pasar de una empresa estatal con serias ineficiencias a otra privada eficiente”, señaló en la asamblea de accionistas realizada a fines de abril de este año. “Nuestro objetivo es lograr un YPF redimensionada, que cuente con más músculo para realizar con éxito los proyectos que se proponga”, agregó sobre el final del discurso.

Pero los dichos del economista y CEO de YPF -tanto en la asamblea como en sus exposiciones- no fueron avalados por el círculo íntimo del gabinete presidencial y, menos aún, por el ala más reaccionaría del Gobierno.

La respuesta no tardó en llegar. Alberto Fernández dio a conocer esta semana que la cerealera Vicentin pasaría manos del Estado. Se crearía una nueva sociedad conformada por capitales mixtos y con YPF Agro a la cabeza. Más piedras en la ya pesada mochila política que carga sobre la petrolera de bandera nacional (ver recuadro aparte).

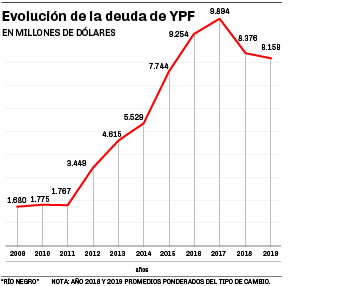

Desde que el Estado llegó a la total conducción de YPF sus números fueron empeoraron sensiblemente. La deuda creció en forma vertiginosa pasando de los 2.700 millones de dólares a más de 8.000 millones de dólares, la masa salarial se disparó y los indicares de competitividad -en la mayor parte de los casos- se desplomaron.

.

Semejante cantidad de dinero tomado del mercado como deuda tendría que verse reflejado en algunos de sus indicadores de campo. Sin embargo, sus balances muestran caídas marginales en la producción de crudo y subas de la misma proporción en gas en este período. ¿Quién se hace cargo de los malos resultados de la empresa? Hoy la deuda representa más de cuatro veces su valor bursátil. Un dato no menor a la hora de salir a buscar financiamiento.

Sus balances dan cuenta también que, en el último quinquenio, YPF logró utilidades netas por unos 5 millones de dólares. Con el patrimonio neto que cuenta, la deuda tomada y las condiciones de la industria a nivel general; las utilidades deberían haber sido mucho mayores. Por alguna razón dejó pasar la posibilidad de ganar enormes cantidades de dinero como se observa en cualquier otra empresa del rubro.

El año pasado, sin ir más lejos, YPF perdió más de 500 millones de dólares. Su hermana mayor en Latinoamérica, Petrobras, logró utilidades netas superiores a los 9.000 millones de dólares en ese mismo período, con toda la carga de la historia de juicios que tuvo que hacer frente tras el escándalo Lava Jato. La francesa Total obtuvo ganancias cercanas a los 12.000 millones de dólares; la británica BP algo más de 3.600 millones y la norteamericana ExxonMobil alrededor de 13.000 millones de dólares, por mencionar algunas de las petroleras más importantes. Durante el año pasado la única empresa de importancia del rubro que perdió dinero fue YPF. Retroceder en el tiempo, con el análisis de los balances anteriores sobre estas empresas, seguramente nos llevará a las mismas conclusiones

Comparando la evolución de las acciones de YPF con otras empresas privadas del sector, claramente se observa la pérdida de aceptación del mercado.

Nielsen presentó estos números, despojados de todo relato patriótico, como una forma de entender cuál era la realidad de YPF dentro de lo que es el universo en el que se maneja esta actividad. Detalló minuciosamente su proceso de descapitalización y mencionó la mirada que tienen los inversores externos sobre la petrolera.

En 2005 la acción de YPF en Nueva York tocaba sus máximos logrando la empresa un valor bursátil superior a los 20.000 millones de dólares. Previo a la expropiación ese número se ubicaba levemente por debajo de los 18.000 millones de dólares. Con el Estado condiciendo sus destinos, su valor se desplomó a los 3.000 millones y hoy se encuentra en poco menos de 1.800 millones de dólares. Es decir, desde que se supo que el Estado iba a expropiar la empresa su valor de hundió el 90%. Nada indica que esta tendencia pueda revertirse, por lo menos en lo que al corto plazo se refiere.

Desde el ala kirchenista del Frente de Todos criticaron los dichos de Nielsen sobre la cantidad de empleados de la petrolera.

Durante varias décadas, el término crisis ocupó un lugar central en los ensayos realizados sobre el país, convirtiéndose en un diagnóstico casi permanente a lo largo de las últimas décadas. La paradoja de percibirla como una normalidad se fue tornando cada vez más frecuente. Todo es justificable en medio de esta crisis estructural que se vive, arrastrando una inercia que, cada año que pasa, es más difícil de torcer para quien tenga vocación de cambios. En este contexto, la reciente historia de YPF es solo una foto más de la decadencia que vive la Argentina hace ya más de medio siglo.

Durante la conferencia de prensa sobre la expropiación de Vicentin, el presidente Fernández explicó que todos los activos del grupo cerealero pasarán a formar parte de un fondo fiduciario que será administrado por YPF Agro, una subsidiaria de la petrolera YPF, bajo control del Estado argentino.

Mucha es la inversión que hoy necesita Vicentin para funcionar como lo hizo previo a su entrada en concurso. Esos fondos serán muy difíciles de obtener más aun en el crítico contexto de default en que se encuentra el país. Desde el Gobierno no descartan que parte del financiamiento que necesite Vicentin llegue a través de YPF, una vez que el ministro Guzmán cierre el acuerdo por la deuda que tiene el Estado Nacional con los acreedores externos.

Pero la realidad es que la petrolera estatal esta muy complicada financieramente y uno de los grandes problemas que hoy presenta ante el mercado internacional, es la deuda que acumula. YPF adeuda más de 8.000 millones de dólares, y cerca de 2.000 deben ser refinanciados ya que no tiene capacidad para hacer frente a estos vencimientos que operaran en los próximos 24 meses.

El titular de YPF, Guillermo Nielsen, no fue de la partida en las decisiones sobre la expropiación de Vicentin y menos del rol que tendrá YPF Agro dentro del complejo escenario económico-financiero que atraviesa la cerealera.

Poner en marcha a Vicentin no será fácil de ejecutar con los mercados de crédito cerrados y, más aun, estando en manos del Estado donde la política seguramente volverá a interceder en los lineamientos comerciales de la empresa.