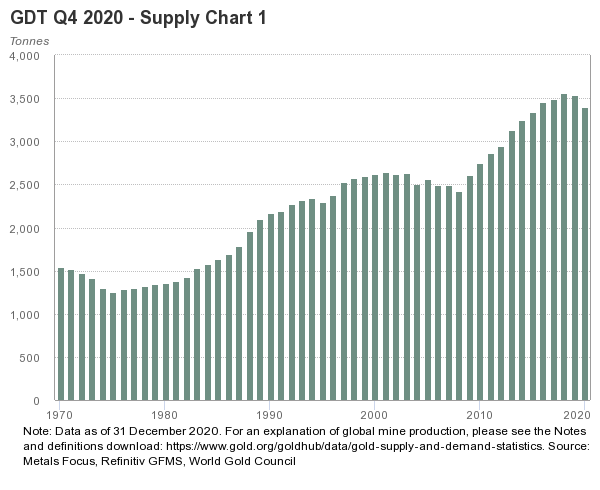

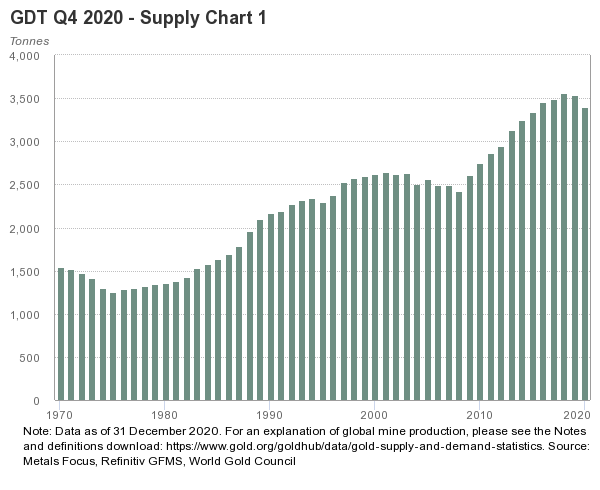

Nota: Datos al 31 de diciembre de 2020. Para obtener una explicación de la producción minera global, consulte la descarga de notas y definiciones: www.gold.org/goldhub/data/gold-supply-and-demand-statistics .

Según el World Gold Council (WGC), el mercado mundial del oro fue devastado por la interrupción de COVID-19 durante todo el año, mientras que los precios récord fueron una bendición mixta.

La demanda de oro del cuarto trimestre fue un 28% interanual más bajo (783,4 toneladas), lo que lo convierte en el trimestre más débil desde la crisis financiera mundial en el segundo trimestre de 2008.

La pandemia, con su efectos de alcance, fue el factor impulsor de la debilidad de la demanda de los consumidores a lo largo de 2020, que culminó con una disminución del 14% en la demanda anual a 3.759,6 toneladas, el primer año por debajo de 4.000 toneladas desde 2009.

+La demanda de joyas de oro en el cuarto trimestre cayó un 13% interanual a 515,9 toneladas, lo que resultó en un total anual de 1,411,6 toneladas, un 34% menos que en 2019 y un nuevo mínimo anual para nuestra serie de datos. Si bien la demanda mejoró de manera constante desde el total del segundo trimestre severamente agotado, los consumidores de todo el mundo permanecieron a merced de los bloqueos del coronavirus, la debilidad económica y los altos precios del oro.

+La demanda de barras y monedas creció un 10% interanual en el cuarto trimestre, lo que impulsó la inversión minorista anual hasta un 3% hasta las 896,1 toneladas. Sin embargo, la demanda se mantuvo débil en relación con el promedio de los últimos diez años (1.199,5t).

+A pesar de las 130 toneladas de salidas en el cuarto trimestre, los fondos cotizados en bolsa respaldados por oro (ETF de oro) registraron entradas anuales récord: las tenencias mundiales crecieron en 877,1 toneladas en 2020. Además, la evidencia sugiere que la actividad OTC, que no se captura directamente en nuestro conjunto de datos, también fue robusto durante todo el año.

+Las compras de los bancos centrales se desaceleraron bruscamente en 2020, especialmente en la segunda mitad del año. El cuarto trimestre registró un retorno a una compra neta modesta (44,8t) después de la pequeña venta neta del trimestre anterior. Las compras anuales del banco central llegaron a 272,9t (-59%), de las cuales el 86% se sumó en el primer semestre.

+El sector de la tecnología, afectado por la interrupción de COVID-19, experimentó una caída del uso de oro del 7% en 2020 a 301,9t. Pero el año terminó con una nota relativamente positiva, y el cuarto trimestre registró un crecimiento interanual marginal a 84t.

+El suministro anual total de oro de 4.633t fue un 4% más bajo interanual, la mayor caída anual desde 2013. La caída se explicó en gran parte por la interrupción de la producción minera relacionada con el coronavirus, compensada por un aumento marginal del 1% en el reciclaje a 1.297,4t para 2020.

El precio del oro en dólares estadounidenses volvió un 25% en 2020 apoyado por la demanda de los inversores. Después de alcanzar un máximo histórico en agosto en la mayoría de las monedas, el precio del oro de LBMA PM volvió a bajar a US $ 1,762.55 / oz a fines de noviembre, antes de recuperarse para cerrar el año en US $ 1,887.6 / oz.

Las entradas en ETF de oro globales alcanzaron un récord anual de 877,1t (US $ 47.900 millones). El aumento de la incertidumbre y la respuesta política a la pandemia probablemente impulsaron entradas consistentes hasta octubre, antes de que una recuperación en la confianza y una caída en el precio del oro probablemente llevaran a 130t de salidas en el cuarto trimestre.

La demanda de lingotes y monedas de oro creció un 10% en el cuarto trimestre. Una recuperación en China e India en la segunda mitad de 2020 se sumó a la fortaleza continua en los mercados occidentales para elevar la demanda anual a 896,1t (+ 3%).

2020 marcó un mínimo histórico para la demanda de joyas de oro. A pesar de una recuperación trimestral en el cuarto trimestre, la demanda no pudo superar los continuos desafíos presentados por COVID-19.

La compra de oro por parte de los bancos centrales se desaceleró drásticamente en 2020, casi un 60% menos a 273t. El cuarto trimestre volvió a las compras netas: las reservas oficiales mundiales crecieron 44,8t durante el trimestre, más que revirtiendo las 6,5t de ventas netas del tercer trimestre.

La oferta total cayó en 2020 un 4% interanual a 4.633,1 toneladas, la mayor caída anual desde 2013. La caída se debió principalmente a las interrupciones causadas por la pandemia. La producción minera disminuyó un 4% interanual, mientras que el libro de cobertura global cayó 65,1t en 2020, más que revirtiendo el pequeño aumento en la cobertura observado en 2019.

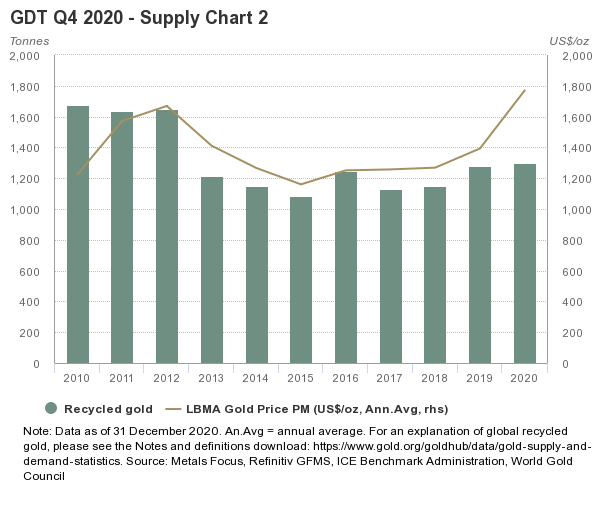

Las restricciones de bloqueo también impidieron la capacidad de los consumidores para vender: el suministro de oro reciclado creció solo 1% a pesar de los precios récord del oro en todos los mercados. Dicho esto, con 1.297,4 toneladas, 2020 marca el nivel más alto de reciclaje desde 2012 (1.645,1 toneladas).minera

La producción minera en el último trimestre de 2020 cayó un 3% interanual a 896,3t. Este fue el nivel más bajo de producción minera del cuarto trimestre desde el cuarto trimestre de 2015 y el séptimo trimestre consecutivo de caídas interanuales. La producción de la mina de oro totalizó 3.400,8t en 2020, un 4% menos que en 2019. Esta fue la segunda caída anual consecutiva en la producción, y la primera caída anual consecutiva desde 1975, aunque las razones fueron muy diferentes.

Las interrupciones de COVID-19 combinadas con otros factores afectaron la producción minera en 2020. Las interrupciones pandémicas de COVID-19 fueron la razón principal de la menor producción minera en 2020, y el impacto varió tanto geográficamente como a lo largo del tiempo.

A nivel regional, la producción asiática fue la más afectada en el primer trimestre, al igual que la producción de la región de la Comunidad de Estados Independientes (CEI), aunque esta última probablemente se vio influenciada por la estacionalidad normal relacionada con el clima.

Nota: Datos al 31 de diciembre de 2020. Para obtener una explicación de la producción minera global, consulte la descarga de notas y definiciones: www.gold.org/goldhub/data/gold-supply-and-demand-statistics .

África y las Américas vieron cómo las interrupciones del coronavirus afectaron la producción con mayor fuerza en el segundo trimestre, mientras que Oceanía experimentó una disminución de la producción durante el año, pero esto solo estuvo parcialmente relacionado con COVID-19 y se analiza más adelante.

A nivel de país individual, Perú con 98t (40t o -28% menos) fue testigo del mayor descenso en todo el año, seguido de Papúa Nueva Guinea con 53t (20t o -27% menos), Argentina con 44t (9t o -18% menos). %) y Chile en 32t (6t o -15% menos), por nombrar solo los países con las mayores caídas porcentuales; muchos otros países también vieron una menor producción interanual.

Algunas naciones se opusieron a la tendencia debido a las nuevas minas puestas en servicio y las expansiones de terrenos abandonados: Turquía produjo 45t en 2020 (hasta 8t o 21%), Burkina Faso 74t (hasta 12t o 19%), Kazajstán 82t (hasta 5t o 7%) y Rusia 341t ( hasta 11t o 3%).

El impacto de COVID fue un factor menor en el cuarto trimestre . Aunque las interrupciones de la pandemia de COVID-19 se desaceleraron durante el cuarto trimestre, lo que representa aproximadamente una cuarta parte de la disminución, otros factores afectaron la producción minera. Papua Nueva Guinea vio la producción minera caer 34% interanual debido al cese de operaciones en la operación de Porgera el 25 de abril, luego de la decisión del gobierno de no renovar el arrendamiento minero;

La producción australiana cayó un 9% interanual debido a la caída de las leyes de varios grandes productores; y la producción china se redujo un 4% interanual gracias a la aplicación continuada de normas medioambientales más rigurosas y la consolidación de los productores más pequeños. Solo en Perú, donde la producción cayó 13% interanual, el COVID-19 fue el factor principal.

No todas fueron malas noticias para la producción minera en el cuarto trimestre, ya que varios países experimentaron un crecimiento de la producción durante el trimestre. Ecuador reportó un aumento del 65% como resultado de que Fruta Del Norte logró producción comercial en el primer trimestre de 2020; Turquía experimentó un aumento interanual del 43% debido a una importante inversión en el sector; el primer vertido de oro en el proyecto Sanbrado en marzo y el aumento en curso en Wahgnion generaron un crecimiento interanual del 12% en Burkina Faso; y la producción rusa aumentó 4% interanual debido a expansiones en operaciones existentes como Taborny, así como a leyes más altas en otras minas como Gross.

Esperamos que las interrupciones en la producción minera debido a la pandemia disminuyan aún más en 2021, eliminando un posible viento en contra para la producción minera este año. Es probable que esto sea asistido por un retorno al crecimiento de Grasberg en Indonesia, que fue responsable de una gran proporción de la caída en el suministro mundial de minas en 2019. Se pronostica que la mina aumentará la producción a medida que avance la transición a operaciones subterráneas .

En el cuarto trimestre, la eliminación neta de cobertura del productor ascendió a 39,7 toneladas. Esto se debió principalmente al vencimiento de opciones y al cierre de posiciones de cobertura existentes, que no creemos que hayan sido reemplazadas. La cobertura neta de 34,7 t en el primer trimestre fue insuficiente para compensar la eliminación de la cobertura en los tres trimestres siguientes y el libro de cobertura global se redujo en 65,1 t durante el transcurso del año completo. Las últimas estimaciones disponibles sitúan el libro de cobertura global en 199,2 toneladas al final del tercer trimestre.

La eliminación de la cobertura acompaña al cambio a un precio del oro récord. En 2020, el oro se movió a un máximo histórico en todas las monedas y el precio promedio anual del oro, en dólares estadounidenses, creció un 25%, el mayor aumento desde 2010. El aumento en muchos precios locales del oro fue aún mayor, especialmente en monedas de los productores.

La eliminación de la cobertura del productor frente a los precios récord del oro puede parecer contradictoria; El impresionante repunte del precio del oro de 2020 debería haber hecho que la cobertura fuera más atractiva, incluso si las tasas de interés ultrabajas redujeron la prima a plazo sobre el precio al contado. Más bien, parecería que los mineros se contentaron con entregar posiciones en maduración y adoptar un enfoque de `` esperar y ver '', prefiriendo ver si el precio del oro aumentaría aún más, incluso después de la corrección y consolidación del oro en la segunda mitad del período. año - antes de comprometer su futura producción.

En el cuarto trimestre, el reciclaje disminuyó un 1% interanual, totalizando 328,6t. Esto llevó el suministro anual de oro reciclado a 1.297,4t, el más alto desde 2012, pero solo un 1% más alto a pesar del fuerte aumento de los precios del oro en 2020.

Un modesto aumento en la oferta de oro reciclado a pesar del aumento de precios . El nivel de precios y su tasa de cambio suelen ser los impulsores abrumadores de la oferta de reciclaje , por lo que, en vista de las sólidas ganancias de precios hasta máximos históricos en todas las monedas clave, es comprensible que la oferta de oro reciclado haya aumentado en 2020. La sorpresa vino de el grado del incremento, solo un 1% más alto interanual.

En la primera mitad de 2020, el acceso de los consumidores a los puntos de venta minorista se vio obstaculizado por los cierres, lo que ayudó a explicar la disminución del reciclaje en el segundo trimestre. Pero mientras que los bloqueos en general disminuyeron en el segundo trimestre, el aumento interanual del reciclaje del 7% observado en el tercer trimestre no se repitió en el cuarto trimestre; en cambio, la oferta de reciclaje cayó un 2% interanual a 328,6t. Hubo poca evidencia de venta de oro en apuros en 2020 y no creemos que haya grandes volúmenes de suministro reprimido aún por llegar al mercado.

Nota: Datos al 31 de diciembre de 2020. An.Avg = promedio anual. Para obtener una explicación del oro reciclado global, consulte la descarga de notas y definiciones: www.gold.org/goldhub/data/gold-supply-and-demand-statistics .

En cuanto a los mercados específicos, los precios locales del oro más altos en la India significaron que, en lugar de vender su oro directamente, los consumidores prefirieron cambiarlo por regalos de boda. Además, la mejora de la actividad económica y la reactivación gradual de la economía redujeron la necesidad de realizar ventas de emergencia durante el trimestre. Un tema notable de 2020 fue que los consumidores indios utilizaron préstamos de oro para satisfacer sus necesidades financieras en lugar de vender oro. Además, el sólido desempeño de la economía rural de la India durante el año redujo la necesidad de ventas de reciclaje.

El reciclaje de oro de China se mantuvo fuerte en el cuarto trimestre, con un aumento intertrimestral del 9%. Los principales impulsores de esta tendencia fueron el precio del oro relativamente alto y las reducciones en los inventarios de los minoristas de joyería. Durante 2020, el reciclaje de oro en China aumentó un 12% interanual, ya que el repunte del 14% en el precio del oro local llevó a muchos consumidores a vender sus productos de oro con fines de lucro o liquidez. 3 Y algunos minoristas con valores financieros y de marca débiles cerraron sus tiendas o salieron del mercado, lo que provocó nuevos flujos de reciclaje.

En otros lugares, Tailandia experimentó un fuerte crecimiento en el reciclaje en 2020 debido a la debilidad económica, pero la actividad de reciclaje se desaceleró drásticamente en el cuarto trimestre cuando la economía comenzó a recuperarse. Irán, sin embargo, experimentó un fuerte crecimiento continuo en el oro reciclado ya que las sanciones económicas y las interrupciones de la pandemia provocaron más ventas de angustia.