Iniciar Sesión

Buenos Aires, 05/12/2025

Por el empuje de las tecnológicas, las fusiones y adquisiciones alcanzan volúmenes récord a nivel global

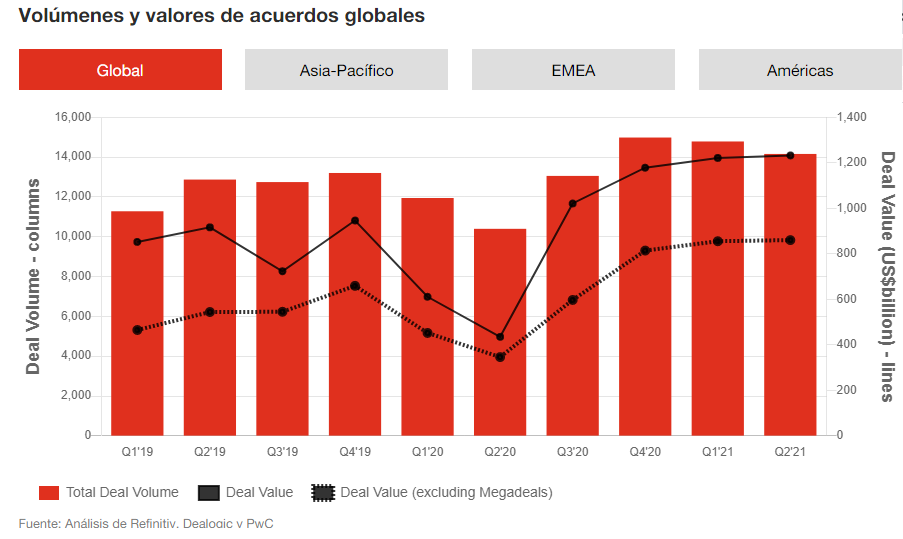

De acuerdo con el informe de tendencias “Global M&A Industry Trends: 2021” de PwC, la creciente necesidad de contar con tecnología y otras capacidades innovadoras, combinada con un exceso de capital recaudado por SPACs y empresas de capital privado, está generando una intensa competencia y valuaciones elevadas de fusiones y adquisiciones (M&A).

El análisis examina la actividad global de transacciones en la actualidad e identifica las principales tendencias que impulsan la actividad de M&A y los puntos clave de inversión previstos para lo que resta del 2021 y el 2022.

"La búsqueda de una ventaja estratégica potencia las transacciones. Las SPACs están dispuestas a desafiar a los compradores corporativos y a los de capital privado para obtener los mejores activos, ejerciendo presión sobre los negociadores para que prioricen el crecimiento de los ingresos sobre las sinergias de costos a fin de justificar valuaciones altas y crear mayor valor para sus organizaciones" explica Juan Procaccini, socio de PwC Argentina a cargo de la práctica de Deals y Plataforma de Asesoramiento de Negocios.

El poder de compra potenciado de las SPACs

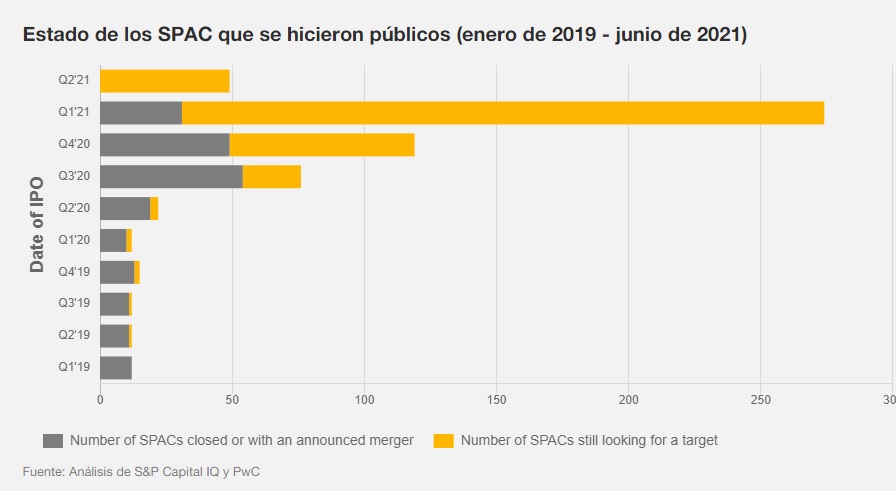

Las SPACs (empresas sin operaciones comerciales que se forma para recaudar capital a través de una IPO con el propósito específico de adquirir una empresa existente), impulsaron los acuerdos anunciados durante el primer semestre del 2021, que incluyen transacciones con valores superiores a US$5.000 millones.

Un tercio de dichos acuerdos de los últimos seis meses tuvo una SPAC como compradora y una gran proporción de estos (casi el 90%) implicaron mejoras de capacidades tecnológicas. Una cantidad récord de 274 nuevas SPACs cotizaron en el primer trimestre y recaudaron más de US$80.000 millones en los primeros seis meses del 2021, un volumen mayor que el obtenido durante todo 2020. Aunque la creación de nuevas SPACs se ralentizó, aún existen 400 en búsqueda de un objetivo de adquisición.

Según PwC estas empresas tienen un poder de compra de M&A de aproximadamente medio billón de dólares para los próximos dos años, cuya mayor parte será invertida a fines del 2022.

El porcentaje de transacciones con capital privado aumentó de 27% a principios de 2019 a 36% en el primer semestre de 2021. “Los US$1,9 billones disponibles de capital privado y el poder de compra de las SPACs generan urgencia para encontrar un objetivo que, probablemente, intensifique la competencia y mantenga los valores de M&A altos en el segundo semestre de 2021 y en adelante. Los negociadores deberán reinventar su estrategia y considerar un espectro de contribuciones mucho más amplio, no sólo para mantener una ventaja competitiva, sino para estar listos para lo que viene” agrega Procaccini.

Energía, servicios públicos y recursos (EU&R)

Los volúmenes de transacciones de las compañías de energía, servicios públicos y recursos en el primer y segundo trimestre excedieron aquellos alcanzados durante el mismo período en 2020, que habían sufrido un impacto negativo por la pandemia y el subsecuente colapso del precio del petróleo.

Al respecto, Ezequiel Mirazón socio de PwC Argentina, líder de la práctica de Energía, Minería y Utilities comenta que, “las transacciones de minería y metales continuaron dominando la industria en la primera mitad del 2021. Gracias al sostén que proporcionan los altos precios de los commodities y la demanda de minerales críticos necesarios para la transición energética, estimamos una mayor actividad de M&A a futuro. Los volúmenes de las transacciones en el primer semestre de 2021 superaron los prepandémicos, mientras que los acuerdos en el continente americano contribuyeron al aumento de valores de transacciones”.

Aunque los precios del petróleo continuaron en una senda de mejora durante los primeros seis meses del año, la mayoría de las firmas de energía y producción (E&P) son cautelosas con sus planes de capital para el resto de 2021 y 2022 debido a que la disminución en la actividad continuará y a que potencialmente habrá valuaciones menores para firmas de servicios de energía.

La consolidación del sector se espera en la medida que las firmas busquen expandir sus ofertas de servicios y logren sinergias.

"El escenario del capital en la industria de energía, servicios públicos y recursos sigue evolucionando debido, en mayor medida, al activismo en cuestiones ambientales, sociales y de gobierno corporativo (ESG) por parte de inversores y grupos de interés. La presente transformación global a cero emisiones netas continuará influyendo la actividad de M&A y las decisiones de inversión en proyectos de capital dentro de las compañías de EU&Rs", continuó Mirazón.

"Antes, las iniciativas en pos de la descarbonización y de alcanzar una plataforma de negocios de cero emisiones netas, estaban centradas en Europa, pero ahora se convirtieron en un verdadero evento global que presenta oportunidades para crear valor sostenible a largo plazo" finaliza el socio de PwC Argentina.

La base de la negociación en 2021 continúa enfocándose en recalibrar la estrategia y acelerar la adopción de tecnología a raíz de COVID-19. A medida que han desaparecido las incertidumbres, los líderes empresariales confían en una fuerte recuperación económica, ya que los indicadores macroeconómicos, incluidas las tasas positivas del PIB y las altas tasas del índice de precios al consumidor (IPC), prometen un crecimiento, lo que estimula aún más el apetito por las fusiones y adquisiciones (M&A).

En la 24 ° Encuesta Anual Global de CEOs (2021), El 76% de los directores ejecutivos espera que el crecimiento económico mundial mejore en los próximos 12 meses. En gran parte imperturbables por las preocupaciones macroeconómicas en torno a la inflación y los factores geopolíticos como la política fiscal, el proteccionismo y un mayor escrutinio regulatorio, parecen tener una visión más clara de dónde existen oportunidades de creación de valor en las carteras actuales, y un enfoque más nítido en las estrategias de fusiones y adquisiciones para acelerar el crecimiento. ganar escala y digitalizar para remodelar sus negocios.

Como resultado, es probable que las ofertas de tecnología y otras capacidades innovadoras muy solicitadas continúen obteniendo una prima. Las tasas de interés se están vigilando con atención, pero se espera que se mantengan bajas durante el resto del año, lo que brindará un fácil acceso a capital barato.

La recaudación de fondos de capital privado (PE) ha sido rápida, y con más de US $ 1,9 billones de polvo seco, su poder adquisitivo junto con el capital de otros mercados privados nunca ha sido tan alto. Y si bien la creación de nuevas empresas de adquisición de fines especiales, o SPAC, se ha detenido, la gran cantidad de empresas existentes que aún no han encontrado un objetivo, según nuestro recuento, casi 400 de ellas, genera hasta medio billón de dólares estadounidenses en efectivo y apalancamiento expresamente destinado a futuros acuerdos.

Es probable que esta abundancia de capital dé forma al panorama de fusiones y adquisiciones hasta bien entrado el 2022, y puede poner a los compradores corporativos, de PE y SPAC en un curso de colisión mientras compiten para adquirir tecnología, capacidades y otras fuentes de ventaja.

La competitividad del mercado refleja una comprensión cada vez mayor entre los líderes empresariales de que la creación de valor requiere más que una reducción de costos, y están dispuestos a pagar más por las sinergias de ingresos que impulsan el crecimiento a largo plazo. Sin embargo, a medida que suben los precios, junto con una presión cada vez mayor para obtener ofertas, deberán ser conscientes del riesgo de pagar de más.