Iniciar Sesión

Buenos Aires, 05/12/2025

Lo normal sería que ante una escasez de gas en Europa como la actual, los importadores europeos adquiriesen más cargamentos de EEUU, un país que gracias al fracking produce más gas del que necesita, o que pidiesen un aumento de los envíos que llegan por gasoducto desde Rusia. Sin embargo, no es tan fácil como parece. Una demanda feroz y la política están impidiendo el abastecimiento de Europa de cara al invierno.

La fuerte subida de los los precios del gas natural en Europa ha ido ganando protagonismo al ser uno de los factores clave que está impulsando el coste de la electricidad. Todo hace indicar que el gas natural podría seguir subiendo a medida que las temperaturas comiencen a bajar y los hogares enciendan sus calefacciones. El miedo a una crisis energética total en Europa crece y, por ahora, no hay solución sencilla.

¿Dónde está yendo el gas?

Aunque los precios europeos se han más que triplicado este año, aún no han superado los niveles que se están pagando por el gas natural licuado (GNL) que se está comprando en Asia, la mayor región importadora.

Esto se debe a que países como Japón o India están comprando guiados por el pánico antes la posibilidad de que llegue un invierno frío, según revelan desde Bloomberg. Esto está incrementando la competencia por la pequeña fracción de la oferta que se comercializa libremente en el mercado al contado (gas licuado de entrega física en lugar de futuro) y no está vinculada a contratos a largo plazo.

¿Cómo funciona el mercado de gas natural licuado?

Los mercados de gas en Europa, Asia y EEUU están conectados a través del comercio de GNL, por lo que los movimientos en una región podrían afectar a los flujos de otra. EEUU, que produce mucho gas, utiliza procesos de condensación para licuarlo (lo convierte en líquido) y poder exportarlo en grandes buques. Obviamente, esos buques con gas al contado desembarcan en los puertos donde se ofrece más dinero por ese gas y no es en Europa, precisamente.

Parece que la batalla por el gas va a continuar y que los precios van a seguir subiendo en los próximos meses. "Hay poca evidencia que sugiera que el alza se detendrá pronto", asegura Tom Marzec-Manser, analista de gas europeo líder de la consultora energética ICIS, al medio alemán a DW.

1. ¿Dónde está el GNL?

Europa pasó de tener grandes inventarios de gas a la escasez en solo dos años. Eso se debe a la creciente demanda en Asia, sobre todo tras la irrupción de China tras la pandemia mundial. Además, la peor sequía en una década en Brasil también ha agravado el déficit. El país latinoamericano se encuentra inmerso en su propia crisis para producir una electricidad que normalmente es generada por centrales hidroeléctricas. Ahora, Brasil está pujando fuerte también por el gas natural licuado.

Todo esto ha dejado muy pocos cargamentos de GNL para Europa, con las importaciones cayendo desde principios de junio. El problema es que Europa no parece tan ansiosa porque confía en que el gas termine llegando a través de los gasoductos que comunican el continente con Rusia y África. Pero esto es algo que aún está por ver.

2. Contratos y reservas

La mayor parte del GNL está casi asegurado en contratos a largo plazo y la mayoría tiene como destino Asia. Entonces, con lo que los comerciantes tienen que jugar es en realidad con menos de la mitad de la oferta total. Estos contratos suelen estar vinculados al petróleo crudo, que actualmente es más barato que los precios del gas. Estos contratos de largo plazo suelen cumplirse y suponen la mayor parte de las importaciones/exportaciones de gas natural.

Sin embargo, la escasez de gas está dando protagonismo a las compras al contado y a los contratos a corto plazo, que sirven para equilibrar los desajustes por un aumento inesperado del consumo. El hambre por el gas al contado (ante los bajos niveles de inventarios) es lo que está disparando el precio de este combustible.

"Los bajos niveles de inventario tienen un doble impacto en los precios: primero, la demanda de inyección es bastante alta, lo que respalda los precios al contado; segundo, los bajos niveles de almacenamiento ponen más nerviosos a los mercados. Esta es una historia global", asegura Gergely Molnar, analista de gas energético en IEA. Los niveles de almacenamiento europeos son ahora entre un 15% y un 18% más bajos que el año pasado.

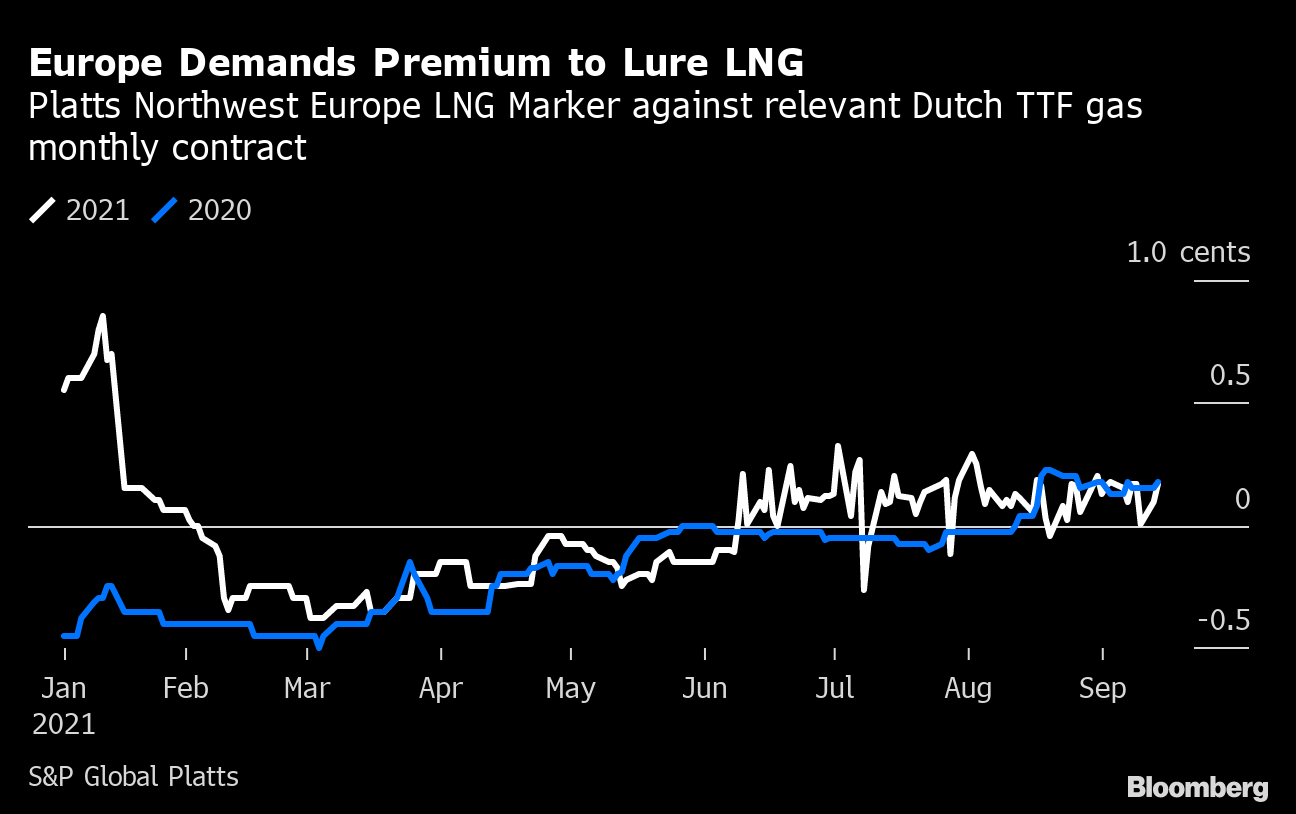

3. Cuidado con la brecha

El primer paso para averiguar quién está ganando la batalla por los cargamentos al contado es observar la brecha entre los precios en Europa y Asia. En el mundo financiero, eso significa observar el diferencial entre los futuros negociados en los Países Bajos y los de referencia en Japón-Corea, es decir, en el noreste de Asia. Por ahora, Asia está pagando más por el gas.

"Si tiene una carga al contado, la entregará donde vea el mejor netback (el mejor retorno respecto a los costes de transportar y extraer el gas)", explica Stacey Morris, directora de investigación del proveedor de índices con sede en Dallas Alerian. "Va a ser muy competitivo".

4. Gastos de envío

El mejor mercado para el GNL también está determinado por cuánto cuesta llevar una carga a Europa o Asia. Por ejemplo, si las tarifas de transporte de GNL son altas, existe una mayor probabilidad de que el gas natural licuado se quede cerca de la región donde ha sido extraído, en lugar de realizar viajes más largos a Asia.

Este año, para evitar la escasez de buques que se vivió el invierno pasado y los costes sin precedentes para hacerse con el gas licuado al contado, los importadores y comerciantes se han adelantado y han estado reservando barcos desde principios de este año, lo que podría agudizar aún más la competencia por los pocos barcos que queden libres cuando se acerque el invierno.

Europa puede sufrir

Después de años de hablar sobre la diversificación del suministro de gas, pero haciendo poco para promover esta diversificación, ahora Europa está pagando su 'miopía'. No tiene forma de obligar a Gazprom a enviar más gas porque la empresa rusa está cumpliendo con su obligación contractual, y ahí es donde terminan las negociaciones hasta que se apruebe Nord Stream 2. Es una forma casi infalible de presión sobre Europa.

Por otro lado, Noruega, que sí está dispuesta a ayudar, no tiene capacidad por sí sola para bombear todo el gas que necesitan sus vecinos y compatriotas europeos. Lo único que queda es GNL.

Europa depende del gas exterior

"Europa tiene que importar alrededor del 70% del gas que necesita, y se espera que esta proporción aumente en los próximos años", según reveló la UE en un comunicado en 2020. El proyecto 'verde' de Europa incluye ir acabando poco a poco con la producción de gas para centrar la generación de energía en fuentes renovables. La transición podría ser dura. Las renovables son fuentes todavía inestables y volátiles, que dependen de las condiciones climáticas.

Desde EEUU están haciendo las cosas de otro modo para asegurar los suministros durante los próximos años: "Tenemos que estar atentos a este invierno y al siguiente, para asegurarnos de que, mientras nos concentramos en la transición energética, estemos abordando las necesidades de hoy también", aseguraba el experto en energía del Departamento de Estado de EEUU, Amos Hochstein, al Financial Times.