Iniciar Sesión

Buenos Aires, 05/12/2025

Daniel Schteingart y Nadav Rajzman, presentaron un informe a través del Centro de Estudios para la Producción XXI (CEP XXI) “Del litio a la batería: análisis del posicionamiento argentino”. Allí, se consignó que este mineral constituye el “insumo fundamental, transversal y, al menos por ahora, irremplazable de la nueva revolución tecnológica en ciernes”.

El litio es un insumo irremplazable de la nueva revolución tecnológica mundial que avanza hacia la utilización de energías más limpias y amigables con el medio ambiente. Para Argentina, como la segunda reserva a nivel mundial, este mineral podría representar una oportunidad para proveer el 17% de la demanda global hacia 2030, con exportaciones por valores entre US$ 2.000 millones y US$ 3.500 millones anuales.

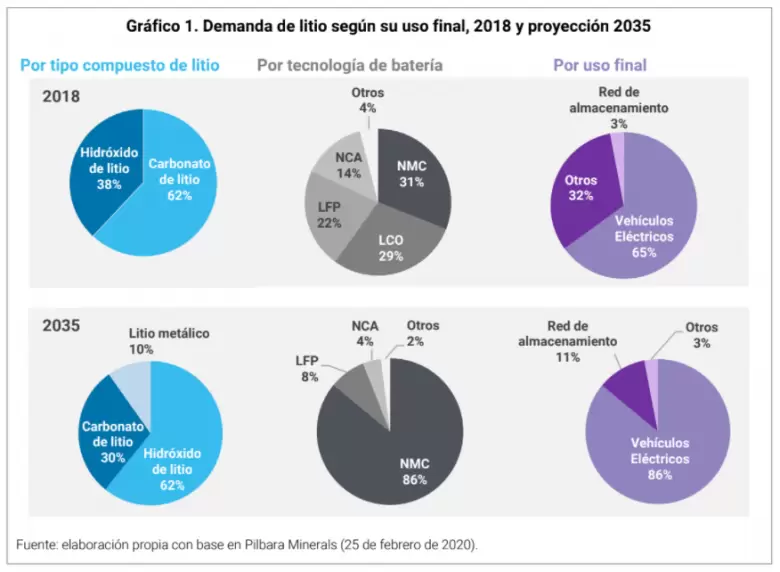

El litio se encuentra en la actualidad en el centro del debate y no es para menos: este mineral, liviano y altamente reactivo, constituye el insumo fundamental, transversal y –al menos por ahora– irremplazable de la nueva revolución tecnológica en ciernes. La batería de ion-litio, nuevo vector de desarrollo, está transformando una gran variedad de industrias y actividades en todo el mundo y todo parece indicar que seguirá haciéndolo durante las próximas décadas, de la mano principalmente de la transición hacia la movilidad eléctrica, que hoy se avizora como clave para reducir las emisiones de gases de efecto invernadero responsables del calentamiento global.

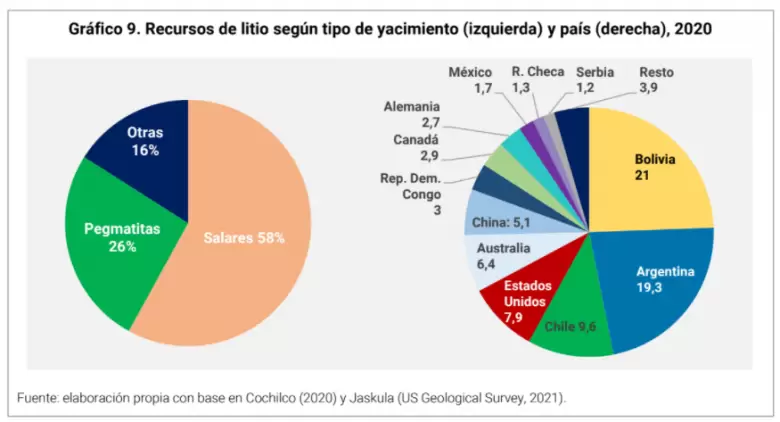

No es extraño entonces que la batería de ion-litio genere inmensas expectativas en todo el mundo, aunque a pesar de su reciente dinámica de elevado crecimiento aún representa sólo una pequeña fracción de otros mercados. En efecto, la consultora especializada CRU estimó que en 2020 la cadena de valor del litio, desde su extracción a la batería, contabilizó alrededor de US$ 30.000 millones, aunque por las perspectivas de rápido crecimiento se proyectan casi US$ 290.000 millones en solo una década. A pesar de ser uno de los elementos más abundantes en la naturaleza, dada su alta reactividad química, su aprovechamiento es económicamente viable únicamente en los yacimientos con las concentraciones más elevadas.

En este sentido, Argentina es un territorio privilegiado: en la región noroeste existen salares con elevadas concentraciones de litio, que constituyen la segunda fuente de este recurso en el mundo. Junto con Chile y Bolivia, nuestro país forma parte del denominado Triángulo del Litio. Si bien Argentina participa actualmente como proveedor de compuestos químicos de litio, el debate actual –en el país y en el mundo– se centra en cómo aprovechar de la mejor manera los activos estratégicos disponibles para insertarse en la nueva cadena de valor que el litio y sus baterías están construyendo a nivel global.

La celda constituye la unidad más pequeña y crítica de una batería, que se compone a grandes rasgos de dos polos (cátodo y ánodo), separados por una sustancia conductora (electrolito) y unidos por un circuito externo. Las celdas son utilizadas como bien intermedio del proceso de ensamblado: varias conforman un módulo de baterías que a su vez constituyen packs, al conectarse a placas de control y sistemas de refrigeración.

Las crecientes escalas de producción –que se duplican aproximadamente cada cinco años– generan una creciente integración con la industria de vehículos eléctricos (VE) e impulsan nuevas inversiones para producir celdas y baterías en países o regiones donde esta industria muestra mayor empuje y perspectivas de crecimiento.

A esto deben añadirse los ingentes esfuerzos fiscales que están realizando gobiernos de países desarrollados, incentivando la instalación de gigafactorías de baterías en sus territorios. Por lo tanto, contar con el recurso del litio, si bien es un insumo esencial e irremplazable para la fabricación de baterías de ion-litio, puede ser necesario pero no suficiente para avanzar en la producción de celdas. Para ello es fundamental avanzar en el desarrollo de VE en sus diferentes formatos, tarea en la que Argentina se encuentra dando sus primeros pasos.

En un horizonte temporal menor, la elaboración de partes de baterías –en especial cátodos– aparece como una opción más factible, aunque requiere sortear dificultades como la integración en la cadena de proveedores de las grandes empresas productoras y la disponibilidad de otros minerales como cobalto o hierro que, al menos por ahora, no se encuentran disponibles en el país.

Argentina cuenta con dos proyectos de litio en Salta y Jujuy respectivamente, que proveyeron el 7,6% de la oferta global en 2020 y exportaron cerca de 33.000 toneladas de carbonato de litio equivalente (LCE,por su sigla en inglés).

Variabilidad de precios internacionales mediante, entre 2016 y 2019 aportaron entre USD 190 y 275 millones en exportaciones, cifra que disminuyó a USD 129 millones en 2020, debido a la pandemia. La ampliación de estos proyectos y la construcción de un tercero, ya en marcha, permite prever que la producción local se triplicará hacia 2024 y se acercará a las 120.000 toneladas LCE.

Existen además otros siete proyectos que se encuentran evaluando métodos de producción con plantas pilotos o están próximos a hacerlo y otros 10 adicionales en etapas avanzadas. Si al menos los primeros se pusieran en marcha durante los próximos años, la capacidad productiva local podría superar las 300.000 toneladas LCE, lo que permitiría proveer el 17% de la demanda de litio global hacia 2030, con exportaciones por valores entre los USD 2.000 y 3.500 millones anuales.

No obstante, en un escenario opuesto, si no pudieran ponerse en marcha los proyectos de litio de nuestro país, existen en el mundo suficientes reservas cuantificadas para cubrir la demanda de los próximos diez años. Argentina cuenta en la actualidad con proyectos con elevadas concentraciones de litio que se pueden extraer a costos competitivos, aunque los avances tecnológicos pueden poner en riesgo esta ventaja en un futuro no necesariamente lejano.

Empujar la puesta en marcha de la mayor cantidad de operaciones locales será una tarea en la que los gobiernos provinciales, con el apoyo del nacional, deberán trabajar para no dejar pasar la ventana de oportunidad abierta. Existen diferentes alternativas para mejorar el perfil local de la producción de litio.

La producción de carbonato e hidróxido de litio que se encuentran globalmente en el mercado presentan variadas diferencias y calidades. Además del grado de concentración (técnico o batería), existen diferentes niveles de pureza y composiciones químicas que impactan en el precio de mercado.

En efecto, Argentina hoy percibe un precio unitario por tonelada exportada que se encuentra por debajo del promedio mundial. Si bien esto obedece a múltiples factores, la posibilidad de mejorar esa relación precio/calidad es real. Finalmente, la reciente creación de la división de litio de YPF es una oportunidad para incrementar la participación nacional en proyectos y desarrollar aún más la cadena local de proveedores.

Tanto en Chile como en Australia la mayoría de los proyectos cuentan con participación de empresas locales, lo cual permite influir en la toma de decisiones y estrategias que sigue cada uno; de esta manera, la participación local mejora la injerencia y favorece el desarrollo local. En materia de proveedores, la empresa petrolera cuenta con una larga trayectoria en sectores petroquímicos, con cierto punto de contacto con la actividad que se desarrolla en las salmueras, por lo que su experiencia y capacidad podría ser positiva para aumentar la densidad de la cadena de proveedores local.

CLICK PARA LEER EL INFORME COMPLETO DEL CEP XXI