Iniciar Sesión

Buenos Aires, 15/12/2025

Había desagregado este proyecto en agosto 2019. Filo Mining y NGEx sin cambios

Lundin Mining logró un acuerdo definitivo con Josemaria Resources para adquirir todas sus acciones emitidas y en circulación a través de un plan de arreglo por un valor patrimonial implícito de aproximadamente US$ 485 millones.

Lundin Mining adquirirá el 100% del proyecto de cobre y oro Josemaría, en San Juan, Argentina. El proyecto Josemaría, de talla mundial, es una oportunidad única en una etapa avanzada y con un camino claro hacia la producción. Con Josemaría, Lundin se posiciona como un importante productor de cobre con una cartera diversificada de activos de metales básicos de alta calidad y larga duración.

Filo Mining, propietaria de Filo del Sol en San Juan, y NGEx, propietaria de Los Helados en Chile y Valle Ancho en Catamarca, siguen sin cambios dentro de la constelación de empresas del Grupo Lundin.

Aspectos destacados de la adquisición

+ Alineado con los objetivos estratégicos de Lundin: la adquisición de Josemaría genera un crecimiento de cobre y oro a gran escala. Cumpliendo con la estrategia declarada, complementa la cartera existente de minas de metales básicos de alta calidad y larga duración y agrega un tercer pilar sólido a su negocio de cobre en América del Sur.

+ Aumenta sustancialmente la producción y escala de cobre de Lundin: una vez en producción, se espera que Josemaría produzca en promedio más de 130,000 toneladas de cobre, casi 225,000 oz de oro y 1.0 millón de oz de plata anualmente durante una vida útil de la mina de 19 años. Este crecimiento aumentaría la producción de cobre en casi un 50% y la producción de oro en más del 140%, en comparación con la proyección para 2022.

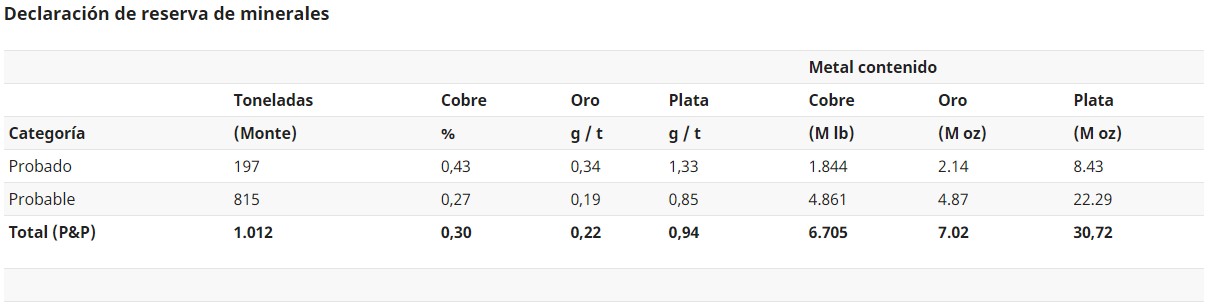

Josemaría es uno de los 10 principales activos de cobre a cielo abierto en las Américas con un estimado de 6.7 mil millones de libras de cobre, 7.0 millones. oz de oro y 30,7 millones de oz de plata en reservas minerales.

+ Camino claro al desarrollo: Josemaria ha estado avanzando en la etapa de factibilidad del proyecto a través de aprobaciones ambientales con la provincia de San Juan y ha estado negociando términos comerciales y fiscales con las autoridades federales.

Josemaria anticipa que estos estarán finalizados en 2022 y ha delineado un cronograma del proyecto de aproximadamente cinco años hasta la producción comercial. La familia Lundin tiene un historial de 30 años de desarrollo exitoso de relaciones mutuamente beneficiosas en las provincias de San Juan y Catamarca en Argentina.

+ Economía robusta del proyecto: el Informe técnico de Josemaría de noviembre de 2020 estima un VPN y una TIR robustos después de impuestos y un período de amortización corto utilizando precios de los metales conservadores al contado. Con los costos en efectivo previstos en el 2º cuartil a nivel mundial, Josemaría está posicionado para generar un flujo de caja significativo a lo largo del ciclo del precio del metal.

+ Elimina las restricciones de financiamiento de proyectos: dentro de Lundin, los riesgos de financiamiento de capital para el cronograma del proyecto y los accionistas de Josemaria se reducen significativamente. El capital del proyecto y el cronograma de desarrollo ofrecen muchas opciones de financiamiento bajo la dirección de Lundin, lo que hace que el avance de los permisos y la construcción sea el enfoque principal.

Espera continuar generando un flujo de efectivo libre significativo a los precios actuales de los metales, tiene una capacidad de endeudamiento significativa respaldada por la cartera de activos existente y puede continuar al mismo tiempo que avanza en las oportunidades de crecimiento orgánico en las operaciones existentes.

+ Diversificación geográfica y de activos: Josemaría agrega un crecimiento significativo en la producción de cobre y oro a la cartera de Lundin, lo que brinda una mayor diversificación geográfica y al mismo tiempo mantiene una combinación favorable de materias primas dominantes en el cobre.

+ Fortaleza continua del balance y atractivos rendimientos directos: la contraprestación en efectivo de la Transacción se financiará con la liquidez existente, que al 30 de septiembre de 2021, incluía efectivo y equivalentes de efectivo de casi US$ 430 millones y aproximadamente US$ 780 millones disponibles para su disposición del crédito. Espera mantener su retorno directo de capital a los accionistas bajo su marco de dividendos durante todo el desarrollo del proyecto Josemaría.

+ Potencial de exploración al alza: Lundin cree que existe un potencial significativo para aumentar aún más el valor a largo plazo aprovechando su experiencia en exploración centrada en el cobre. El potencial de exploración en un distrito emergente y altamente prospectivo, combinado con la gran base de Recursos Minerales, posicionan a Josemaría como el centro de gravedad para el desarrollo y la expansión futuros.

“La adquisición del proyecto Josemaría complementa la cartera existente de minas de alta calidad de Lundin y destaca nuestro enfoque en el crecimiento disciplinado centrado en el cobre para crear valor para los accionistas a largo plazo. Josemaría es un proyecto de cobre y oro de clase mundial que tiene muchas características lo que lo convierte en el proyecto ideal, en el momento oportuno, para que Lundin avance en la siguiente fase de nuestro crecimiento", comentó Peter Rockandel, presidente y director ejecutivo.

"Sobre la base de nuestra experiencia técnica fortalecida, aprovechando nuestra solidez financiera y aprovechando el conocimiento en el país de Josemaria, creemos que esta oportunidad creará un valor significativo para todas las partes interesadas. La incorporación de Josemaría elevará la posición de Lundin a un importante productor de metales básicos con exposición al cobre de alta calidad y bajo costo", agregó Rockandel.

Proyecto de cobre y oro Josemaría

A menos que se indique lo contrario, toda la información (incluida la información científica y técnica) relacionada con el Proyecto Cobre-Oro Josemaría contenida en este comunicado de prensa se ha derivado o está basada en el Informe Técnico Josemaría.

Ubicado íntegramente en la provincia argentina de San Juan, se espera que el proyecto produzca un promedio de 166.000 toneladas de cobre, 331.000 oz de oro y 1,2 millones de oz de plata por año durante los primeros tres años.

Durante una vida útil de la mina de 19 años definida por la estimación actual de la Reserva Mineral, se pronostica que la producción anual promedio será de 131,000 t de cobre, 224,000 oz de oro y 1.0 millón de oz de plata a un costo efectivo total promedio de US$ 1.55 / lb de cobre. equivalente.

Se completó un estudio de factibilidad sobre el proyecto en noviembre de 2020, cuyos hallazgos operativos clave se presentan en la tabla al final de esta sección. Una vez completada la transacción, Lundin planea revisar y realizar un trabajo de estudio adicional sobre el cronograma de desarrollo del proyecto, las estimaciones de gastos de capital y las estimaciones económicas.

El proyecto ha ido avanzando a través de aprobaciones ambientales y términos comerciales y fiscales con autoridades federales y provinciales. La Evaluación de Impacto Ambiental y Social (EIAS) del proyecto se presentó en el primer trimestre de 2021. Josemaria anticipa que la EIAS y los términos comerciales y fiscales se finalizarán en 2022, delineando un cronograma del proyecto de aproximadamente cinco años para la producción comercial.

El yacimiento Josemaría está catalogado como sistema de pórfido cobre-oro. El área del depósito mide aproximadamente 1,500 m de norte a sur por aproximadamente 1,000 m de este a oeste y de 600 a 700 m verticalmente desde la superficie, dentro de una huella de alteración más grande de hasta 4 km de norte a sur por 2 km de este a oeste. El depósito permanece abierto hacia el sur, bajo una capa cada vez más espesa de rocas volcánicas post minerales y también en profundidad.

El sitio del proyecto tiene fácil acceso al agua, la red eléctrica, el transporte y la infraestructura logística dentro de la provincia de San Juan, que se seguirán desarrollando dentro del alcance del proyecto.

Aspectos destacados

+ Josemaría se desarrollará como un tajo abierto a gran escala con una relación de desmonte baja de 0,98 durante los 19 años de vida útil de la mina. Se prevén palas hidráulicas accionadas eléctricamente en combinación con camiones de acarreo de 360 toneladas de clase ultra.

+ Procesamiento: el procesamiento de minerales consiste en un diagrama de flujo de trituración, trituración y flotación convencional que produce un concentrado de cobre rico en oro. El concentrador está diseñado para tratar minerales de sulfuro a una capacidad promedio de aproximadamente 152,000 tpd, variando según el tipo de mineral y sus características durante la vida útil de la mina.

+ Concentrado de cobre: la flotación de sulfuro convencional es para producir concentrado de cobre con un importante crédito por subproductos de oro. Se espera que la ley de concentrado de cobre tenga un promedio de aproximadamente 27% de cobre, 14,2 g / t de oro y 71,7 g / t de plata durante la vida de la operación.

+ Costos operativos: se estima que el costo total en efectivo de la vida útil de la mina promedia US$ 1,55 / lb de cobre equivalente (base de coproducto). Los bajos costos operativos generales se pueden atribuir a la baja relación de desmonte y al menor costo de energía y mano de obra que muchas otras jurisdicciones mineras establecidas.

+ Reservas minerales: Josemaria estima que las reservas minerales son 1.012 Mt con una ley promedio de 0,30% de cobre, 0,22 g / t de oro y 0,94 g / t de plata, que contienen aproximadamente 6,7 mil millones de libras de cobre, 7,0 millones de onzas de oro. y 30,7 millones de oz de plata, estimado utilizando un precio del cobre de US$ 3,00 / lb, un precio del oro de US$ 1,500 / oz y un precio de la plata de US$ 18,00 / oz de plata. Las Reservas Minerales actuales soportan una vida operativa de 19 años a la tasa de procesamiento prevista de un promedio de aproximadamente 152,000 tpd.

Descripción general de la transacción

Según los términos de la transacción, los accionistas de Josemaria pueden optar por recibir a cambio de cada acción ordinaria 0,1487 de una acción ordinaria de Lundin o C$ 1,60 en efectivo o cualquier combinación de los mismos emitible para todos los accionistas de Josemaria.

La contraprestación estará sujeta a una contraprestación en efectivo máxima total de aproximadamente C$ 183 millones y una contraprestación máxima total de acciones de aproximadamente 39.7 millones de acciones de Lundin, que equivale al 30% de la contraprestación de la transacción pagadera en efectivo y al 70% de la contraprestación de la transacción pagadera en Acciones de Lundin, respectivamente.

La Contraprestación implica un precio de compra de C$ 1,60 por acción de Josemaria, lo que representa una prima del 29% sobre el precio promedio ponderado por volumen de 10 días de Josemaria en la Bolsa de Valores de Toronto para el período finalizado el 17 de diciembre de 2021.

La Transacción se llevará a cabo mediante un plan de acuerdo aprobado por el tribunal en virtud de la Ley de Corporaciones Comerciales de Canadá.

Morgan Stanley actúa como asesor financiero de Lundin, mientras que Cassels Brock & Blackwell LLP actúa como asesor legal. TD Securities actúa como asesor financiero del comité especial de la Junta Directiva de Lundin y Fasken Martineau DuMoulin LLP actúa como asesor legal.