Iniciar Sesión

Buenos Aires, 18/12/2025

DANIEL BOSQUE

Hay proyectos que con otras macroeconomías saldrían más rápido. Tal es el caso de la licitación de la segunda planta de urea de Profertil (50% de YPF y otro tanto de la canadiense Nutrien, el holding surgido de la fusión Potash+Agrium en 2017), en Bahía Blanca, empantanada por la falta de financiamiento internacional a pesar de que hay dos consorcios interesados en la construcción. La obra demandará US$ 1.500 MM y un acuerdo del país con el FMI facilitaría su progreso.

Un poco de historia: En 2015, la producción de urea de Profertil representaba el 80% (1.300.000 ton) del consumo nacional, pero hoy, a finales de 2021, el agro argentino ha modificado su perfil, con más maíz y trigo, cultivos que a diferencia de la soja demandan este fertlizante.

Hace un lustro, Argentina importaba el faltante, generalmente de China y de un abanico de traders, . El consumo doméstico de urea hoy está 2.000.000 ton, Profertil produce 1.300.000 y el resto hay que importarlo. En la explosión de costos que trajo la pandemia, la ton pasó de US$ 200 en 2019 a más de US$ 1.000, con el costo en divisas.

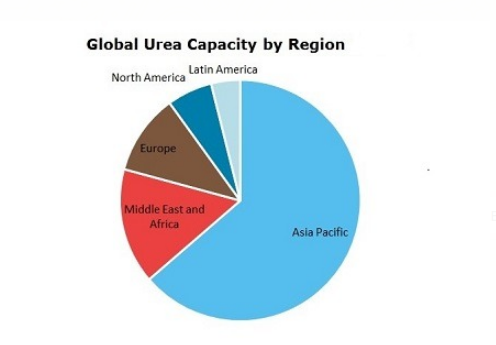

El principal consumo de la urea es el gas natural por eso países potentes en ese combustible, son grandes productores. Profertil es uno de los mayores consumidores de gas en la Argentina, consume 2,5 MMm3/día, el equivalente al consumo de un millón de habitantes en invierno.

Sin techo: Cómo trepó la urea en el mundo en el último año

La segunda planta de Profertil, una idea que empezó a esbozarse y a atraer la atención de inversores a principios de la década pasada, en un espacio vecino a la actual, una ejecución de 26 meses y unos 3.000 empleos en el cenit de la construcción según pliegos, duplicará la capacidad de producción, hasta las 2.600.000 ton. El cronograma original era comenzar la construcción en 2020

En la recta final quedaron dos consorcios:

+Techint Ingeniería con el socio internacional italiano Saipem, una subsidiaria de ENI y continuadora de Snam Montaggiy.

+AESA, una controlada por YPF, que lleva como socia a la franco americana Technip.

Los dos, con propuestas tecnológicas diferentes, presentaron propuestas económicas similares, pero falta fondear los US$ 1.500.000.000 necesarios. Descartada por el gobierno, YPF y su socio canadiense, sólo el crédito internacional puede salvar el proyecto, pero la banca internacional si no hay señales propicias difícilmente se abra a financiarlo.

Profertil ya tiene todos los temas de sustentabilidad establecidos con una investigación de las nuevas tecnologías y una licitación en marcha. Pero el contexto mundial, y sobre todo de Argentina, no ayudan: si bien los números de la empresa y del negocio son muy buenos, en Latinoamerica y en Argentina la decisión de invertir o financiar proyectos petroquímicos se complica.

Días pasados, el gobierno nacional e YPF desensillaron hasta que aclare. En el entorno del ministro Martín Guzmán ponen a esta segunda planta de urea, un negocio con asegurada demanda nacional e internacional (el excedente lo absorbe Brasil, un destino de menores costos logísticos que consume 5.000.000 ton/año) como otro de los tantos casos atados a un acuerdo del país con el FMI.

Profertil viene haciendolos deberes en materia de licencias ambientales y sociales ante las autoridades y la comunidad bahiense. A través de encuestas a los vecinos, planes de sustentabilidad, apoyo a los colegios, proyecciones de empleo a diez años y todo lo relacionado con la comunidad, continúa en pie. En marcha, la planta empleará a 450 personas, la actual tiene 300 empleados propios y 150 contratistas. Con un perfil tecnológico todavía por determinar, no será una ampliación, sino una planta nueva, aunque compartirá con la primera puerto, silos y otras infraestructuras, pero en procesos separados.

Para YPF, el país no puede perderse esta oportunidad histórica de producir urea. Argentina tiene el gas y otras cuencas y ahorrar o general divisas, según se mire. Transportadora Gas del Sur (TGS) le abastece con gas desde Neuquén, Santa Cruz y Tierra del Fuego. La mayoría de gas viene por la Cuenca Neuquina y los principales vendedores son Total, PAE, Pampa y CGC.

Profertil tiene el 85% de la urea para venta a grandes clientes y el resto a un mercado minorista. Ahora ya no hay excedentes exportables. El amoníaco es parte de la materia prima, hoy Profertil posee un excedente que se exporta. Con la nueva planta sería utilizado, lo que significa que no será necesario producir más. Se usaría el que se vende y exporta.

Otro dato energético es que el 60% de la energía que consume la planta de Profertil es eólica, comprada a YPF Luz del parque Los Teros, con grandes posibilidades de llegar al 100%. En 2020, las dos empresas suscribieron este contrato que es el de energía de mayor duración actualmente del país.

Hubo otro proyecto para producir urea en Argentina. Fue el de Tierra del Fuego y tuvo un claro sesgo exportador, la producción iría íntegra a China. El proyecto arrancó durante el primer kirchnerismo con un acuerdo entre Tierra del Fuego Energía y TDFEQ, estatal de la provincia china de Shaanxi prometía una inversión inicial de US$ 30 MM. El proyecto no prosperó por la caída de la producción de gas del país. Un 2018 hubo otro acuerdo, de Total y Mirgor, controlada por el empresario macrista Nicolás Caputo, con negocios tecnológicos en la isla austral para invertir, también US$ 1.500 MM en planta y puerto pensando en el mercado chino que compra la mitad de la urea global.

Para el mercado argentino, la urea es mucho más costosa en fletes que la de Bahía Blanca. El gran centro de consumo es el área geográfica de Rosario, donde Profertil tiene dos centros logísticos, uno en Terminal San Martín y otro en San Nicolás.

______________________________________________________________

Por qué la escasez de urea amenaza la producción mundial de alimentos

NEWS BULLETIN

Es posible que nunca haya oído hablar de él, pero este compuesto químico está en la lista de productos escasos en el mundo y puede tener un impacto significativo en las cadenas de suministro.

La escasez de urea ya se siente en muchas partes del mundo, incluidas India, Corea del Sur y Australia.

Los primeros en sufrir son los agricultores y los camioneros, pero los problemas de suministro relacionados con este producto pueden afectar a todos los consumidores.

Expliquemos por qué.

que es la urea

Es un compuesto químico que se encuentra en la orina, entre otros lugares.

Esta urea en particular se produce en el hígado.

Pero la urea también se produce industrialmente para diferentes usos, principalmente como fertilizante.

Y también como ingrediente clave en un producto para vehículos diésel, necesario para reducir las emisiones contaminantes.

La principal materia prima para obtener este compuesto es el gas, que mediante un proceso químico se convierte primero en amoniaco y luego se deshidrata para formar urea.

Lo que está sucediendo

La urea es uno de los fertilizantes más populares, y los precios mundiales de los fertilizantes se han disparado este año a niveles no vistos en más de una década, según el Banco Mundial.

Hay varios factores que explican este aumento de precios sin precedentes.

Primero, está impulsado por el alto costo de la energía, especialmente el gas, una materia prima esencial para la producción de fertilizantes.

Además, según el Banco Mundial, el aumento de los precios del carbón térmico en China ha provocado el racionamiento del uso de electricidad en algunas provincias y ha obligado a las fábricas de fertilizantes a reducir la producción.

Y en respuesta, China y Rusia, dos de los principales productores de fertilizantes del mundo, han impuesto restricciones a las exportaciones de fertilizantes, vistas como una medida para enfriar los precios y asegurar el suministro interno.

Por otro lado, hay que tener en cuenta el impacto del huracán Ida, en agosto, frente a las costas de Luisiana, en Estados Unidos, que afectó la producción de gas natural y provocó la suspensión de la actividad de plantas químicas en la región. , aumentando la escasez. de fertilizantes en el mercado.

En este sentido, el Banco Mundial también destaca el impacto de las sanciones occidentales contra Bielorrusia, ya que este país es productor de otro ingrediente clave para los fertilizantes, la potasa.

Precios de la agricultura y los alimentos

Uno de los lugares del mundo donde más se siente el aumento de precio y la escasez de urea es la India.

El país asiático es el principal importador de urea, un producto imprescindible para alimentar su inmenso sector agrícola, que emplea alrededor del 60% de la población activa del país y representa el 15% de la economía.

India importa aproximadamente el 30% de los aproximadamente 35 millones de toneladas de su consumo anual de urea, y ahora los agricultores del país temen que su sustento esté amenazado.

En última instancia, esto tendrá un impacto en los precios de los alimentos, advierte el Banco Mundial.

"Los altos precios de los fertilizantes podrían ejercer presiones inflacionarias sobre los precios de los alimentos, lo que genera preocupaciones sobre la seguridad alimentaria en un momento en que la pandemia de Covid-19 y el cambio climático dificultan el acceso a los alimentos".

Cadenas de suministro amenazadas

El aumento del precio de este compuesto químico no solo se está notando en la agricultura.

La urea también es esencial para la producción de líquido de escape diésel, una solución que se utiliza para reducir las emisiones en los vehículos que funcionan con este combustible.

Su uso en camiones es obligatorio en algunos países, como Corea del Sur y Australia, y esto está afectando las cadenas de suministro en ambos países.

Los camioneros surcoreanos ya están sufriendo escasez de urea, y Seúl pidió ayuda a Rusia a principios de esta semana para asegurar los suministros.

Warren Clark, director de la Asociación Nacional de Transporte por Carretera de Australia, dijo a news.com.au que la cadena de suministro del país está bajo una “presión extrema”.

Australia importa el 80% de la urea que necesita de China.

"Sin infringir la ley, podríamos quedarnos sin la sustancia química en febrero del próximo año, pero creemos que podría ser antes", dijo Clark.

"Vimos los estantes de los supermercados vacíos durante la pandemia, y esto podría ser mucho peor".