Iniciar Sesión

Buenos Aires, 05/12/2025

ANAHI ABELEDO

La invasión de Rusia a Ucrania potenció la demanda de oro como refugio seguro, analistas en inversiones coinciden en que el metal no bajará su precio, volverá a cotizar a 2000 US$ la onza y a superar esa barrera este año, mientras que en 2023 podría dar otro salto muy significativo.

Las sanciones a Rusia incluyen las operaciones en oro, Reino Unido y EE.UU. lo ratifican y Petropavslovsk queda atrapada en Londres. Newmont extiende su negocio a Europa; Victoria gold anunció ganancias record en 2021 y Suiza exporta más a China.

El mercado del oro se ha beneficiado de una importante demanda de refugio seguro a medida que la invasión rusa de Ucrania se prolonga en el tiempo. Incluso si se resolviera la guerra en Europa del Este, los analistas de inversiones consideran que su demanda como refugio no cederá porque el conflicto ya se ha convertido en un punto de inflexión que modifica el panorama geopolítico mundial y los mercados financieros.

El precio del oro se encamina a su tercera semana de subida de precio de las cuatro últimas, debido a la falta de avances materiales en las conversaciones de paz entre Rusia y Ucrania. El metal sigue resultando interesante como refugio entre los inversores, aunque la reciente subida de los rendimientos de los bonos del Tesoro de EE.UU.y las agresivas medidas de la Reserva Federal pueden reducir su atractivo.

Aunque se resuelva la guerra en Europa del Este, la demanda del oro como refugio no cederá

El fixing de la London Bullion Market Association (LBMA) cerró la última sesión del viernes a 1.965,20 dólares, mientras que los contratos de futuros de oro con entrega en abril cotizan a 1.958,65 dólares la onza.

Como señala Ilya Spivak, analista de DailyFX, a Reuters, “yo atribuiría la reciente subida del precio del oro a la preocupación por la situación de Ucrania debido a que no hemos observado en las conversaciones de paz los avances que los mercados estaban esperando a principios de este mes”.

Este aumento de la tensión en Ucrania ha incrementado la incertidumbre geopolítica mundial y, por tanto, la demanda de activos refugio como es el oro: “sin embargo, la subida de los rendimientos de los bonos y la postura más agresiva por parte de la Reserva Federal ha evitado que este rebote se haya convertido en una subida más significativa”, señala Spivak.

El pasado 16 de marzo, la Reserva Federal estadounidense subió los tipos de interés en 25 puntos básicos, por primera vez desde 2018. Desde entonces, diversos bancos centrales han adoptado una postura más agresiva en cuanto a política monetaria para enfrentarse a la subida de la inflación.

Ello ha provocado que los rendimientos de los bonos del Tesoro estadounidense a 10 años se hayan mantenido cerca de sus máximos de 2019, lo que reduce el llamado coste de oportunidad de invertir en activos como el oro que no ofrecen rendimientos

Desde OANDA, su analista Jeffrey Halley ha señalado en una nota para los inversores que “el oro ha demostrado más de una vez en los últimos tiempos que su precio sube lentamente las escaleras y luego salta por la ventana del décimo piso, y creo que ese riesgo sigue existiendo”.

“Las alertas de línea dura de la Fed parecen una voz en el desierto para los inversores en oro. Sin embargo, una actitud despreocupada puede resultarles contraproducente, en tan solo unos meses”, considera el analista Przemyslaw Radomski en el portal FXempire.

“Se está desarrollando una batalla épica en los mercados financieros a medida que la Reserva Federal advierte a los inversores sobre su inminente ciclo de aumento de tasas y este último ignora las ramificaciones. Sin embargo, dado que los precios de los activos perpetuamente más altos solo exacerban el enigma inflacionario de la Reserva Federal, es probable que se produzca un cambio profundo en el sentimiento en los próximos meses”, escribe Radomski.

El oro sigue en la mira de los inversores de Wall Street aunque se hayan anunciado aumentos en las tasas de interés

El analista advierte que los inversores no están atendiendo las alertas. “Mientras la Fed grita a los mercados financieros que la moderen para ayudar a calmar la inflación, los inversores no están escuchando” y considera que la inflación puede continuar su ascenso “hasta que se desarrolle la destrucción de la demanda y Estados Unidos caiga en una recesión”.

Pensando en el mediano plazo, en una entrevista con Kitco News, Chantelle Schieven, jefa de investigación de Murenbeeld & Co., dijo que el oro ha encontrado un nuevo rango y que el metal precioso está construyendo una base sólida entre $1900 y $2000 la onza.

"El miedo general en el mercado no va a desaparecer pronto y seguirá apoyando al oro ", dijo. "El oro ha establecido un soporte sólido en torno a los 1.900 dólares y está surgiendo una fuerte tendencia incluso si las tensiones geopolíticas comienzan a disminuir".

La guerra ha provocado que las naciones dibujen nuevas líneas entre aliados y oponentes y las tendencias de globalización se están interrumpiendo a medida que los países buscan desarrollar sus propias cadenas de suministro, que se han roto debido a las sanciones que las naciones occidentales han impuesto a Rusia.

Las naciones amigas de Rusia, como China, podrían seguir diversificándose alejándose del dólar estadounidense, lo que significa que el oro se convertirá en una herramienta esencial para los bancos centrales.

“Cuando los países no confían entre sí y no confían en las monedas de los demás, el oro se convierte en un activo estratégico. Agregará credibilidad a la moneda de un país”, dijo. Otros elemento de apoyo al metal precioso son la inflación debido al aumento de costos en el transporte y las cadenas de suministro en general y también las tasas de interés reales negativas.

Aunque se espera que la inflación se mantenga elevada hasta 2022, Schieven dijo que no espera que los bancos centrales, específicamente la Reserva Federal, tomen medidas agresivas para controlarla. "La Fed está estancada debido a los niveles de deuda. Las tasas más altas matarían la economía", dijo. "La Fed necesita inflación porque es la única forma en que el gobierno podrá lidiar con su deuda".

Y aunque se hayan anunciado aumentos en las tasas de interés, si se observa el panorama general

Schieven dijo que si bien siete tasas de interés parecen mucho, los inversores deben mirar el panorama general. Explicó que si el banco central logra su objetivo, las tasas de interés aún estarían por debajo del 2% para fin de año.

Sin embargo, mirando más allá de 2022, Schieven dijo que la Reserva Federal no podrá continuar con más aumentos de tasas. "Creo que la economía podría soportar tasas de interés de alrededor del 2%. No empujaría a la economía a una recesión", dijo. "Pero dudo que puedan hacer más aumentos de tasas el próximo año. Creo que las tasas de interés se mantendrán en 2%".

En cuanto a los precios del oro para 2023, Schieven dijo que una vez que quede claro que la Fed está estancada en una tasa neutral más baja, el oro volverá a despegar con precios que superan los $ 2,100.

Por su parte, Murenbeeld & Co, estima que a largo plazo los precios del oro superan los máximos históricos ajustados por inflación de alrededor de $ 3,000 la onza.

LAS SANCIONES A RUSIA ABARCAN AL ORO: PETROSPAVSLOVSK NO PUEDE VENDER

Gran Bretaña revisó el viernes su guía de sanciones a Rusia para dejar en claro que las entidades británicas no pueden ayudar a Moscú a vender sus reservas de oro en un intento por evadir las medidas punitivas diseñadas para dejarlo fuera de los mercados financieros internacionales.

Gran Bretaña ha expresado su preocupación de que Rusia podría estar utilizando transacciones de oro para evadir las sanciones lanzadas en coordinación con sus aliados después de que Moscú liderara una invasión de Ucrania.

Petropavlovsk evalúa sus operaciones comerciales y acuerdos financieros.

La guía del gobierno en línea sobre cómo implementar esa prohibición se actualizó el viernes, con el siguiente resumen,informado por Reuters:

"Orientación actualizada para aclarar que la prohibición de proporcionar servicios financieros con fines de reserva de divisas y gestión de activos también se aplica a las transacciones que involucran oro".

"Está prohibido proporcionar servicios financieros para realizar transacciones con el Banco Central de la Federación Rusa que involucren su oro", dice el documento de orientación.

El primer ministro Boris Johnson dijo el jueves que había evidencia de que Rusia estaba tratando de eludir las sanciones usando oro y que las regulaciones serían más estrictas.

Rusia podría tratar de monetizar sus reservas de oro y acceder a divisas vendiendo lingotes en el mercado mundial.

El jueves, el Departamento del Tesoro de EE. UU. emitió una guía en su sitio web advirtiendo que las transacciones relacionadas con el oro que involucran a Rusia pueden ser sancionadas por las autoridades estadounidenses.

De hecho, las acciones de la minera Petropavslovsk, una empresa enfocada en Rusia, cayeron el viernes después de quedar atrapada en las sanciones del Reino Unido contra Gazprombank y no poder vender su oro.

Este mes, el multimillonario ruso Sergey Sudarikov, propietario parcial del sancionado Credit Bank of Moscow, compró una participación del 29% en Petropavlovsk.

Las acciones de la compañía que cotiza en Londres cayeron una quinta parte en las primeras operaciones del viernes después de que Petropavlovsk revelara que, como resultado, estaba evaluando "urgentemente" sus operaciones comerciales y acuerdos financieros.

“El grupo tiene relaciones comerciales y financieras sustanciales con Gazprombank y sus subsidiarias”, informó The Guardian. El valor de mercado de la firma cayó el 90% desde la invasión el mes pasado.

"La compañía está considerando urgentemente con sus asesores las implicaciones para las actividades del grupo y los arreglos financieros que resultan de la designación de Gazprombank con el propósito de congelar activos".

La relación financiera también significa que Gazprombank actúa como un "comprador del 100% de la producción de oro del grupo".

Sudarikov, que está detrás del grupo financiero Región, compró la participación de Konstantin Strukov, propietario de la minera de oro UGC, y es el mayor accionista de la empresa.

Petropavlovsk se fundó como Peter Hambro Mining en 1994. Peter Hambro fue expulsado en 2017 después de un intento de golpe en la sala de juntas.

NEWMONT SE EXTIENDE A EUROPA

La minera estadounidense Newmont, la primera del mundo por volumen de producción, ha constituido una alianza de exploración con la compañía británica Ariana Resources, que posee diversas concesiones mineras de oro en Europa. El objetivo es descubrir nuevas explotaciones de oro y cobre en uno de los territorios menos explorados del mundo.

La minera estadounidense Newmont ha formado una alianza de exploración con la compañía británica Ariana Resources, poseedora de diversos intereses mineros en países europeos, consigna.

El objetivo de esta alianza es centrarse en la exploración de nuevos yacimientos de cobre y oro en países como Bosnia Herzegovina, Bulgaria, Grecia, Kosovo, Macedonia del Norte y Serbia, utilizando los equipos especializados de la compañía Western Tethyan Resources, propiedad al 75% de Ariana Resources.

Representantes de esta compañía han señalado que el sudeste de Europa es una las áreas mineras menos exploradas y más prometedoras del mundo. Su portavoz, Mentor Demi, indicó que “con nuestra amplia experiencia en la región y la significativa capacidad, base de datos y tecnologías de exploración de Newmont, confiamos en que lograremos descubrir nuevos yacimientos de cobre y oro”.

Según la información facilitada por la compañía, Newmont invertirá 2,5 millones de dólares en Ariana para financiar la actividad de exploración, además de facilitarle el acceso a la base de datos regional de la minera.

Newmont formaliza una alianza con Ariana Resources con intereses mineros en Europa

La alianza entre Newmont, Ariana y Western Tethyan Resources tiene una duración inicial prevista de cinco años y será prorrogable a voluntad de las partes, a expensas de nuevas inversiones por parte de Newmont, que se reserva también una opción para entrar en el capital de Ariana Resources.

En palabras de Kerim Sener, director de Ariana, “estamos encantados de asociarnos con Newmont, vía Western Tethyan Resources, para la exploración de nuevos yacimientos de oro y cobre a gran escala en la región sudeste de Europa. Esta zona ya fue explorada durante las décadas de los 80 y los 90 por parte de compañías que luego fueron absorbidas por el grupo Newmont, como Normandy Mining. Por tanto, la alianza se beneficiará de los importantes datos históricos recabados por Newmont, gracias a los cuales podremos desarrollar una exploración completa de la zona. Newmont también va a contribuir con su experiencia y conocimiento de la actividad de exploración, incluyendo el posible despliegue de diversas tecnologías propias”.

GANANCIAS RECORD PARA VICTORIA GOLD

La minera Victoria Gold (TSX- VGCX ) informó que su producción de oro en 2021 fue de 164.222 onzas, un 41% más en comparación con las 116.644 onzas producidas en 2020.

El mayor rendimiento de Victoria Gold se produjo en su mina de oro Eagle en Yukón.

"2021 vio una producción anual récord de oro de 164 222 onzas, un aumento de más del 40 % con respecto a 2020. Nuestro aumento de la producción llevó a otros récords para Victoria, incluidos ingresos de $356 millones e ingresos netos de $108 millones", señaló John McConnell, presidente y director ejecutivo a Kitco News.

La compañía dijo que la mejora año tras año en la producción fue el resultado del aumento en el mineral extraído y apilado junto con leyes de mineral más altas en su mina de oro Eagle en Yukón.

En 2021, la empresa reconoció ingresos por $356,5 millones en comparación con los $178,7 millones del año anterior, que solo incluye seis meses de ingresos ya que la empresa declaró producción comercial el 1 de julio de 2020.

La compañía agregó que su ingreso neto fue de $110,4 millones en 2021, o $1,77 por acción en circulación durante El año, un aumento del 641 % en comparación con los $14,9 millones en 2020.

La propiedad de oro Dublin Gulch, 100% propiedad de Victoria Gold, está situada en el territorio central de Yukon, Canadá, aproximadamente a 375 kilómetros al norte de la ciudad capital de Whitehorse. La propiedad es accesible por carretera durante todo el año y está ubicada dentro de la red eléctrica de Yukon Energy.

La producción de oro en 2021 de la minera Victoria Gold (TSX- VGCX ) fue de 164.222 onzas

SUIZA EXPORTA MÁS ORO A CHINA

Aunque los datos de importaciones y exportaciones de oro de Suiza durante el pasado mes de marzo apenas reflejan unos días de la guerra en Ucrania, que comenzó con la invasión por parte de Rusia el pasado 24 de febrero, ya se apuntan algunas tendencias que podrían confirmarse con los datos de meses posteriores.

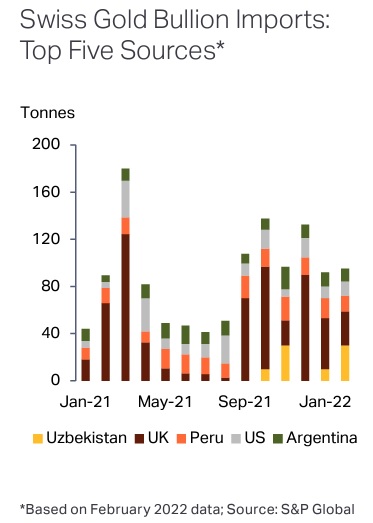

En su último informe Precious Metals Weekly, la consultora británica Metals Focus analiza las cifras de compras y ventas de oro por parte de la Confederación Helvética, el primer centro mundial de refinado de metales preciosos. Las importaciones de febrero fueron por 166 toneladas de oro, la cifra más baja desde el mes de agosto de 2021.

Desde Metals Focus destacan el dato de que Suiza exportó 43 toneladas más a China y Hong Kong que en febrero de 2021, lo que refleja la recuperación del sector joyero chino tras la pandemia.

El mayor proveedor de oro de Suiza durante el mes pasado fue Uzbekistán, con 30 toneladas. Entre octubre de 2021 y el pasado mes de febrero, Uzbekistán ha exportado un total de 80 toneladas de metal precioso a Suiza. Una cifra importante, teniendo en cuenta que desde Metals Focus estiman que la producción total de oro de Uzbekistán en 2021 fue de 108 toneladas.

El mayor proveedor de oro de Suiza es Uzbekistán y el mayor comprador es China

El 36% del total importado por Suiza (60 Tm) procede de América, mientras que otras 18 toneladas proceden de países africanos. Esta cantidad se ubica en los montos medios de 2020. La revalorización del precio del oro durante el mes de febrero apenas ha influido en los datos de importaciones por parte de Suiza.

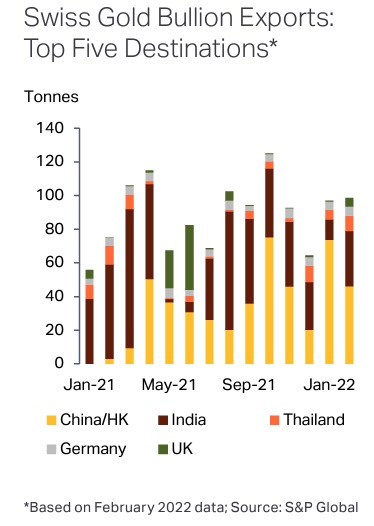

En cuanto a las exportaciones de oro desde Suiza, en febrero se registró una cifra de 122 toneladas, un 19% más que en el mismo mes de 2021. El total de los meses de enero y febrero de 2022 supera en un 29% a los del mismo periodo del año pasado.

Desde Metals Focus destacan el dato de que Suiza exportó 43 toneladas más a China y Hong Kong que en febrero de 2021, lo que refleja la recuperación del sector joyero chino tras la pandemia.

En lo que llevamos de año, Suiza ha exportado a China y Hong Kong 120 toneladas de oro, que es la cifra más alta desde 2018, lo que subraya el optimismo que reina en el sector joyero de este país tras la celebración del Año Nuevo chino a principios de febrero.

De cara a los próximos meses, la elevada volatilidad del precio del oro y el confinamiento en determinadas regiones de la China continental puede afectar a este optimismo, lo que podría traducirse en unas menores importaciones desde Suiza.

El informe destaca también que las exportaciones de oro desde Suiza hacia la India (el mayor importador mundial del metal precioso) han caído sensiblemente respecto a meses anteriores, debido a la preocupación por el impacto de la variante ómicron del covid-19 en la India desde principios de año.

También ha influido el alto nivel de las importaciones de la India en el primer y cuarto trimestres de 2021, que implica que todavía existe un considerable stock existente en los primeros meses de 2022. Además, algunas compañías del país tienden a reducir las importaciones de metal cuando se acerca el final del año fiscal.

Por lo que respecta a los Estados Unidos, la cantidad de oro exportada desde Suiza se ha reducido a apenas siete toneladas entre enero y febrero de 2022, frente a 29 toneladas en el mismo periodo de 2021. Durante la pandemia, Estados Unidos llegó a importar 127 toneladas de oro desde Suiza, en abril de 2020.