Iniciar Sesión

Buenos Aires, 11/12/2025

Las tesis de transición energética fueron el 20% de los grandes negocios en el sector en 2021. Cómo aprovechar las oportunidades en 2022.

ANAHÍ ABELEDO

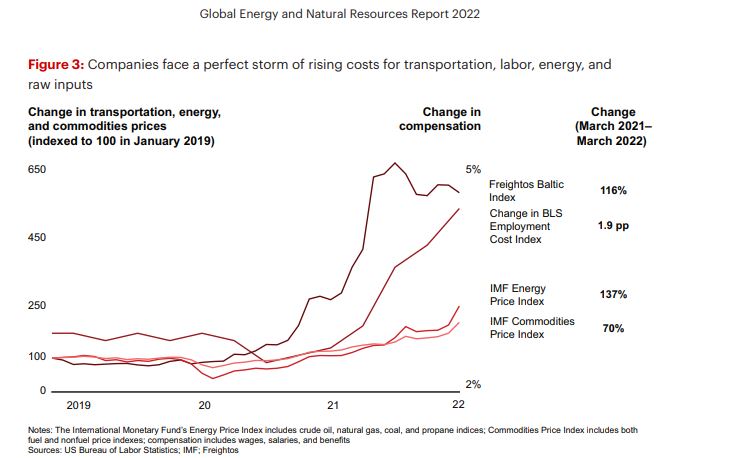

A pesar de la baja actividad de acuerdos en 2021, más empresas están recurriendo a fusiones y adquisiciones para adquirir activos bajos en carbono, particularmente en la generación de energía renovable. Los acuerdos de transición energética representaron alrededor del 20% del total del sector de la energía y superaron los US$ 1.000 millones en 2021 de acuerdo al reciente informe "Global Energy and Natural Resources Report 2022" de la consultora internacional Bain & Company. El estudio no recoge conclusiones académicas, sino que es el resultado de una encuesta a un millar de empresarios. Cómo ven los ejecutivos la transición y qué planes tienen.

En el sector petróleo y gas la mitad piensa que su negocio principal decaerá en la próxima década y que deberán reemplazarlo. Los dilemas de la minería.

La segunda encuesta anual de Bain & Company encuentra que el progreso está en marcha, pero el panorama es más desafiante de lo que muchos esperaban. Se encuestaron más de 1000 ejecutivos de clientes en el sector de la energía y los recursos naturales.

La consultora buscó una mayor comprensión de sus puntos de vista sobre la transición de energía y recursos; nuevas tecnologías y oportunidades; y dónde ven desafíos ambientales, sociales y de gobierno corporativo (ESG) además de la descarbonización. Los resultados confirman muchas de las tendencias que vemos, con más riqueza.

Los ejecutivos esperan que sus empresas reduzcan las emisiones de dióxido de carbono en un 28 % para 2030. En promedio y que el mundo alcance el cero neto para 2057.

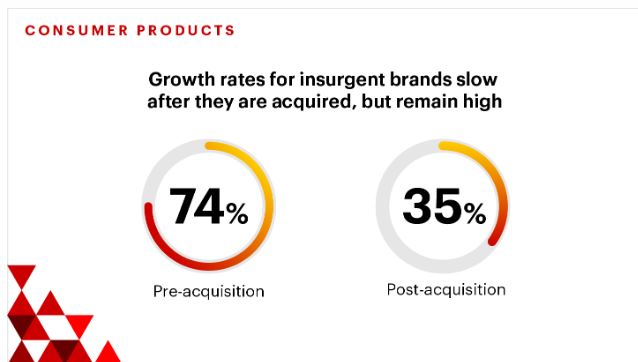

El relevamiento concluye que, en la práctica, más empresas están utilizando acuerdos para ecologizar las operaciones existentes y fortalecer los activos ESG; construir centros de energía verde y una cadena de valor integrada para ayudar en la transición energética; reformar los modelos de negocio; e invertir en start-ups para adquirir tecnología disruptiva.

Las tesis de transición energética representaron alrededor del 20% de los grandes negocios en la industria energética en 2021

QUÉ PIENSAN LOS EMPRESARIOS SOBRE LA TRANSICIÓN ENERGÉTICA

La mayoría son más optimistas sobre la descarbonización de sus propias empresas, en comparación con lo que esperan de sus pares y del mundo en general, lo que podría indicar un mayor compromiso del que el mundo exterior puede ver. La coincidencia es que la industria se mueve más rápido que la política también en este tema.

La mitad de los ejecutivos de petróleo y gas esperan que su negocio principal decaiga en los próximos 10 años. Y el 72 % de los encuestados de O&G creen que tendrán un nuevo negocio en crecimiento que complementará (62 %) o reemplazará (10 %) su núcleo para 2030.

En todos los sectores, las empresas ahora informan que asignan el 23 % de su capital a nuevas empresas comerciales, principalmente en respuesta a la transición de energía y recursos, frente al 16 % cuando se les preguntó en 2020. Si esta tendencia continúa, sugiere que muchas podrían alcanzar el cero neto mucho antes de 2050.

Y esperan que marque la diferencia: poco menos de la mitad espera que sus empresas sean "materialmente diferentes" para 2030, frente al 36% en 2020.

La mayoría todavía está luchando por descubrir modelos de negocios para sus nuevos negocios que brinden retornos adecuados, atraigan talento y fortalezcan sus capacidades organizacionales

En comparación con sus homólogos europeos, los encuestados de petróleo y gas de América del Norte tienen casi el doble de probabilidades de retrasar la inversión en nuevas áreas comerciales debido a incertidumbres normativas y regulatorias.

Los datos también revelan un creciente consenso de que, a la luz de estos muchos desafíos, la transición será desordenada.

En los datos que siguen, nos sumergimos en estos temas. Los resultados representan una visión global de las perspectivas de nuestros clientes, con respuestas de 45 países en tres regiones principales: las Américas; Asia-Pacífico; y Europa, Medio Oriente y África.

Al menos el 10% de las respuestas provienen de cada uno de estos cinco sectores: petróleo y gas, servicios públicos y energías renovables, minería, agroindustria y productos químicos.

Estos datos también cubren una variedad de perspectivas dentro de las empresas. Un poco más de la mitad de las respuestas provino de vicepresidentes o superiores, incluidos ejecutivos de nivel C y miembros de la junta, y el resto de colaboradores individuales y gerencia de primera línea. A partir de estas respuestas, vemos entusiasmo y ambición en todos los ámbitos, con personas que tienen más fe en las capacidades y planes de sus empresas que el mercado en general

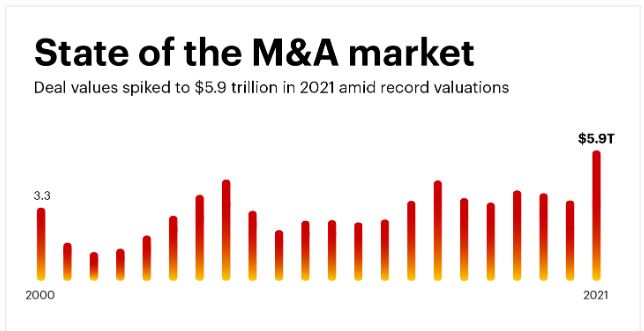

Las actividad de fusiones y adquisiciones en la industria de la energía y los recursos naturales se mantuvo lenta en 2021, recuperándose solo alrededor del 20 % desde 2020 y aún sin recuperarse a los niveles previos a la pandemia.

En parte, esto fue el resultado de que las empresas buscaban estabilizar la demanda. Luego, a medida que se produjo la estabilización en gran medida, entró en juego un segundo factor: las empresas comenzaron a agudizar su disciplina de capital, lo que ralentizó la negociación a medida que menos transacciones alcanzaban sus tasas críticas más altas.

La dependencia de la industria de la energía y los recursos naturales en las fusiones y adquisiciones en 2022 para lograr la transición energética se desarrollará en seis temas:

+ 1- ECOLOGIZACIÓN DE LAS OPERACIONES Y FORTALECIMIENTO DE LOS ACTIVOS

La ecologización de las operaciones existentes y el fortalecimiento de los activos ambientales, sociales y de gobierno corporativo (ESG).

Las empresas están haciendo tratos agresivos destinados a reducir la producción de carbono de sus operaciones para cumplir con los objetivos de cero emisiones netas.

Por ejemplo, Occidental Petroleum, uno de los principales productores de la Cuenca Pérmica de EE. UU., está adquiriendo activos de generación solar para alimentar sus operaciones de perforación y terminación. Al mismo tiempo, Suncor se está asociando con otros productores de arenas bituminosas mientras invierte para comercializar tecnología de captura de carbono.

+ 2- CONSTRUCCIÓN DE CENTROS DE ENERGÍA VERDE

Los acuerdos también están impulsando los esfuerzos de las empresas para ir más allá de la ecologización de sus operaciones existentes y cambiar fundamentalmente sus insumos, procesos de producción o productos.

La asociación estratégica de BP y Equinor, Northern Endurance Partnership, se formó junto con Eni, National Grid, Shell y Total para crear una refinería del futuro que actuará como un centro de energía verde dentro de un grupo industrial. Mantendrá el abastecimiento y la producción integrados de energía renovable, con nuevos flujos de materias primas y combustibles y productos con menos gases de efecto invernadero.

+ 3- REPOSICIONAMIENTO DE CARTERAS HACIA LA TRANSICIÓN ENERGÉTICA

Las empresas están utilizando fusiones y adquisiciones para acelerar los cambios en sus carteras. Esto implica tanto desinversiones de activos con alto contenido de carbono como inversiones en la transición energética.

Un ejemplo es Shell, que vendió acres en Permian Basin a ConocoPhillips por US$ 9.500 millones, en un movimiento para ayudar a acelerar el cambio de cartera de la compañía impulsado por la transición energética.

Otro ejemplo es la empresa conjunta de LyondellBasell con Suez (ahora Veolia) y la adquisición de la empresa europea de reciclaje de plásticos Quality Circular Polymers para convertir mecánicamente los desechos de los consumidores en 25 000 toneladas de polipropileno y polietileno de alta densidad al año.

Las empresas de servicios públicos han estado adquiriendo más activos renovables y en múltiplos más altos de lo que hemos visto para los activos tradicionales que funcionan con gas.

Algunas empresas de servicios públicos también están aprovechando oportunidades en tecnologías de redes inteligentes y almacenamiento distribuido, como la adquisición de PowerSecure por parte de Southern en 2016, un proveedor de servicios de redes inteligentes.

Las firmas de capital privado juegan un papel importante en este cambio hacia operaciones ecológicas al comprar los activos tradicionales con alto contenido de carbono de las empresas de energía.

+ 4- ESTABLECER UNA POSICIÓN CRÍTICA EN LA CADENA DE VALOR

Establecer una posición crítica en la cadena de valor para ofrecer productos y servicios de transición energética. BP dio un paso en esta dirección cuando adquirió la compañía de carga de vehículos eléctricos más grande del Reino Unido, que en ese momento operaba más de 6500 puertos de carga. Uso de fusiones y adquisiciones para remodelar los modelos de negocio.

Algunas empresas han descubierto que la monetización total de los activos de transición energética les obliga a comprar nuevas capacidades para modelos de negocio transformados.

Por ejemplo, Shell tiene una licencia para vender energía a clientes industriales en el sector eléctrico del Reino Unido.

+ 5- CREACIÓN DE NUEVOS NEGOCIOS DE CRECIMIENTO

Creación de nuevos negocios de crecimiento.Más empresas están forjando, o “vallando” los activos que aprovechan las oportunidades de la transición energética.

Por ejemplo, LG Energy Solution, que LG Chem escindió como una entidad separada en 2020, recaudó $10,700 millones para alcanzar una valoración de $98,000 millones en una oferta pública inicial de enero de 2022 debido al entusiasmo por su negocio de baterías para vehículos eléctricos, un movimiento que permitió a la nueva subsidiaria negociar a un múltiplo unas ocho veces mayor que su matriz.

El sector hizo algo así hace 10 o 15 años, cuando muchas empresas pusieron sus activos de infraestructura en sociedades limitadas maestras (MLP), una tendencia que elevó las valoraciones en todos los ámbitos. La gestión de nuevos negocios de crecimiento de esta manera puede atraer a una nueva clase de inversores que se dirigen a esta clase de activos con la expectativa de múltiplos más altos que para el negocio heredado.

+ 6- REALIZAR INVERSIONES ESTRATÉGICAS EN START-UPS PARA Y TECNOLOGÍA DISRUPTIVA

Finalmente, más empresas realizarán inversiones en etapas iniciales o se asociarán con empresas jóvenes que pueden ayudarlas a convertirse en disruptores.

Ese es el objetivo de la inversión de una gran empresa petroquímica en una empresa de cadena de bloques, o la inversión de capital de riesgo corporativo de BASF en LanzaTech, una empresa de reciclaje de carbono.

EL FUTURO DE LA MINERÍA ESTÁ MOLDEADO POR IMPERATIVOS AMBIENTALES

El futuro de la industria minera está siendo moldeado cada vez más por imperativos ambientales, sociales y de gobernanza (ESG).

La expectativa de una transición a cero emisiones netas para 2050 (o antes) está bien establecida, pero las partes interesadas externas están ganando más influencia sobre la ambición con la que las empresas mineras abordan una serie de prioridades relacionadas con ESG.

Los activistas están lanzando campañas sofisticadas y efectivas con las redes sociales y el apoyo público. Solo en 2021, Glass Lewis, Proxinvest, Market Forces y otros tomaron medidas exitosas.

Combinadas con el apoyo de los inversionistas institucionales tradicionales, tales acciones están dando lugar a un amplio respaldo de los inversionistas para objetivos y progresos de sostenibilidad audaces.

Al mismo tiempo, los gobiernos están protegiendo más activamente la seguridad, el medio ambiente y los sitios patrimoniales locales a través de la legislación. Los clientes están votando con sus billeteras por proveedores y productos que respalden los principios ESG.

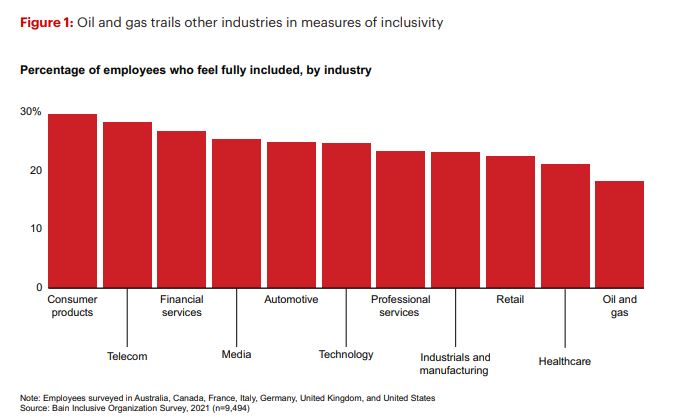

Una nueva generación de trabajadores está expresando un claro deseo de trabajar para empresas que respondan a los problemas ESG.

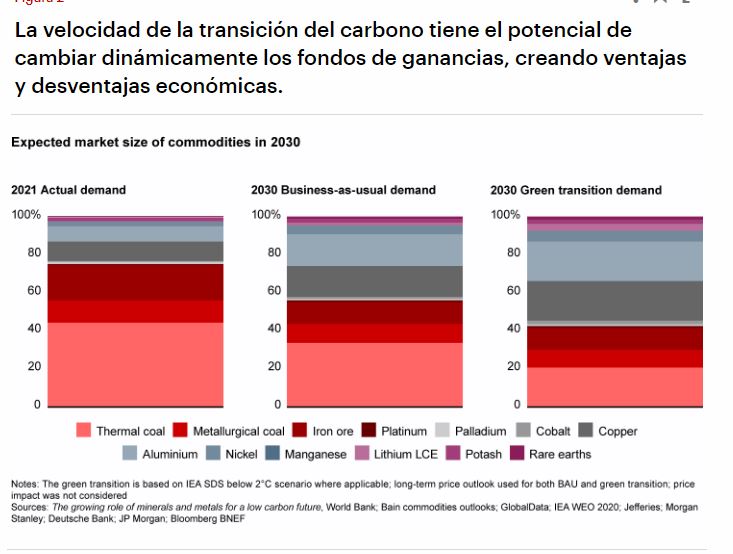

Impulsada por las mismas fuerzas, la transición a la energía limpia ahora lidera una transición de recursos y una demanda creciente de productos básicos que respaldan directamente la electrificación y la descarbonización de la energía.

Las agendas ESG no son la única fuerza que dicta el futuro de la industria. Las nuevas tecnologías están permitiendo la transición energética y mineral, y los problemas de "futuro atrás" tienen más influencia en las ambiciones de crecimiento.

Ambos están trabajando en conjunto con las expectativas de sostenibilidad nuevas y emergentes para abrir una ventana única en una generación para crear un valor distintivo mientras se hace la transición a un futuro sin carbono.