Iniciar Sesión

Buenos Aires, 05/12/2025

MARK BURTON

Los metales industriales van camino del peor trimestre desde la crisis financiera de 2008, ya que los precios se ven golpeados por las preocupaciones de recesión.

El cobre, el gran referente económico, ha rebotado en un mercado bajista desde un récord de hace cuatro meses, mientras que el estaño acaba de caer un 21% en su peor semana desde que una crisis de la década de 1980 congeló el comercio de Londres durante cuatro años.

Es una reversión dramática de los últimos dos años, cuando los metales subieron en una ola de optimismo posterior al cierre, predicciones inflacionarias y gruñidos de oferta. Ahora, la inflación está aquí y los suministros aún son escasos.

Pero los precios se están desplomando a medida que las preocupaciones sobre una desaceleración de la actividad industrial en las principales economías se combinan con la caída de la demanda en China.

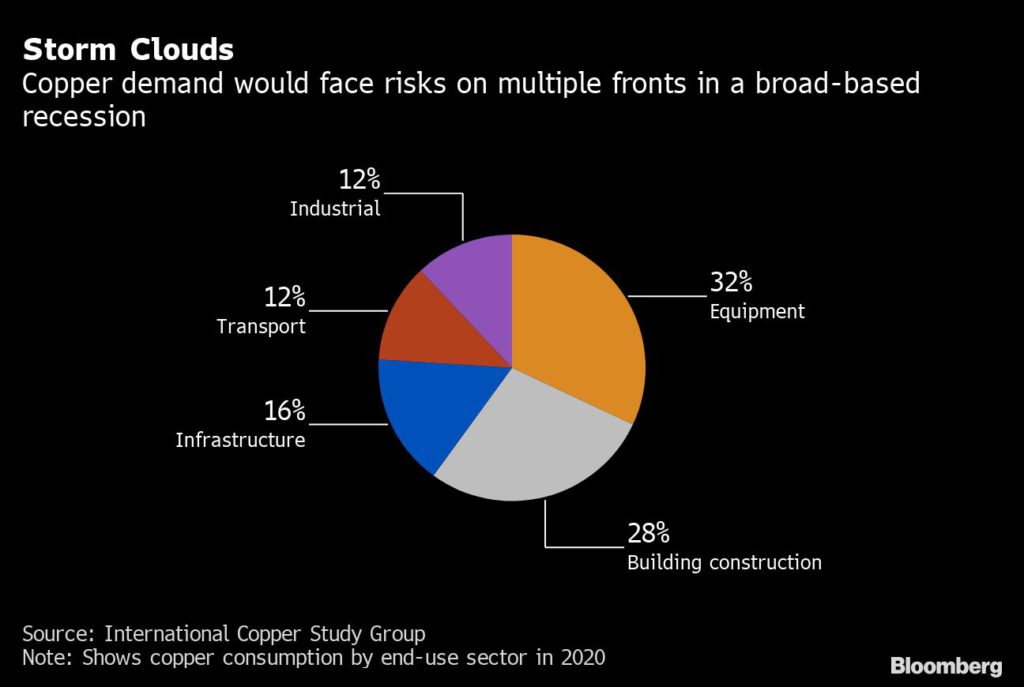

Para un metal como el cobre, sus usos en todo, desde maquinaria industrial pesada hasta electrónica avanzada, significan que el mercado está estrechamente vinculado a los cambios económicos, y la retirada marca una señal de los mercados de materias primas de que los esfuerzos para recuperar los precios están teniendo algunos éxitos iniciales.

El estado de ánimo en los metales se ha agriado incluso cuando los bloqueos de China por el Covid-19 comienzan a relajarse, y hay señales de que los comerciantes están apostando a que los precios del cobre caerán aún más.

“Incluso si China se recupera en la segunda mitad, no podrá por sí sola impulsar los precios de nuevo a nuevos máximos, esa era ya pasó”, dijo Amelia Xiao Fu, jefa de estrategia de materias primas de BOCI Global Commodities.

“Si otras economías importantes se dirigen hacia una recesión, China tampoco crecerá a tasas excepcionales”, agregó.

La actividad manufacturera china ya se está reduciendo, y los indicadores de S&P Global mostraron que la producción manufacturera europea se contrajo por primera vez en dos años, mientras que la producción estadounidense alcanzó un mínimo de 23 meses.

Aun así, la magnitud de la venta masiva acelerada del cobre y otros metales industriales sugiere que los inversores están apostando a caídas mucho más pronunciadas de la demanda en las próximas semanas.

El cobre tocó un mínimo de 16 meses de US$ 8.122,50 la tonelada en la Bolsa de Metales de Londres, con una caída del 11% en lo que va de junio, lo que lo encamina hacia una de las mayores pérdidas mensuales de los últimos 30 años.

Los metales, desde el aluminio hasta el zinc, también se han desplomado y el subíndice al contado de metales industriales de Bloomberg ha bajado un 26 % este trimestre, encaminándose hacia la mayor caída desde finales de 2008. El estaño se ha reducido a más de la mitad desde su máximo de marzo.

Los metales se han visto más afectados que otras materias primas como los cultivos y la energía, donde los suministros y el comercio se han visto más afectados por la invasión rusa de Ucrania. El subíndice Bloomberg Energy Spot ha subido un 10 % desde finales de marzo, mientras que el índice agrícola correspondiente cayó un 9,7 %.

Sin embargo, el cobre y varios otros mercados de metales todavía enfrentan algunas de las condiciones de suministro más estrictas de la historia. Con los inventarios disminuyendo a nivel mundial y pocas señales de una nueva oferta significativa, incluso los toros acérrimos del cobre como Goldman Sachs advirtieron que la destrucción de la demanda puede ser necesaria para ayudar a aliviar la tensión.

La caída de los metales industriales comenzó a principios de este mes después de que la Reserva Federal aumentara las tasas de interés en 75 puntos básicos y advirtiera que su esfuerzo por controlar la inflación desenfrenada corría el riesgo de provocar una recesión.

Pero la liquidación se aceleró la semana pasada incluso cuando los inversionistas en otros mercados comenzaron a descontar un final más temprano del ciclo de aumento de tasas de la FED.

La Reserva Federal ha advertido que tiene poca influencia sobre los impulsores del lado de la oferta que han sustentado el aumento de materias primas como el petróleo crudo, mientras que la demanda de bienes esenciales como gasolina y alimentos se mantendrá resistente a medida que crezca la presión sobre las finanzas de los consumidores.

Pero las subidas de tipos de la FED podrían tener un impacto mucho más inmediato en el gasto discrecional, lo que podría poner fin al auge de la demanda de metales en áreas como la propiedad, la fabricación de automóviles y los bienes duraderos.

Y dado que los fabricantes se enfrentan al aumento de los costos de endeudamiento, también existen riesgos crecientes para la demanda en áreas como la construcción y la maquinaria industrial, que representan una parte importante del uso general.

La evidencia del cambio bajista en el sentimiento es más clara en el mercado chino, donde el interés abierto en los contratos de cobre de la Bolsa de Futuros de Shanghái ha aumentado considerablemente durante una fuerte caída de los precios. Eso indica que los operadores están agregando nuevos cortos, en lugar de vender posiciones alcistas.

En la LME, los datos bursátiles sugieren que la reciente caída ha sido impulsada más por los inversores que abandonaron las apuestas sobre el aumento de los precios, mientras que el posicionamiento bajista ha sido prácticamente plano durante la mayor parte del mes.

Eso podría reflejar dudas sobre apostar contra el mercado en un momento en que los inventarios de la bolsa permanecen cerca de niveles críticamente bajos, luego de que una fuerte caída en las existencias ayudó a impulsar un aumento histórico en los precios spot del cobre a fines del año pasado.

Los bajistas del níquel quedaron atrapados en una contracción aún mayor en marzo, mientras que se está gestando una nueva crisis de suministro en el mercado del zinc después de que los inventarios de la LME fácilmente disponibles cayeron a un mínimo histórico la semana pasada.