Iniciar Sesión

Buenos Aires, 07/12/2025

Las causas de la escasez, los usos de los semiconductores y las previsiones de la industria. El desafío del alto consumo de energía para la producción

ANAHÍ ABELEDO

Desastres naturales; variaciones en el suministro de material semiconductor; cambios en las condiciones económicas u otros eventos geopolíticos han conformado la volatilidad en la oferta de este insumo clave en los últimos dos años. Estos períodos complicados de asignación de componentes electrónicos han sido de corta duración (de 6 meses a un año), pero la escasez actual de chips podría extenderse, según expertos, hasta principios de 2024. Los principales países productores toman previsiones para solucionar este problema y 200 nuevas fábricas estarán operativas para 2026. La electrificación es fundamental para intentar descarbonizar la industria, que es responsable de un 30% de las emisiones de CO2 en el mundo; el 11% del total se utilizan en automóviles. Como ejemplo, la nueva ley IRA de EE.UU. prevé US$ 52,000 millones de dólares para impulsar la producción de semiconductores local. A la vez, otro gran desafío es la enorme cantidad de energía que implica el desarrollo de los chips, por caso en Taiwán este consumo es superior al total de algunos países.

Para los profesionales de la industria de los semiconductores, la escasez (a menudo denominada asignación) no es nueva; son de naturaleza cíclic, asegura la Asociación de la Industria de Semiconductores en su último informe.

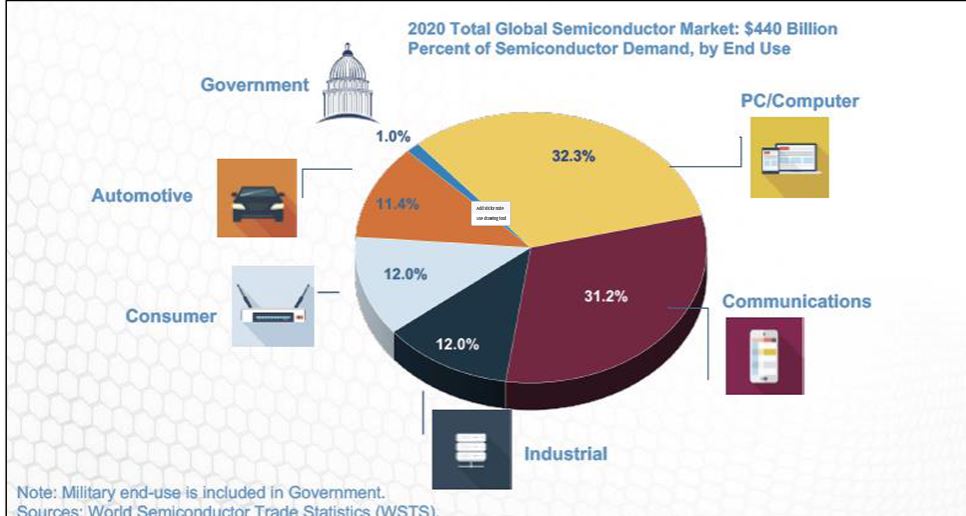

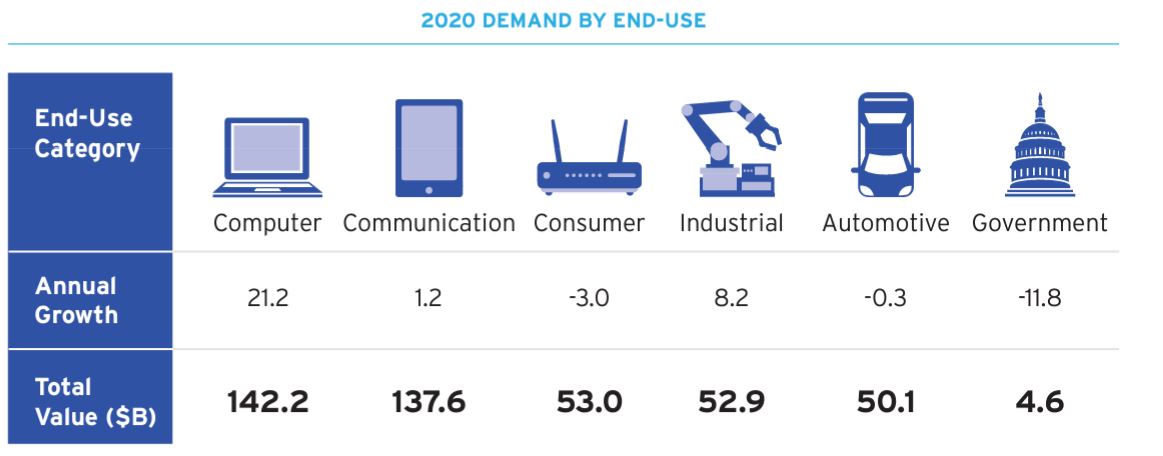

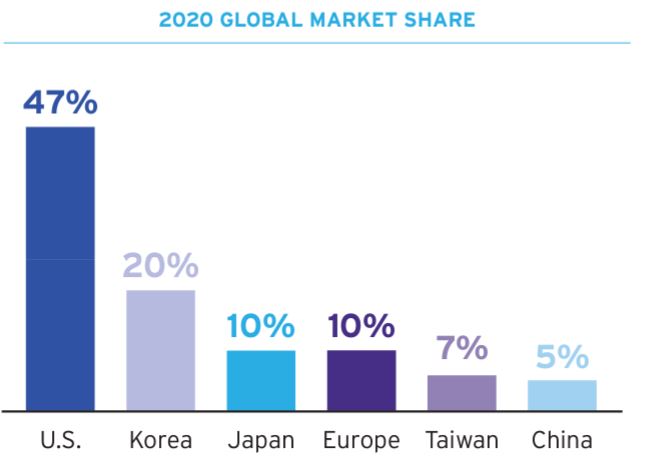

Según los datos aportados por esa asociación, las comunicaciones comprendieron el 31,2 % del mercado total de uso final de semiconductores, lo que se tradujo en US$ 137.600 millones del mercado total de US$ 440.400 millones, solo superado por el mercado de uso final de computadoras.

En lo que respecta al mercado de las Américas, del cual EE. UU. es la gran mayoría, la participación de mercado de uso final de comunicaciones también fue del 31,2 % en 2020, lo que se tradujo en ventas totales de US$ 29.700 millones.

El único otro mercado más grande de un solo país para semiconductores de uso final de comunicaciones en 2020 fue el mercado de China con US$ 59.6 mil millones.

Entre las promesas de estos componentes hacia la transición energética se destacan los superconductores, que son materiales que no generan gasto de energía, no oponen resistencia y no provocan pérdidas en la corriente eléctrica. La superconductividad empezó hace más de un siglo a temperaturas que oscilaban entre los 4 y los 20 grados Kelvin (260-250 grados ºC bajo cero), por lo que un reto de la investigación ha sido desarrollar materiales a temperaturas más altas. Actualmente, se encuentran superconductores de alta temperatura (HTS, enfriados con nitrógeno líquido) en el área de los cables de alta potencia, las turbinas eólicas, los generadores industriales o el almacenamiento de energía, se estudia en Barcelona.

LAS CAUSAS DE LA ESCASEZ, QUÉ DICE LA INDUSTRIA

Durante la última década, el mercado ha visto a muchas empresas moverse hacia estrategias de inventario justo a tiempo. Esto es rentable y eficiente cuando la cadena de suministro no tiene escasez, porque un sistema justo a tiempo ahorra a las empresas espacio y costos de almacenamiento de inventario a medida que reducen el inventario de la cadena de suministro.

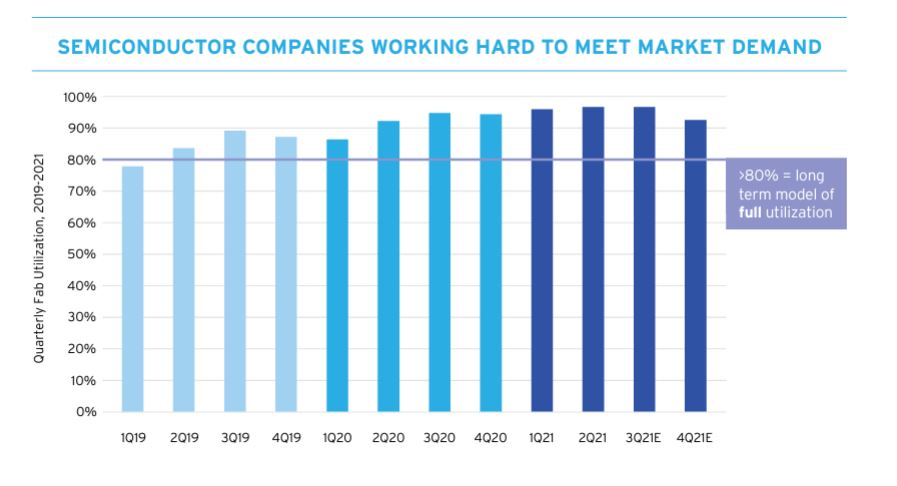

En consecuencia, las empresas dependen de las capacidades de la fábrica para aumentar y disminuir con precisión la producción en función de los pedidos previstos y el flujo de inventario. La mayoría de las instalaciones de fabricación de semiconductores (llamadas fábricas) operan con una utilización de alrededor del 80 % y modifican esta capacidad operativa para adaptarse a las fluctuaciones de la demanda. Los eventos impredecibles de los últimos 2 años han interrumpido este ritmo operativo, presentando a las empresas la escasez de la cadena de suministro que enfrentan hoy.

El CEO de Intel , Pat Gelsinger, avizora que la industria de los semiconductores sufrirá escasez de suministro hasta 2024. Gelsinger considera que la crisis mundial de chips puede prolongarse debido a la disponibilidad limitada de herramientas de fabricación clave, lo que constituye un obstáculo para expandir los niveles de capacidad necesarios para satisfacer la demanda elevada.

“Esa es parte de la razón por la que creemos que la escasez general de semiconductores ahora se desplazará hacia 2024, desde nuestras estimaciones anteriores en 2023, solo porque la escasez ahora ha afectado a los equipos y algunas de esas rampas de fábrica se verán más desafiadas”, dijo Gelsinger a TechCheck.

![]()

Pat Gelsinger, CEO de Intel Corporation, sostiene un chip semiconductor

TAIWÁN: LA PRÓXIMA INNOVACIÓN EN CHIPS CONSUME LA ENERGÍA DE PAÍSES ENTEROS

Las máquinas necesarias para fabricar los semiconductores más avanzados del mundo son milagros de la ingeniería moderna.

Conocidos como sistemas de litografía ultravioleta extrema, o EUV, bañan obleas de silicio con ondas de luz invisibles para el ojo humano, quemando patrones en materiales en la superficie de la oblea que deben ser exactos dentro de unos pocos nanómetros.

Para crear la luz especializada, los EUV vaporizan estaño fundido con láser y luego usan espejos para enfocar el resplandor en longitudes de onda más delgadas.

"Solo una empresa en el mundo, ASML Holding NV de los Países Bajos, fabrica dispositivos del tamaño de un autobús, que cuestan más de US$ 150 millones y constan de 100.000 componentes separados", informa Bloomberg.

Los EUV también son una excelente ilustración de cómo el impulso para fabricar semiconductores que sean más pequeños, más capaces y más eficientes energéticamente está conduciendo a procesos de fabricación que son más complicados y consumen mucha energía.

Cada máquina está clasificada para consumir alrededor de 1 megavatio de electricidad, unas 10 veces más que las generaciones anteriores de equipos.

El gigante Taiwan Semiconductor Manufacturing (TSMC), el gran proveedor de semiconductores, ofrece un caso tan peculiar como digno de estudio.

La considerable cantidad de energía que necesita para sostener su producción le llevará en 2025 —revela Bloomberg— a acaparar alrededor del 12,5% del consumo energético de Taiwán, lo que supone más del doble de lo que acaparaba hace dos años (6%).

Su demanda será tan elevada que se espera que en no mucho TSMC consuma tanta o incluso más que los 21 millones de habitantes de Sri Lanka.

"En buena medida la búsqueda de los semiconductores cada vez más pequeños, complejos y eficientes que demanda la industria. TSMC es uno de los gigantes del sector. Tanto, que a principios de año aglutinaba el 54% del mercado global, con clientes del calibre de AMD, NVIDIA o Apple, entre otras muchas grandes compañías", dice Carlos Prego en el portal especializado Xataca.

TSMC aglutina el 54% del mercado global, acapara el 12,5% del consumo energético de Taiwán

Cómo afecta a la demanda energética del país una industriad de semiconductores cada vez más exigente y que exige grandes aportes de electricidad? En Taiwán hay expertos que ya advierten que, salvo que los fabricantes se provean de sus centrales, el país no tendrá capacidad suficiente para atender su industria.

Es más, no descartan que ya este mismo año la reserva operativa de la isla se sitúe por debajo del nivel que las autoridades taiwanesas juzgan “adecuado”. Aunque el sector es clave en el país, una de las preocupaciones que genera es cómo afectará a otras ramas de su economía.

El telón de fondo es igual de esencial y llega marcado por la crisis energética y la transición hacia energías verdes. En lugares como Taiwán, donde la fabricación de chips exige un consumo tan elevado de energía, la falta de alternativas para reforzar el suministro puede suponer un reto ya a corto plazo.

EL COVID CAMBIÓ COSTUMBRES IMPACTANDO EN LA DEMANDA

Al comienzo de la pandemia en 2020, los fabricantes de automóviles redujeron drásticamente sus pedidos de chips semiconductores en previsión de una gran caída en las ventas. Sin embargo, a medida que reducían la producción, la necesidad de transformación digital se aceleró a medida que la educación en línea y un gran número de empleados comenzaron a trabajar desde casa.

Las ventas aumentaron para equipos de TI para el hogar que permiten Internet y videoconferencias, y creció la demanda de teléfonos inteligentes y productos recreativos como PlayStations y auriculares VR para adaptarse al tiempo de bloqueo.

A medida que aumentaba la demanda de productos de consumo, las líneas de producción de semiconductores pasaron de producir chips para automóviles de menor costo a producir procesadores más costosos y otros dispositivos de los pedidos actuales. Cuando la industria automotriz vio un aumento en la demanda de los clientes y restableció sus pedidos de chips, el espacio de las fundiciones ya se había llenado con otros productos.

Gran parte del inventario de microcontroladores ya se había vendido en teléfonos, dispositivos recreativos y productos de TI. Esto preparó el escenario para la escasez de chips automotrices.

Las fábricas de semiconductores aumentaron la capacidad a más del 95% de utilización para maximizar la cantidad de chips producidos, pero aún no pudieron satisfacer la mayor demanda.

El cierre global afectó a las empresas de fabricación de semiconductores en todo el mundo, deteniendo unilateralmente la producción de obleas.

Las fábricas en algunos países estuvieron fuera de línea más tiempo que en otros y, dependiendo de cómo se detuvo la línea de producción, tomó semanas o meses volver a poner una fábrica en línea.

Una vez que una fábrica está en línea, toma 26 semanaspara llenar la tubería de producción desde el comienzo de la oblea hasta su finalización. Las obleas se procesan en lotes o lotes que tardan 12 semanas en recorrer la fábrica (14 a 20 semanas para tecnologías de procesos complejos).

Se requieren de 12 a 14 semanas adicionales para las pruebas, la unión del troquel y el empaque. Los fabricantes priorizaron el inventario de semiconductores existente para cumplir con los pedidos, por lo que cuando las fábricas volvieron a estar en línea, la producción ya estaba rezagada con respecto a la demanda.

Los plazos de entrega más largos dificultaron el cumplimiento de la demanda, y los fabricantes de semiconductores descubrieron que aumentar la capacidad no era suficiente para compensar la diferencia entre la oferta y la demanda.

FACTORES IMPREDECIBLES QUE SUMARON A LA ESCASEZ

Además de la pandemia de Covid-19 y sus efectos en la cadena de suministro global, hubo otros eventos imprevistos que detuvieron la producción de semiconductores y empeoraron los problemas de la cadena de suministro global:

S&P Global Engineering Solutions recuerda recientemente en un artículo estos eventos que incidieron en los últimos años. Cada uno de ellos se sumó a la escasez o paralización de la cadena de suministro de semiconductores a medida que los fabricantes de chips luchaban por satisfacer la demanda:

+ La fábrica de Renesas en Japón se incendió en marzo de 2021, dejando fuera de servicio la producción de microcontroladores durante 3 meses. La mayoría de estos dispositivos eran compatibles con la industria automotriz.

+ En febrero de 2022, hubo una tormenta de hielo en Texas y el corte de energía que la acompañó desconectó las fábricas de NXP, Samsung e Infineon.

+ Un incendio en Ucrania a principios de 2019 interrumpió la producción de material utilizado en el embalaje de semiconductores.

+ La escasez de mano de obra debido a los bloqueos recurrentes en China durante la pandemia retrasó la producción.

+ Un buque de carga quedó atascado en el Canal de Suez en marzo de 2021, bloqueó el paso durante más de una semana y afectó la entrega de chips en tránsito.

+ Los envíos a los EE. UU. retrocedieron en octubre de 2021 cuando 77 barcos se atascaron fuera de los muelles de Los Ángeles y Long Beach debido a la escasez de personal.

PAÍSES PRODUCTORES Y NUEVAS FÁBRICAS PARA 2026

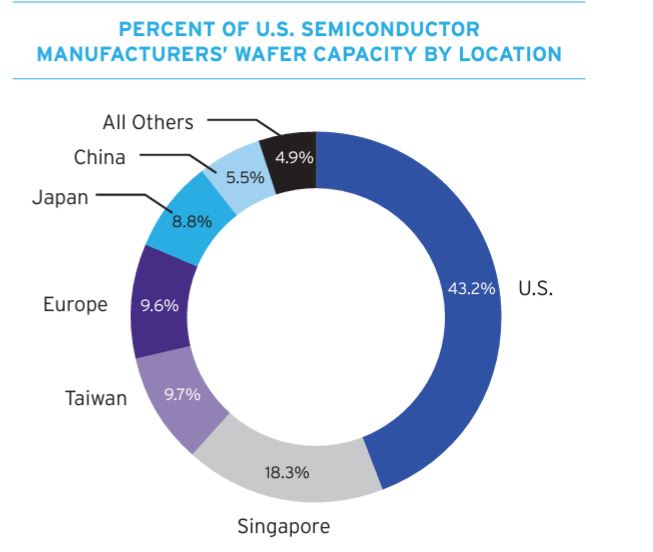

En 2020, alrededor del 43 % de la capacidad de obleas frontales de los fabricantes de semiconductores estaba ubicada en los Estados Unidos.

Esta participación ha disminuido constantemente desde el 57 % 2013. Otras ubicaciones líderes para la capacidad de fabricación de obleas de semiconductores frontales con sede en EE. UU. fueron Singapur, Taiwán, Europa y Japón.

Es notable que China haya atraído una inversión estadounidense considerablemente menor en la fabricación de front-end que las otras ubicaciones importantes.

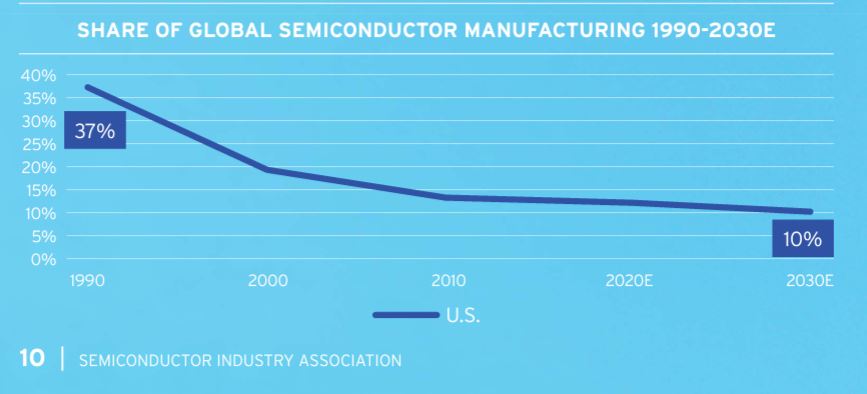

La tasa promedio de producción de fabricación de chips ha crecido cinco veces más rápido en el extranjero que en los Estados Unidos durante la última década.

Esto se debe en gran parte a los sólidos programas de incentivos que las naciones han implementado para atraer la fabricación de semiconductores. Estados Unidos debe implementar incentivos similares para seguir siendo competitivo.

Los planes de construcción están en marcha para nuevas fábricas de semiconductores para abordar la escasez actual de microchips y la demanda futura de inteligencia artificial, 5G, Internet de las cosas y otras tecnologías emergentes.

Al mismo tiempo, los profesionales de la industria entienden la necesidad de no saturar en exceso el mercado con nuevo inventario, y los fabricantes están trabajando para lograr un equilibrio entre la nueva tecnología de 200 mm y 300 mm y la compatibilidad con tecnología más antigua y nodos de proceso de geometría.

Las fundiciones y los fabricantes de chips han comenzado a planificar 29 nuevas fábricas de semiconductores. Estas fábricas de gran volumen se encuentran principalmente en China y Taiwán, seguidas de EE. UU., Japón y Corea. Para la tecnología de 300 mm, 14 fábricas se iniciaron y comenzaron a construirse en 2021.

En 2022, 10 fábricas nuevas comenzaron a construirse o están programadas para su construcción antes de fines de este año, y se planea que otras 13 fábricas comiencen a construirse en 2023.

Completar la construcción insume entre 1 y 2 años y otro más para instalar el equipo y la preparación para el inicio de obleas, por lo que la industria espera que 200 fábricas operen con tecnología de 300 mm para 2026.

Aunque no es un proceso rápido, es necesario para aliviar la turbulencia actual del mercado.

LA NECESIDAD DE CHIPS PARA LA TRANSICIÓN ENERGÉTICA

Para cumplir los objetivos europeos de emisiones de dióxido de carbono para 2050, es necesario aumentar el porcentaje de energía eléctrica procedente de fuentes renovables empleada por la industria desde el 7% actual hasta el 48%, según datos de IRENA (International Renewable Energy Agency) .

“La electrónica de potencia es la rama de la ciencia que se encarga de la conversión eficiente de la energía eléctrica y es una de las tecnologías clave para conseguir la electrificación industrial y contribuir a la descarbonización del sector”, indica Xavier Jordà , vicedirector del Instituto de Microelectrónica de Barcelona (IMB -CNM). Está en el corazón de las turbinas eólicas, los coches eléctricos o las plantas fotovoltaicas y es fundamental para aprovechar la generación de energía renovable. Además, alrededor del 30% de la energía eléctrica que se genera utiliza electrónica de potencia en algún punto de la cadena de producción y se espera que su uso aumente hasta el 80% en la próxima década.

“El CSIC lleva más de 30 años investigando el uso de dispositivos semiconductores de potencia para ayudar a conseguir convertidores más eficientes, robustos, compactos y fiables. El IMB cuenta con el único grupo dedicado a la electrónica de potencia dentro del CSIC”, añade Jordà. El grupo de Dispositivos y Sistemas de Potencia explora los semiconductores y la fórmula para conseguir transformar la energía eléctrica minimizando las pérdidas. El equipo tiene a su disposición la Sala Blanca Integrada de Micro y Nanofabricación del IMB-CNM, una Infraestructura Científica y Técnica Singular del CSIC reconocida por el Ministerio de Ciencia e Innovación, en la que se cumplen las condiciones para fabricar dispositivos semiconductores.

“Los principales desafíos a los que se enfrenta la electrónica de potencia son la confianza de los dispositivos (su vida útil, el mantenimiento y la corrección de errores), su miniaturización y los nuevos materiales en los que se basan”, enumera el investigador. En esta área, se están buscando sustitutos para el silicio con mejores prestaciones, como el nitruro de galio o el carburo de silicio y, a más largo plazo, el diamante y el óxido de galio. “El silicio fue un elemento clave en la miniaturización de la electrónica hace 50 años y se utiliza profusamente para la gestión de la energía eléctrica desde hace 30, pero ahora se necesitan dispositivos más compactos y modulares capaces de manejar tensiones y corrientes cada vez mayores” , indica Jordà.

El CSIC participa en el proyecto Intelligent Reliability 4.0, del programa ECSEL-H2020, junto a 74 instituciones de 13 países europeos en la búsqueda de una solución al problema de la confianza y la vida útil de los componentes y sistemas electrónicos. El equipo investiga la detección de firmas de fallos y parámetros indicadores de degradación a través de la inteligencia artificial, para proporcionar al control del convertidor la información que permita tomar decisiones para su eliminación.

El perfeccionamiento del mantenimiento predictivo del sistema mediante la autocorrección ayuda a alargar considerablemente su tiempo de vida, sin suponer un cambio en los materiales o el proceso de fabricación. El convertidor podría detectar un funcionamiento incorrecto en el momento en que empezara a producir y efectuar una intervención, reemplazando el sistema o componente dañado y alargando su tiempo de vida.

Xavier Perpiñà es el investigador principal del proyecto en el IMB-CNM, cuya contribución se encarga del estudio local de dispositivos de potencia cuando operan en condiciones de sobrecarga, ya que es donde se localizan los fallos más habituales de los componentes. “El desarrollo de convertidores más compactos y fiables permitirá una rápida evolución de alternativas a los combustibles fósiles en el ámbito de la movilidad, cubriendo el transporte terrestre urbano e interurbano, aéreo y marítimo”, explica.

El nitruro de galio es un semiconductor prometedor para la sustitución del silicio como base de los dispositivos electrónicos de media potencia. Ayudará a la obtención de sistemas más compactos y con menos pérdidas de energía. Además, tiene propiedades ópticas y su ancho de banda (superior al del silicio) permite su uso en dispositivos de altas frecuencias. Ha sido el elemento central en la transición de bombillas de incandescencia (prohibidas en la Unión Europea desde 2012) hacia sistemas de iluminación LED.

Los problemas que presenta la implantación masiva de este semiconductor son la gestión térmica (refrigeración) y la fiabilidad.La electrificación es fundamental para intentar descarbonizar la industria, que es responsable de un 30% de las emisiones de CO2 en el mundo,