Iniciar Sesión

Buenos Aires, 06/12/2025

San Juan es la mejor provincia clasificada cuando se considera sólo la política.

LUCIANA PAZ

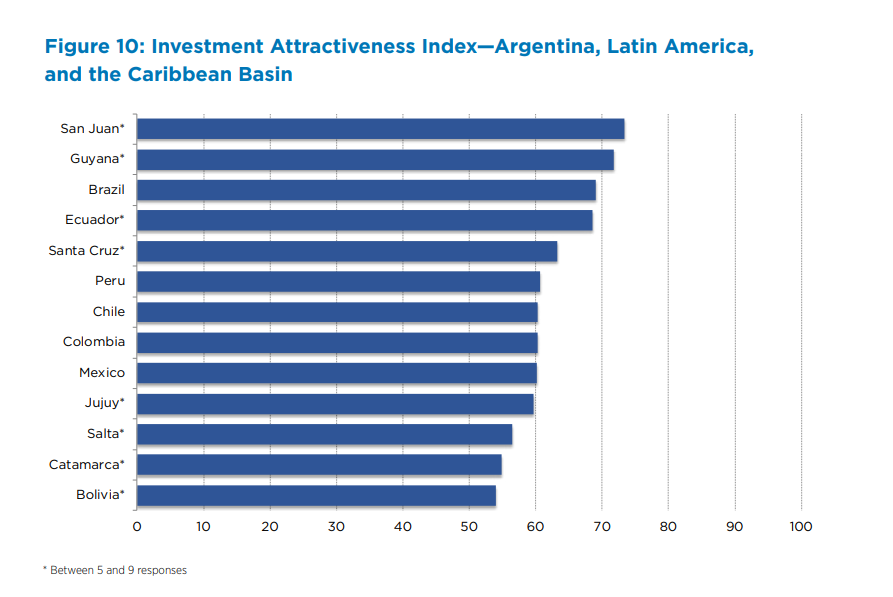

Salió un nuevo ranking Fraser sobre el atractivo minero y América Latina no está muy bien. Según la encuesta, que analiza las cifras del 2022, es la quinta región menos atractiva para la inversión minera a nivel mundial. Argentina es la cuarta región menos atractiva, Chile cayó del puesto 31 al 35 y Perú subió de puesto a pesar de la preocupación por la estabilidad económica.

¿Cómo se contruye el informe? En 2022 se recibieron 180 respuestas para evaluar 62 jurisdicciones sobre las que se construye un Índice de Atractivo de Inversión general combinando el índice de Potencial Mineral de Mejores Prácticas, que clasifica las regiones según su atractivo geológico, y el Índice de Percepción de Políticas, un índice compuesto que mide los efectos de la política gubernamental sobre las actitudes hacia la inversión en exploración.

El Índice de percepción de políticas (PPI) se compone de respuestas de encuestas a factores de política que afectan las decisiones de inversión que incluyen la incertidumbre con respecto a la administración de las reglamentaciones vigentes, las reglamentaciones ambientales, la duplicación de reglamentaciones, el sistema legal y el régimen tributario, la incertidumbre con respecto a las áreas protegidas y los reclamos de tierras en disputa, la infraestructura, las condiciones socioeconómicas y de desarrollo comunitario, las barreras comerciales, la estabilidad política, las reglamentaciones laborales, calidad de la base de datos geológica, seguridad y disponibilidad de mano de obra y habilidades.

¿REPUNTARÁ LA REGIÓN?

Argentina se clasificó como la cuarta región menos atractiva del mundo para la inversión, con una puntuación media de atractivo de inversión de 59,7.

San Juan es la mejor provincia clasificada cuando se considera sólo la política a pesar de la disminución en su puntaje PPI (-6.27 puntos) este año. La provincia se desempeña particularmente bien en el área de Seguridad, que no recibió respuestas negativas.

Sin embargo, todos los encuestados mostraron preocupación por las barreras comerciales, que experimentaron un aumento de 36 puntos respecto al año pasado.

Los inversionistas también mostraron una mayor preocupación por la incertidumbre con respecto a la administración y aplicación de la regulación existente (+8 puntos) y las regulaciones laborales (+6 puntos).

Salta experimentó la mayor caída en su puntaje PPI (-31,59 puntos) y pasó del puesto 20 de 84 en 2021 al 36 de 62 en 2022. Los encuestados expresaron una mayor preocupación por la estabilidad política de la provincia (+32 puntos), la incertidumbre sobre las tierras en disputa reclamaciones (+28 puntos), y normativa laboral (+24 puntos).

El país experimentó una disminución en su puntaje PPI de 66,8 en 2021 a 49,54 este año, una caída de más de 17 puntos. Este año, todas las provincias argentinas disminuyeron sus puntajes del PPI. Además, este año Catamarca cayó al puesto 38 (de 47) y se ubica entre las jurisdicciones menos atractivas para la inversión en términos de potencial geológico.

En el índice de atracción de inversiones, Chile cayó de su puesto 31 (de 84) en 2021 al 35 (de 62) en 2022. En Chile os mineros expresaron una mayor preocupación por su infraestructura (+42 puntos), su estabilidad política (+22 puntos) y la disponibilidad de habilidades laborales (+12 puntos).

Perú subió del puesto 42 (de 84) en 2021 al 34 (de 62) en 2022 a pesar de haber disminuido su puntaje en el Índice de Atracción de Inversiones. Los encuestados expresaron su preocupación sobre la disponibilidad de habilidades laborales del país (+21 puntos), su régimen tributario (+18 puntos) y la incertidumbre sobre disputado reclamos de tierras (+18 puntos). Además, todos los encuestados expresaron su preocupación por la estabilidad política de Perú.

En América Latina y la Cuenca del Caribe, el puntaje promedio de atractivo para la inversión aumentó en 4,31 puntos y ahora es la quinta región menos atractiva para la inversión minera a nivel mundial. La región también experimentó una disminución de 7,5 puntos desde 2021 en su puntaje de percepción de políticas.

En términos de política, Brasil (29), Guyana (32) y Chile (38) son las jurisdicciones más atractivas de la región para inversión. Colombia, por su parte, descendió en el ranking relativo y este año es la jurisdicción menos atractiva para invertir en América Latina, ocupando el puesto 50 de 62.

En general, Brasil experimentó el mayor aumento en su puntaje de política (+15 puntos) y subió del 68 (de 84) al 29 (de 62). Los mineros indicaron una menor preocupación por la incertidumbre con respecto a las áreas protegidas (-69 puntos), los acuerdos socioeconómicos y las condiciones de desarrollo comunitario (-51 puntos) y las barreras comerciales (-56 puntos).

Este año, México disminuyó su puntaje en el Índice de atracción de inversiones y cayó del puesto 34 (de 84) en 2021 al 37 (de 62) en 2022. Solo en política, México experimentó una disminución de 20,6 puntos. Sin embargo, subió en el ranking de políticas del puesto 54 (de 84) al puesto 44 (de 62).

Los mineros expresaron una mayor preocupación por el sistema legal de México (+13 puntos), la incertidumbre con respecto a los reclamos de tierras en disputa (+10 puntos) y la incertidumbre con respecto a la administración, interpretación o aplicación de la regulación existente (+7 puntos).

En términos de política, Colombia es la jurisdicción menos atractiva de América Latina y la Cuenca del Caribe para la inversión minera. Además, Colombia tuvo la mayor disminución de puntaje en el índice de políticas (-29,6 puntos) y este año ocupa el puesto 50 (de 62). Todos los encuestados de Colombia expresaron su preocupación por la estabilidad política del país, así como una mayor preocupación por la disponibilidad de habilidades laborales (+20 puntos) y la incertidumbre sobre sus regulaciones ambientales (+19 puntos).

La encuesta es un intento de evaluar cómo las dotaciones de minerales y los factores de política pública, como los impuestos y la incertidumbre regulatoria, afectan la inversión en exploración. La encuesta se distribuyó electrónicamente a aproximadamente 1966 personas entre el 23 de agosto y el 30 de diciembre de 2022. Las respuestas de la encuesta se han contado para clasificar provincias, estados y países según la medida en que los factores de política pública fomentan o desalientan la inversión minera.

¿Y EL ÍNDICE GLOBAL?

El índice de atracción de inversiones tiene en cuenta la percepción tanto de los minerales como de las políticas. Si bien es útil medir el atractivo de una jurisdicción con base en factores de política tales como regulaciones onerosas, niveles impositivos, la calidad de la infraestructura y otras preguntas relacionadas con la política que respondieron los encuestados, el Índice de Percepción de la Política por sí solo no reconoce el hecho de que la inversión las decisiones a menudo se basan en gran medida en el potencial mineral puro de una jurisdicción. De hecho, como se analiza a continuación,

La principal jurisdicción es Nevada, que subió del tercer lugar en 2021. Australia Occidental, que encabezó el ranking el año pasado, ocupó el segundo lugar este año. Saskatchewan sigue estando en el podio, cayendo levemente del segundo lugar en 2021 al tercero este año. Completando el top 10 se encuentran Newfoundland & Labrador, Colorado, Northern Territory, Arizona, Quebec, South Australia y Botswana. Estados Unidos, Canadá y Australia tienen cada uno tres jurisdicciones en el top 10 de este año, seguidos de África (1).

Zimbabue se clasifica como la jurisdicción menos atractiva del mundo para la inversión, seguida de Mozambique, Sudán del Sur y Angola. Además, entre los 10 últimos (comenzando por los menos atractivos para la inversión) se encuentran Zambia, Sudáfrica, China, la República Democrática del Congo, Papua Nueva Guinea y Tanzania. África es la región con más jurisdicciones (8) entre los 10 últimos. Asia y Oceanía tienen una jurisdicción cada uno entre los 10 últimos.

Si bien las consideraciones geológicas y económicas son factores importantes en la exploración de minerales, el clima político de una región también es una consideración de inversión importante.

Nevada ocupó el primer lugar este año con el puntaje PPI más alto de 100, subiendo desde el sexto lugar en la versión anterior del informe. Botswana ocupó el segundo lugar ocupado por Marruecos (que abandonó el top 10) en 2021. Junto con Nevada y Botswana, las 10 jurisdicciones mejor clasificadas son Australia del Sur, Utah, Newfoundland & Labrador, Alberta, Arizona, New Brunswick, Colorado, y Australia Occidental. Estados Unidos es la región con el mayor número de jurisdicciones (4) en el top 10 seguido de Canadá (3), Australia (2) y África (1).

Las 10 jurisdicciones menos atractivas para la inversión según las clasificaciones del PPI (empezando por la peor) son Zimbabue, Guinea (Conakry), Mozambique, China, Angola, Papua Nueva Guinea, la República Democrática del Congo (RDC), Nunavut, Mongolia y Sudáfrica. Este año, seis de las 10 jurisdicciones inferiores se encuentran en África, seguidas de Asia (2), Oceanía (1) y Canadá (1).