Iniciar Sesión

Buenos Aires, 05/12/2025

Las expectativas para 2023 de acuerdo a los planes de gastos de las grandes empresas energéticas y de oil&gas

ANAHÍ ABELEDO

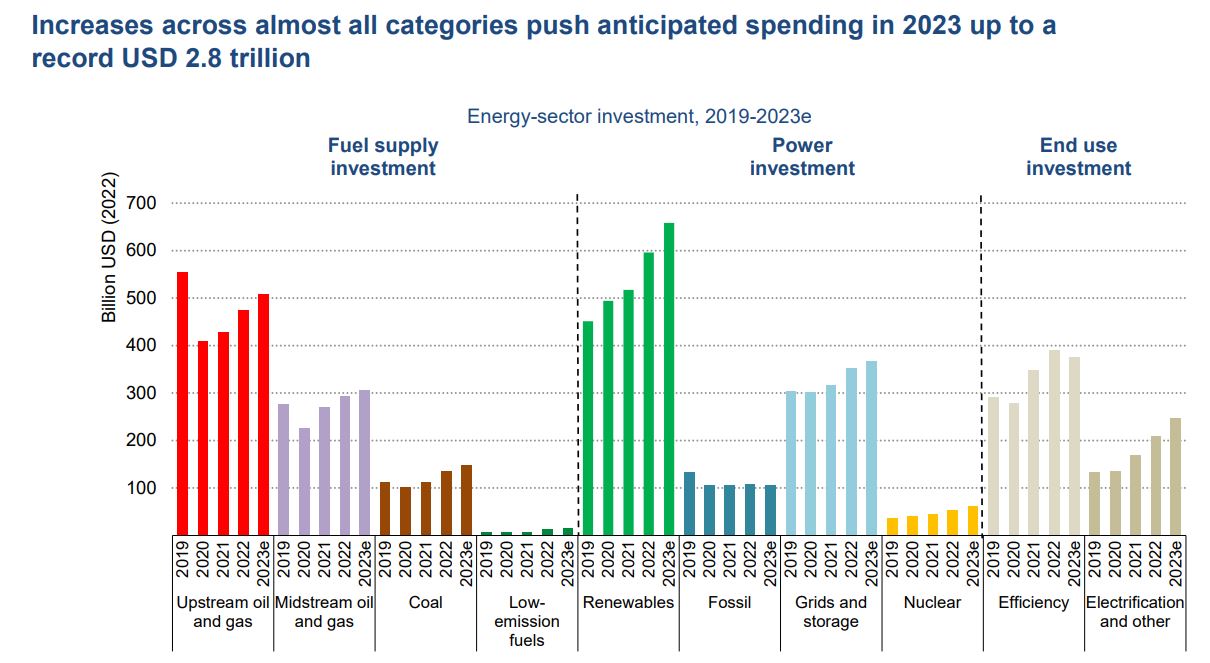

El impulso detrás de la inversión en energía limpia proviene de una poderosa alineación de costos, objetivos de seguridad climática y energética, y estrategias industriales. Se estima que se invertirán alrededor de US$ 2,8 billones en energía este año y que más de US$ 1,7 billones se destinarán a energía limpia, incluida energía renovable, nuclear, redes, almacenamiento, combustibles de baja emisión, mejoras de eficiencia y energías renovables de uso final y electrificación.

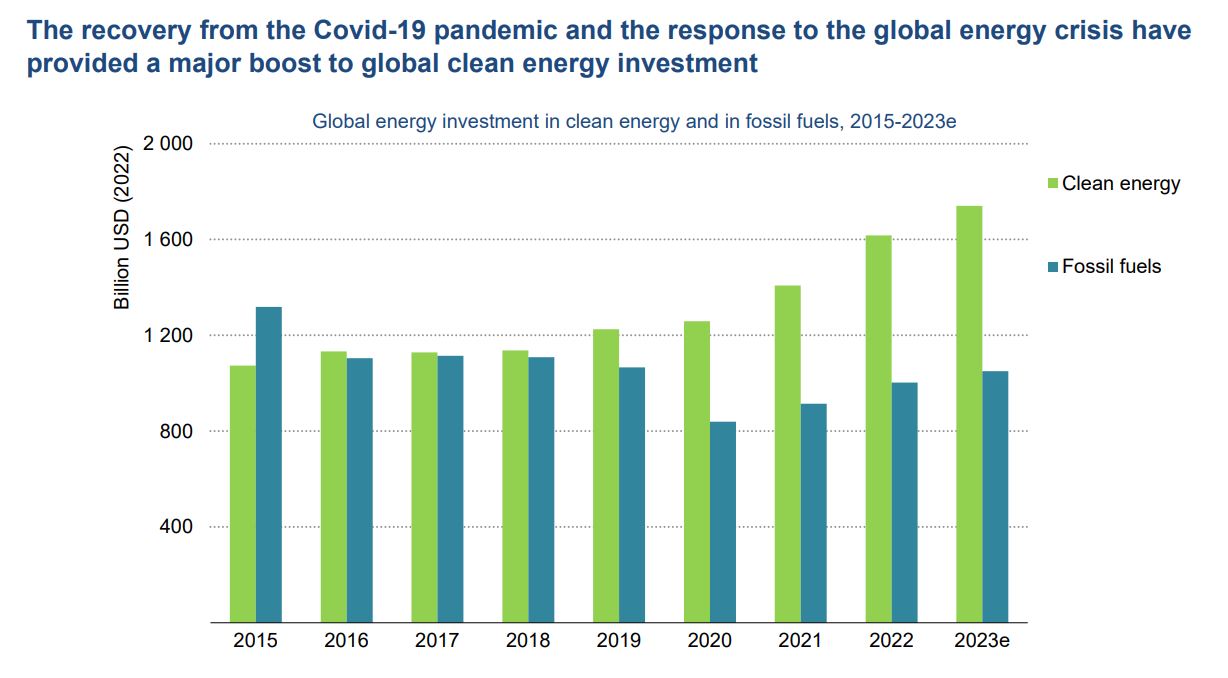

El resto, un poco más de US$ 1 billón, se destinará a combustibles fósiles, de los cuales alrededor del 15% es para carbón y el resto para petróleo y gas. Por cada dólar gastado en combustibles fósiles, ahora se gastan 1,7 dólares en energía limpia. Hace cinco años esta proporción era de 1:1.

La Agencia Internacional de Energía en su nuevo informe "AIE: World Energy Investment 2023", afirma que la inversión anual en energías limpias aumentó desde 2021 mucho más rápido que la inversión en combustibles fósiles durante este período (24% vs.15%). Estos incluyen economía mejorada en un momento de combustibles fósiles alto y volátil.

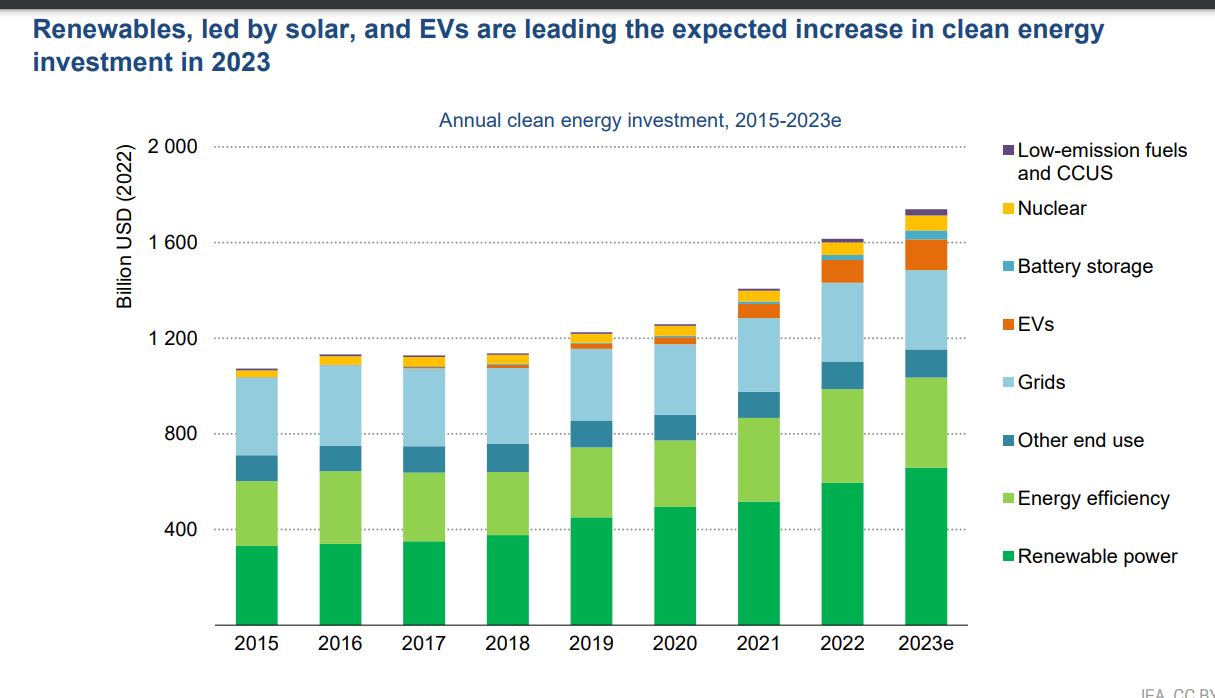

Los consumidores están invirtiendo en usos finales más electrificados. La demanda de automóviles eléctricos está en auge, y se espera que las ventas aumenten en más de un tercio este año después de un 2022 récord.

Como resultado, la inversión en vehículos eléctricos (definida como el gasto incremental en vehículos eléctricos frente al precio promedio de los vehículos vendidos en un país determinado) se ha más que duplicado desde 2021, alcanzando los US$ 130 000 millones en 2023. Las ventas mundiales de bombas de calor han experimentado un crecimiento de dos dígitos desde 2021.

CÓMO SE REPARTE LA INVERSIÓN

En 2023 se espera que las energía de bajas emisiones concentren casi el 90% de la inversión total en generación eléctrica.

La energía solar es la estrella y se destinan más de 1.000 millones de US$ al día, se espera que se invierta en energía solar en 2023 (US$ 380 mil millones para el año en su conjunto), superando este gasto por encima del gasto en petróleo upstream para la primera vez.

Los consumidores están invirtiendo en usos finales más electrificados. La demanda de coches eléctricos están en auge, y se espera que las ventas aumenten más de un tercio este año después de un 2022 récord.

Como resultado, la inversión en vehículos eléctricos (definida como el gasto incremental en vehículos eléctricos frente al precio promedio de los vehículos vendidos en un país dado) se duplicó desde 2021, alcanzando US$ 130 mil millones en 2023.

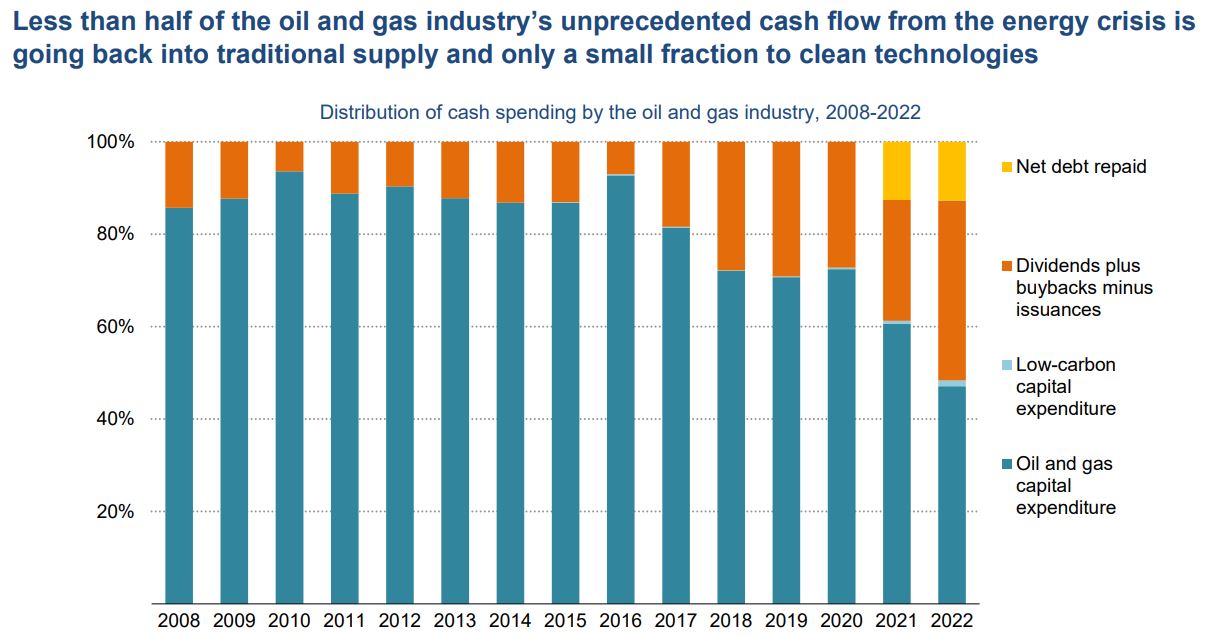

El aumento de la inversión en combustibles fósiles que se espera para 2023 se distribuye de manera desigual en todo el mundo; menos de la mitad del flujo de efectivo disponible para la industria del petróleo y el gas está regresando. Los ingresos por ventas de combustibles fósiles se duplicaron con creces en 2022 comparación con el promedio en los últimos años, con los productores mundiales de petróleo y gas recibiendo alrededor de US$ 4 billones.

Las expectativas generales, basada en el análisis de los planes de gasto anunciados por las grandes y medianas empresas de petróleo, gas y carbón, es que la inversión en el suministro continuo de combustibles fósiles aumentará más de un 6% en 2023, alcanzando los US$ 950.000 millones.

La mayor parte de este total se destinará al upstream de petróleo y gas, donde se espera que la inversión aumente un 7% en 2023 a más de US$ 500.000 millones, llevando este indicador en conjunto de vuelta a los niveles de 2019. Es probable que alrededor de la mitad de este aumento sea absorbido por la inflación de costos.

PLANES DE LAS GRANDES COMPAÑÍAS DE OIL&GAS

Muchas grandes compañías de petróleo y gas han anunciado mayores planes de gastos basados en ingresos récord.

Las incertidumbres sobre la demanda a más largo plazo, las preocupaciones sobre costos y la presión de muchos inversores y propietarios se centraría en los rendimientos en lugar de la media de crecimiento de la producción.

Las grandes compañías petroleras nacionales de Medio Oriente están gastando mucho más en 2023 que en 2022, y son el único subconjunto de la industria que gasta más que los niveles previos a la pandemia.

El aumento general del gasto en nuevo suministro de petróleo y gas representa menos de la mitad del flujo de efectivo que estaba disponible para el petróleo y el gas.

Entre 2010 y 2019, tres cuartas partes de las salidas de efectivo generalmente se invirtieron en nuevos suministros. Esto es ahora menos de la mitad, con la mayoría yendo a dividendos, recompra de acciones y deuda reembolso.

La inversión de la industria del petróleo y el gas en fuentes de bajas emisiones es menos del 5% de su inversión upstream. Este indicador difiere ampliamente por compañía, con acciones de dos dígitos comunes entre las grandes empresas europeas.

La inversión de la industria de combustibles limpios, como bioenergía, hidrógeno y CCUS, está repuntando en respuesta a políticas más favorables, pero sigue estando muy por debajo de donde tiene que ser en escenarios impulsados por el clima.

Se espera que la inversión en el suministro de carbón aumente un 10% en 2023, y es ya muy por encima de los niveles previos a la pandemia. Inversión en nuevas centrales térmicas de carbón siguen en una tendencia a la baja, pero llegó una señal de advertencia en 2022 con la aprobación de 40 GW de nuevas plantas de carbón, la más alta cifra desde 2016.

Casi todos estos fueron en China, lo que refleja la alta prioridad política otorgada a la seguridad energética después de severas tensiones en el mercado de la electricidad en 2021 y 2022, incluso cuando China despliega una variedad de tecnologías de bajas emisiones a escala.

PRECAUCIÓN EN MEDIO DEL IMPULSO

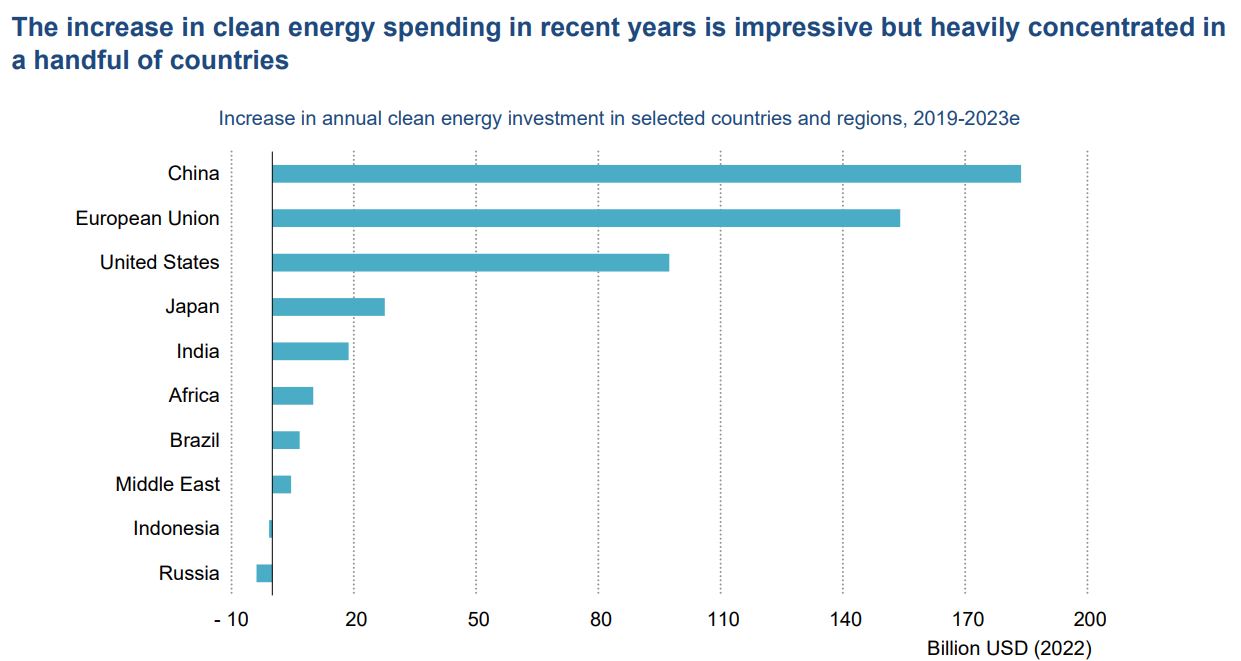

El impulso positivo detrás de la inversión en energía limpia no se distribuye uniformemente entre países o sectores, destacando los problemas que los formuladores de políticas deberán abordar para garantizar una base amplia y transición segura.

El entorno macroeconómico presenta obstáculos adicionales, con mayores rendimientos a corto plazo para los activos en combustibles fósiles y el aumento de los costos de endeudamiento y la carga de la deuda.

Las inversiones en energía limpia a menudo requieren un alto gasto inicial, lo que hace que el costo de la financiación es una variable crucial para los inversores, aunque se compense con el tiempo por menores costos de operación.

Más del 90% del aumento de la inversión en energía limpia desde 2021 ha tenido lugar en economías avanzadas y en China. Hay casos brillantes en otros lugares: por ejemplo, la inversión solar sigue siendo dinámica en India; el despliegue en Brasil está en una curva ascendente constante. La actividad está repuntando en partes de Oriente Medio, especialmente en Arabia Saudita; los Emiratos Árabes Unidos y Omán.

Los aumentos en inversión en energía limpia en economías avanzadas y China desde 2021 superan la inversión total en energía limpia en el resto del mundo.

LOS COSTOS, INSUMOS Y TECNOLOGÍA

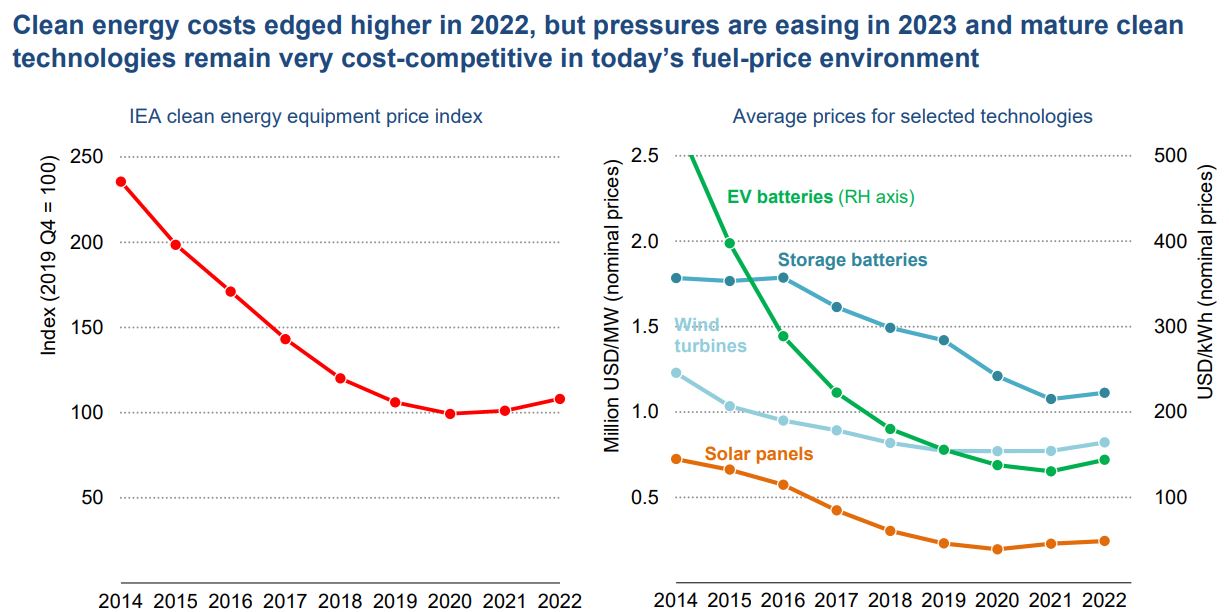

Después de una racha ininterrumpida de caídas de costos, los precios de algunas claves de tecnologías energéticas limpias aumentaron en 2021 y 2022 gracias en gran parte a un mayor precio de los insumos como minerales críticos, semiconductores y materiales a granel como el acero y el cemento.

Los módulos solares fotovoltaicos fueron alrededor de un 20% más caros a principios de 2022 que un año antes, aunque las presiones han disminuido desde entonces.

Los costos de aerogeneradores, especialmente para fabricantes europeos, se mantuvieron altos a principios de 2023, un 35% por encima los bajos niveles de principios de 2020.

La obtención de permisos ha sido una preocupación clave para los inversores y financiadores, especialmente para infraestructura eólica y de red.

Si bien el despliegue solar ha ido aumentando año tras año, la cartera de proyectos para algunas otras tecnologías ha sido menos confiable.

La inversión en energía eólica ha variado año tras año en mercados clave en respuesta a las cambiantes circunstancias políticas.

La inversión nuclear está en aumento, pero la energía hidroeléctrica ha tenido una tendencia a la baja.

La infraestructura de red débil es un factor limitante para la inversión renovable en muchas economías en desarrollo, la inversión actual está muy concentrada.

Economías avanzadas y China representan el 80% del gasto global y casi todo el crecimiento en años recientes.

Las inversiones ascendieron en 2022 gracias al estímulo proporcionado por las nuevas políticas en Europa y América del Norte, junto con precios de la energía excepcionalmente altos.

Se espera que el gasto se aplanará en 2023 en medio de una desaceleración en la actividad de construcción, mayores costos de endeudamiento y presiones sobre los presupuestos familiares.

LOS RECORTES DEL GAS RUSO IMPULSARON INVERSIONES EN FUENTES ALTERNATIVAS - EL SUMINISTRO

Las inversiones en gas están atrapadas entre los déficits inmediatos y la incertidumbre a más largo plazo, aunque las oportunidades de bajas emisiones están creciendo

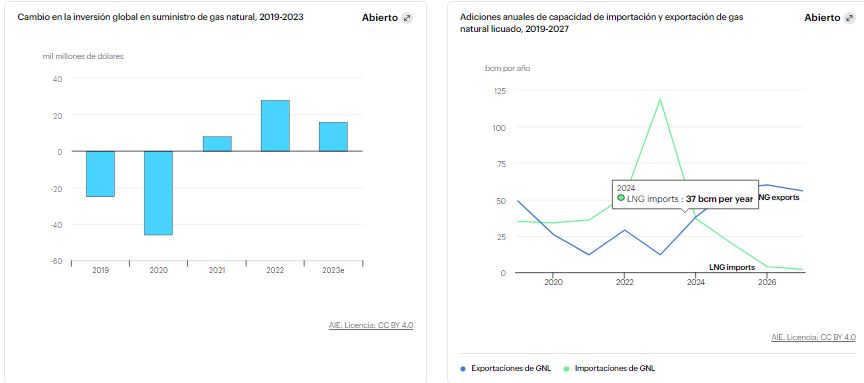

Rusia redujo las entregas de gas natural por gasoductos a la Unión Europea en alrededor de un 80 % en 2022, buscando apalancamiento exponiendo a los consumidores a facturas de energía más altas y escasez de suministro luego de su invasión de Ucrania.

Esto condujo a fuertes incentivos de precios y políticas para que los inversores aumentaran el suministro de gas fuera de Rusia, construyeran una infraestructura de entrega alternativa y ampliaran las alternativas al gas natural.

La cantidad de nuevos recursos de petróleo y gas aprobados para el desarrollo en 2022 y 2023 ha estado por debajo del nivel promedio observado durante la última década. Sin embargo, 2023 está experimentando un aumento del 25 % en las nuevas aprobaciones en relación con 2022 y la mayoría de ellas son para gas natural, lo que refleja el impulso para sustituir el déficit en el suministro ruso.

También está en marcha una ola de nueva capacidad de regasificación a medida que los países buscan asegurar las importaciones de gas natural licuado (GNL). Se prevé que la capacidad de regasificación anual de Europa aumente en 50 bcm entre 2022 y 2025, ampliando la capacidad general de importación de GNL del continente en una quinta parte.

Los proyectos de importación están creciendo aún más rápidamente en Asia, que se espera que agregue más de 100 bcm de capacidad de importación de GNL para 2025 (más de la mitad en China).

La crisis también ha provocado inversiones adicionales en la capacidad de licuefacción, la parte más cara de la cadena de valor del gas.

Se ha dado luz verde a alrededor de 60 bcm de capacidad desde la invasión rusa de Ucrania, casi el doble de la tasa de nuevas aprobaciones en comparación con la última década. Junto con los proyectos que ya están en construcción, esto conduce a una capacidad de exportación sin precedentes de 170 bcm que podría entrar en funcionamiento entre 2025 y 2027.

EL SUMINISTRO A CORTO PLAZO, UN DILEMA PARA INVERSORES

Un dilema clave para los inversionistas que emprenden grandes proyectos de suministro de gas intensivos en capital es cómo conciliar un fuerte crecimiento de la demanda a corto plazo con una demanda incierta y posiblemente en declive a largo plazo.

Este es un tema particular para Europa, dados los fuertes objetivos climáticos del continente. Muchos importadores se han mostrado reacios a comprometerse con contratos a largo plazo para el suministro de gas. La preferencia por las terminales flotantes de regasificación ha sido una forma de evitar el bloqueo de futuras emisiones.

Europa tiene un número creciente de proyectos de hidrógeno electrolítico, y los incentivos reforzados de EE. UU. en la Ley de Reducción de la Inflación han provocado una ola de interés de los inversores en el hidrógeno y CCUS.

Después de una serie de falsos amaneceres, la cantidad de proyectos a gran escala y patrocinadores bien capitalizados, junto con una serie de adquisiciones por parte de las principales empresas de petróleo y gas (especialmente en biocombustibles y biogás para el transporte), sugiere que la inversión en combustibles de bajas emisiones podría crecer. fuertemente en los próximos años.

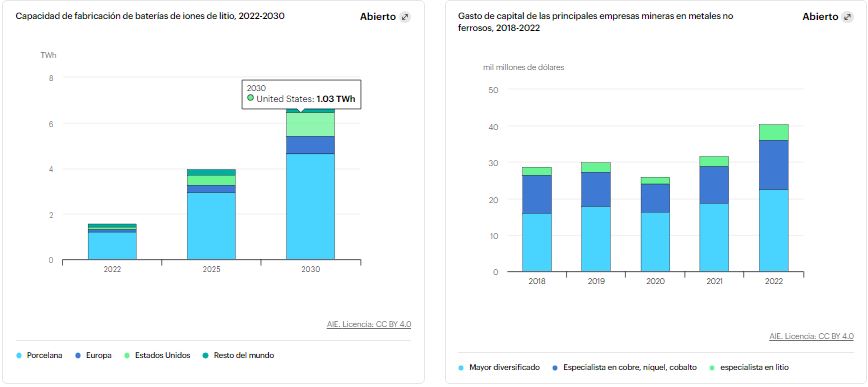

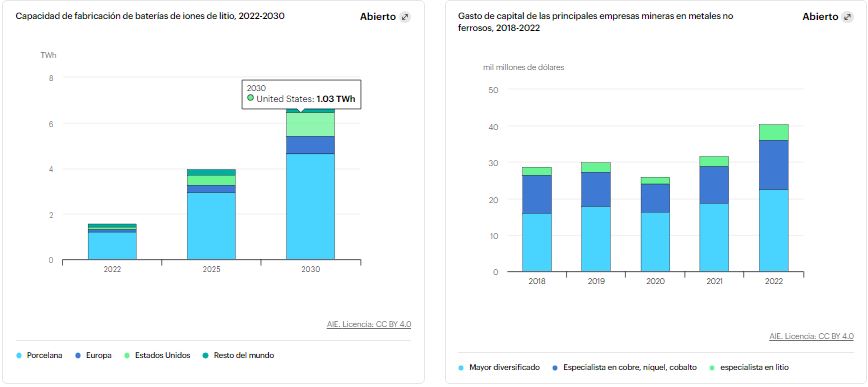

La inversión está fluyendo hacia la fabricación de energía limpia y minerales críticos, pero garantizar un crecimiento bien secuenciado de nuevas cadenas de suministro será una tarea importante.