Iniciar Sesión

Buenos Aires, 26/12/2025

La inflación global desciende pero demora mucho en desaparecer. Los desafíos de los bancos centrales. Análisis del FMI y BCE

ANAHÍ ABELEDO

Los bancos centrales enfrentan desafíos cada vez más complejos y es posible que el crecimiento económico tenga que desacelerar más antes de derrotar la inflación. Esta es la más reciente previsión del FMI. El organismo considera que los precios más altos hasta ahora reflejan principalmente aumentos en las ganancias y los costos de importación. Los costos laborales estarían repuntando. Confirmando este análisis, el Banco Central Europeo analiza que la inflación está bajando pero demorará mucho en desaparecer.

LAS TRES VERDADES INCÓMODAS

Explicando tres "verdades incómodas" sobre la inflación en la conferencia del BCE en Sintra, Portugal, Gita Gopinath, gerente del organismo, dijo que la primera es que la inflación está tardando demasiado en volver al objetivo.

Gita Gopinath, gerente del FMI

La segunda verdad incómoda es que las tensiones financieras podrían generar tensiones entre el precio de los bancos centrales y los objetivos de estabilidad financiera, y la tercera es que es probable que los bancos centrales experimenten más riesgos de inflación al alza en el futuro, dijo.

Gopinath dijo que la lucha contra la inflación no sería fácil, y que las tensiones financieras podrían intensificarse y el crecimiento tendría que ralentizarse aún más. “Aún así, sabemos que no podemos tener un crecimiento económico sostenido sin un regreso a la estabilidad de precios”.

Alfred Kammer, director del Departamento de Europa del FMI, dijo en la conferencia que las grandes conmociones recientes han hecho que las previsiones económicas sean aún más difíciles de lo habitual. Kammer explicó cómo el Fondo había adaptado sus métodos de pronóstico durante períodos volátiles.

PERSPECTIVAS EN EUROPA; BENEFICIOS DE EMPRESAS Y SALARIOS

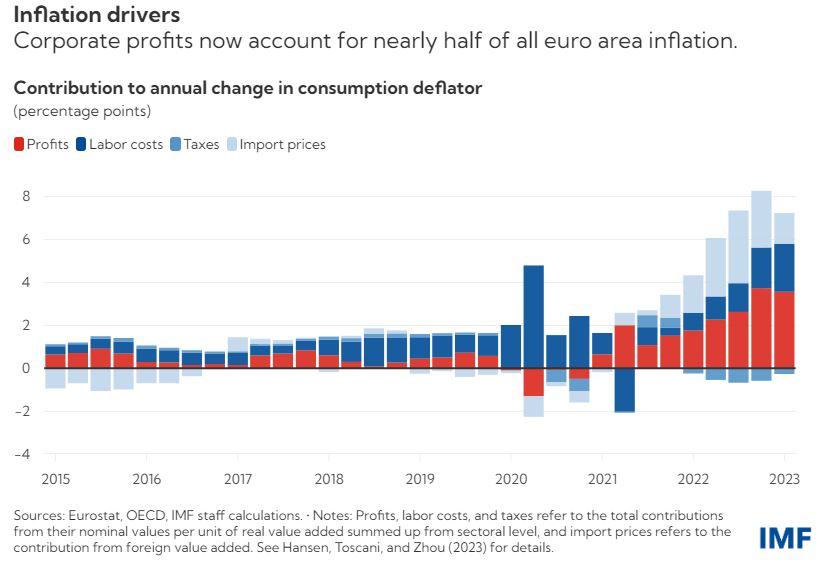

El aumento de las ganancias corporativas representa casi la mitad del aumento de la inflación en Europa en los últimos dos años, ya que las empresas aumentaron los precios en más de lo que aumentaron los costos de la energía importada.

Ahora que los trabajadores están presionando por aumentos salariales para recuperar el poder adquisitivo perdido, es posible que las empresas deban aceptar una participación de ganancias más pequeña si la inflación se mantiene en el camino para alcanzar el objetivo del 2 % del Banco Central Europeo en 2025, como se proyecta en nuestro Informe mundial más reciente.

La inflación en la zona del euro alcanzó un máximo del 10,6 % en octubre de 2022, ya que los costos de importación aumentaron después de la invasión rusa de Ucrania y las empresas trasladaron más que este aumento directo de los costos a los consumidores.

Desde entonces, la inflación ha retrocedido al 6,1 % en mayo, pero la inflación subyacente, una medida más confiable de las presiones de precios subyacentes, ha demostrado ser más persistente. Esto mantiene la presión sobre el BCE para que se sume a las recientes subidas de tipos de interés a pesar de que la zona del euro entró en recesión a principios de año. Los formuladores de políticas elevaron las tasas a un máximo de 22 años de 3,5 % en junio.

La inflación más alta hasta ahora refleja principalmente mayores ganancias y precios de importación, con ganancias que representan el 45 % de los aumentos de precios desde el comienzo de 2022.

Esto se refleja la inflación , medida por el deflactor del consumo, en costes laborales, costes de importación, impuestos y beneficios. Los costos de importación representaron alrededor del 40 % de la inflación, mientras que los costos laborales representaron el 25 %. Los impuestos tuvieron un ligero impacto deflacionario.

Hasta ahora las empresas europeas han estado más protegidas que los trabajadores del impacto adverso de los costos. Las ganancias (ajustadas por la inflación) estuvieron aproximadamente un 1 % por encima de su nivel previo a la pandemia en el primer trimestre de este año. Mientras tanto, la compensación de los empleados (también ajustada) estuvo un 2% por debajo de la tendencia. No quiere decir que la rentabilidad ha aumentado.

Los episodios anteriores de aumento de los precios de la energía sugieren que la contribución de los costos laborales a la inflación debería crecer en el futuro. De hecho, ya se ha recuperado en los últimos trimestres. Al mismo tiempo, la contribución de los precios de importación ha caído desde su punto máximo a mediados de 2022.

Este retraso en las ganancias salariales tiene sentido: los salarios son más lentos que los precios para reaccionar ante los shocks. Esto se debe en parte a que las negociaciones salariales se llevan a cabo con poca frecuencia. Pero después de ver caer sus salarios en aproximadamente un 5 % en términos reales en 2022, los trabajadores ahora están presionando por aumentos salariales. Las preguntas clave son qué tan rápido aumentarán los salarios y si las empresas absorberán costos salariales más altos sin aumentar más los precios.

Suponiendo que los salarios nominales aumenten a un ritmo de alrededor del 4,5 % durante los próximos dos años (ligeramente por debajo de la tasa de crecimiento observada en el primer trimestre de 2023) y la productividad laboral se mantenga estable en términos generales en los próximos dos años, la participación de las empresas en las ganancias habría volver a los niveles previos a la pandemia para que la inflación alcance el objetivo del BCE a mediados de 2025. Nuestros cálculos suponen que los precios de las materias primas siguen cayendo, como se proyectó en el informe Perspectivas de la economía mundial de abril.

Si los salarios aumentaran más significativamente, por ejemplo, la tasa del 5,5 % necesaria para guiar los salarios reales de regreso a su nivel anterior a la pandemia para fines de 2024, la participación en las ganancias tendría que caer al nivel más bajo desde mediados de la década de 1990 (salvo que se produzcan cambios). aumento inesperado de la productividad) para que la inflación regrese a la meta.

Como se señaló en nuestra revisión reciente de la economía de la zona del euro, las políticas macroeconómicas deben seguir siendo estrictas para anclar las expectativas y mantener la demanda moderada. Esto persuadiría a las empresas a aceptar una compresión de la participación en las ganancias y los salarios reales podrían recuperarse a un ritmo medido.

BANCO CENTRAL EUROPEO: LA INFLACIÓN ESTÁ BAJANDO

La inflación ha estado bajando, pero se prevé que se mantenga demasiado alta durante demasiado tiempo. El Consejo de Gobierno del BCE dijo que "está decidido a que la inflación vuelva a su objetivo de medio plazo del 2% en el momento oportuno". Por lo tanto, esta semana decidió subir los tres tipos de interés clave del BCE en 25 puntos básicos.

El aumento de tipos refleja la evaluación actualizada del Consejo sobre las perspectivas de inflación, la dinámica de la inflación subyacente y la solidez de la transmisión de la política monetaria. Según las proyecciones macroeconómicas de junio, los expertos del Eurosistema esperan que la inflación general promedie el 5,4 % en 2023, el 3,0 % en 2024 y el 2,2 % en 2025.

"Los indicadores de las presiones inflacionarias subyacentes siguen siendo sólidos, aunque algunos muestran signos tentativos de moderación. El personal técnico revisó al alza sus proyecciones de inflación, excluyendo energía y alimentos, especialmente para este año y el próximo, debido a sorpresas alcistas pasadas y las implicaciones del sólido mercado laboral para la velocidad de la desinflación. Ahora ven que alcanzará el 5,1 % en 2023, antes de que disminuya al 3,0 % en 2024 y al 2,3 % en 2025. El personal ha reducido ligeramente sus proyecciones de crecimiento económico para este año y el próximo", dijeron.

El organismo informó que las pasadas subidas de tipos se están trasladando con fuerza a las condiciones de financiación y están teniendo un impacto gradual en toda la economía. Los costos de los préstamos han aumentado considerablemente y el crecimiento de los préstamos se está desacelerando. Las condiciones de financiación más estrictas son una razón clave por la que se prevé que la inflación disminuya aún más hacia el objetivo, ya que se espera que disminuyan cada vez más la demanda.

"Las futuras decisiones del Consejo de Gobierno garantizarán que los tipos de interés oficiales del BCE se lleven a niveles lo suficientemente restrictivos para lograr que la inflación vuelva oportunamente al objetivo a medio plazo del 2 % y se mantengan en esos niveles durante el tiempo que sea necesario", anunciaron. Se confirma que suspenderá las reinversiones del programa de compra de activos a partir de julio de 2023.

PERSPECTIVAS ECONÓMICAS GLOBALES

Un informe del FMI considera que la perspectiva es incierta nuevamente en medio de la agitación del sector financiero, la alta inflación, los efectos continuos de la invasión rusa de Ucrania y tres años de COVID.

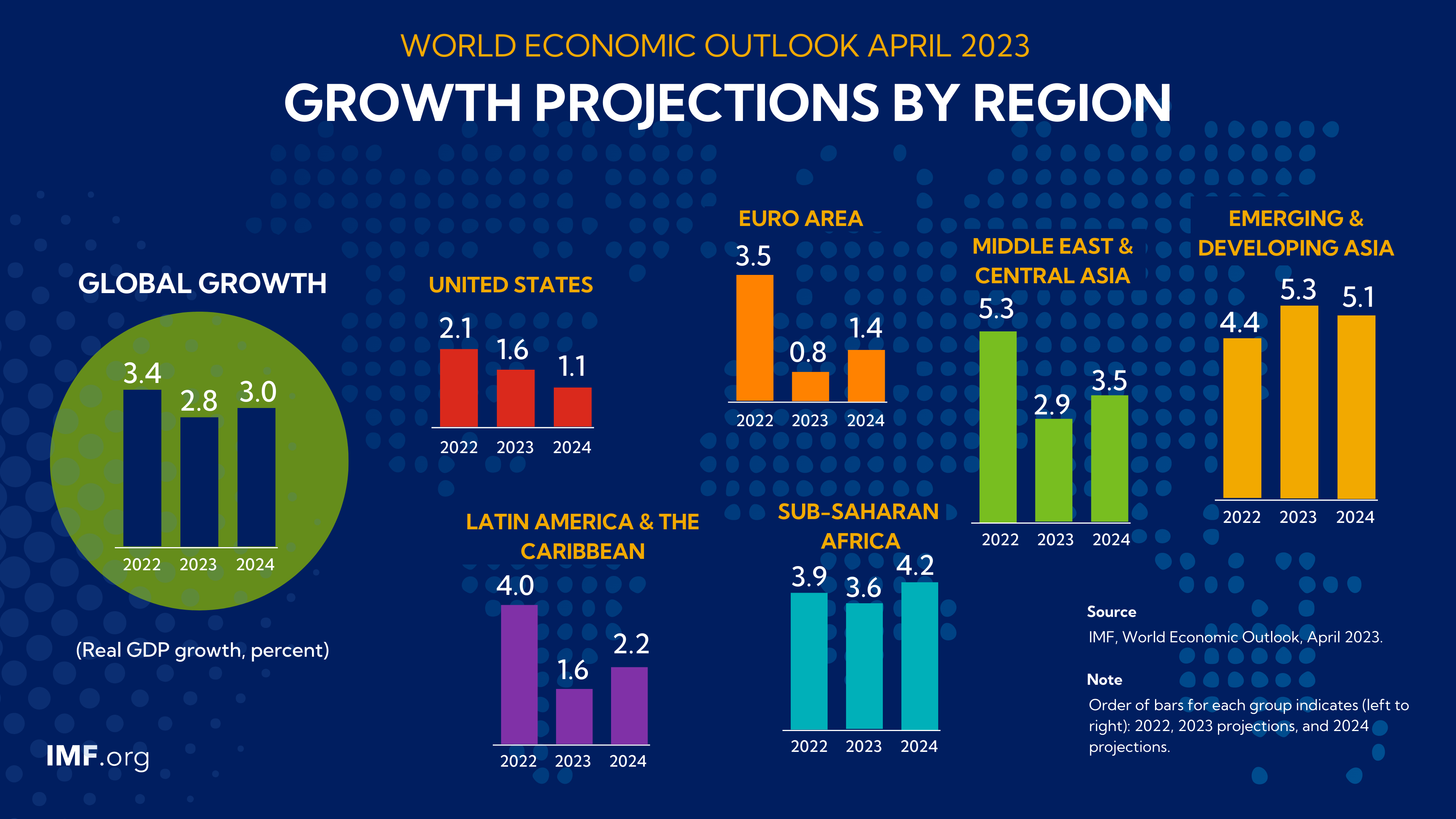

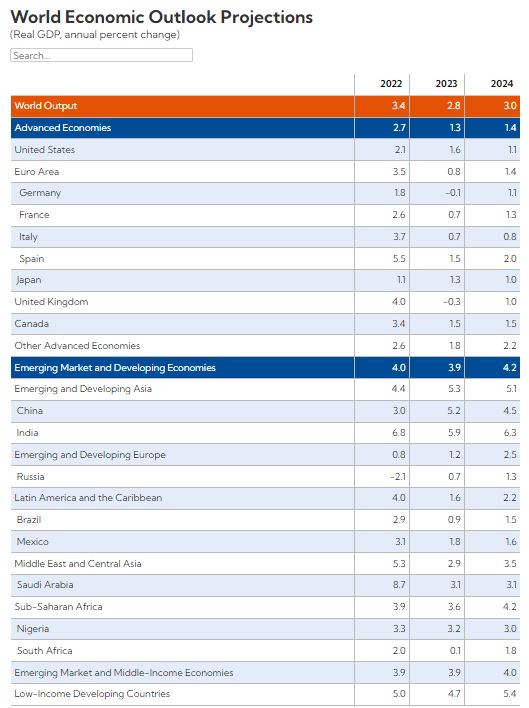

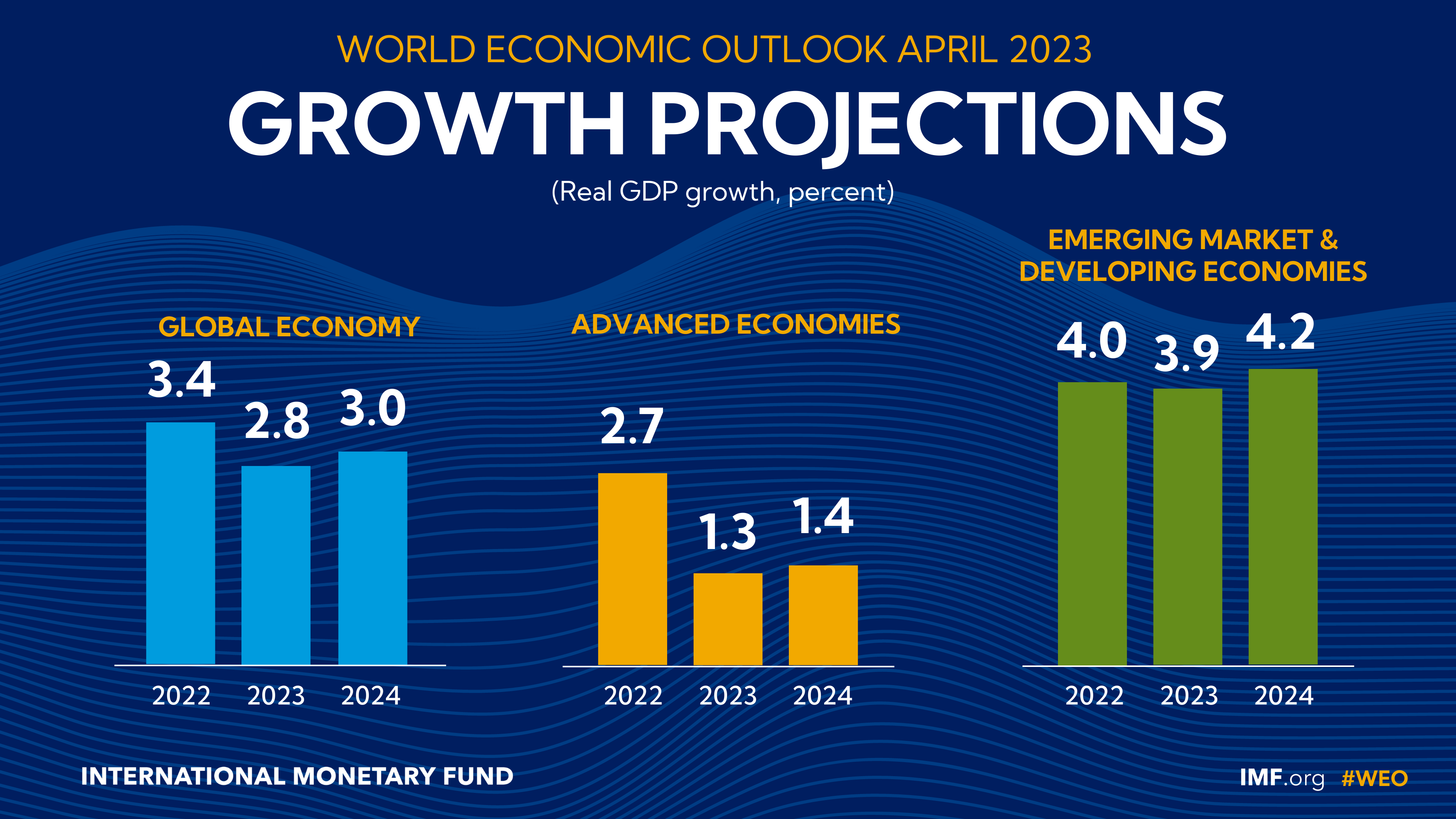

El pronóstico de referencia es que el crecimiento caerá del 3,4 % en 2022 al 2,8 % en 2023, antes de establecerse en el 3,0 % en 2024. Se espera que las economías avanzadas experimenten una desaceleración del crecimiento especialmente pronunciada, del 2,7 % en 2022 al 1,3 % en 2023.

En un escenario alternativo plausible con mayor estrés en el sector financiero, el crecimiento mundial se reduce a alrededor del 2,5 % en 2023 y el crecimiento de las economías avanzadas cae por debajo del 1 %.

Se prevé que la inflación general global en la referencia caiga del 8,7 % en 2022 al 7,0 % en 2023 debido a los precios más bajos de las materias primas, pero es probable que la inflación subyacente (básica) disminuya más lentamente. El regreso de la inflación al objetivo es poco probable antes de 2025 en la mayoría de los casos.

El tipo de interés natural es importante tanto para la política monetaria como fiscal, ya que es un nivel de referencia para medir la orientación de la política monetaria y un factor determinante de la sostenibilidad de la deuda pública.

La deuda pública como proporción del PIB se disparó en todo el mundo durante el COVID-19 y se espera que se mantenga elevada. Las interrupciones de la cadena de suministro y las crecientes tensiones geopolíticas han llevado los riesgos y los posibles beneficios y costos de la fragmentación geoeconómica al centro del debate político.