Iniciar Sesión

Buenos Aires, 05/12/2025

Cayó la demanda en América Latina. El pronóstico global a corto plazo sigue sujeto a incertidumbres

ANAHÍ ABELEDO

Las tensiones en los mercados del gas se han aliviado significativamente desde principios de 2023 pero sigue siendo esencial una coordinación más profunda entre los participantes del mercado debido a los cambios trascendentales en el funcionamiento de los mercados de gas. La disponibilidad saludable de energía hidroeléctrica redujo la demanda de gas natural en América Central y del Sur, el consumo de gas natural se redujo en 3% en 2022. Cómo cayó en Argentina y Brasil.

El nuevo "Global Gas Security Review de la Agencia Internacional de Energía (AIE)" - que incluye el último análisis trimestral del Informe del mercado de gas - señala que los mercados del gas se han movido hacia un reequilibrio gradual desde principios de año.

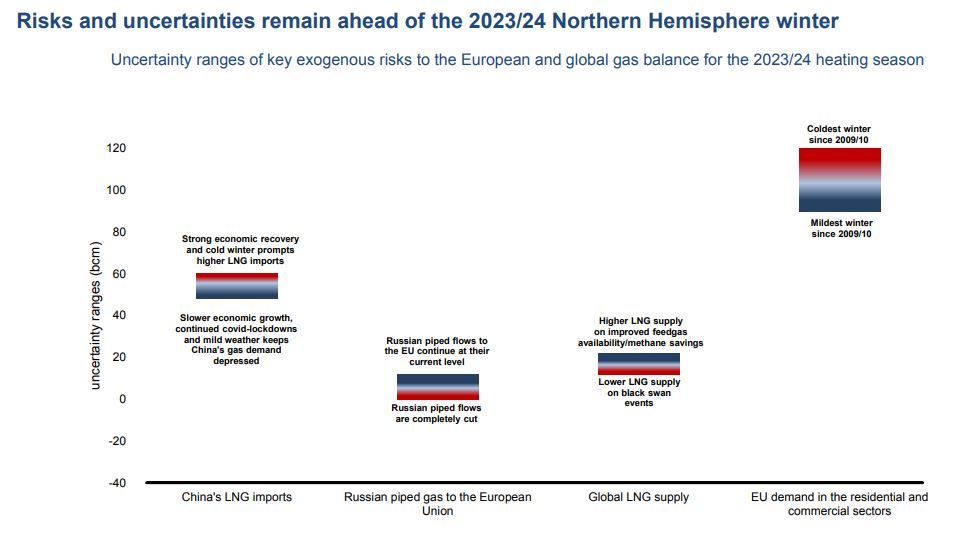

Los altos niveles de inventario en los sitios de almacenamiento en los mercados asiáticos y europeos clave brindan motivos para un optimismo cauteloso antes de la temporada de calefacción de invierno 2023-24 en el hemisferio norte.

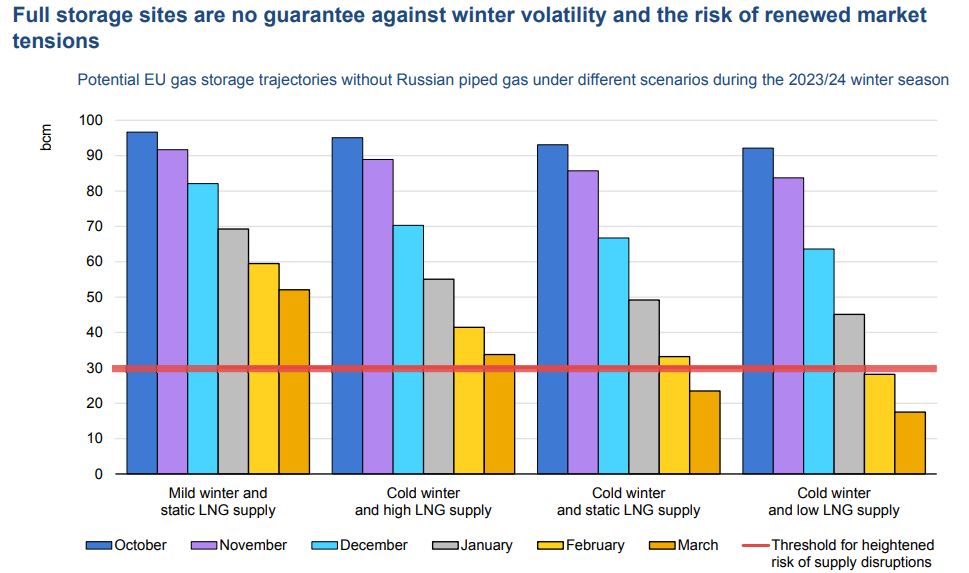

Si las inyecciones continúan al ritmo promedio observado desde mediados de abril, los sitios de almacenamiento de la UE alcanzarán el 90 % de su capacidad de trabajo a principios de agosto y podrían llenarse cerca del 100 % a mediados de septiembre. Sin embargo, los sitios de almacenamiento llenos no son garantía contra la volatilidad del mercado durante el invierno.

Siguen existiendo grandes incertidumbres antes de la próxima temporada de calefacción. Un invierno frío, junto con una interrupción total del suministro de gas por tubería a Europa a principios de la temporada de calefacción, podría fácilmente renovar las tensiones del mercado.

También podría surgir una feroz competencia por el suministro de gas si el noreste de Asia experimenta un clima más frío de lo habitual y el crecimiento económico es más fuerte de lo esperado en China.

La seguridad del suministro mundial de gas sigue estando a la vanguardia de la formulación de políticas energéticas, con una complejidad creciente tanto a corto como a largo plazo.

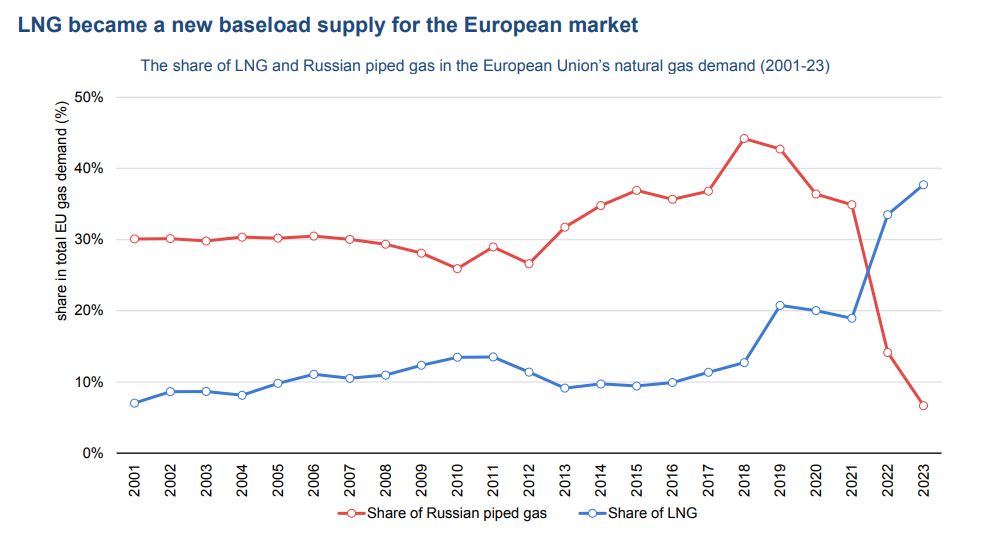

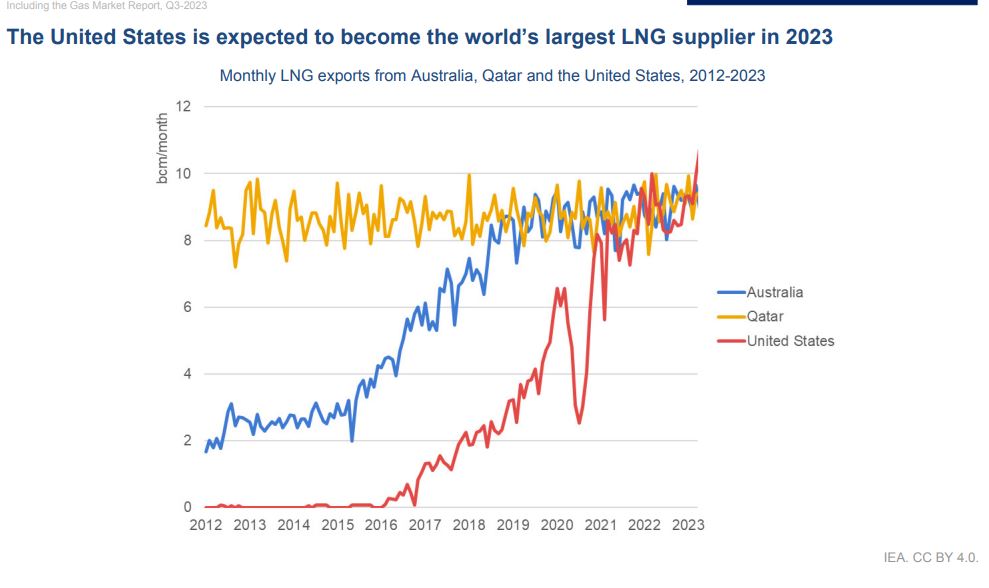

El GNL se ha convertido en una fuente de suministro de carga base para Europa, y su participación en la demanda total de la UE aumentó de un promedio del 12 % durante la década de 2010 a cerca del 35 % en 2022, similar a la contribución del gas canalizado de Rusia antes de la invasión de Ucrania.

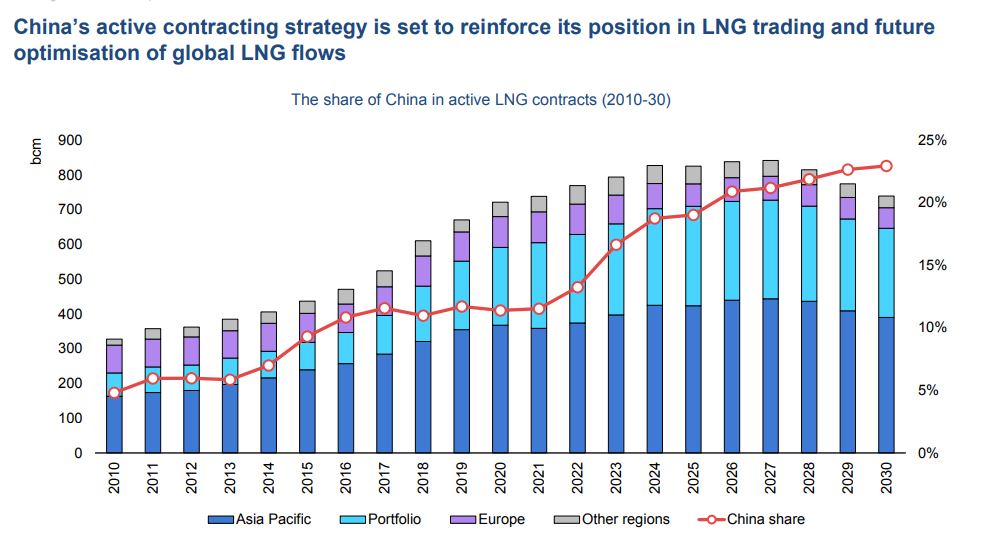

Mientras tanto, el papel de equilibrio de China en los mercados mundiales de gas aumentará. Además, es necesario reevaluar la flexibilidad del suministro de gas a la luz de la eliminación progresiva de las exportaciones rusas de gas canalizado a la Unión Europea.

HACIA EL EQUILIBRIO DESPUÉS DE LA CRISIS

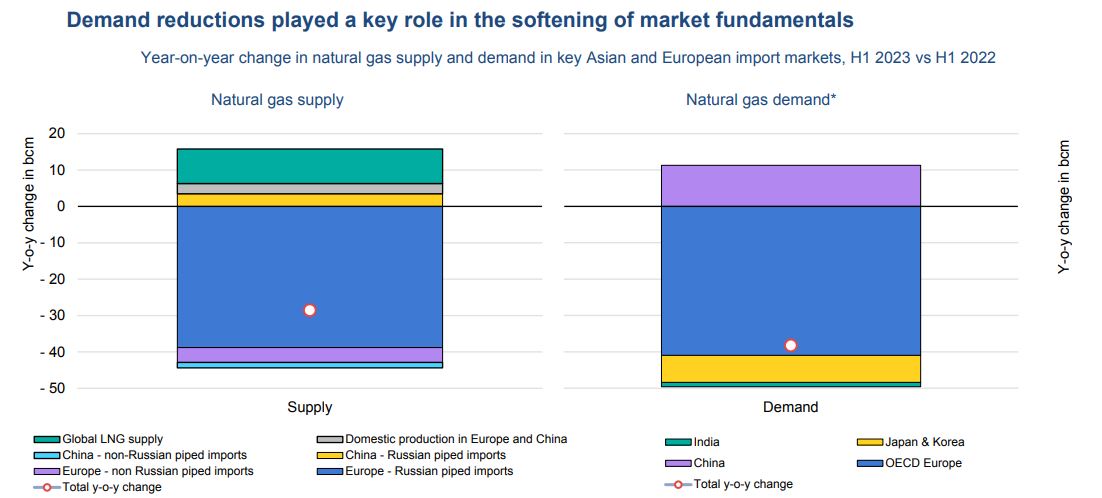

Los mercados de gas natural avanzaron hacia un reequilibrio gradual en el primer semestre de 2023 Los fuertes recortes de Rusia en las entregas de gas a la Unión Europea representaron una caída de casi 80 bcm, lo que equivale al 15% del comercio mundial de GNL.

Este shock de suministro de gas provocado por Rusia provocó una reconfiguración de los flujos globales de GNL, el consumo de gas natural se redujo en un 1,5% estimado en 2022.

Desde principios de 2023, los mercados de gas natural avanzaron hacia un reequilibrio gradual debido a la acción política oportuna, fuerzas de mercado eficiente y condiciones climáticas favorables durante la temporada de calefacción 2022/23.

Los precios al contado del gas en Asia y Europa cayeron más del 50% interanual- año en el primer semestre de 2023, aunque permaneciendo 140% y 180% por encima de sus niveles promedio H1 entre 2016-20, respectivamente.

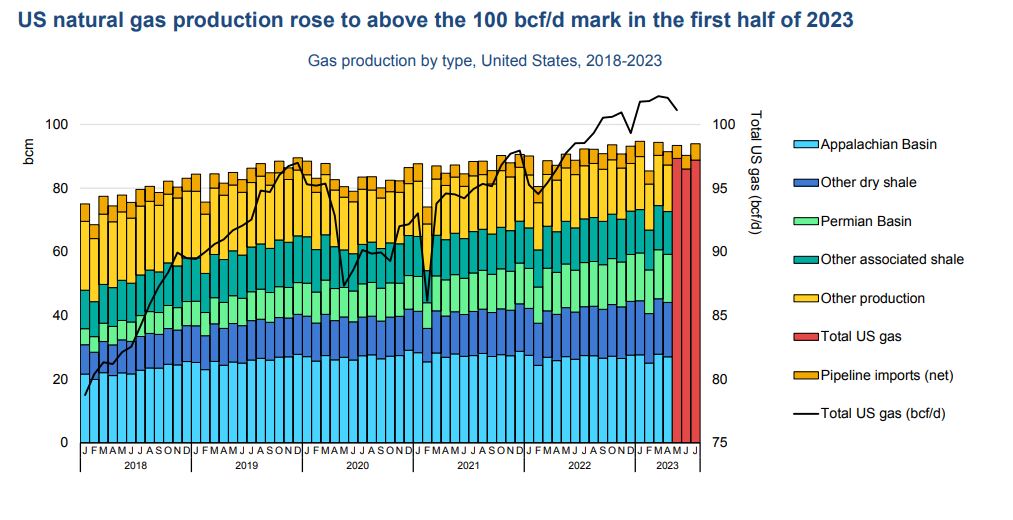

En Estados Unidos, un fuerte crecimiento de la producción doméstica de gas, junto con una Q1 2023 inusualmente suave, ejerció una presión a la baja sobre el índice de precios de referencia de Henry Hub, que cayeron un 60 % interanual en el primer semestre de 2023.

La fuerte caída de los precios del gas natural en Asia y Europa se produjo a pesar de un entorno de suministro ajustado

Varios proveedores de oleoductos no rusos se enfrentaban a un fuerte mantenimiento y apagones no planificados, suministro aún más restrictivo.

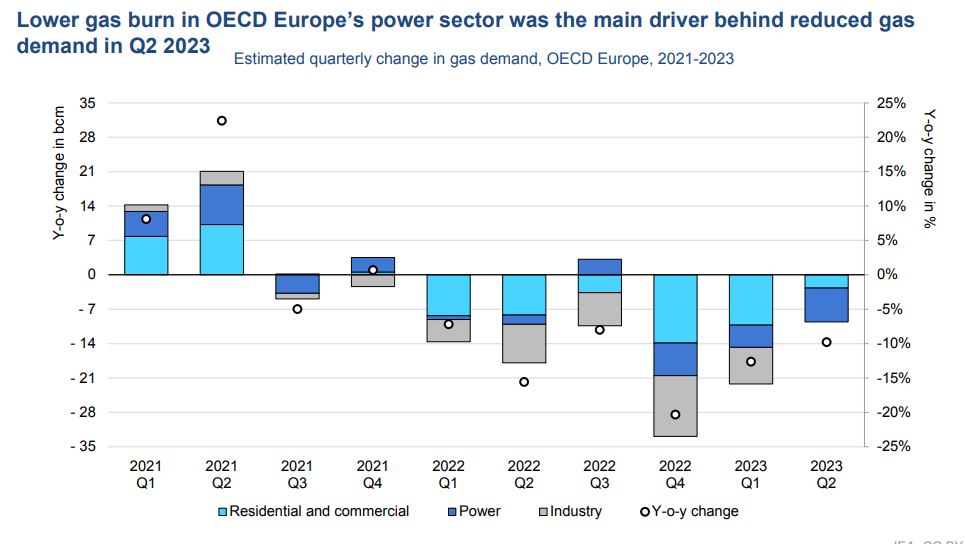

En este contexto, la reducción de la demanda de gas natural jugó un papel clave en el debilitamiento de los fundamentos del mercado. En la OCDE europea, la demanda de gas natural cayó aproximadamente un 10%, o más de 30 bcm. Esto fue impulsado principalmente por una menor demanda residencial y comercial en Q1, una fuerte caída en el uso de gas en el sector eléctrico durante Q2 y un consumo deprimido por parte de los consumidores industriales.

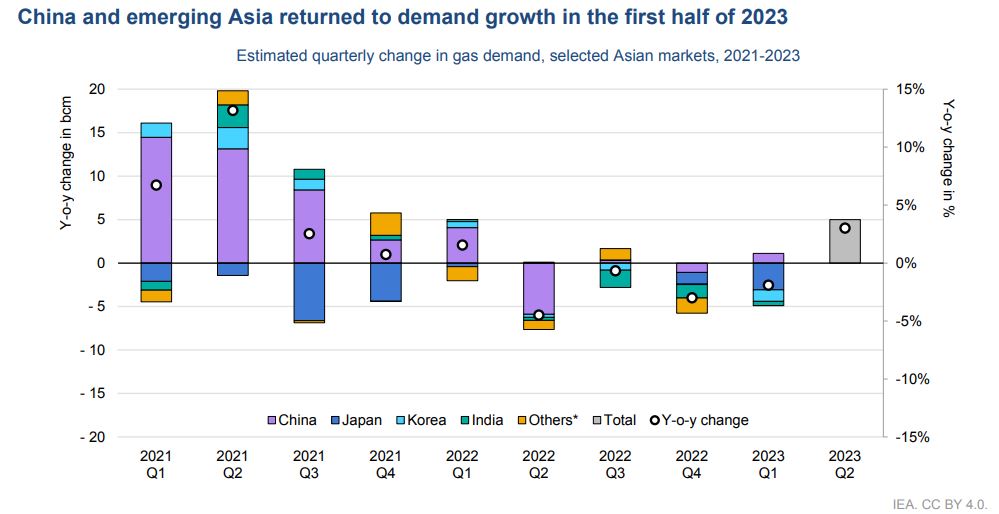

En clave asiática, la demanda de gas natural se mantuvo cerca de los niveles del año pasado en los primeros cinco meses de 2023. Si bien China volvió a crecer, las ganancias se vieron contrarrestadas casi en su totalidad por caídas de la demanda en Japón y Corea, reflejando un primer trimestre moderado y mejorando la disponibilidad nuclear.

La demanda relativamente moderada en Asia ha contribuido a la relajación de los fundamentos del mercado desde principios de 2023.

Se espera que la demanda mundial de gas se mantenga prácticamente estable en 2023 y vuelva a un crecimiento moderado del 2% en 2024, apoyado por la expansión de la actividad económica y suponiendo un retorno al promedio de las condiciones climáticas invernales en el hemisferio norte.

Se espera que los mercados en crecimiento en la región de Asia Pacífico representen alrededor del 80% de la demanda incremental de gas hasta fines de 2024.

SE REDUJO LA DEMANDA EN AMÉRICA DEL SUR Y CENTRAL

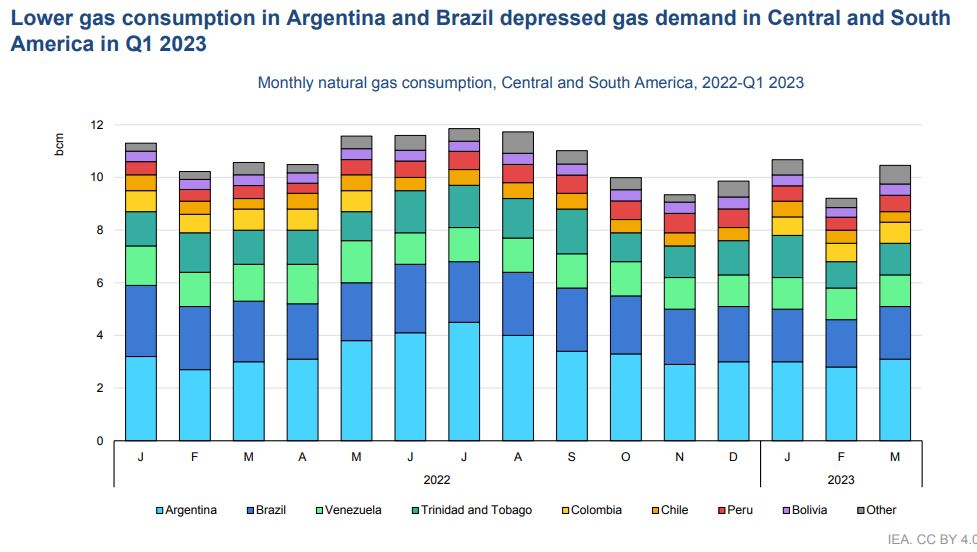

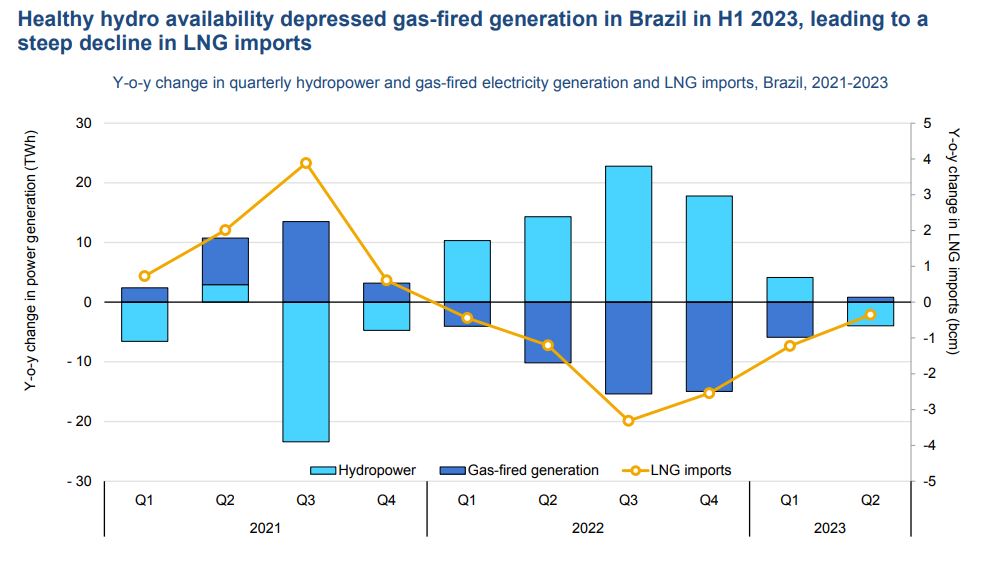

La disponibilidad saludable de energía hidroeléctrica pesa sobre la demanda de gas natural en América Central y del Sur, el consumo se redujo un 3%. Esto se debió principalmente a una menor demanda de gas en Brasil, donde la generación a gas se contrajo más de un 60% en comparación con 2021, luego de una recuperación en la generación de energía hidroeléctrica.

La demanda de gas de la región siguió cayendo en el primer trimestre de 2023, cayendo más del 5 % (o cerca de 2 bcm) interanual en medio de la disponibilidad hidráulica.

En Argentina, el mercado de gas más grande de la región, la demanda de gas disminuyó en un 1% (o 0,15 bcm) interanual en los cuatro primeros meses de 2023 según los datos preliminares.

Mayor generación hidroeléctrica ejerció presión hacia abajo sobre el uso de gas en el sector eléctrico, que se redujo en casi 4% interanual.

La demanda de gas en los sectores residencial y comercial cayó un 12% interanual, mientras que el uso de gas en la industria aumentó cerca de un 8% interanual.

En Brasil, el consumo de gas continuó su descenso constante, cayendo en un 15% estimado (o cerca de 2 bcm) interanual en los primeros cinco meses de 2023, principalmente impulsado por una menor quema de gas en el sector eléctrico.

La generación de energía disminuyó un 37% (o 5 TWh) interanual en el primer semestre de 2023, mientras que la generación hidroeléctrica se mantuvo cerca de los niveles del año pasado durante el mismo período.

En el segundo trimestre de 2023, la producción de energía hidroeléctrica disminuyó en 3,5% interanual, que respaldó un aumento en la producción de energía a gas, aunque no suficiente para compensar las pérdidas en el primer trimestre.

Como consecuencia de una menor demanda de gas, Brasil redujo sus importaciones de gas canalizado desde Bolivia en un 15% (o 0,5 bcm) interanual, mientras que sus entradas de GNL cayeron un 75% (o 1,6 bcm) interanual en el primer semestre de 2023.

Varios otros países de la región experimentaron descensos similares.

En Trinidad y Tobago, la producción de gas natural se mantuvo en general en el primer trimestre de 2023 en comparación con el mismo período en 2022.

Las exportaciones de GNL del país aumentaron más del 8% interanual, lo que sugiere que el consumo doméstico de gas disminuyó más del 5% interanual en el primer trimestre de 2023.

En Venezuela se observó que el consumo de gas disminuyó un 13% (o 0,8 bcm) interanual en los primeros cuatro meses de 2023.

En Colombia la demanda disminuyó un 5% (o 0,2 bcm) interanual en los primeros cinco meses de 2023, principalmente impulsado por una menor quema de gas en el sector eléctrico (abajo 27% interanual).

Los mercados más pequeños de la región mostraron patrones de una demanda variada durante el primer trimestre de 2023, insuficientes para compensar las disminuciones registradas en los cinco mayores mercados de gas.

Teniendo en cuenta las caídas en el 1T y suponiendo condiciones climáticas promedio para el resto del año, este pronóstico espera que la demanda de gas natural en América Central y del Sur disminuirá en casi un 4% en 2023.

Se prevé que la demanda de gas en 2024 aumentará cerca del 2% en 2024 en medio del crecimiento económico y suponiendo niveles medios de generación hidroeléctrica.

AMÉRICA DEL NORTE

Se espera que la demanda de gas natural de América del Norte disminuya en 2023 y se mantenga estable en 2024 El consumo de gas natural se redujo en un estimado 0,6% (cerca de 5 bcm) interanual en el primer semestre de 2023.

Condiciones meteorológicas templadas en el primer trimestre junto con una moderada actividad están lastrando la demanda de gas natural.

En Estados Unidos el consumo de gas natural se redujo en poco más 0,5% interanual en el primer semestre de 2023 según datos preliminares, debido a un menor uso de gas natural en el sector residencial y sectores comerciales como a condiciones climáticas inusualmente templadas

En enero y febrero de 2023, Estados Unidos registró niveles de consumo más bajo de gas natural desde 2018. Además, el sector industrial también registró una disminución del 2% en el consumo en H1 2023 en medio de una actividad económica moderada.

EUROPA

La demanda europea de gas cayó más de un 10% en el primer semestre de 2023. El consumo de gas natural en la OCDE Europa cayó más de un 10% (o más de 30 bcm) interanual durante el primer semestre de 2023.

El ritmo de la reducción moderada de la demanda del 13% (o 22 bcm) experimentada en Q1 a una caída interanual del 10% (o 9 bcm) durante el Q2.

El menor consumo de gas del sector eléctrico representó el 70% de la reducción general de la demanda de gas en el segundo trimestre, en medio de una demanda de electricidad deprimida y una mayor producción de energía renovable.

La demanda relacionada con la red de distribución cayó aproximadamente un 8% (o 2,5 bcm) interanual en el segundo trimestre de 2023. Este descenso se produjo a pesar de un clima más frío, con grados día de calefacción en abril y mayo en un 10% por encima de sus niveles de 2022.

Por lo tanto, los factores no relacionados con el clima explican la mayor parte de esta reducción de la demanda. Estos incluyen medidas promulgadas en edificios públicos, cambio de combustible en zonas rurales el ahorro de gas, el despliegue continuado de bombas de calor, la eficiencia, ganancias y cambios de comportamiento.

ASIA

Se espera que la demanda asiática de gas se recupere un 3% en 2023, respaldada por precios más bajos.

Tras una caída del 2 % en 2022, la demanda de gas natural en la región del Pacífico se mantuvo prácticamente estable en la primera mitad de 2023.

Si bien China y ciertos mercados asiáticos emergentes registraron un aumento en su consumo de gas, esto fue compensado casi en su totalidad por la caída de la demanda en Japón y Corea.

La demanda asiática de gas para 2023 se proyecta que aumente en un 3% en base a la suposición de la normalización del clima y al modesto crecimiento del consumo de gas en India y Asia.

En 2024 se espera que la demanda de gas siga creciendo en más del 4%.

Tras la primera caída registrada en la demanda del país en cuatro décadas en 2022, el consumo aparente de gas natural de China volvió al crecimiento en el primer trimestre de 2023, con un aumento estimado del 6% (o 11 bcm) interanual en los primeros cinco meses de 2023.

Esto fue respaldado por la relajación de la estricta política Covid del país, menor producción de energía hidroeléctrica y las perspectivas de un mayor crecimiento económico en comparación con el último año.

La quema de gas en el sector eléctrico aumentó aproximadamente un 10 % interanual en los primeros cinco meses de 2023, como una menor producción hidroeléctrica (23%).

Además, China experimentó olas de calor históricas en la primavera de 2023, registrando las temperaturas más altas en 100 años, lo que lleva a un déficit de producción en centrales hidroeléctricas.