Iniciar Sesión

Buenos Aires, 06/12/2025

El exceso de capacidad pondrá a prueba las tasas y la disciplina en el transporte de contenedores para 2024

ANAHÍ ABELEDO

Los buques portacontenedores tendrán dificultades para evitar pérdidas en 2024, ya que un creciente desequilibrio entre la oferta y la demanda pesa sobre las tarifas de flete y en medio de una inflación de costos que persiste desde 2019. El sector entrará al nuevo año lastrado por la débil demanda de los consumidores que ha persistido desde la segunda mitad de 2022.

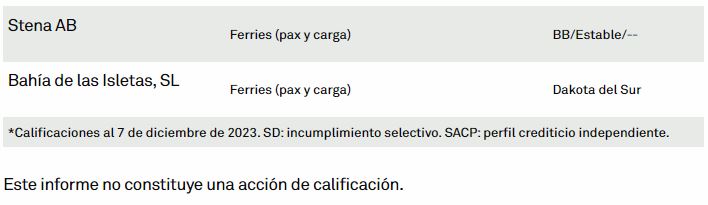

Los retiros significativos de capacidad y la gestión estricta del exceso de oferta serán, aún más, críticos para sostener las tarifas, dado el creciente cronograma de entregas de nuevos buques, asegura un informe de S&P Global Ratings.

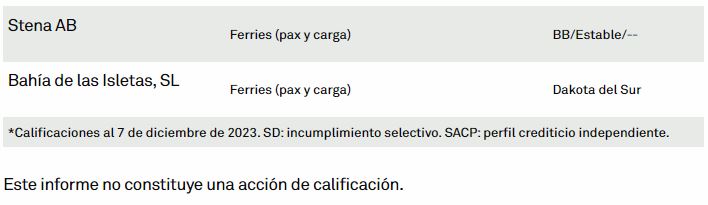

La calidad crediticia de las empresas de transporte de contenedores sigue siendo sólida después de que las tasas de flete récord durante el período 2021-2022 se tradujeran en extraordinarios flujos de efectivo libres, reducción de la deuda y mejoras de la calificación crediticia.

La calificadora estima que las métricas crediticias de los buques portacontenedores se mantendrán dentro de los umbrales de sus calificaciones actuales para 2023, y potencialmente en 2024, pero con un margen de maniobra cada vez menor.

LA OFERTA DE NUEVOS MEGABUQUES ES OTRO DESAFÍO

Desde 2020, los buques portacontenedores se han visto afectados por altibajos en los volúmenes comerciales, comenzando con una caída impulsada por la pandemia, luego un aumento impulsado por el comercio electrónico y, más tarde, otra caída (y una debilidad persistente) provocada por el costo de vida. presiones económicas, la lentitud de la demanda de los consumidores y el exceso de inventarios minoristas.

Los transatlánticos se enfrentan a otro desafío. La oferta de nuevos megabuques, y la capacidad que agregarán, está lista para superar el crecimiento de la demanda en los próximos años, ejerciendo una enorme presión sobre las tarifas de flete que recientemente se corrigieron (posiblemente a una nueva normalidad pospandémica) desde máximos históricos, antes y más precipitadamente de lo que esperaba S&P Global Ratings.

Esa corrección de tarifas condujo a una disminución más rápida de lo previsto en las ganancias de toda la industria durante 2023. Y promete mayores desafíos de rentabilidad en 2024, cuando los portacontenedores tendrán que lidiar con tarifas reducidas, un exceso de capacidad inminente y una inflación persistente de los costos operativos.

ÍNDICE DE TRANSPORTE: MÁS PRONTO, MÁS RÁPIDO Y MÁS NÍTIDO

En apenas unas semanas, en septiembre y octubre de 2022, los fletes se desplomaron desde los máximos sin precedentes de 2021 y 2022, arrastrados por una caída de la demanda de bienes de consumo duraderos y la rápida descongestión de los puertos marítimos.

Desde entonces, las tasas se han mantenido firmemente ancladas en niveles cercanos a sus (difíciles) normas históricas, sobre todo debido al exceso de capacidad de la industria.

El índice de transporte de mercancías en contenedores de Shanghai (SCFI) ha promediado 980 en 2023, en lo que va del año. Eso es un 71% menos que su promedio de 3.410 en 2022, y un 74% menos que el promedio de 3.772 en 2021, pero sigue siendo aproximadamente un 20% por encima de su promedio prepandémico de 810 en 2019, según Clarksons Research, un proveedor de datos de envío.

La caída de tipos no ha sido homogénea. Las tarifas de los contenedores se desplomaron más gravemente en las principales rutas Asia-Europa, Transatlántica y Transpacífica.

Las rutas no principales, como las norte-sur, y las rutas comerciales regionales, como las intraasiáticas, experimentaron un ritmo de disminución variable.

Aunque las tarifas de flete promedio en lo que va del año se mantienen por encima de sus promedios de 2019 en la mayoría de las rutas, están en una tendencia a la baja (gráfico 1).

Gráfico 1

PRESIONES SOBRE LAS GANANCIAS

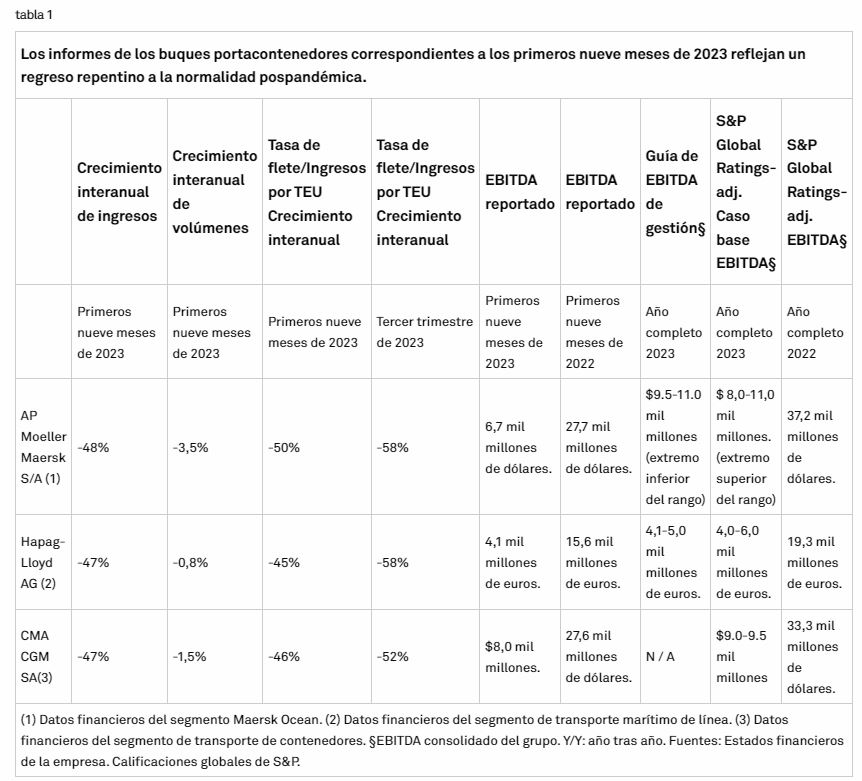

Los resultados de los buques portacontenedores para los primeros nueve meses de 2023 reflejan la normalización de las cadenas de suministro mundiales, el debilitamiento de los volúmenes de carga y la consiguiente grave corrección de las tarifas de flete.

Durante ese período, AP Moeller Maersk S/A (Maersk), Hapag-Lloyd AG y CMA CGM SA registraron una disminución interanual del 47% al 48% en los ingresos en sus segmentos de transporte de contenedores (tabla 1).

Esto refleja una caída de un solo dígito en los volúmenes de transporte para todas las líneas y, lo que es más importante, caídas del 50%, 45% y 46% en las respectivas tarifas de flete promedio interanual de Maersk, Hapag-Lloyd's y CMA CGM. ingresos por TEU (unidad equivalente a veinte pies).

La caída de las tarifas de flete se extendió a lo largo de 2023, pero se aceleró en el tercer trimestre. La estricta gestión de costos sólo ha ayudado marginalmente a compensar la disminución de los ingresos, lo que ha llevado a una caída significativa en el EBITDA reportado (tabla 1).

Se espera que esta tendencia persista en los próximos meses, cuando es probable que la demanda de los consumidores se mantenga moderada y las tarifas de flete contratadas se renegocien en base a niveles spot considerablemente más bajos.

En consecuencia, el pronóstico base para 2023 incluye un deterioro significativo en el EBITDA ajustado por S&P Global Ratings para todas las líneas aéreas en comparación con los máximos históricos de 2022 y 2021 (tabla 1).

VOLÚMENES COMERCIALES EN LENTA RECUPERACIÓN

El sector del transporte de contenedores entrará en 2024 lastrado por la débil demanda de los consumidores que ha persistido desde la segunda mitad de 2022.

Además, los indicadores de la industria y los informes financieros de las compañías de contenedores sugieren que habrá poco respiro inmediato, y se espera una debilidad continua en los volúmenes transportados. mantener la presión sobre los fletes.

Se espera que los riesgos macroeconómicos y geopolíticos afecten al comercio mundial el próximo año. Los problemas económicos incluyen la inflación de costos (encabezada por los elevados y volátiles precios de la energía), los aumentos de las tasas de interés y la disminución de los ingresos disponibles.

La incertidumbre geopolítica, que anteriormente se debía principalmente al conflicto en curso en Ucrania, ha aumentado con el estallido de la última guerra entre Israel y Hamás, y podría exacerbar la ya de por sí débil confianza y gasto de los consumidores.

Incorporamos un crecimiento de volumen interanual de un solo dígito en el tercer trimestre de 2023 y esperamos un escenario similar hasta el cuarto trimestre, basado en una comparación favorable con los bajos volúmenes a finales de 2022.

Sobre esa base, esperamos una demanda mundial de transporte de contenedores. medido por cajas enviadas, aumentará marginalmente, si es que aumenta, durante 2023, y posteriormente se expandirá a una tasa baja de un solo dígito en 2024-2025.

Esto está en línea con nuestro crecimiento proyectado del PIB global de 3,0%-3,3% anual y es comparable con las perspectivas de Clarksons Research (gráfico 2). Incluso un aumento de volumen modesto supondría una mejora significativa con respecto a 2022, cuando los volúmenes cayeron casi un 4,0%.

Gráfico 2

EL EXCESO DE CAPACIDAD AMENAZA LAS TASAS

Esperamos que las entregas importantes de nuevos barcos aumenten la presión sobre los fletes.

Las carteras de pedidos de nuevos buques equivalen actualmente al 27% de la flota mundial total, frente a un mínimo histórico del 8% en octubre de 2020, según Clarksons Research, cuyos datos sugieren que la capacidad total de los buques portacontenedores aumentará entre un 7% y un 8% en 2023. y 2024, en igualdad de condiciones (gráfico 3).

Los calendarios de entrega de nuevos buques indican que el crecimiento de la capacidad será desigual. Esto se debe en particular a la incorporación de portacontenedores ultragrandes, muchos de los cuales fueron encargados hace años por armadores que buscaban economías de escala y un mejor desempeño ambiental.

El momento de las entregas de grandes buques junto con el crecimiento acumulativo de la oferta tendrá una influencia significativa en las perspectivas de un repunte de las tarifas, particularmente en las rutas Asia-Europa y Asia-Estados Unidos, donde los megacontenedores tienden a encontrar un hogar.

Gráfico 3

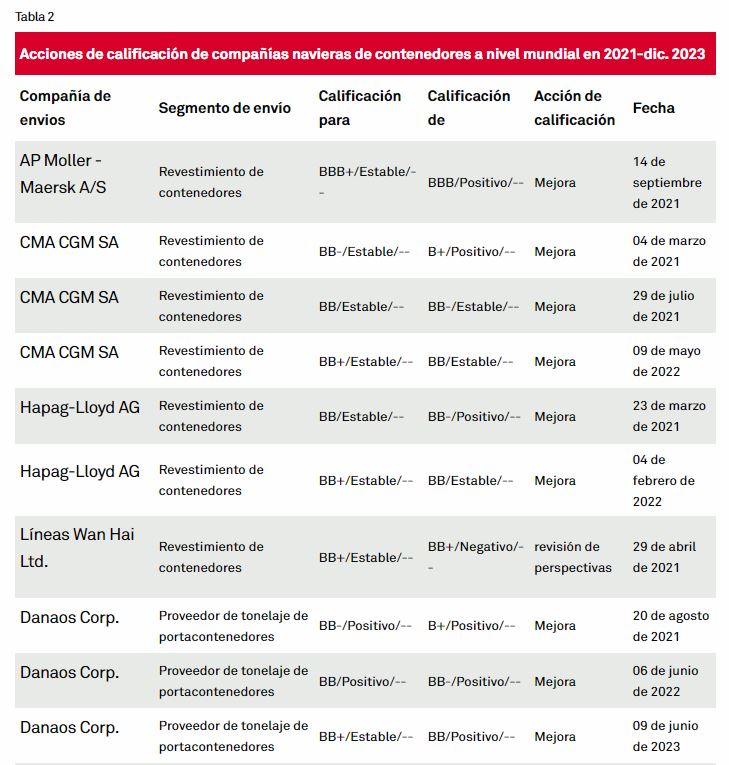

DESEQUILIBRIO ENTRE OFERTA Y DEMANDA

La gestión de la capacidad podría reducir el desequilibrio entre la oferta y la demanda.

Las tarifas de transporte han caído desde 2022 a niveles generalmente cercanos a sus promedios históricos, y esperamos que sigan bajo presión.

Las compañías navieras tendrán que reaccionar a las difíciles condiciones del mercado si quieren proteger su sólida solvencia crediticia actual.

Los esfuerzos para limitar la caída de las tarifas de flete han sido, hasta ahora, lentos, insuficientes y en gran medida fracasados. El contexto ha sido el de mercado desafiante debido a una combinación de demanda débil y la liberación de tonelaje estacionado en puertos congestionados. Mientras tanto, la inflación ha aumentado los gastos operativos.

Se necesitará una gestión de la capacidad más rigurosa y sostenible si la industria quiere evitar tarifas económicamente inviables que condenen a los operadores a pérdidas.

Esto es particularmente cierto dado que los desequilibrios entre la oferta y la demanda van camino de ampliarse en 2023-2024, antes de reducirse solo moderadamente en 2025 (gráfico 4).

Gráfico 4

Los buques portacontenedores cuentan con una variedad de herramientas para gestionar el exceso de oferta, muchas de las cuales han sido probadas en los últimos años.

Incluyen la cancelación de rutas (conocidas como retiradas de bucle), la omisión o cancelación de escalas (navegación en blanco), la navegación lenta, el cambio de ruta, la rápida reasignación de capacidad y el aplazamiento de las entregas de nuevos buques.

Ha habido señales de que la gestión de la oferta en la industria del transporte de contenedores está en el camino correcto, y atribuimos a la consolidación gran parte de la disciplina posiblemente recién descubierta que ha sustentado esta mejora.

Las fusiones y adquisiciones, que ocurrieron a borbotones a lo largo de varios años, han aumentado la participación de mercado de los cinco principales actores a alrededor del 65% en la actualidad, en comparación con alrededor del 30% en 2000.

Durante ese tiempo, aproximadamente la mitad de los 20 principales actores han sido absorbidos mediante acuerdos o incumplidos.

El resultado ha sido una ampliación de la brecha de capacidad de carga entre los actores más grandes y más pequeños y una concentración del mercado que ha sentado las bases para una industria más racional y eficiente.

Esa disciplina se pondrá a prueba en 2024 a medida que aumenten los desafíos del lado de la oferta.

LAS TASAS DEPENDEN DE MEDIDAS DEL LADO DE LA OFERTA

Nuestro pronóstico de tasas depende de estrictas medidas del lado de la oferta.

Si bien una gestión estricta del exceso de capacidad, suponiendo que ocurra, podría proporcionar cierto alivio durante 2024, no evitará por completo la presión sobre las tarifas de flete dadas las expectativas de una demanda lenta y una aceleración de las entregas de nuevo tonelaje.

Además, esa perspectiva, combinada con el colapso de las tarifas a finales de 2022, ha desplazado el equilibrio de poder en la industria hacia los transportistas, preparando el escenario para una difícil ronda de negociaciones anuales para los buques portacontenedores.

Nuestro escenario base para 2023 incluye una tarifa de flete promedio (incorporando tarifas spot y de contrato) de aproximadamente la mitad del nivel récord de 2022.

La caída de las tasas de los contratos está resultando inicialmente superficial, amortiguada por acuerdos de tasa fija a más largo plazo que vencen con un retraso. Por el contrario, la velocidad y magnitud de la caída de los tipos al contado han sido más inmediatas.

La combinación de esos cambios ha significado que el ritmo de disminución de los ingresos (volumen en relación con las tarifas de flete) de las líneas de contenedores ha sido más lento que el deterioro de las tarifas al contado del mercado, en línea con nuestras expectativas.

El alcance del retraso para cada línea depende de su exposición a contratos de tasa fija acordados a tarifas previamente elevadas.

En nuestro caso base actual, asumimos que las tarifas promedio de flete disminuirán aún más en 2024, a medida que las tarifas contratadas se renegocien en base a niveles spot considerablemente más bajos, antes de consolidarse a niveles aún económicamente viables, es decir, por encima de su base de 2019.

Ese resultado debería permitir a los buques portacontenedores cubrir (al menos) los costos operativos, que han aumentado significativamente desde 2019.

Muchos buques portacontenedores informaron aumentos promedio en los costos operativos de hasta el 30 % (excluido el combustible) con respecto a 2022.

Nuestro pronóstico depende de que los actores de la industria implementen medidas más estrictas de contención de capacidad y gestionar proactivamente el exceso de oferta en los próximos meses.

Ese tipo de respuesta no es un hecho, pero la industria ha demostrado que puede reaccionar positivamente a la presión, como lo hizo poco después del estallido de la pandemia en 2020, cuando la navegación en blanco y otras medidas compensaron una caída significativa y abrupta en los volúmenes comerciales.

DEBILITAMIENTO DE LOS BALANCES Y AJUSTE DE LA LIQUIDEZ

Pronosticamos que las métricas crediticias de los buques portacontenedores calificados se mantendrán dentro de los umbrales de nuestras calificaciones actuales en 2023, y potencialmente en 2024, pero con un margen cada vez menor para reveses operativos imprevistos o gastos discrecionales.

Esto se debe a que nuestro escenario base tiene en cuenta una disminución de las ganancias y los flujos de efectivo de las líneas aéreas durante los próximos trimestres, en consonancia con la caída de las tarifas.

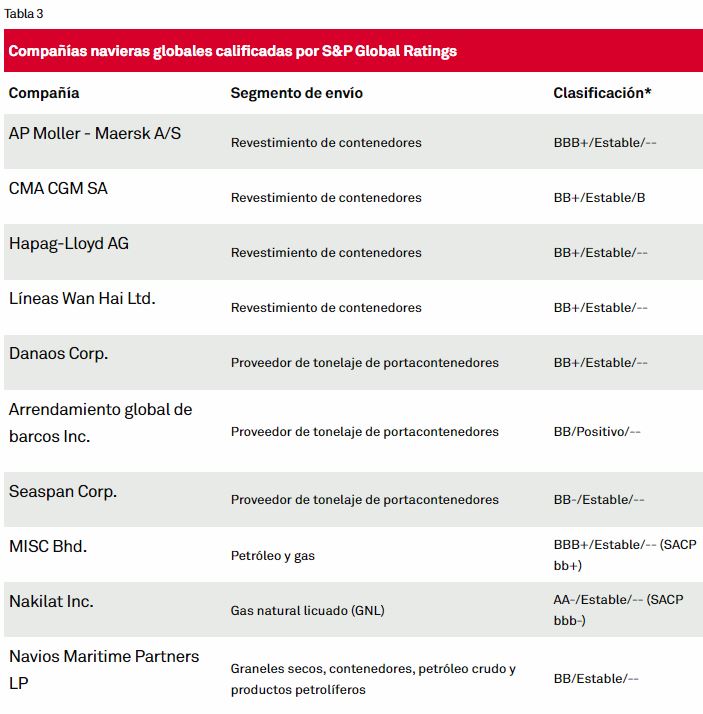

El telón de fondo de este pronóstico siguen siendo las tasas de flete espectacularmente altas durante 2021 y 2022, que generaron flujos de efectivo libres excepcionales y métricas crediticias fuertemente mejoradas, lo que llevó a mejoras de varios niveles para muchas compañías navieras de contenedores (tabla 2).

Las líneas de contenedores utilizaron esa ganancia inesperada para diversificarse del transporte tradicional de contenedores, mediante fusiones y adquisiciones principalmente con servicios de logística y puertos marítimos, y para financiar los retornos de los accionistas.

Además, muchos redujeron significativamente su deuda, reforzaron su margen financiero y se encontraron al entrar en 2023 con posiciones de efectivo neto sin precedentes (el efectivo superó la deuda ajustada por S&P Global Ratings) y métricas crediticias que habían mejorado mucho más allá de sus niveles previos a la pandemia.

A pesar del gasto discrecional récord en lo que va del año, informes financieros recientes sugieren que los balances y las posiciones de liquidez de los navieras siguen siendo sólidos, proporcionando un colchón financiero aún amplio para los tiempos difíciles que se avecinan (gráfico 5).

Gráfico 5

Dicho esto, seguimos siendo relativamente cautelosos en nuestras suposiciones. Esto se debe a que la incertidumbre sobre las futuras tarifas de flete normalizadas reduce la previsibilidad de las proyecciones de la ratio crediticia y aumenta el riesgo de que el EBITDA ajustado tenga un rendimiento inferior o que el apalancamiento financiero supere lo que razonablemente se puede incorporar en nuestro caso base.

El grado en que la industria llegue a depender de su colchón financiero para proteger la calidad crediticia estará determinado por el grado en que prevalezca el comportamiento racional en 2024 y más allá.

Los actores de la industria tendrán que demostrar colectivamente su capacidad para gestionar la dinámica cambiante del mercado si quieren obtener ganancias consistentes. Esto requerirá, más particularmente, que los buques portacontenedores demuestren, en los próximos meses, que tienen la disciplina para preservar amplias reservas de efectivo y controlar los excesos de oferta.

Las tarifas de flete serán la medida definitiva del éxito de la industria, o no, a la hora de afrontar este desafío. Seguiremos de cerca la evolución de las tarifas, mientras evaluamos su impacto en nuestro pronóstico base y la capacidad de las líneas de contenedores para cumplir con nuestros umbrales de calificación.