Iniciar Sesión

Buenos Aires, 31/12/2025

Distintos factores se conjugan para prever que las ventas mundiales de bonos verdes recibirán un impulso este año

ANAHÍ ABELEDO

Todo indica que la emisión mundial de bonos verdes cobre mayor impulso en 2024, teniendo en cuenta la previsión de que las tasas de interés en Estados Unidos y Europa caigan, creando condiciones favorables en el mercado de deuda tanto para inversores como para emisores. Las primeras evaluaciones de las ventas de enero rompen récords, especialmente con los ESG. Hay nuevas normas en Europa y China da el gran salto.

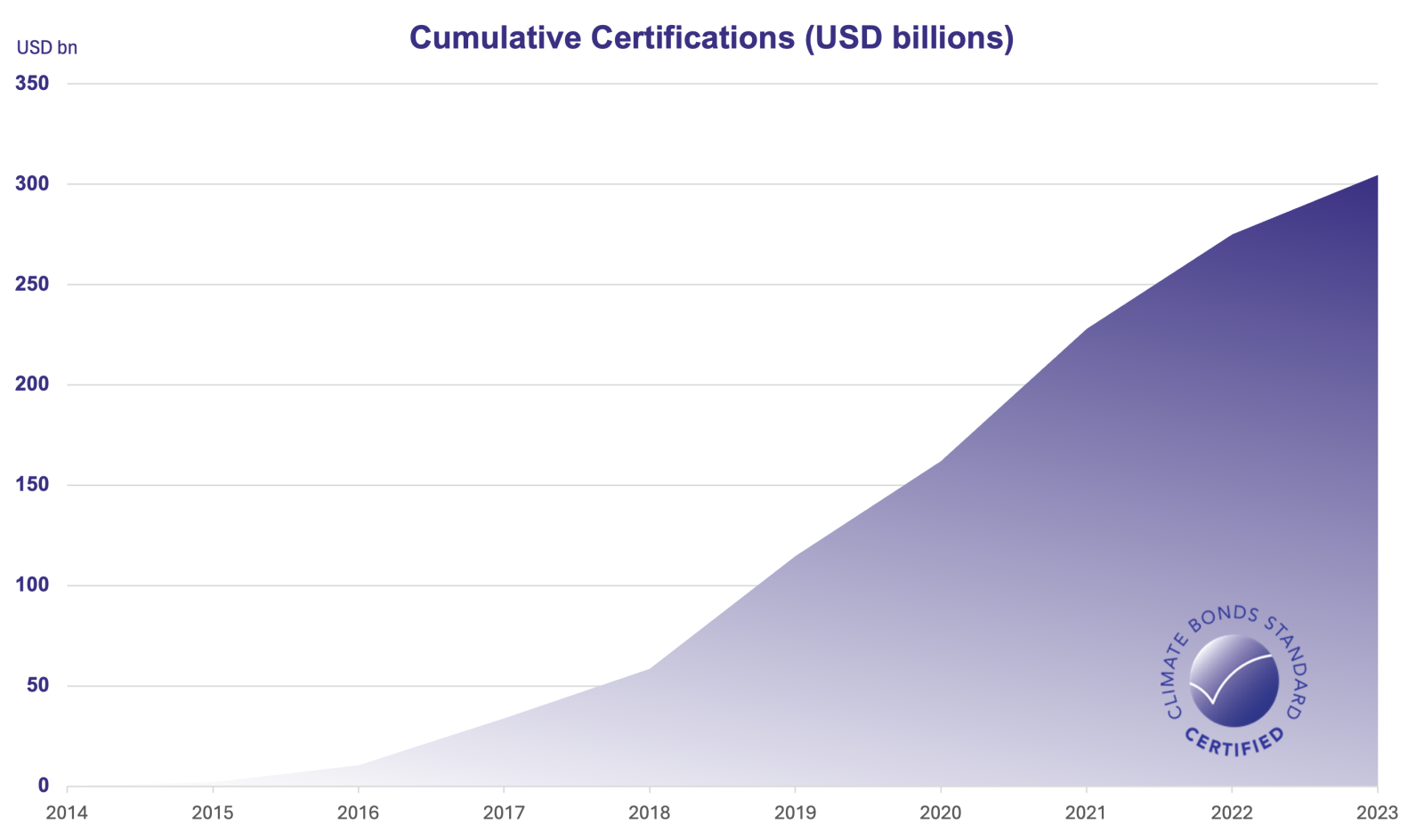

Las ventas globales de bonos verdes, sociales, sostenibles y vinculados a la sostenibilidad ascendieron a US$ 149.500 millones en enero, lo que supone la mayor venta de bonos ESG en el mes desde el inicio del mercado de deuda verde en 2007, según un informe de Bloomberg. A finales de 2023, los bonos climáticos certificados alcanzaron los US$ 300 mil millones,

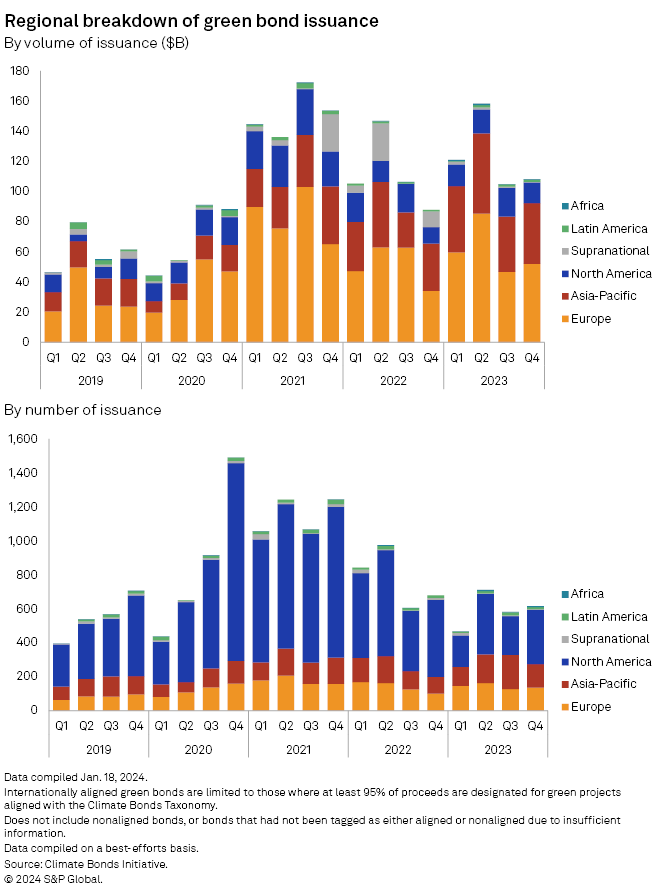

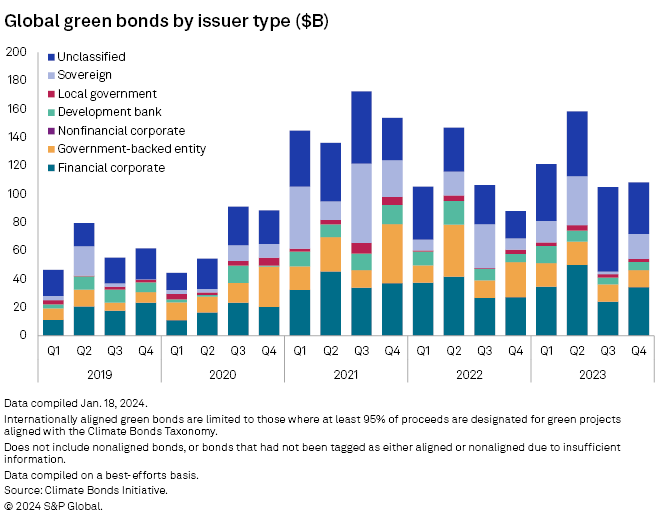

Las ventas de deuda verde en 2023 aumentaron a US$ 492.300 millones mientras que el año anterior la cifra fue de US$ 446.180 millones, lideradas por Europa, que representaba casi la mitad del mercado mundial, según datos de la Iniciativa de Climate Bonds.

El aumento se produjo incluso cuando la mayoría de los bancos centrales mundiales endurecieron su política monetaria.

"Recortar las tasas de interés debería ser un viento de cola para el mercado de bonos verdes", dijo Takahide Kiuchi, economista ejecutivo del Instituto de Investigación Nomura. "En particular, el cambio de política estadounidense para recortar las tasas, si se concreta, debería tener un fuerte impacto en el mercado, ya que la economía se mantendrá en buena forma, lo que representará poco riesgo crediticio".

LA CERTIFICACIÓN POR SECTORES

A finales de 2023, los bonos climáticos certificados alcanzaron los US$ 300 mil millones, lo que refleja el papel del Estándar de Bonos Climáticos y el Esquema de Certificación en el establecimiento de puntos de referencia para la inversión climática.

Esta cifra se extiende a 16 sectores y 20 tipos de instrumentos de deuda (incluidos bonos, bonos de proyectos, bonos de titulización, préstamos, depósitos verdes, repos verdes, papel comercial, CRA, RMBS, sukuk, líneas de crédito renovables, bonos convertibles, bonos garantizados, bonos privados). colocación, por nombrar algunos ), destacando la amplia aplicabilidad y crecimiento del Estándar de Bonos Climáticos.

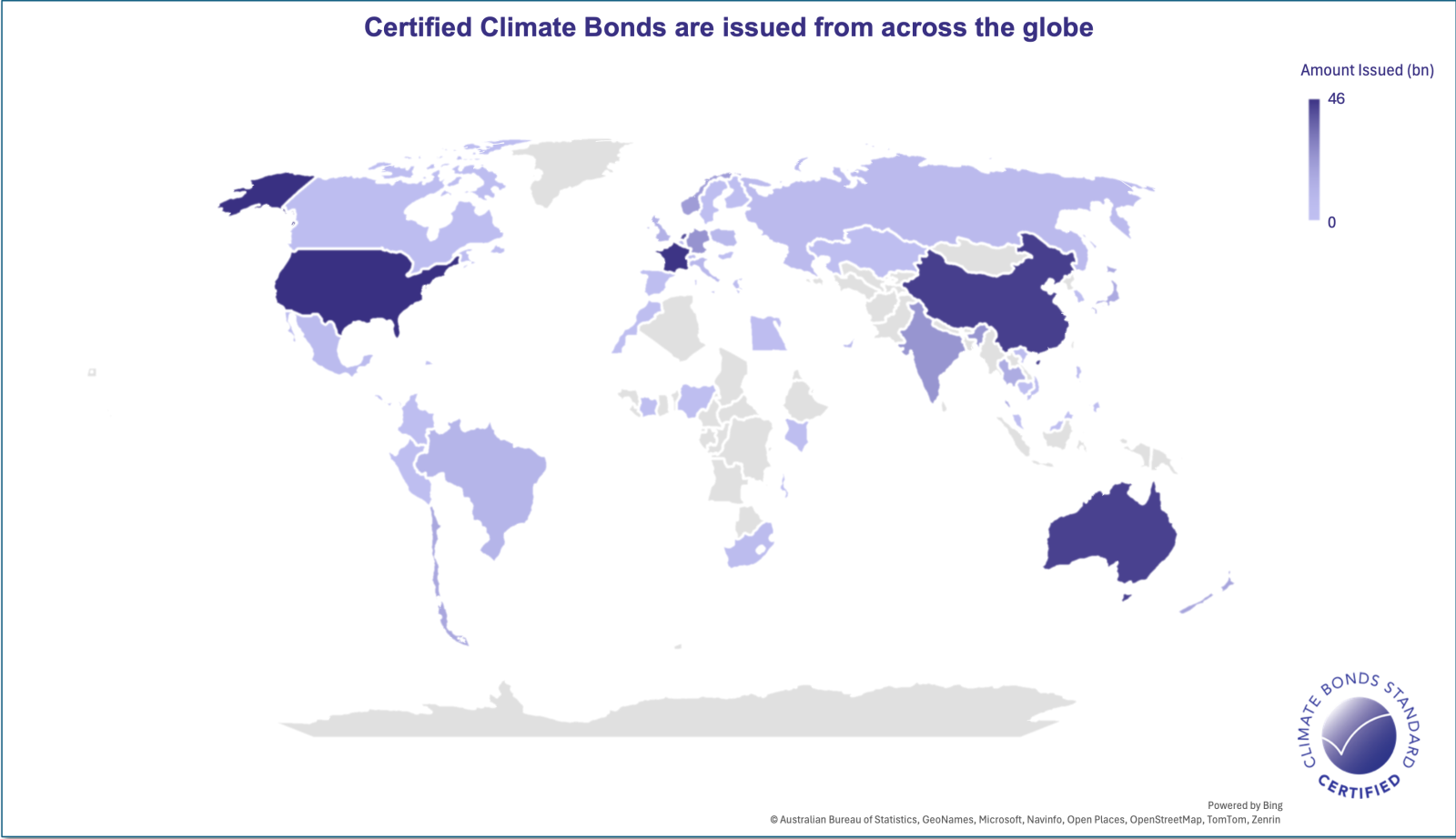

El Estándar de Bonos Climáticos, con certificaciones en 52 países de 294 emisores, cubre una amplia gama de instrumentos de deuda centrados en el clima. Esto incluye bonos soberanos y subsoberanos, bancos destacados y emisores importantes en sectores como el transporte, la energía, la construcción y el agua, lo que refleja su amplia adopción sectorial.

Además, en 2023 el Estándar de Bonos Climáticos extendió su alcance no solo a varios instrumentos de deuda y certificación de entidades, sino también a sectores más diversos.

Esto incluyó sectores difíciles de reducir como el cemento, los productos químicos, el hidrógeno y el acero, que son fundamentales para los esfuerzos globales de descarbonización. Además, nos estamos preparando para introducir nuevos criterios para libre deforestación y conversión, cultivos agrícolas y ganaderos, servicios eléctricos y materias primas críticas.

Esta expansión refleja nuestro compromiso de evolucionar y adaptarnos continuamente a las necesidades de un entorno global que cambia rápidamente, garantizando que el Estándar de Bonos Climáticos permanezca a la vanguardia de las finanzas sostenibles.

La lista completa de sectores disponibles para la Certificación se puede encontrar aquí.

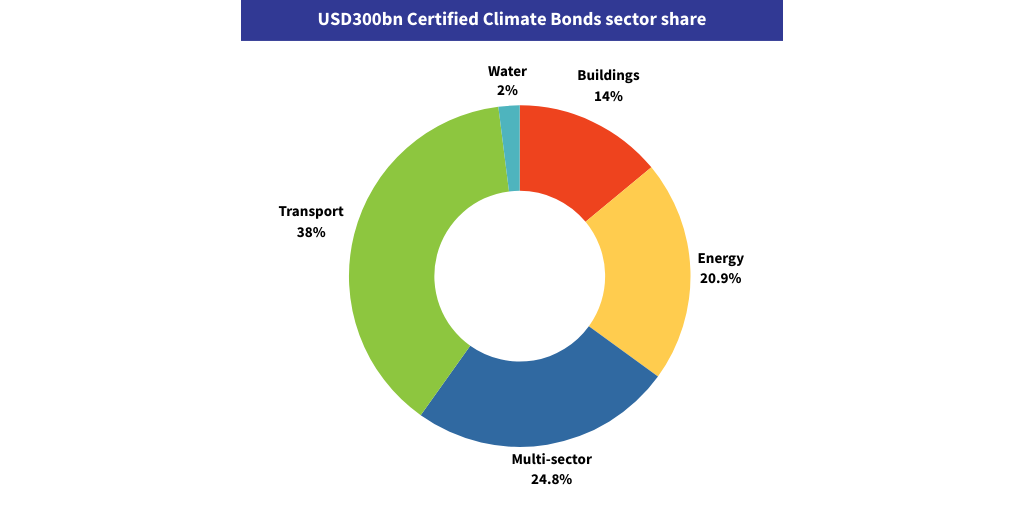

A continuación se muestra una instantánea de la emisión de US$ 300.000 millones por sector a finales de 2023. La mayor parte de la emisión proviene del sector de Transporte con US$ 115.900 millones, seguido de Energía con US$ 63.700 millones, luego Edificios con US$ 42.600 millones y Agua con US$ 6.000 millones.

La participación restante corresponde a múltiples sectores, que ascienden a US$ 76.500 millones, e incluyen sectores destacados como el industrial, US$ 330 millones, el de residuos, US$ 289 millones, el transporte marítimo, US$ 247 millones y el forestal, US$ 109 millones.

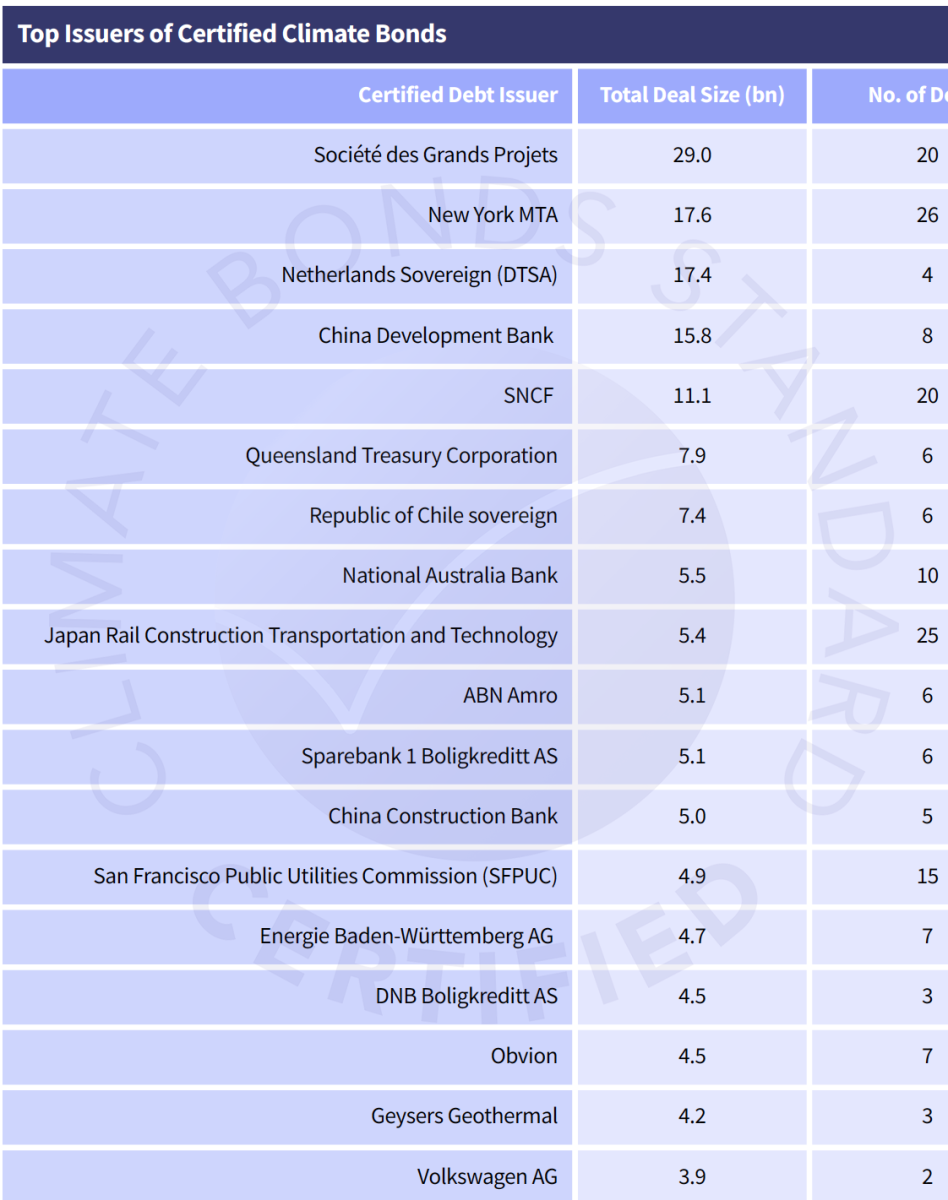

PRINCIPALES EMISORES

La lista de los principales emisores que contribuyen a los US$ 300 mil millones en bonos climáticos certificados refleja una amplia gama de participantes.

Esto incluye a líderes del sector del transporte como la Société des Grand Paris, Japan Rail Construction Transportation and Technology (JRTT) , la Autoridad de Transporte Metropolitano de Nueva York (NY MTA), SNCF y Volkswagen AG , junto con importantes instituciones financieras como el Banco de Desarrollo de China y emisores soberanos como Países Bajos y Chile.

La diversidad de estos emisores ilustra un compromiso global para adoptar las mejores prácticas del mercado. Para acceder a la base de datos completa de Bonos Climáticos Certificados siga aquí.

EE.UU Y LOS VIENTOS POLÍTICOS DE COLA

Las presiones inflacionarias están disminuyendo en varias grandes economías mundiales, lo que prepara el terreno para que los bancos centrales relajen la política monetaria para apoyar el crecimiento.

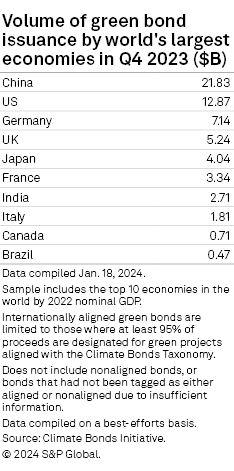

Estados Unidos emitió más de US$ 10 mil millones en bonos verdes en cada trimestre de 2023, para un total de US$ 58,30 mil millones en todo el año, según datos de la Climate Bonds.

En el trimestre de octubre a diciembre, los emisores con sede en Estados Unidos vendieron US$ 12.870 millones en bonos verdes, frente a los US$ 14.380 millones del trimestre anterior, según muestran los datos de la organización sin fines de lucro.

NUEVAS NORMAS EN LA UE

Además de un posible recorte de tasas por parte del Banco Central Europeo este año, los nuevos estándares de la Unión Europea para la emisión de bonos verdes, que entrarán en vigor en enero de 2025, agregarán apoyo adicional al mercado de deuda, dijeron los analistas.

Las nuevas normas tienen como objetivo mejorar la transparencia, comparabilidad y credibilidad del mercado de bonos verdes, ayudando a los inversores a evaluar más de cerca la postura ambiental, social y de gobernanza de los emisores.

Europa terminó 2024 con US$ 243.750 millones en emisiones de bonos verdes, en comparación con US$ 174.230 millones en la región de Asia-Pacífico y US$ 62.960 millones en América del Norte, informa S&P Global.

EL GRAN SALTO DE CHINA

Las ventas mundiales de bonos verdes aumentaron a US$ 108.240 millones en el cuarto trimestre de 2023 desde US$ 104.760 millones en el trimestre anterior. China superó a Estados Unidos y Alemania para convertirse en el principal emisor, con US$ 21.830 millones en el período de octubre a diciembre.

El impulso de los bonos verdes en China puede mantenerse en 2024, ya que la segunda economía más grande del mundo se apoya en la financiación verde para sus objetivos de sostenibilidad, dijo John Hai, jefe de financiación de deuda global de CITIC CLSA.

Alemania cayó al tercer lugar con US$ 7.140 millones en ventas de bonos verdes, menos de la mitad de los US$ 15.120 millones obtenidos un año antes y que ayudaron al país a conseguir el primer lugar.

A diferencia de Europa y Estados Unidos, el mercado de bonos verdes de Japón probablemente enfrentará vientos en contra este año, bajo presión por un posible fin de su política de tasas de interés negativas en abril, dijeron analistas.

A diferencia del repunte de las acciones japonesas a partir de enero, los rendimientos de los bonos a 10 años del país se han disparado, ejerciendo una presión a la baja sobre el precio de la deuda. "Los inversores aumentarán aún más su sensación de cautela sobre el mercado de deuda cuando suban las tasas", dijo Kiuchi.

ENORME APUESTA EN HONG KONG

El gobierno de Hong Kong vendió US$ 750 millones en bonos verdes digitales en cuatro monedas mientras la ciudad trabaja para impulsar su papel como centro de activos digitales, según Bloomberg.

Hong Kong emitió los billetes tokenizados a dos años en yuanes chinos extraterritoriales, dólares de Hong Kong, dólares estadounidenses y euros. Los cupones oscilaron entre el 2,9% y el 4,625%.

La emisión utilizará la plataforma de tokenización de HSBC Holdings Plc, HSBC Orion, según personas familiarizadas con el asunto que solicitaron el anonimato para discutir asuntos privados.

VENTAS BONOS ESG

Las ventas globales de bonos verdes, sociales, sostenibles y vinculados a la sostenibilidad ascendieron a US$ 149.500 millones en enero, lo que supone la mayor venta de bonos ESG en el mes desde el inicio del mercado de deuda verde en 2007, según un informe de Bloomberg.

Un informe reciente de ABB Motion encontró que el 92% de las empresas industriales en Estados Unidos sienten los efectos de la escasez de recursos .

Las ventas récord se atribuyen principalmente a los bajos costos de endeudamiento y a la mayor demanda de los inversores: más de 540 vendedores de bonos, la mayor cantidad en más de dos décadas, participaron en los mercados primarios en enero.

Las ventas globales estuvieron dominadas por los gobiernos y los bancos de desarrollo, y los principales suscriptores de bonos fueron BNP Paribas y Bank of America.

Los principales emisores, según Bloomberg, estaban en Francia, que obtuvo pedidos de inversores para su acuerdo ecológico de US$ 8.600 millones, el Grupo del Banco Mundial y el Banco Europeo de Inversiones.

LOS VERDES ARRIBA, LOS SLB NO TANTO

Los montos de las ventas de bonos verdes fueron la categoría más grande de deuda sostenible, con un total de US$ 84.200 millones, mientras que los bonos sostenibles totalizaron US$ 32.400 millones, ambos récords para enero. Los bonos vinculados a la sostenibilidad (SLB, por sus siglas en inglés) fueron menos populares y totalizaron alrededor de US$ 3.700 millones.

Bloomberg dijo que la deuda sostenible y los bonos sostenibles son más populares que los SLB, ya que pueden vincularse directamente a su impacto. Mientras tanto, los SLB pueden representar una gama más amplia de usos, incluidas las operaciones comerciales cotidianas, lo que resulta en un menor impacto directo en la inversión.

El alejamiento de los SLB también puede verse intensificado por una mayor regulación , ya que algunas empresas han enfrentado problemas legales por inversiones indirectas y poco claras o por apoyar proyectos de sostenibilidad que no entregaron lo que afirmaban.

"El mercado prefiere los bonos de uso de los ingresos porque luego se puede vincularlos a que realmente tengan un impacto", dijo Scott Krohn, vicepresidente senior y tesorero de Verizon Communications, en el informe de Bloomberg. "Va a seguir habiendo demanda, especialmente para el uso de bonos de ingresos".