Iniciar Sesión

Buenos Aires, 13/12/2025

El mercado de baterías sigue innovando no solo para EV sino para almacenamiento. Nuevos materiales, el manganeso. Novedades; inversiones y planes globales

ANAHÍ ABELEDO

Las baterías de iones de litio dominan actualmente el mercado de EV y en aplicaciones de almacenamiento mientras se abren paso otras opciones como las de sodio que comenzaron a ganar espacio el año pasado. Pero las novedades - siempre en busca de optimizar la duración- no acaban allí, hoy despiertan interés las redox flow batteries (vanadio). La demanda de manganeso también crecerá. En total, globalmente, la inversión fue US$ 150 mil millones de dólares en 2023. Los planes de producción a futuro.

Si bien el proceso químico de las baterías de iones de litio es el que se utiliza en aplicaciones en el mercado de EV es el mismo, hay requisitos técnicos, de capacidad de carga y de costos diferentes.

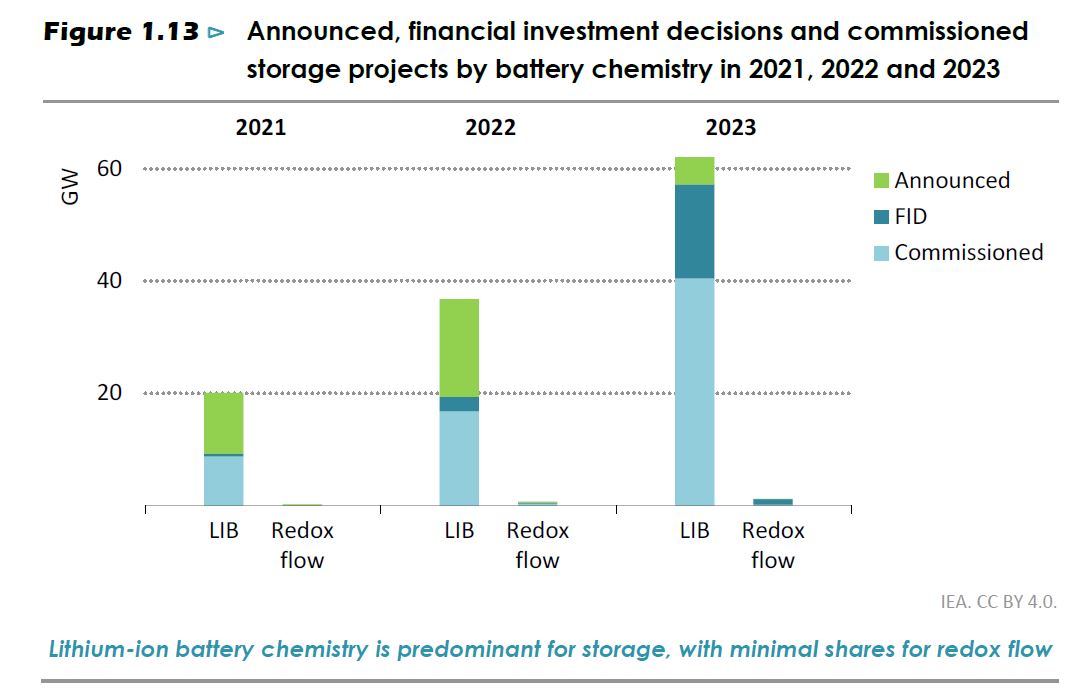

Menores costos, mayor vida vida útil del ciclo y las consideraciones de seguridad han llevado a un cambio hacia baterías de fosfato de hierro y litio (LFP), que representaron alrededor del 80% del mercado total de almacenamiento de baterías en 2023, un aumento de aproximadamente el 65% en 2022 (Figura 1.13).

Las baterías de iones de sodio tienen menos densidad energética que las de iones de litio, pero podrían ser un 20% y un 30% más baratas que las baterías LFP equivalentes si se producen a escalas similares. Sin embargo, esta ventaja de costos depende en gran medida del precio actual del litio y también debe sopesarse contra una vida útil potencialmente más corta que las baterías LFP. La Agencia Internacional de Energía destaca estas innovaciones en su amplio informe "AIE: Batteries and Secure Energy Transitions", publicado hace pocos días.

Las baterías de iones de sodio no utilizan litio y están construidas con materiales menos costosos que las de litio y necesitan menos materiales críticos. Durante 2023 gracias al primer vehículo eléctrico propulsado por iones de sodio producido por Hina, hubo además anuncios de lanzamiento y producción en masa de empresas como CATL, BYD y Northvolt.

Baterías Redox Flow

LITIO; SODIO; VANADIO

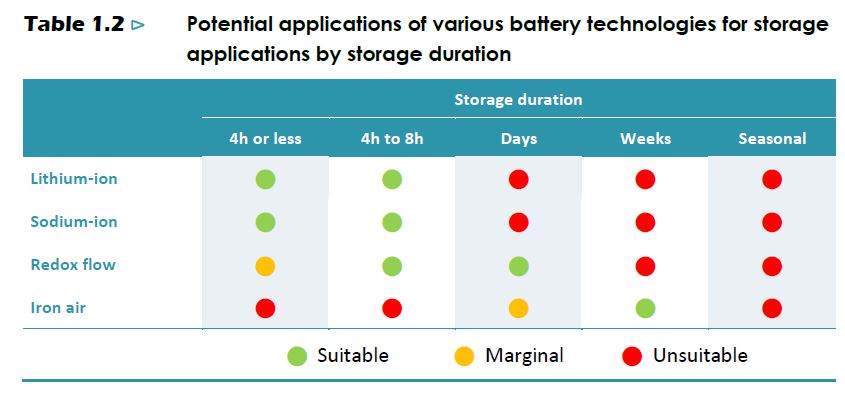

Es probable que ni las baterías de iones de litio ni las de iones de sodio puedan abastecer a una proporción significativa de almacenamiento de mayor duración (entre días) debido a los costos y los desafíos técnicos que surgen de estados de carga elevados y prolongados. Otras baterías químicas pueden ser más adecuadas durante más tiempo duraciones de almacenamiento (Tabla 1.2).

Una batería química alternativa que podría durar más días son las de (de varios días) son baterías de flujo redox (Redox flow batteries) , que se construyen de una manera diferente a las de sodio y litio. Están compuestos por dos tanques que contienen los líquidos en los que la energía se almacena: al cargar/descargar la batería, estos fluidos se bombean a una celda que contiene los electrodos.

La separación física de los dos tanques soluciona los problemas técnicos que surgen de estados de carga elevados y prolongados. Energía, determinada por el tamaño de los tanques y la potencia, determinados por la rapidez con la que se bombean los líquidos y el tamaño de la superficie de la membrana, se puede controlar por separado.

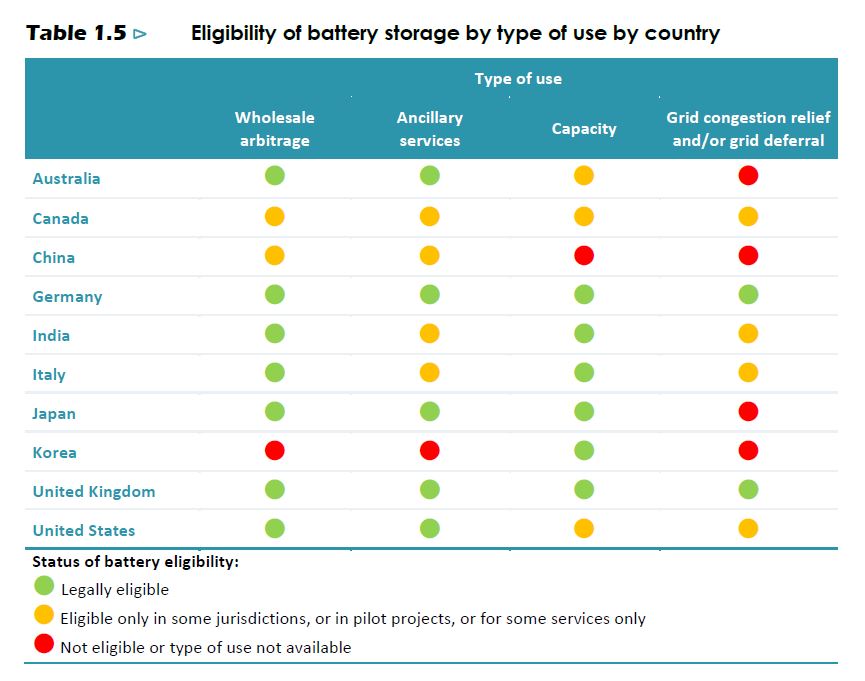

Esta batería puede usar diferentes químicas, pero el vanadio es el más utilizado y su cadena de suministro aún es pequeña. Las baterías de flujo basadas en vanadio ya están relativamente maduras. El principal desafío será que varios países apoyen directamente el almacenamiento detrás del medidor o cuentan con regulaciones y marcos de fijación de precios al usuario final que lo permitan.

INVERSIONES POR SECTOR Y UBICACIÓN

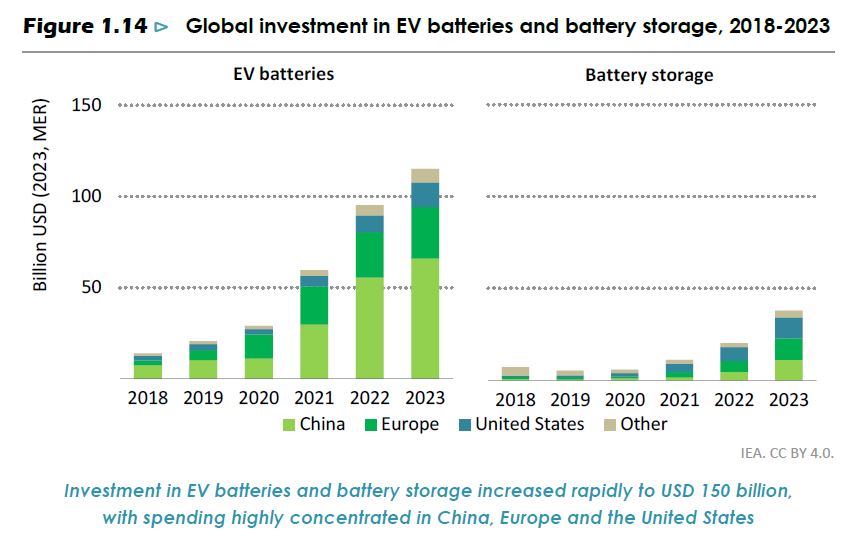

La inversión tanto en baterías para vehículos eléctricos como en almacenamiento de baterías ha aumentado considerablemente: hasta ocho veces en baterías EV y cinco veces en almacenamiento de baterías desde 2018.

La inversión total fue US$ 150 mil millones de dólares en 2023, de los cuales US$ 115 mil millones de dólares fueron para baterías de vehículos eléctricos y casi US$ 40 mil millones de dólares para almacenamiento en baterías (Figura 1.14).

China, Europa y Estados Unidos representan más del 90% de este gasto. El resto se concentra en otras economías avanzadas. Por cada dólar invertido en vehículos eléctricos, baterías y almacenamiento de baterías en las economías avanzadas y China en 2023, solo se gastaron US$ 0,02 invertidos en otros mercados emergentes y economías en desarrollo.

En el caso de las baterías para vehículos eléctricos, la razón principal de la disparidad geográfica es que el gasto en baterías para vehículos eléctricos está estrechamente relacionado con las ventas de vehículos eléctricos, que en muchos mercados emergentes y economías en desarrollo sigue siendo una inversión intensiva en capital fuera del alcance de muchos consumidores.

Las políticas de apoyo también son un factor relevante. Las ventas de vehículos eléctricos han aumentado en algunas regiones: en Estados Unidos han aumentado casi un 500% desde 2020, en Europa un 250% y en China un 160%.

Cada una de estas regiones han implementado políticas relacionadas tanto con la demanda como con la oferta para acelerar la demanda del mercado y aumentar la disponibilidad de vehículos eléctricos mientras se desarrolla la carga de infraestructura.

Formulación integral de políticas de transporte en mercados emergentes y en desarrollo de las economías serán clave para acelerar la movilidad eléctrica –y también el gasto en baterías para vehículos eléctricos–junto con financiamiento de deuda de bajo costo para los consumidores, incentivos fiscales, subsidios y aumento del apoyo financiero internacional para la electrificación del transporte público.

Para el almacenamiento de baterías, la inversión ha aumentado a medida que más regiones han adoptado medidas de apoyo; políticas y diseños del mercado energético, y a medida que mayores niveles de penetración de energías renovables proporcionen mayores oportunidades para operaciones rentables de almacenamiento de baterías.

INVERSIÓN DE CAPITAL DE RIESGO

En la última década, la financiación de capital de riesgo (VC) que fluye hacia las empresas de nueva creación de vehículos eléctricos y baterías ha aumentado y floreció porque los inversores financieros como los bancos y los fondos de capital de riesgo o de capital privado ven un potencial de retornos futuros con altos valores de salida.

Muchas empresas, incluidas las principales fabricantes de automóviles actuales también proporcionan financiación a empresas emergentes para obtener una participación en el mercado con el desarrollo de nueva tecnología o para adquirir conceptos desarrollados por nuevos participantes que puedan mejorar su ventaja competitiva.

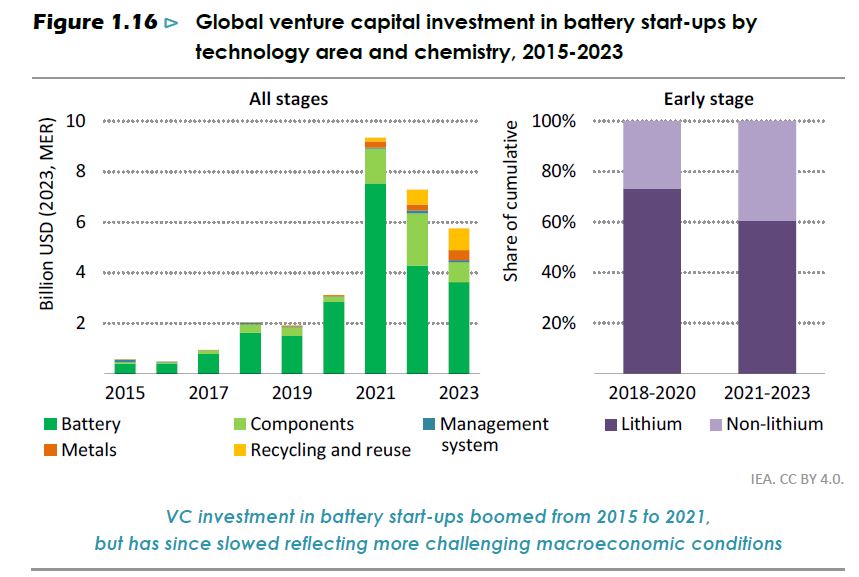

En 2023, la inversión global de capital de riesgo en empresas emergentes que desarrollan tecnologías relacionadas con baterías fue alrededor de US$ 6 mil millones, un 20% menos que el año anterior (Gráfico 1.16).

La creciente competencia entre fabricantes de vehículos eléctricos y baterías, tensiones geopolíticas, interrupciones en la cadena de suministro y es probable que las altas tasas de interés hayan reducido la disponibilidad de capital de alto riesgo.

Sin embargo, la inversión en capital riesgo en baterías sigue siendo tres veces mayor que antes de la pandemia.

En conjunto, las empresas emergentes con sede en China, Europa y Estados Unidos representaron el 95% de toda la financiación de capital de riesgo para baterías en 2023

PLANES FUTUROS PARA LA FABRICACIÓN DE BATERÍAS

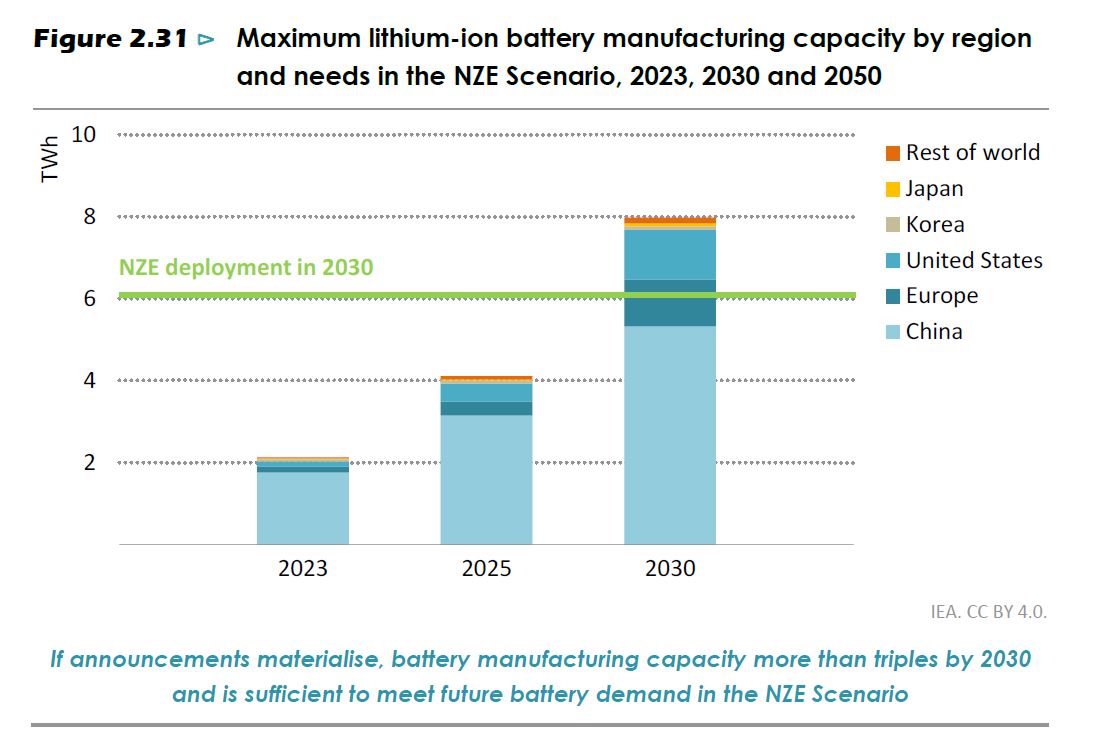

La capacidad de fabricación de baterías aumentará casi cuatro veces desde hoy hasta 2030 si las plantas anunciadas se construyen en su totalidad y a tiempo. Esto aumentaría la capacidad a aproximadamente 9,4 TWh, con más de 7,5 TWh de empresas que ya están certificadas para atender el mercado de vehículos eléctricos.

Este nivel de capacidad de fabricación de baterías sería suficiente para cumplir con los requisitos de baterías del Escenario NZE para 2030 y sería capaz de producir 8 TWh por año, suponiendo un factor de utilización global del 85%.

Más del 70% de esta capacidad de fabricación ya está comprometida y las fábricas han llegado a un tope. Esto subraya la disposición de la industria de las baterías para producir los volúmenes necesarios de baterías para satisfacer un aumento de la demanda desde ahora hasta 2030.

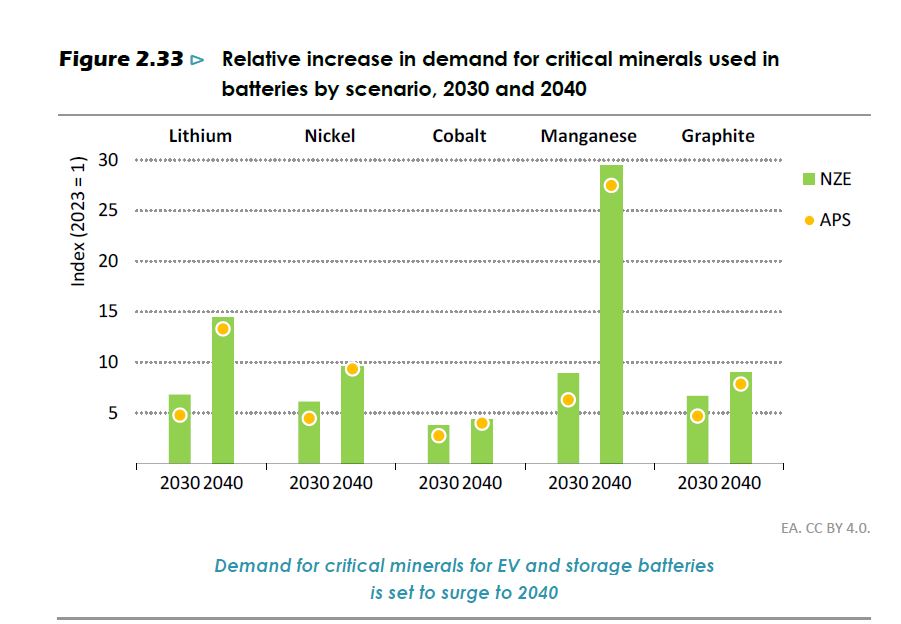

La producción de baterías también se diversificará en los próximos años, aunque la participación de China en la capacidad de fabricación de baterías de iones de litio seguirá siendo alta. Disminuye de casi el 85% hoy al 67% en 2030 (Gráfico 2.31).

Este cambio se debe principalmente a una importante inversión en Europa y América del Norte. Para 2030, ambas regiones albergarán alrededor del 15% cada una de la producción mundial, frente al 6% actual.

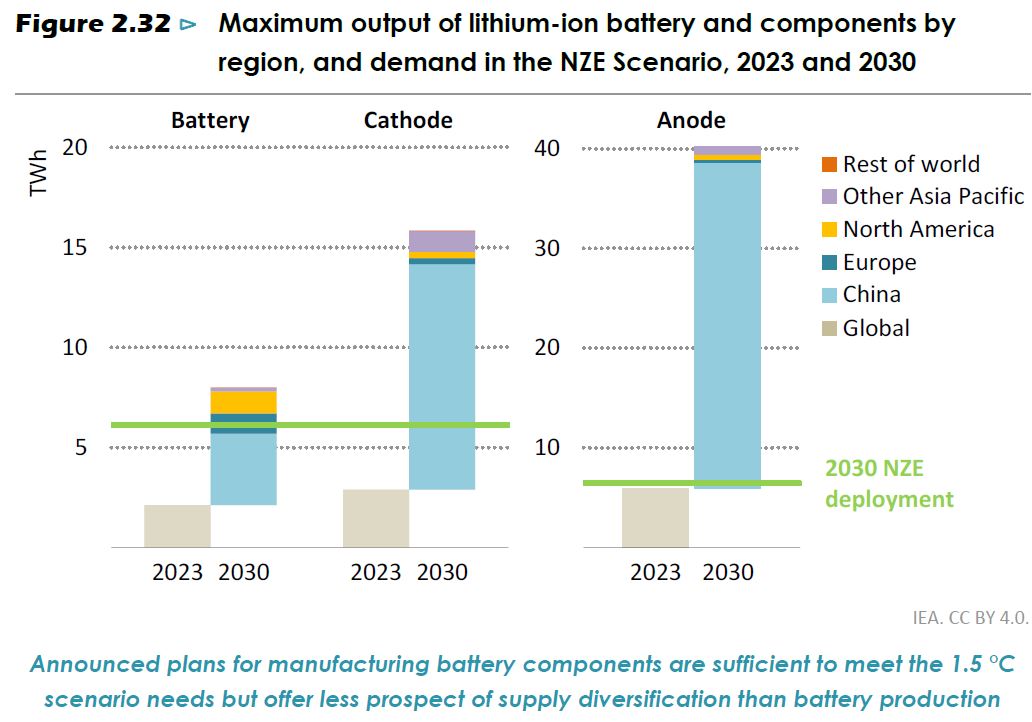

La producción de baterías se basa en componentes críticos como cátodos y ánodos. China actualmente domina la capacidad de fabricación global: casi el 90% del 98% de todos los cátodos y la capacidad de fabricación de material activo de ánodo se encuentra en China.

La mayoría de los otros materiales de cátodos activos se producen en Corea o Japón. Las diversas químicas de las baterías en uso requieren diferentes componentes de la batería: LFP es la química de batería predominante en el mercado chino y NMC en Europa y América del Norte.

A diferencia del caso de las pilas de batería, el predominio chino del cátodo y el ánodo. La capacidad de fabricación de material activo no ve ninguna reducción significativa para 2030 (Figura 2.32).

Sin embargo, la capacidad de fabricación de materiales activos de cátodos y ánodos para 2030 es aproximadamente dos y cinco veces mayor que el de las celdas de batería, lo que indica un riesgo de sobrecapacidad futura.

Si esto se materializara, podría dar lugar a una cadena de suministro más diversa gracias a la capacidad de fabricación construida fuera de China. Sin embargo, casi el 80% del dinero adicional de capacidad de fabricación de materiales activos catódicos y más del 90% de la capacidad adicional de materiales activos de ánodos fuera de China todavía se encuentra en el nivel más bajo y en etapa de anuncio, lo que subraya la importancia de prestar mucha atención a estos componentes de la cadena de suministro de baterías.

Para los fabricantes de China en los próximos años, el principal desafío será identificar un mercado de exportación lo suficientemente grande como para absorber su considerable exceso de capacidad actual y mejorar los bajos márgenes actuales.

Por el contrario, los fabricantes de regiones como la Unión Europea y Estados Unidos deben demostrar su competitividad en costes. Calidad, costo y características de las celdas y componentes proporcionados por varios proveedores junto con los requisitos regulatorios locales y los requisitos ambientales, sociales y de gobernanza será crucial para determinar los ganadores y perdedores del mercado.

El exceso de capacidad en toda la cadena de suministro de baterías es un arma de doble filo. Si bien ayuda a disminuir los precios para los consumidores finales y, por lo tanto, apoyar los objetivos climáticos, también resulta en menores flujos de caja y márgenes más estrechos para las empresas mineras, refinadoras y manufactureras.

Por ejemplo, la caída de los precios de los minerales para baterías en 2023 provocó una disminución de casi el 14% en el precio promedio del paquete de baterías, pero también planteaba riesgos para los proyectos mineros operativos y planificados.

Muchas de estas empresas ahora están luchando por seguir siendo solventes, y varias de ellas han anunciado recortes en gasto y pérdida de empleos en 2024.

LA CRECIENTE DEMANDA DE MINERALES CRÍTICOS - MANGANESO

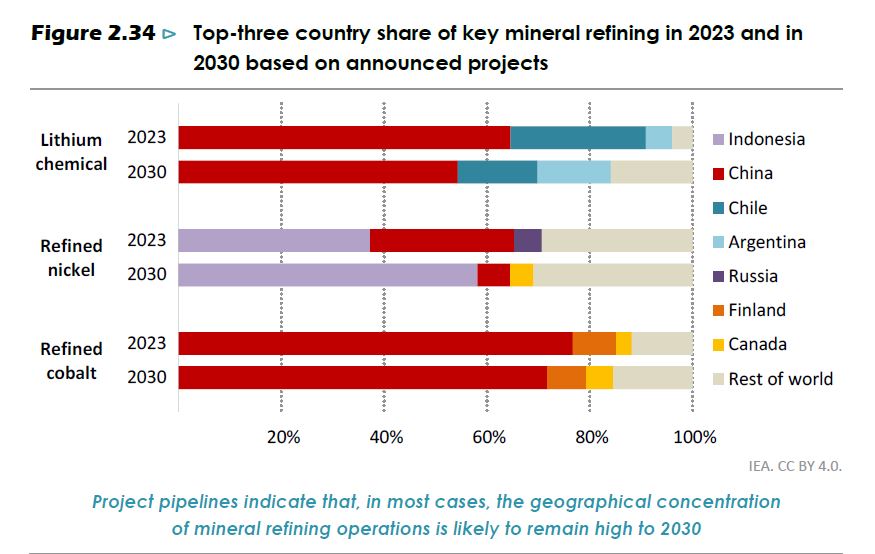

El rápido aumento de la demanda de baterías para vehículos eléctricos y de almacenamiento implica un aumento correspondientemente significativo aumento de la demanda de los minerales críticos utilizados en ellos. En la APS, la demanda de minerales en baterías en 2030 aumentará entre 2,5 y seis veces con respecto a los niveles actuales, dependiendo del mineral en cuestión (Figura 2.33).

Aumenta la demanda de materiales catódicos como el litio o el níquel alrededor de 4,5 veces durante este período. La demanda de cobalto aumenta menos que la de otros productos críticos. El aumento de minerales sería de poco más de 2,5 veces para 2030: en parte esto refleja los esfuerzos que los fabricantes de baterías han estado obligando a utilizar menos en baterías de iones de litio.

El manganeso tendrá la mayor tasa de crecimiento, con una demanda que se multiplicará por seis para 2030.

Si bien el litio y los aumentos de la demanda de manganeso son menores en términos absolutos que los de otros sectores críticos – un poco más de 300 kilotones (kt) de demanda adicional para cada uno de los minerales – las tasas de crecimiento son dos de las más grandes, lo que refleja su papel fundamental en el material activo del cátodo.