Iniciar Sesión

Buenos Aires, 24/12/2025

ANAHÍ ABELEDO

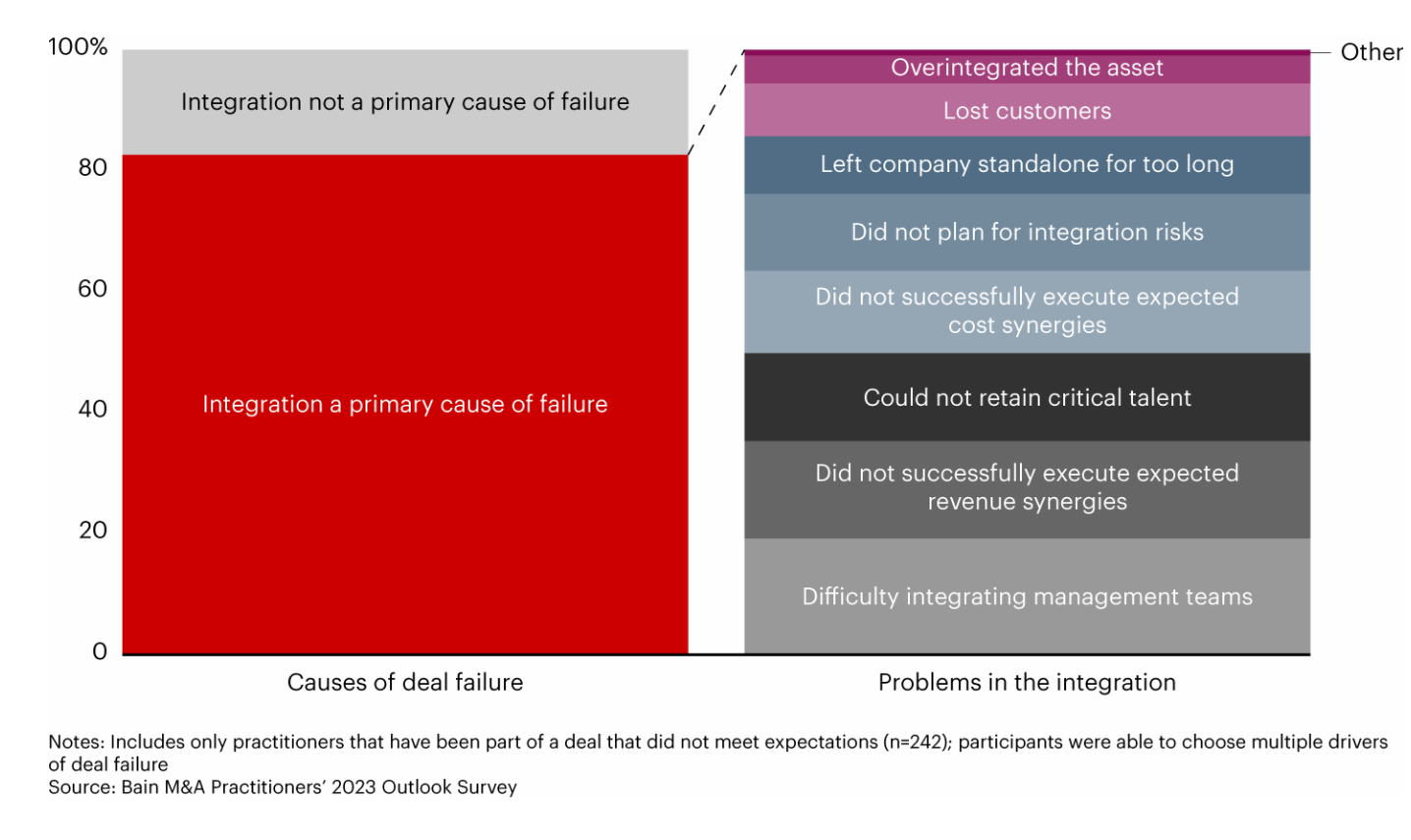

Los compradores frecuentes están mejorando, pero cuando los acuerdos fracasan, la integración está en la raíz el 83% de las veces.

Un informe elaborado por Adam Haller y Scott Nancarrow de Bain & Company define los pasos para realizar fusiones y adquisiciones exitosas. Afirma que un factor cada vez más importante es la capacidad de utilizar inteligencia artificial y herramientas digitales para obtener una ventaja.

Las empresas que realizan más fusiones y adquisiciones generan mejores retornos para los accionistas, como lo han demostrado los datos una y otra vez. Además, están mejorando a medida que pasa el tiempo. La ventaja en rentabilidad para los accionistas lograda por los adquirentes frecuentes se ha más que duplicado en los últimos 20 años, del 57% al 130% (véase el Bain Brief “ Cómo las empresas se volvieron tan buenas en fusiones y adquisiciones ”).

Una de las principales razones es la ventaja que tienen los compradores frecuentes cuando se trata de integrar dos empresas. Tratan la integración más como una habilidad que como un proceso, reconociendo que cada acuerdo es único y requerirá un enfoque diferente para lograr la visión estratégica para crear valor. Y no dudan en invertir en la integración. Son conscientes de que los errores de integración pueden convertir grandes acuerdos en costosos arrepentimientos. De hecho, los ejecutivos de fusiones y adquisiciones que encuestamos que han experimentado adquisiciones fallidas señalaron la integración como el problema principal el 83% de las veces.

Pero, ¿qué hacen de manera diferente aquellos que logran la integración? ¿Y cómo pueden mantenerse al día las empresas con audaces ambiciones de fusiones y adquisiciones pero con menos trayectoria? Los mejores integradores siguen constantemente 10 pasos:

Paso No. 1: Comience a planificar la integración durante la diligencia

Muchas empresas no empiezan a pensar seriamente en la integración hasta que se firma un acuerdo, y eso siempre es demasiado tarde. Los adquirentes deben utilizar el proceso de diligencia para confirmar su capacidad de integrarse de una manera que maximice y acelere la creación de valor una vez que se cierre el acuerdo (consulte “ Tiempos más difíciles: volver a poner la diligencia en la debida diligencia ”, un capítulo del Informe global de fusiones y adquisiciones de Bain). 2023 ). Las mejores empresas aprovechan al máximo un breve período de diligencia comenzando antes, utilizando datos externos e incluyendo áreas que pueden ayudar a dar forma al enfoque de la integración, como el talento y la cultura. Luego, profundizan en fuentes de valor específicas, con equipos limpios y análisis de datos rápidos para identificar posibles sinergias de costos e ingresos.

Estos conocimientos más profundos crean convicción en el acuerdo y permiten al adquirente comenzar a construir una tesis de integración significativa desde el principio. ¿Cómo se ve el bien? Cuando Emerson anunció la adquisición de National Instruments, ya tenía información crítica que necesitaba para actuar rápidamente, como un objetivo de sinergia bien definido y una comprensión detallada de la pila tecnológica; eso es más de lo que muchos adquirentes saben al cerrar el trato. La sólida diligencia le dio a Emerson confianza en el acuerdo y un buen comienzo para generar valor durante toda la integración.

Paso No. 2: Sigue el dinero

Detrás de cada acuerdo sólido hay una tesis de acuerdo que articula claramente la intención estratégica y el potencial de creación de valor para la adquisición propuesta. Pero no puedes detenerte ahí. Los mejores integradores utilizan la tesis del acuerdo para elaborar una tesis de integración que determine cómo el proceso de integración entregará ese valor. Con demasiada frecuencia, en lugar de utilizar la integración como catalizador para transformar tanto al adquirente como al objetivo para alcanzar su máximo potencial mutuo, las empresas se quedan cortas al limitar los esfuerzos de integración sólo a los objetivos de gama baja establecidos durante una diligencia pro forma. Otro paso en falso: las empresas no cumplen con sus expectativas al tratar la integración como una tarea indiferenciada y que requiere marcar casillas. Por lo general, pierden oportunidades de creación de valor o incluso destruyen valor siguiendo listas de verificación de "cómo lo hicimos la última vez". Cada movimiento de integración debe estar dictado por y al servicio de la estrategia única y el potencial de valor que justificaron este acuerdo.

Paso No. 3: Planificación y entrega de turbocompresores mediante software e inteligencia artificial (IA)

Durante décadas, las integraciones significaron oleadas de gerentes de proyectos que ocuparon salas de conferencias y mesas de cafetería mientras administraban procesos semanales. Hoy en día, los principales integradores están utilizando herramientas digitales e inteligencia artificial para cambiar el juego, reduciendo la necesidad de que una multitud de brazos y piernas se mantengan sincronizados. Más allá de reducir costos, estas herramientas crean un valor enorme al brindar a los líderes la información que necesitan para actuar rápidamente al implementar recursos hacia decisiones basadas en valor.

Aunque son nuevas para algunos, la IA y la IA generativa ya están creando valor para muchos. En nuestra encuesta reciente a más de 300 profesionales de fusiones y adquisiciones, el 22 % informó que utilizaba IA generativa para la planificación de la integración, impulsando procesos que antes eran manuales. Esto incluye ayudar a los programas a cotejar y comparar rápidamente datos entre empresas, analizar brechas culturales, redactar nuevas descripciones de puestos, desarrollar comunicaciones en línea con la visión del acuerdo y señalar riesgos para una atención adicional del liderazgo. Incluso antes de que comience la integración, existen enormes aplicaciones de diligencia para identificar y dimensionar sinergias. Y aquellos que inviertan para ascender en esta curva de aprendizaje desarrollarán los datos y la experiencia para capitalizar las aplicaciones de próxima generación, como optimizar el seguimiento de sinergias y sugerir fuentes adicionales de valor (consulte “ IA generativa en fusiones y adquisiciones: donde la esperanza se encuentra con el bombo ”, un capítulo del Informe global de fusiones y adquisiciones de Bain 2024 ).

Además de la IA, los mejores integradores también recuerdan los conceptos básicos probados y verdaderos, es decir, herramientas digitales diseñadas específicamente para la integración. Si bien puede ser superficialmente más fácil reutilizar una herramienta de transformación o gestión de proyectos para una integración, cualquier cosa desarrollada con una sola empresa en mente no cumple con las necesidades fundamentales de las integraciones de dos empresas y será torpe (en el mejor de los casos). Y recuerde que las herramientas son tan buenas como el proceso que rodea su uso y los datos que se proporcionan. Invertir desde el principio para establecer expectativas, formas de trabajo y gobernanza claras.

Paso No. 4: Prepárese para múltiples escenarios de cierre

En los últimos años ha surgido un nuevo problema: los reguladores de todo el mundo están asumiendo un papel más activo en los acuerdos desafiantes, lo que resulta en tiempos de cierre de acuerdos más largos y menos predecibles. Los acuerdos impugnados actualmente tardan tres meses más, en promedio, en comparación con 2015. De hecho, más del 40% de los acuerdos impugnados ahora tardan un año o más en superar los obstáculos regulatorios. Este período más largo de incertidumbre distrae a los equipos, líderes y clientes a medida que el día 1 sigue cambiando y es necesario descartar planes complejos. La respuesta es planificar la integración con etapas que permitan a la gran mayoría de la empresa centrarse en el negocio base. Un pequeño grupo de líderes establece las prioridades estratégicas de la integración, utilizando el apoyo de equipos limpios de terceros que identifican el valor y aceleran la planificación para capturar ese valor hasta que la empresa tenga las garantías y el momento adecuados para implementar sus propios equipos.

Paso No. 5: Priorizar las decisiones fundamentales que rápidamente generarán el mayor valor

Cuando Dell adquirió EMC por 67 mil millones de dólares, enfrentó miles de decisiones contradictorias e interdependientes, pero se centró en una que sería fundamental para el éxito del acuerdo. Dell decidió desde el principio priorizar la venta cruzada de los productos de ambas empresas con organizaciones de ventas separadas, lo que supone un alejamiento del enfoque típico de pasar un año o más integrando equipos y sistemas primero. Al movilizarse en torno a esa decisión fundamental, Dell logró sinergias de ingresos multimillonarias durante el primer año, cuando la mayoría de los otros adquirentes todavía estaban resolviendo cuestiones internas.

El enfoque de Dell muestra el valor de liderar las integraciones con decisiones fundamentales en lugar de dejar que la integración funcional dicte el camino. Una vez más, los mejores integradores parten de la estrategia. Eso significa determinar el puñado de decisiones que aumentarán el valor de su integración y estructurar la integración en torno a ellas. Las decisiones fundamentales varían según el acuerdo y generalmente cruzan funciones: ¿cuál debería ser nuestro modelo operativo combinado? ¿Cómo cambiaremos nuestra huella de fabricación y distribución? ¿Cómo alinearemos nuestras hojas de ruta de I+D para ofrecer la visión de los productos combinados? Estas decisiones interfuncionales son tan fundamentales para el valor del acuerdo que deben ser parte de la agenda del comité directivo y de la hoja de ruta de integración, no algo que pueda delegarse a un solo equipo para que lo resuelva.

Paso No. 6: Ir más allá de la mentalidad de integración del “policía de tránsito”

Las empresas con menos experiencia en fusiones y adquisiciones podrían pensar incorrectamente que las integraciones son principalmente proyectos que necesitan gerentes de proyecto. Este pensamiento supone que la estrategia está establecida, por lo que todo lo que se necesita es estar al tanto de cada equipo para garantizar que creen y cumplan sus planes de trabajo. A estas integraciones las llamamos “policías de tránsito” porque los líderes gastan su energía buscando a cualquiera que no se mantenga en línea y emitiendo citaciones de “nombre y vergüenza”, con la esperanza de corregir el progreso.

Los adquirentes exitosos adoptan un enfoque más estratégico al orquestar la integración. Centran a todos los equipos en el valor del acuerdo, implementan equipos multifuncionales para gestionar las interdependencias y garantizan una alineación clara en toda la empresa sobre las prioridades y la estrategia para la integración.

Paso No. 7: Resolver rápidamente los problemas de poder y personas

La nueva organización debe diseñarse en torno a la tesis del acuerdo y la nueva visión de la empresa combinada. Querrá seleccionar personas de ambas organizaciones que estén entusiasmadas con esta visión y que puedan contribuir más a ella. Fíjese un plazo ambicioso para cubrir los niveles superiores y cúmplalo; Las decisiones difíciles de las personas sólo se vuelven más difíciles con el tiempo. Esto es especialmente importante ya que los plazos previos al cierre más largos aumentan la incertidumbre y el trabajo híbrido o remoto facilita que los mejores talentos encuentren estabilidad en otros lugares.

Además, hasta que anuncie los nombramientos, sus mejores clientes y sus mejores empleados serán activamente cazados por sus competidores cuando usted sea más vulnerable a los ataques. Cuanto antes seleccione a los nuevos líderes, más rápido podrá luchar contra la fuga de talentos y clientes y continuar con la integración. El retraso sólo conduce a un debate interminable entre los empleados sobre quién se quedará o quién se irá y al tiempo dedicado a responder a las llamadas de los cazatalentos. Desea que toda esta energía se centre en obtener el mayor valor posible del trato.

Paso No. 8: Superar las “líneas de falla” culturales que pueden detener el progreso

¿Cuándo las cuestiones culturales pueden costarle mil millones de dólares? Cuando las diferencias culturales frenan una integración. No es necesario abordar todas las diferencias culturales, pero ciertas diferencias desestabilizadoras (las llamamos “líneas de falla”) pueden convertirse rápidamente en asesinas silenciosas del valor del acuerdo. A primera vista, pueden parecer problemas de actitud o desempeño individual (por ejemplo, un plazo incumplido o una decisión que se revierte a través de una canalización inversa), pero a menudo son síntomas de diferentes formas de trabajar o expectativas entre las empresas.

Si no se abordan, estos problemas pueden convertirse en una abierta hostilidad entre las empresas, lo contrario de lo que se necesita para crear valor conjunto. Pueden provocar un desgaste no deseado de talentos críticos y, al mismo tiempo, actuar como un impuesto que hace que cada actividad de integración sea menos productiva de lo que debería ser (consulte “ Cómo evitar las líneas de falla que envían temblores a través de la integración cultural en fusiones y adquisiciones ”, un capítulo del Informe global sobre fusiones y adquisiciones de Bain). 2023 ).

¿Qué hacer al respecto? Hable abiertamente sobre las cuestiones culturales importantes que podrían causar el mayor daño. Vaya más allá de las encuestas superficiales y utilice su oficina de gestión de integración como un laboratorio cultural que identifique dónde se están formando las fricciones y las aborde. De esa manera, podrá ver qué funciona en un entorno más seguro antes de que ambas empresas se vean arrojadas al abismo el día 1. La adquisición por parte de Hitachi de GlobalLogic, con sede en Silicon Valley, sirve como ejemplo de qué hacer bien. La empresa japonesa quería fortalecer sus capacidades de ingeniería digital con GlobalLogic, pero sabía que las diferencias culturales podían ser un obstáculo. Un riesgo importante era que el objetivo perdiera sus fortalezas únicas bajo Hitachi o, en todo caso, bajo cualquier gran corporación. Hitachi invirtió mucho en un esfuerzo por identificar y resolver problemas de fallas culturales. Eso incluyó varios talleres, visitas en persona y un equipo intercultural único con personal en todas partes geográficas para suavizar posibles malentendidos. La inversión terminó preservando la cultura de GlobalLogic al reconocer cómo esa cultura fomentaba la innovación y aplicaba esos aprendizajes en Hitachi; También terminó preservando y trayendo lo mejor de la cultura Hitachi a GlobalLogic.

Paso No. 9: Sea realista en las sinergias de ingresos

No lograr las sinergias de ingresos esperadas es una de las causas más comunes de fracaso de los acuerdos. Y no es ningún misterio por qué. Solo la mitad de los ejecutivos encuestados nos dicen que obtienen suficiente granularidad sobre las posibles sinergias de ingresos para incluirlas en el modelo de acuerdo (consulte “ Bringing Science to the Art of Revenue Synergies ”, un capítulo del Informe global de fusiones y adquisiciones 2022 de Bain).

Pero las sinergias de ingresos no pueden considerarse una ocurrencia tardía. En la práctica, se necesita un esfuerzo coordinado para identificar y dimensionar oportunidades hasta los productos y clientes, incentivar y capacitar al equipo y permitir operaciones de ventas en ambas empresas. Hacer esto bien generalmente requiere equipos limpios y esfuerzos previos al cierre para estar listos para el Día 1.

Este nivel de coordinación y activación no ocurre automáticamente, y es aún más difícil en los momentos agitados de una integración. Pero para las empresas que aportan ciencia al arte de las sinergias de ingresos, las recompensas son enormes: la visión de crecimiento del acuerdo se materializa en ganancias rápidas que generan impulso para los clientes, el equipo de ventas y una empresa recién revitalizada.

Este enfoque en las sinergias de venta cruzada y comercialización ayuda a validar el valor creado por la fusión ante los ojos de los representantes de ventas y los clientes. También le da tiempo a la empresa para trabajar en la búsqueda de sinergias de ingresos a largo plazo a partir de ofertas de productos integradas que mejoren aún más la propuesta de valor combinada.

Paso No. 10: Invertir para construir un modelo repetible

Las empresas que hacen bien las fusiones y adquisiciones disfrutan de un círculo virtuoso, aplicando conocimientos a acuerdos futuros que los hacen más fáciles, rápidos y productivos. Si su empresa aún no tiene este volante, puede utilizar su próxima integración para configurarlo. Necesitará varios elementos trabajando en armonía: un compromiso con las fusiones y adquisiciones como motor de crecimiento; inversión en su capacidad de fusiones y adquisiciones, incluido el equipo y el modelo operativo; objetivos alineados con la gerencia y el directorio; una red de asesores de referencia; y flexibilidad sobre cómo lograr objetivos en todos los tipos de acuerdos.

Una gran parte de hacerlo bien es atraer el talento adecuado al equipo de integración. La integración debería sentirse como una plataforma de lanzamiento para carreras, donde los líderes senior invierten en estrellas en ascenso que se gradúan a roles avanzados dentro de la empresa adquirida.

Incluso con las mejores intenciones, puede resultar difícil ejecutar integraciones que cumplan la promesa del acuerdo, y mucho menos superen las expectativas. Pero seguir estos 10 pasos puede ayudar a los compradores a volar a la altitud correcta y aplicar la cantidad adecuada de dirección en los lugares correctos para entregar más valor, todo sin perderse en la maleza.