Iniciar Sesión

Buenos Aires, 07/12/2025

Segmentos de procesamiento y refinación serían los más afectados. Las inversiones de las principales compañías

ANAHÍ ABELEDO

Las recientes caídas críticas de los precios de los minerales desafían la diversidad y confiabilidad del suministro futuro. El panorama de inversión actual podría conducir a una mayor concentración de oferta de varios minerales críticos, especialmente en los segmentos de procesamiento y refinación.

A pesar del crecimiento de la demanda, el tamaño del mercado de minerales críticos se contrajo un 10% a US$ 325 mil millones en 2023 según el informe de la Agencia Internacional de Energía "AIE: World Energy Investment 2024".

Tras un aumento de precios que comenzó en 2021, en 2023 se produjo una importantecaída de los precios de la mayoría de los minerales y metales críticos.

Los minerales de las baterías cayeron especialmente bruscamente, con la caída de los precios del litio en un 75%.

Sobrante de inventario en el sector downstream (como células de baterías y cátodos), un crecimiento de la demanda más débil de lo esperado y un aumento de la oferta general contribuyó a la disminución.

El uranio era una excepción notable y experimentó un fuerte aumento de precios en 2023 debido a un renovado impulso para la energía nuclear y falta de nuevos suministros.

A principios de 2024, los precios del cobre aumentaron porque la producción minera fue inferior a lo esperado con el cierre de la mina Cobre Panamá y una reducción en la orientación de producción por parte de Anglo American, que cambió la balanza del mercado a un ligero déficit.

Sin embargo, los precios del mineral de la batería siguen siendo bajos, lo que ha llevado a algunos productores de alto costo a reducir la producción y asignar instalaciones de cuidado y mantenimiento.

Los ingresos de la i ndustriacayeron un 10% en 2023 y el beneficio operativo cayó un 34%, lo que tuvo un impacto importante en los planes de inversión de capital.

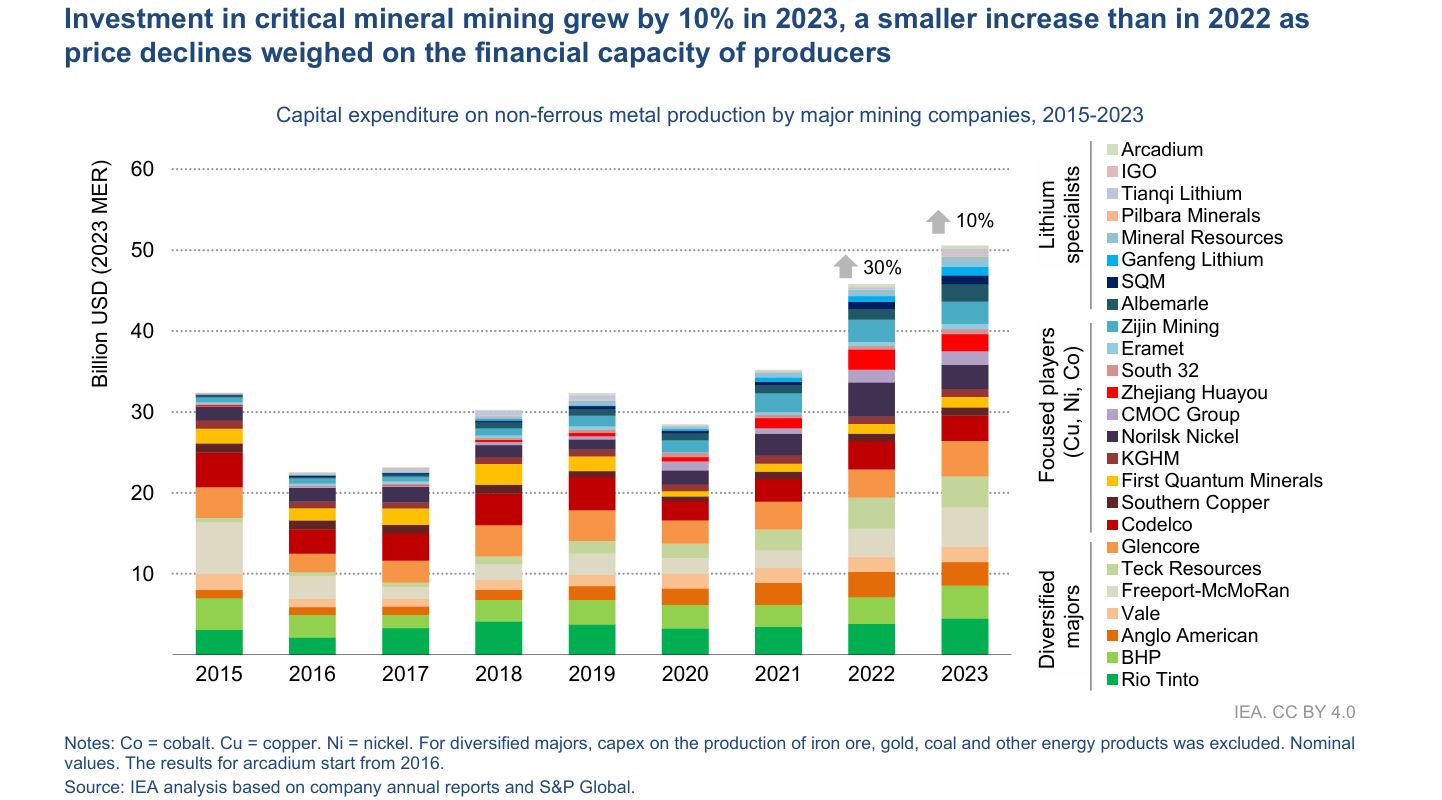

Nuestra evaluación de 25 grandes empresas mineras sugiere que la inversión en minerales críticos creció un 30% en 2022 y un 10% en 2023 (6% cuando se ajusta por inflación de costos).

La inversión en exploración creció un 15% en 2023, y Canadá y Australia registraron los mayores aumentos, seguida de cerca por África.

El litio vio ganancias mucho más grandes con un aumento del 50% en la inversión y un salto del 80% en gasto en exploración.

A pesar del crecimiento de la demanda, el tamaño del mercado de minerales críticos se contrajo un 10% a US$ 325 mil millones en 2023. Esta cifra habría sido un 20% más alta si los precios se hubieran mantenido en los niveles de 2022.

Mientras los suministros de la mayoría de los materiales parecen suficientes, los riesgos de la estrechez del mercado y la volatilidad de los precios son constantes a medida que los países continúan perseguiendo sus objetivos energéticos y climáticos.

La escalada de las tensiones geopolíticas, ejemplificadas por las restricciones comerciales sobre una serie de elementos en 2023 (incluidos galio, germanio, grafito y tierras raras) agravará aún más estos riesgos.

Los precios más bajos han contribuido a reducciones del costo para muchas tecnologías de energía limpia, pero corren el riesgo de desacelerar esfuerzos para diversificar las cadenas de suministro.

La concentración geográfica de la producción se ha mantenido en gran medida sin cambios en los últimos años.

Una excepción es el níquel, donde los suministros se han vuelto más concentrados: entre 2021 y 2023.

La participación de Indonesia en la producción de níquel extraído aumentó del 34% al 52% y su participación en el níquel refinado aumentó del 23% al 37%.

El panorama de inversión actual podría conducir a una mayor concentración de oferta de varios minerales críticos, especialmente en los segmentos de procesamiento y refinación.

Por lo tanto, la fiabilidad y la fiabilidad de los suministros de minerales críticos siguen siendo vitales movilizar inversiones en proyectos diversificados, impulsar la innovación y reciclaje y promoción de consideraciones ambientales y sociales. Por lo tanto, las decisiones políticas y de inversión deben seguir siendo prioritarias.