Iniciar Sesión

Buenos Aires, 05/12/2025

Rystad Energy estimó para Argentina una demanda de 52,5 Bcm para el presente año y 24 Bcm para Brasil

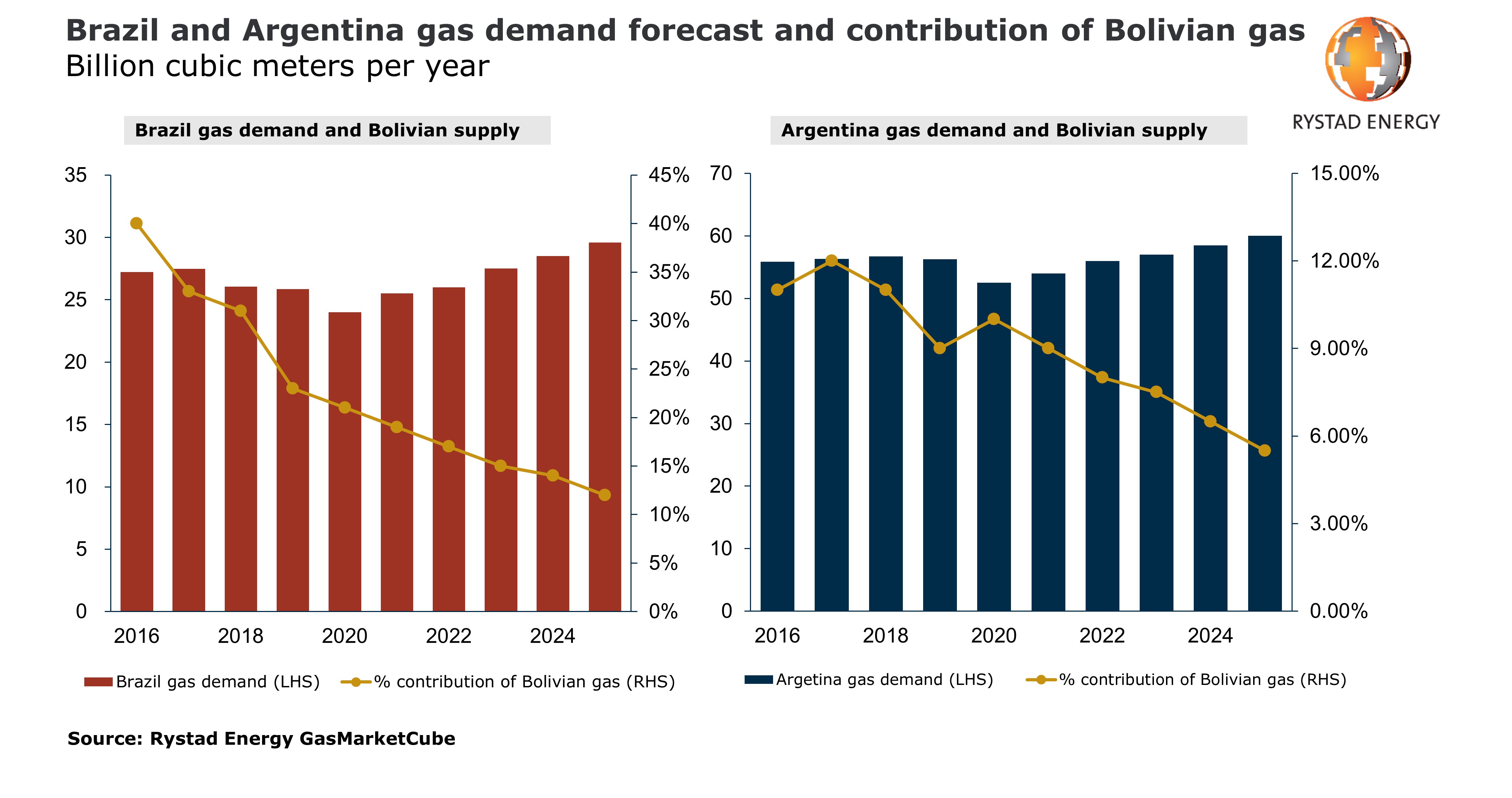

El gas boliviano se convertirá en un bien escaso en los próximos años y, como resultado, los importadores de Argentina y Brasil enfrentarán un desafío. Los dos países, cuya demanda combinada de gas aumentará a 90 mil millones de metros cúbicos (Bcm) en 2025 desde un estimado de 76.5 Bcm en 2020, no solo necesitarán reemplazar los volúmenes de importación perdidos, sino que también deberán compensar una mayor déficit de suministro ya que la producción nacional será insuficiente, según un informe de Rystad Energy.

Rystad Energy estima la demanda de gas de Argentina en 2020 en 52,5 Bcm y la de Brasil en 24 Bcm. Se prevé que su demanda combinada crezca a casi 90 Bcm en 2025, ya que la de Argentina crecerá a 60 Bcm y la de Brasil a 29,6 Bcm ese año.

Sin embargo, la oferta interna va por detrás de la demanda. La propia oferta de Brasil se estima en solo 20,1 Bcm para 2020 y la de Argentina en 42,2 Bcm, lo que se traduce en una oferta combinada de 62,3 Bcm de los dos países, 14,2 Bcm por debajo de los niveles de demanda este año. La brecha solo se ampliará en 2025, ya que la oferta combinada aumentará a Jut 72 Bcm, creando una necesidad de importación de 18 Bcm adicionales para satisfacer la demanda.

Actualmente, las exportaciones de gas boliviano a Argentina y Brasil se estiman en 9 Bcm combinados para 2020. Se espera que la disminución de la producción de gas de Bolivia y el aumento de la demanda interna impulsen las exportaciones a sus dos vecinos a solo 3 Bcm en 2025, un tercio de los niveles actuales. Esto significa que en 2025, las dos potencias económicas de América del Sur todavía necesitarán obtener 15 Bcm adicionales de gas, probablemente gas natural licuado (GNL).

“A pesar de que Argentina y Brasil tienen grandes recursos de gas, la falta de interconexiones de gasoductos y las bajas inversiones plantean obstáculos para satisfacer la creciente demanda interna. Esto, junto con las menores exportaciones de gas de su socio comercial tradicional Bolivia, ha desencadenado la necesidad de un aumento significativo de las importaciones de GNL en el futuro cercano ”, dice Rahul Choudhary, analista upstream de Rystad Energy.

Obtenga más información en GasMarketCube de Rystad Energy .

Ambas naciones poseen grandes recursos de gas propios; en Brasil, esto es en forma de gas asociado costa afuera, mientras que en Argentina esto es en forma de gas de esquisto. Sin embargo, el desarrollo de estos recursos requiere tiempo, especialmente dada la infraestructura limitada y los altos costos de desarrollo. Por lo tanto, en el actual entorno de precios bajos, el GNL ofrece una alternativa más económica, dada la suficiente infraestructura de importación que ya existe en la región.

Brasil se ubicará en el centro de la demanda de GNL en América Latina durante los próximos años, ya que el país espera que el gas natural juegue un papel más importante en la generación de energía. Actualmente, el país cuenta con tres unidades de regasificación en funcionamiento con una capacidad total de regasificación anual de alrededor de 15 Bcm. Se espera que esta capacidad crezca a medida que los tres nuevos proyectos se encuentran en etapas avanzadas de desarrollo, agregando una capacidad total estimada de 15 Bcm.

De estos tres proyectos, la unidad de Sergipe entró en funcionamiento a principios de 2020, mientras que el proyecto del puerto de Acu está en construcción y se espera que entre en funcionamiento en 2021. El tercer proyecto implica la expansión de la capacidad de una terminal de GNL existente en Río de Janeiro, de 7 Bcm a 11 Bcm, que se espera que esté terminado para fines de 2020. Argentina también está buscando reforzar su capacidad de importación de GNL, aumentando su capacidad de regasificación en 6 Bcm en su terminal de GNL existente.

Además de Brasil y Argentina, Chile y Uruguay también tienen cada uno una terminal de regasificación de GNL que entrará en funcionamiento en un futuro próximo. Chile y Uruguay planean reducir su dependencia de las importaciones de gas argentino, ya que Argentina no ha podido proporcionar un suministro de gas estable e ininterrumpido debido a su oferta fluctuante y al aumento de la demanda interna.

En Latinoamérica, los precios del GNL se han vuelto más competitivos en comparación con el gas importado por gasoducto. Desde 2019, los precios del GNL importado en Brasil han sido más bajos que el gas producido en el país, así como el gas importado de Bolivia. En 2019, el precio del gas importado de Bolivia promedió $ 8 por mil pies cúbicos (kcf), mientras que los costos de importación de GNL promediaron $ 5.50 por kcf. En 2020, el gas boliviano estuvo bajo una presión significativa ya que los precios del GNL cayeron por debajo de $ 4 por kcf, mientras que los precios bolivianos se mantuvieron por encima de $ 7 por kcf. Aunque se espera que los precios del GNL aumenten con la recuperación pospandémica de la demanda mundial, es probable que se mantengan muy por debajo de los precios del gas boliviano importado en el futuro.

En 2014, Bolivia registró su mayor producción de gas, pero desde entonces la producción del país se ha desplomado. Dados los campos de maduración de Bolivia y en ausencia de descubrimientos recientes, la producción disminuyó casi un 25% en 2019, un año en el que Brasil y Argentina importaron cerca del 70% del gas producido.

El suministro de gas boliviano también se vio afectado por la falta de inversión en el sector de hidrocarburos en el país. En 2019, el país anunció una reducción del 30% en sus reservas de gas de los 280 Bcm estimados previamente a 200 Bcm. Esto condujo a una disminución de las exportaciones a medida que el país satisfacía su propia demanda de gas en constante aumento. La baja oferta, junto con la reciente inestabilidad política, ha llevado a los importadores a evitar contratos a largo plazo en el país.

Además, el contrato de Bolivia para suministrar un mínimo de 9 Bcm de gas anualmente a Petrobras expiró en diciembre de 2019. Petrobras firmó un acuerdo de extensión en 2020 con Bolivia, pero solo después de recortar el volumen mínimo original contratado en un 60% a solo 3.6 Bcm. Bolivia también exporta gas de gasoducto a Argentina bajo un contrato de suministro, que vencerá en 2026. Sin embargo, Argentina tampoco está muy inclinada a comprar gas boliviano en el futuro, ya que planea revitalizar su producción nacional.