Iniciar Sesión

Buenos Aires, 27/04/2024

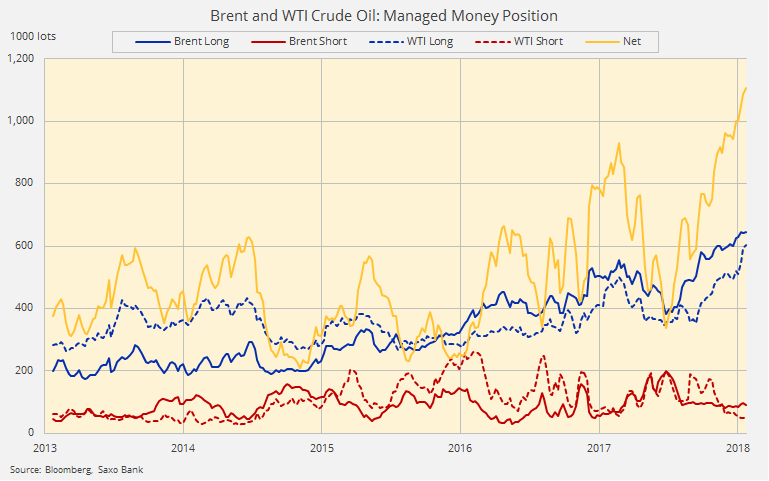

Las mejores perspectivas para el petróleo crudo son más evidentes que en los mercados de derivados y el cambio en el posicionamiento de los especuladores de derivados a gran escala, como los fondos de cobertura.

Los fondos de cobertura han impulsado posiciones largas, apuestas en precios más altos en el futuro, a niveles récord históricos en cinco mercados energéticos, incluyendo el crudo referencial West Texas Intermediate, los futuros internacionales de petróleo Brent y la gasolina y el combustible diesel de EE. UU.

Fuente: Bloomberg

Según los datos semanales de Commitment of Traders de la CFTC hasta el 23 de enero, los denominados inversores de dinero administrado en Nymex en Nueva York y ICE Futures en Europa ahora tienen el equivalente a más de mil millones de barriles de petróleo en términos netos. Eso se compara con los mínimos de poco más de 200 millones de barriles en 2014 y caídas similares en 2015 y el inicio de 2016.

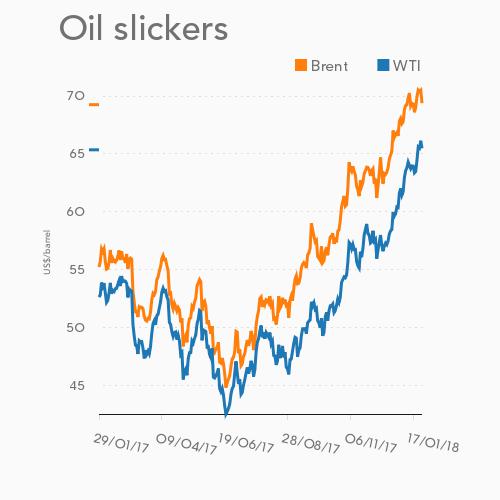

WTI y Brent han agregado aproximadamente $ 25 por barril desde los mínimos alcanzados en junio del año pasado con Brent, que generalmente cotiza a un precio superior al estándar estadounidense, que recientemente superó los 70 dólares por barril por primera vez en más de tres años.

Ole Hansen, estratega jefe de productos básicos de Saxo Bank, dice que hasta ahora no se han escuchado las peticiones para una corrección del crudo "a pesar del mayor riesgo de una posición tan unilateral":

Fuente: TradingFloor.com

El aumento en el precio WTI se ha visto impulsado por una caída en las reservas de petróleo en el centro Cushing en Oklahoma, el punto de precio para el contrato. Las existencias han caído a menos de 40 millones de barriles desde los 64 millones de barriles en noviembre del año pasado.

En una nota a los inversores, Capital Economics señala que la caída en los inventarios se debe en gran parte a las limitaciones de suministro que obstaculizan a los productores canadienses:

Los ductos funcionan a plena capacidad porque varios proyectos nuevos se han retrasado en los últimos años e incluso se está aprovechando al máximo la capacidad ferroviaria adicional. El resultado es que las existencias de petróleo crudo en Canadá han aumentado en lugar de disminuir y, mientras los precios mundiales han estado subiendo, el precio del crudo pesado canadiense se ha mantenido estancado.

El descuento para Western Canada Select, el precio obtenido por la mayoría de los productores en la provincia de Alberta, se ha ampliado a $ 27.70 el barril desde $ 9.40 en mayo del año pasado.

La brecha más grande entre los precios del crudo canadiense y el WTI se registró en noviembre de 2013, cuando promedió poco menos de $ 40 por barril en el mes.

El récord mínimo para la selección del oeste de Canadá fue en enero de 2016, cuando el aceite de Albertan alcanzó solo $ 16.30 el barril, según Mining.com

El precio del petróleo intermedio de Texas (WTI) bajó hoy un 1,62 % y llegó a 64,50 dólares el barril, con el mercado anticipando un nuevo aumento en la producción que se dará a conocer este miércoles.

Al final de las operaciones a viva voz en la Bolsa Mercantil de Nueva York (Nymex), los contratos futuros del WTI para entrega en marzo bajaron 1,06 dólares respecto al cierre anterior.

Los analistas afirmaron que el descenso de hoy está ligado a la posibilidad de que el Departamento de Energía dé a conocer mañana un aumento semanal en las reservas de crudo de Estados Unidos y también en los niveles de producción.

La Agencia Internacional de Energía aseguró recientemente que es posible que Estados Unidos alcance próximamente una producción de 10 millones de barriles de petróleo al día, un nivel no visto desde 1970 y superando la producción de Arabia Saudí.

El último dato oficial, de la semana cerrada el 19 de enero, ubicaba la producción de petróleo de Estados Unidos en 9,88 millones de barriles diarios, con un promedio de 9,73 millones de barriles en el período de cuatro semanas.

Hace un año por estas fechas la producción de crudo en Estados Unidos llegaba a 8,96 millones de barriles.

Por su parte, los contratos de gasolina para entrega en febrero, aún de referencia, bajaron 4 centavos hasta 1,90 dólares el galón, y los de gas natural con vencimiento en marzo, el nuevo mes de referencia, subieron 3 centavos, hasta 3,20 dólares por cada mil pies cúbicos.

MIRIAM GARZÓN

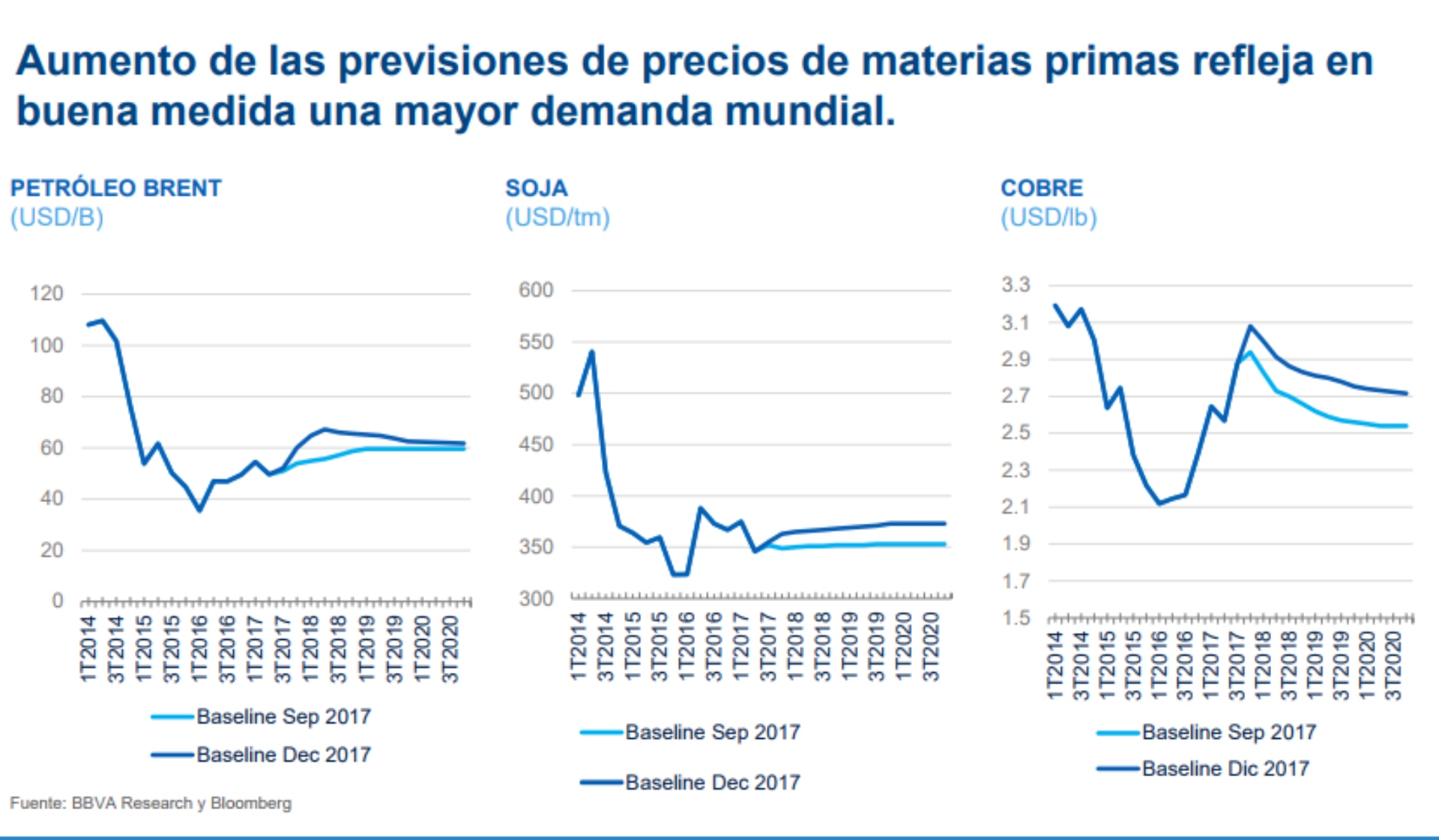

El mejor panorama que se vislumbra para las economías de América Latina este año estará apoyado, en buena medida, en el comportamiento de los precios de la materias primas de exportación, que vienen registrando aumentos significativos desde los últimos meses de 2017.

De acuerdo con Juan Ruiz, economista jefe de BBVA Research para América del Sur, los aumentos del precio del petróleo, el cobre y la soja, tres de los principales productos de exportación de la región, han sido mayores a los que se anticipaban hace tres meses. Explica que buena parte de ese crecimiento se le atribuye a un fortalecimiento de la demanda, debido principalmente a las mejores perspectivas de crecimiento de China. En efecto, en los últimos tres meses de 2017 el precio del petróleo aumentó 22% y el del cobre, 6%, mientras que la soja no registró variaciones significativas.

El economista señala que hay otros elementos que también han contribuido a ese buen comportamiento. En el caso del petróleo (un producto de exportación muy importante para México y Colombia), se ha registrado un aumento de la tensión geopolítica en las zonas productoras clave y además, se han presentado factores de oferta, como por ejemplo, la extensión y el reforzamiento del acuerdo para la limitación de producción por parte de los países de la OPEP (Organización de Países Exportadores de Petróleo), además de una reducción significativa de los inventarios del crudo y productos refinados, que han incentivado el incremento en el precio del crudo.

Ese incremento podría continuar en los próximos dos trimestres y según lo señala BBVA Research en su informe Situación Latinoamérica Primer Trimestre 2018, el precio promedio por barril del petróleo brent se situará en 65,93 dólares en 2018 y 64,08 dólares en 2019. No obstante, en el largo plazo apuntan a que se sitúe alrededor de 60 dólares por barril, que es el precio al que la industria de producción está dispuesta a invertir más y a aumentar la producción. “Creemos que ese precio de 60 dolares representa esa barrera entre promover o no la inversión en el sector y por lo tanto va a ser un especie de techo de largo plazo para los precios del petróleo”, señaló Juan Ruiz.

En el caso del cobre, un ‘commodity’ relevante para economías como la de Chile y Perú, también se ha visto un empuje por el lado de la demanda que ha ayudado al incremento del precio, a lo que se suman muchos flujos de inversión financiera hacia el mercado del cobre que han presionado este metal al alza. No obstante, se prevé una corrección en el precio con la normalización de esos flujos.

“Hacia adelante, teniendo claro que parte de esa subida ha estado generada por factores financieros y en la medida que se vayan reabsorbiendo o normalizando esos flujos de inversión financiera hacia el cobre, vemos un cierto ajuste a la baja en el precio, pero el reforzamiento de la demanda mundial nos lleva a pensar que esa convergencia a la baja en el precio del cobre ahora será hacia unos precios más altos que los que anticipábamos hace tres meses”, explica Juan Ruiz.

En ese sentido, BBVA Research anticipa un precio promedio del cobre de alrededor de 2,90 dólares la libra para 2018, una corrección respecto a los precios actuales que están alrededor de 3,13 dólares, y para 2019 lo proyecta en 2,79dólares la libra.

Para la soja, de gran importancia en el comercio de Argentina, ve un margen para que el precio aumente hasta un promedio de 367 dólares la tonelada en 2018 y de 371 para 2019. Considera que es probable que no se repitan en los próximos años las condiciones de oferta tan favorables como las observadas en estos últimos.

De acuerdo con Juan Ruiz, el aumento del precio de las materias primas compensaría el aumento de las importaciones en países como Colombia, Chile y Perú.