Iniciar Sesión

Buenos Aires, 05/05/2024

Ejecutivos del sector del uranio son optimistas en cuanto a las mejoras en los precios, el suministro plantea desafíos

ANAHÍ ABELEDO

El uranio está ganando una nueva apreciación a medida que las naciones intentan satisfacer las necesidades energéticas de la sociedad moderna con una menor huella de carbono. Con un aumento en lo que va del año de un 10% y menos resistencia social alrededor de la energía nuclear, los ejecutivos del sector ven una nueva apreciación para el mineral.

La energía nuclear en Occidente está teniendo un renacimiento largamente esperado, con la apertura de nuevos reactores en los EE. UU. y Europa y un nuevo impulso para construir más pronto.

"Un agujero enorme en el plan: Occidente no tiene suficiente combustible nuclear y carece de la capacidad para aumentar rápidamente la producción. Aún más irritante, la mayor fuente de ingredientes críticos es Rusia y su monopolio estatal, Rosatom, que está implicado en el apoyo a la guerra en Ucrania", señaló Jennifer Hiller en The Wall Street Journal.

Por algo el combustible nuclear es una de las pocas fuentes de energía rusas no prohibidas por Occidente en medio de la guerra en Ucrania, el WSJ sugiere que EE.UU. acudirá al uranio ruso llegado el momento.

Los ojos están puestos en el uranio, especialmente los de los inversores, según un informe de los últimos días de Investing News Netwoork.

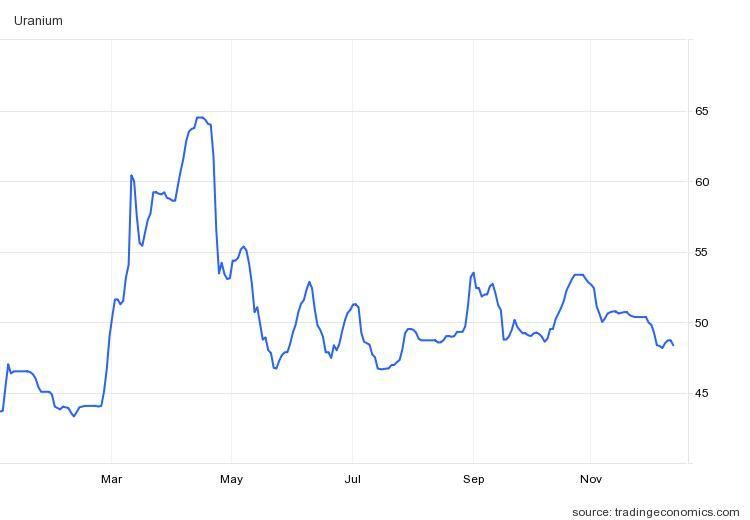

Rendimiento del precio de U3O8 hasta la fecha. Gráfico a través de TradingEconomics.

UN INICIO DE AÑO CON DIFICULTADES

En una entrevista con INN, Justin Huhn, fundador y editor de Uranium Insider, dijo que a pesar del repunte en el impulso de la energía nuclear, ha sido un comienzo difícil para 2023 en lo que respecta a las existencias de uranio.

“Las acciones son muy baratas en relación con el metal y es casi como si tuviéramos un reinicio”, dijo el experto en uranio a INN.

Al observar el desempeño de las compañías de uranio en comparación con el precio de la materia prima en sí, Huhn dijo que ha habido un regreso a los niveles observados cuando comenzó el mercado alcista en diciembre de 2020.

Dijo que ve una "increíble oportunidad contraria" en las existencias de uranio en los niveles actuales.

Huhn dijo que ha notado una estabilidad relativa para algunos de los nombres más importantes en el espacio, Cameco (TSX: CCO , NYSE: CCJ) y Kazatomprom (OTC Pink: NATKY , FWB: 0ZQ), en comparación con las empresas más pequeñas.

En general, el experto cree que el uranio está bien posicionado, con un aumento de precios de alrededor del 10 % en lo que va del año. También destacó el desempeño del Sprott Physical Uranium Trust (TSX: U.UN ).

“A pesar de su gran descuento en el valor de su activo neto aquí, todavía se mantiene bastante bien”, dijo Huhn, quien también está intrigado por el futuro del negocio de SMR y cómo podría equilibrarse con grandes proyectos de reactores.

La escasez desempeñará un papel en el crecimiento y las perspectivas a largo plazo del mercado del uranio, según los expertos, ya que los nuevos planes de producción requerirán grandes inversiones y tiempo para ponerse en marcha.

“Creo que este es un gran despertar, y está sucediendo en un momento en que no hay mucha oferta”, dijo Taylor a INN.

Theo Yameogo, líder de minería y metales para EY Americas y Canadá, dijo que ha reconocido un renacimiento para la industria a medida que florece la inversión en reactores modulares pequeños (SMR ).

Cuando se le preguntó sobre el papel que podrían desempeñar los SMR para cambiar la mentalidad de los escépticos de la energía nuclear, el experto de Uranium Insider dijo que esta tendencia aún se encuentra en sus primeras etapas y que los inversores deberán monitorearla a largo plazo.

“En general es positivo; es difícil decir qué papel jugarán (los SMR) en general, porque todavía estamos viendo un crecimiento bastante significativo proveniente de los grandes reactores”, dijo Huhn.

De manera similar, Taylor dijo que todavía hay un largo camino por recorrer para los SMR y su impacto en el mercado general.

“Será interesante ver cuándo lo hace y qué casos de uso obtenemos”, dijo.

El experto en finanzas planteó la teoría de que podría haber aplicaciones "revolucionarias" para los SMR en industrias que buscan opciones de energía limpia, como la minería. “Creo que todavía estamos realmente en los primeros días de averiguar cómo va a funcionar esa tecnología”, dijo.

EJECUTIVOS OPTIMISTAS EN SINGAPUR

En el evento Future Facing Commodities, celebrado en Singapur este año, los inversores tuvieron la oportunidad de conocer de cerca a los actores de la industria minera.

En la feria, los ejecutivos de uranio compartieron sus pensamientos sobre el sector a medida que la aceptación global continúa creciendo, destacando cómo está mejorando el sentimiento a medida que los países de todo el mundo reconocen la necesidad de descarbonizar.

Grant Isaac, vicepresidente ejecutivo y director financiero de Cameco (TSX: CCO , NYSE: CCJ), se dirigió a una audiencia íntima en la conferencia y dijo que los legisladores de todo el mundo están buscando soluciones para la creciente demanda de energía.

“La energía nuclear (ha comenzado) a abrirse camino de nuevo en la caja de herramientas de las políticas”, dijo Isaac. “Y lo ha hecho en un momento en que la seguridad energética realmente ha tomado la delantera, por lo que acabamos de ver este cambio completo en la perspectiva de la demanda”.

El ejecutivo expresó su entusiasmo por la reactivación de los reactores y las operaciones en todo el mundo.

Monica Kras, vicepresidenta de desarrollo corporativo de NexGen Energy (TSX: NXE , NYSE: NXE) dijo que su empresa estará en producción en 2028 y espera producir 30 millones de libras de uranio al año.

“Si desea descarbonizar y si queremos tener seguridad energética y asequibilidad, necesitamos que la energía nuclear sea parte de la conversación”, dijo durante el evento Future Facing Commodities.

Por su parte, Tim Campbell, vicepresidente de ESG y secretario corporativo de Global Atomic (TSX: GLO , OTCQX: GLATF), dijo a los oyentes que su empresa está trabajando para lograr la estabilidad de la producción en el primer trimestre de 2025.

“Estamos en un mercado que comienza a recuperarse”, agregó Isaac.

Fuente:Visual Capitalist

LAS PRESIONES SOBRE EL SUMINISTRO

Isaac dijo que aunque el impulso está cambiando a favor del mercado del uranio, aún queda un largo camino por recorrer.

“Estamos viendo que la demanda regresa, estamos viendo que los servicios públicos comienzan a contraerse”, dijo. “Pero ni siquiera están en la tasa de reemplazo todavía”. En su opinión, uno de los catalizadores importantes para el espacio del uranio en este momento sería la congelación del papel de Rusia como proveedor líder de uranio para el mundo occidental.

“De repente, los encontramos en el exterior tratando de mirar hacia adentro: son responsables del 14 % del suministro global de uranio, el 30 % del suministro global de conversión y el 40 % del suministro global de enriquecimiento”, dijo.

En su opinión, la necesidad de otras opciones de uranio está creando oportunidades para los mineros en el espacio.

“Como las empresas de servicios públicos en el oeste hoy buscan salir de su dependencia de Rusia, tienen un conjunto más pequeño de capacidad occidental para contratar y, por lo tanto, la contratación está regresando”, dijo.

MEJORAS EN LOS PRECIOS

En cuanto a los precios, Isaac dijo que después de años de "precios terriblemente bajos", el sector del uranio se está recuperando.

“Nadie estaba avanzando significativamente en los proyectos. Los presupuestos de exploración colapsaron”, dijo Isaac. El ejecutivo agregó que la producción se redujo, lo que llevó al cierre de Cameco de lo que describió como "la mina y molino de alta ley más grande del planeta".

Los problemas en la industria se remontan a la catástrofe nuclear de 2011 en Fukushima, Japón.

“La razón por la que nuestro mercado tenía un exceso de oferta es porque la contratación, la contratación a plazo, se secó después de Fukushima”, dijo.

Cuando se les preguntó acerca de las expectativas de precios en el sector del uranio, tanto Kras de NexGen como Campbell de Global Atomic dijeron que creen que rondará los US$75 por libra el próximo año.

“Creo que va a estar por encima de los US$75”, dijo Kras. "Personalmente, ese es el precio de incentivo en los EE. UU., alrededor de esa marca de US $ 75, y con suerte seremos múltiplos de donde estamos actualmente".

Los inversores en uranio se enfrentaron a graves caídas cuando el producto básico perdió el favor del mercado energético.

Pero a medida que continúa aumentando el impulso, está claro que los actores importantes de la industria están listos para ver que el uranio obtenga un asiento en la mesa como una fuente de energía legítima en todo el mundo.

LA CAPACIDAD DE PRODUCCIÓN Y ENRIQUECIMIENTO DE RUSIA Y EE.UU.

Rusia es responsable del 43 % de la capacidad mundial de enriquecimiento de uranio, y el enriquecimiento es un paso fundamental en la producción del material necesario para alimentar los reactores nucleares y generar electricidad.

“Esencialmente, mientras el mundo está tratando de alejarse y castigar a Rusia por su invasión de Ucrania, las empresas de servicios públicos occidentales están tratando de descubrir cómo asegurar un suministro alternativo, y esto está causando un verdadero problema”, John Ciampaglia, director ejecutivo de Sprott Asset. Management, dijo durante su discurso de apertura en una conferencia de verano sobre uranio organizada por Red Cloud Financial Services.

La transición lejos del enriquecimiento ruso puede ser más fácil decirlo que hacerlo, ya que Rusia también posee la mayor parte, aproximadamente el 40%, de la infraestructura de conversión del mundo.

Estados Unidos, el mayor comprador mundial de uranio para reactores nucleares, depende de Rusia para el 20 % de su uranio convertido. Erradicar el suministro ruso de Estados Unidos tiene un costo estimado de más de US$ 1.000 millones y tardaría en materializarse.

A nivel nacional, el país tiene una instalación de conversión, la planta Metropolis de Honeywell en Illinois, que se cerró en 2017. A principios de 2021, Honeywell anunció planes para reiniciar la planta en medio del aumento de los precios de conversión.

Los precios del uranio terminaron la primera mitad de 2022 en el rango de US$50, un aumento del 13 % desde enero.

A principios de septiembre, los precios del uranio alcanzaban los US$ 53,63 , su nivel máximo en el segundo semestre. La presión de la respuesta de la Reserva Federal de EE. UU. a la inflación vertiginosa impidió que la mayoría de los mercados obtuvieran ganancias significativas en el otoño.

Un dólar estadounidense fuerte también impidió el crecimiento en todos los mercados.

“Para el uranio, el precio al contado del U3O8 cayó un 8,66 % en septiembre, la mayor caída mensual del uranio físico desde marzo de 2019”, escribió Jacob White , analista sénior de Sprott Asset Management. "Los mineros de uranio hicieron lo mismo, perdiendo un 16,17 %, registrando su peor desempeño mensual desde el inicio del Índice Global de Minería de Uranio de North Shore en junio de 2017".

A pesar de los malos resultados de septiembre, el valor de U3O8 se mantuvo por encima de los US$ 48 hasta octubre antes de recuperarse hasta el umbral de US$ 53 a finales de mes. La resiliencia del combustible energético en medio de amplios vientos en contra "desmiente los sólidos fundamentos de los mercados de uranio", según White.

El último trimestre de 2022 comenzó con U3O8 manteniendo su precio de US$ 48. Este nivel también parece significar el nuevo fondo del mercado, ya que los valores se han mantenido en el umbral o por encima de él desde julio.

Si bien la energía nuclear anteriormente se excluía del discurso sobre energía limpia y verde, la conferencia de este año incluyó la importancia de la energía nuclear para alcanzar los objetivos de reducción de emisiones globales.

“La energía nuclear tiene el factor de capacidad más alto en comparación con las fuentes de energía tradicionales y alternativas y puede complementar la intermitencia de las fuentes de energía renovable con energía de carga base confiable”, escribió White de Sprott Asset Management en una nota de diciembre .

LA EVOLUCIÓN DE LOS PRECIOS EN 2022

El año comenzó con el comercio de U3O8 por US$ 43,66 cuando el principal productor de uranio de Kazajstán se enfrentó a disturbios civiles: los manifestantes en el país salieron a las calles para expresar su descontento por cuestiones como los costos de energía.

Para el 9 de febrero, los precios habían caído a US$ 43,15, su punto más bajo en 2022. Sin embargo, la invasión rusa de Ucrania a fines de febrero sirvió como catalizador del crecimiento, enviando valores de uranio por encima de los US$ 50 que cotizaba a principios del año.

“La oferta de conversión se ha vuelto extremadamente limitada y se espera que siga siendo vulnerable a los choques de oferta durante la próxima década, ya que la capacidad de producción se ha reducido mientras la demanda crece debido a los cambios en los ensayos de colas de enriquecimiento”, explica UxC en una nota .

La descripción general también apunta a varios factores que podrían llevar al mercado a niveles sin precedentes.

"Múltiples problemas han afectado el lado de la oferta de la ecuación en los últimos años, incluida la decisión de Honeywell en 2017 de cerrar su planta de conversión Metropolis hasta 2023, la transición retrasada de Orano a sus nuevas instalaciones COMURHEX II, así como los impactos de la invasión de Rusia a Ucrania". se lee. “Como resultado, los precios de los servicios de conversión han subido a máximos históricos a partir de 2022”.

Antes de que terminara el primer trimestre, U3O8 superó la marca de los US$ 60 por primera vez desde 2011.