Iniciar Sesión

Buenos Aires, 05/01/2026

Todas parten de inicios diferentes para lograr el objetivo de cero emisiones de carbono en 2050

NATALIA OBREGÓN

Pensamos en el futuro, pero vivimos en el presente. Por eso, lo primero es ver cómo se presenta el momento bursátil de las tres compañías. Con un Ibex que avanza en lo que va de año un 13,91%, vemos como Repsol bate claramente al indicador con avances del 34,10% en lo que va de año, apoyada en alzas en el último mes completo del 9% para el valor.

En cuanto a potencial Sabadell coloca su precio objetivo en los 11,50 euros con consejo de compra y HSBC en los 11,70 euros por acción y le otorga un margen de mejora en precio del 6%. La energética se coloca en el séptimo lugar del selectivo.

Acciona baja hasta el puesto 17 del ranking de subidas del Ibex en lo que va de año, con una revalorización desde el pasado 4 de enero del 20,74%. En su caso el último mes no está siendo favorable con caídas acumuladas en las últimas 20 sesiones del 3%.

Sus dos últimas recomendaciones del mes, abogan por comprar el valor, con precios objetivos de 155 euros en el caso de Alphavalue y de 175 euros por acción para Intermoney, que le otorga un potencial del 24%.

Iberdrola se sitúa en el 30º de los 35 del Ibex. Es el único de los tres valores que no bate al Ibex y que se muestra ligeramente en negativo frente al mercado desde que comenzara el ejercicio, con pérdidas del 2,5. También en el último mes, en el que apenas presenta cambios en la bolsa española. No es el momento de los valores defensivos, de los regulados y toca esperar. Sus dos últimas recomendaciones, los 15 euros de precio objetivo por acción que marca Barclays y que le otorgan un potencial del 32% y los 13 de Jefferies. En ambos casos al alza.

En cuanto a su momento técnico, los indicadores premium de Estrategias de Inversión colocan a los tres en una franja de puntuación muy estrecha: 7 puntos totales de 10 para Repsol, 6 para Acciona y 5,5 para Iberdrola. En el caso de Repsol, sus fortalezas pasan por la tendencia en las dos vertientes positiva, al igual que el momento. En el de Acciona lo mejor lo vemos en su tendencia a largo plazo, el momento lento y rápido positivo y volumen a largo creciente. Y en el de Iberdrola, sus variables positivas se adjudican en la tendencia a largo, el momento y la volatilidad a medio plazo.

Iberdrola, cuenta The New York Times, es el líder de energía eólica y solar por la apuesta de renovables de su presidente, Ignacio Sánchez Galán. La considera como una de las líderes de la nueva generación de “majors renovables” con una equivalencia a la influencia de antaño de las grandes petroleras como Exxon Mobil o Royal Dutch Shell. Su implantación en EE.UU. viene de la mano de Avangrid, su filial del ramo desde 2015 que aumenta considerablemente de tamaño con la compra en octubre de PNM Resources por 3.300 millones de euros, con un valor de mercado de 8.300 millones, con activos que superan los 40.000 millones.

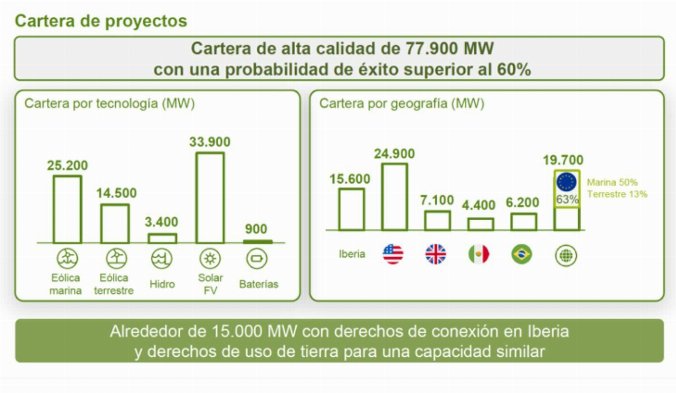

Su macroplan inversor hasta 2025, se ha actualizado hasta 2030. Eso sí hay que tener en cuenta en la cartera de proyectos (no solo en el caso de Iberdrola sino en el que todas las compañías) que muchos de ellos, pueden no salir adelante.

Aquí señala que la probabilidad de éxito supera el 60%, con 77.900MW en liza, divididos en tecnología, donde priman sustancialmente la solar con sus 33.900MW y los 25.200MW de eólica marina, la denominada offshore. En la parte negativa, el caso Villarejo que persigue al presidente de la compañía.

Geográficamente hablando prima Estados Unidos, de ahí su apuesta mencionada con 24.900MW millones seguida de la Europa comunitaria y por supuesto de España y Portugal con 15.600MW. El plan inversor 150.000 millones de euros hasta 2030 con idea de alcanzar los 60GW en 2025 y los 95GW en 2030.

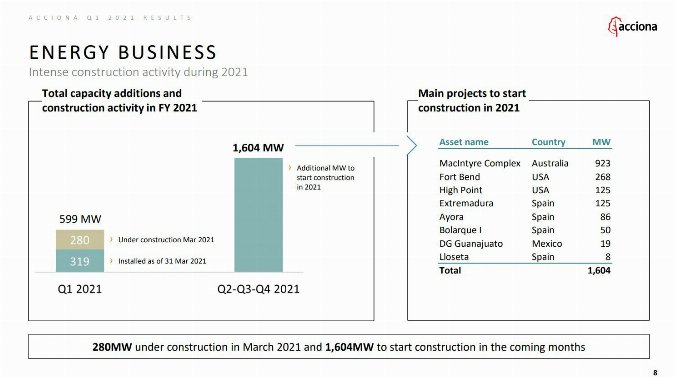

Acciona se considera la mayor empresa mundial de energía 100% limpia, con cerca de 14.000MW instalados o en construcción en 2021 y 2022. El ejemplo más gráfico que pone sobre la mesa, que en 2020 ha evitado la emisión de 13 millones de toneladas de CO2, que supondría la energía de 1,2 millones de acciones.

Pero más gráfico es su comparación con Madrid: supone dos veces el total de emisiones de la capital. Su generación alcanza los 24.000GW con abastecimiento de más de 7 millones de hogares.

Y prepara la salida a bolsa de su filial del ramo, Acciona Energy para junio aunque sin fecha ni calendario fijado, pero con anuncio de hacerlo en el primer semestre del año, a pesar de la situación del mercado, aunque sin detalles concreto de cómo se hará. En principio su idea es multiplicar por tres su actual potencia instalada, de los 10.700MW reales a los 30.000MW. Y en términos del 50% de su crecimiento en energía eólica y fotovoltaica, aunque con la mirada en el resto.

Su cartera de proyectos se divide en cuatro posibilidades, de más a menos desarrollados y garantizados que alcanzan los 32,1GW. En paralelo, seguirá creciendo a partir de 2025 con compras con la vista puesta en mercados tan importantes como Estados Unidos, Australia, Chile o la India.

De cara a hacer más atractiva Acciona Energy para el inversor la idea es establecer un payout, la parte del beneficio destinado a dividendos que oscilará entre un 25 y un 50%. Y lo último, adelantado por Expansión, es que Unicredit Caixabank Santander y 20 entidades financieras más establecen contratos de financiación con la filial por un valor total de 3.300 millones de euros, basados en criterios ESG.

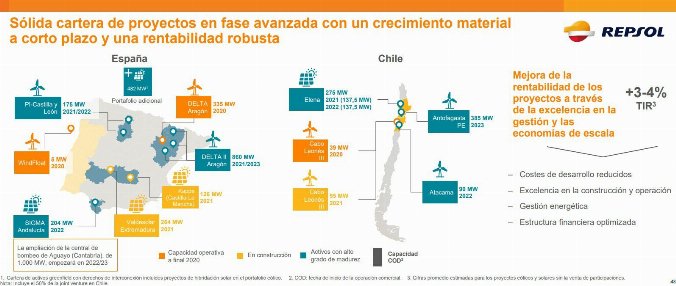

Repsol, ya entrando en terreno meramente renovable, había preparado desde principios de año la salida a bolsa de su filial de Renovables, dando todos los pasos oportunos con la ayuda de JPMorgan. La fecha inicial estimada, junio. Todo ello se fue al traste con el momento de mercado, y se pasó al plan B: la búsqueda de un socio con el que llevar la carga de la tarea: la intensiva necesidad de capital que tiene este sector para sacar adelante los proyectos.

En el inicio, las valoraciones, de Citi y Barclays, le otorgaban unos 4.000 millones, aunque Bank of America lo bajó a 3.000. Pero ya en este mes de mayo, Berstein ha elevado a Repsol Renovables a una valoración de 5.700 millones, según un informe de Bloomberg. Desde Sabadell, con socio, se valora en 5.673 millones, un 18% del valor de empresa de Repsol. En su integridad, Sabadell considera que vale 10.378 millones de euros, un 33% de la compañía.

En su plan estratégico, Repsol visualiza inversiones bajas en carbono de unos 5.500 millones de euros hasta 2025, de los 18.300 totales, es decir del 30% del total, acompañadas de una expansión internacional iniciada en Chile y que se va consolidando con la compra del 40% de Hecate Energy en Chicago, Estados Unidos, una compañía con 40GW en desarrollo y 4,3GW en una plataforma de baterías, valorada en 250 millones de euros.