Iniciar Sesión

Buenos Aires, 05/12/2025

Saliendo de un 2020 que estableció récords, el desempeño del oro ha sido decepcionante durante gran parte de este año calendario. Una gran razón es una postura más agresiva de lo esperado por parte de la Reserva Federal de los Estados Unidos, que creó un entorno de altas tasas de interés y redujo el atractivo de los lingotes que no rinden.

La promesa de mayores retornos sobre otros activos también coincidió con la llegada de las vacunas Covid, una señal de recuperación económica, inclinando así el mercado hacia inversiones más riesgosas.

Como resultado, los precios del oro se están negociando un 4,9% menos en lo que va del año (al 27 de diciembre de 2021), allanando el camino para su primera pérdida anual en tres años.

Aún así, a pesar de un año mediocre para el metal amarillo, 2021 está plagado de muchas noticias relacionadas con el oro para que los inversores las digieran de cara al nuevo año.

M&A de miles de millones de dólares

En enero, los analistas de Bank of America ya predijeron que la necesidad de reemplazar las reservas de oro sería un motor para más fusiones y adquisiciones este año. De hecho, el sector del oro entregó una gran cantidad de acuerdos, algunos de los cuales involucraron a los grandes jugadores.

La fusión de C$ 13,5 mil millones de Agnico Eagle y Kirkland Lake Gold para crear un nuevo gigante del oro con una capitalización de mercado de US$ 24 mil millones y 48 millones de onzas en reservas ocupó los titulares.

Durante un simposio reciente celebrado por el Canadian Mining Journal, el director ejecutivo de Kirkland Lake, Tony Makuch, dijo que esta es "una de las fusiones más importantes del sector del oro canadiense en la memoria reciente".

Sin embargo, es probable que la fusión de Agnico-Kirkland Lake anunciada en septiembre sea "el último acuerdo de fusiones y adquisiciones de gran éxito realizado por una importante empresa del sector minero canadiense", según el analista de minería de Haywood Securities, Kerry Smith.

Otra fusión notable es la adquisición de Pretium Resources por parte de Newcrest a principios de noviembre. El premio de este acuerdo de US$ 2.8 mil millones es la propiedad Brucejack, a unos 140 km de la mina Red Chris, propiedad mayoritaria y operada por el minero australiano, ubicada dentro del Triángulo Dorado de la Columbia Británica.

Un mes después, Kinross también buscó expandir su presencia dentro de otra famosa región minera de oro en Canadá, el distrito Red Lake de Ontario, con su adquisición de Great Bear Resources por US$ 1.4 mil millones y su proyecto insignia Dixie.

Salvo que se produzca algún acontecimiento significativo en la última semana de 2021, este sería el último acuerdo importante de fusiones y adquisiciones de oro del año.

Ofertas anteriores

Si bien no se anunció ningún acuerdo de miles de millones de dólares durante los primeros ocho meses, no se puede pasar por alto el impacto que algunas de las fusiones y adquisiciones anteriores pueden tener en la industria.

Agnico ya tenía una ventaja en enero al comprar TMAC después de que el gobierno canadiense rechazara una oferta de Shandong Gold de China por la minera Nunavut. En el mismo mes, Eldorado Gold adquirió QMX Gold en una fusión amistosa, expandiendo significativamente su propiedad de tierras en Quebec.

En marzo, Newmont tomó su decisión al adquirir la participación restante en GT Gold en un acuerdo en efectivo por C$ 393 millones. Esto le daría a la minera de oro más grande del mundo el control total sobre el proyecto Tatogga, también ubicado cerca de la mina Red Chris en BC.

También en marzo, Evolution Mining de Australia se hizo con Battle North Gold, cuyas operaciones se basan en el lago rojo de Ontario, por 343 millones de dólares canadienses.

En abril, Fortuna Silver Mines anunció que adquiriría Roxgold, centrada en África Occidental, por 884 millones de dólares, llevando así sus operaciones más allá de América Latina.

Tampoco se perdió la acción AngloGold Ashanti, que ofreció en julio comprar el resto de Corvus Gold por US$ 370 millones para consolidar sus propiedades en Nevada.

Futuras minas

2021 también marca un año histórico para algunas de las futuras minas de oro del mundo.

En octubre, Equinox Gold comenzó la construcción de su proyecto Greenstone de US$ 1.23 mil millones en Ontario, que está programado para convertirse en una de las minas de oro más grandes de Canadá, produciendo más de 400,000 onzas al año durante los primeros cinco años.

Ascot Resources, que está desarrollando el proyecto de oro Premier en el Triángulo de Oro de Columbia Británica, recibió recientemente el visto bueno para comenzar la construcción, y la primera producción se espera para el primer trimestre de 2023.

Algunas minas también han logrado producción comercial este año, destacando la mina Segilola en Nigeria, la primera operación de oro en el país

Conflictos en el extranjero

Los factores políticos siguen siendo una fuerza impulsora detrás de la decisión de un minero sobre algunas operaciones auríferas.

En República Dominicana, Barrick y Newmont podrían verse obligados a terminar su empresa conjunta Pueblo Viejo sin la aprobación de una nueva instalación de almacenamiento de relaves.

B2Gold también se encuentra en un punto muerto con el gobierno de Malí por un proyecto de exploración cerca de la mina de oro insignia de la compañía, Fekola.

Una nueva ley aprobada en Kirguistán también hizo que la canadiense Centerra Gold perdiera el control de su mina Kumtor, que ahora es objeto de procedimientos de arbitraje internacional.

Otras tendencias

En la primera mitad de 2021, las principales mineras de oro del mundo informaron una disminución del 1,1% en la producción en comparación con el año pasado, debido a menores leyes de mineral y rendimiento del molino, según la firma de análisis GlobalData, aunque espera que la producción se recupere en la segunda mitad para mantener la producción plana durante el año.

La producción de oro también se vio agravada por la pandemia de covid, que interrumpió muchas operaciones. Lo que los bloqueos no afectaron fueron las emisiones causadas por las operaciones de extracción de oro, como lo muestra un estudio publicado por S&P Global Market Intelligence.

Por el lado de la demanda, el World Gold Council cree que hay una tendencia notable entre los inversores a buscar activos que anteriormente hayan ayudado a sus carteras pero que sean menos líquidos.

El cambio hacia alternativas más riesgosas allanaría el camino para el oro, según el Consejo, dado que el metal proporciona el capital y la liquidez necesarios durante una liquidación del mercado.

¿Qué nos depara el 2022?

Aún así, con el aumento de las presiones inflacionarias y la posibilidad de múltiples subidas de tipos, 2022 podría manifestar un año de recuperación para el metal de color amarillo.

Los analistas, incluidos los de TD Securities, siguen siendo optimistas sobre un posible repunte del oro en el primer semestre de 2022.

La perspectiva para el oro en el primer trimestre de 2022 es optimista, y el principal impulsor es la inflación, que mantiene un piso por debajo de los precios, dijo Jim Wyckoff, analista senior de Kitco Metals.

¿QUÉ ESPERAR DEL HIERRO?

BRUNO VENDITTI

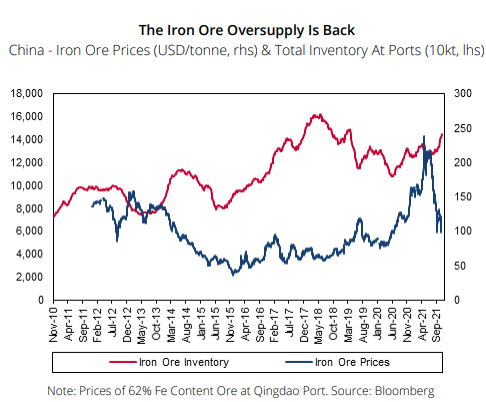

El precio del mineral de hierro se disparó en 2021, alcanzando un record de US$ 237 la tonelada en mayo y cayendo a unos US$ 85 en noviembre debido a la promesa de China de reducir la producción de acero.

En noviembre, Fitch Solutions dijo que el repunte del precio del mineral de hierro había terminado. En las últimas semanas, sin embargo, el metal repuntó un 50%. Según los analistas, la volatilidad persistirá en 2022. Aquí están las principales historias de mineral de hierro de 2021.

China

El mineral de hierro es un barómetro para la economía china, por lo que los bordillos de acero chinos para controlar las emisiones de carbono marcaron la pauta para el desempeño del metal durante el año.

En marzo, el gobierno de Tangshan emitió una alerta de contaminación de segundo nivel, instando a las empresas industriales pesadas, como las siderúrgicas y las plantas de coque, a recortar la producción en consecuencia.

La medida frenó el optimismo del mercado sobre un aumento de la demanda de mineral de hierro posterior al Año Nuevo Lunar en el principal productor de acero del mundo.

Las preocupaciones sobre los problemas de deuda de los promotores inmobiliarios chinos, un sector que representa aproximadamente una cuarta parte de la demanda nacional de acero, también agregaron presión sobre los precios del mineral de hierro y el acero.

Después de rumores de dificultades financieras, el gigante inmobiliario muy endeudado Evergrande no vendió activos para recaudar dinero y no cumplió con la fecha límite del 23 de septiembre para el pago de intereses de 83,5 millones de dólares adeudados sobre algunos de sus bonos denominados en dólares.

El precio del mineral de hierro en China cayó al cierre más bajo en casi tres años a medida que se profundizaban los temores sobre el mercado inmobiliario.

La sobreoferta está de vuelta

Por el lado de la oferta, la mejora del crecimiento de la producción de Brasil y Australia ha comenzado a aflojar la escasez de suministros en el mercado marítimo.

Vale está trabajando a una capacidad actual de producción de mineral de hierro de 330 millones de toneladas. La producción de mineral de hierro de la compañía en el primer trimestre de 2021 fue de 68 millones de toneladas, un 14,2% por encima del primer trimestre de 2020, mientras que la producción del segundo trimestre de 2021 fue de 76 millones de toneladas, un 12% más que en el segundo trimestre de 2020.

Mientras tanto, en Australia, Fortescue superó su estimación de envío para todo el año con un volumen total de 182 millones de toneladas en el año fiscal 2021 y estableció la guía de envío para el año fiscal 2022 en 180-185 millones de toneladas.

De manera similar, BHP informó una producción de mineral de hierro de 253,5 millones de toneladas para el año fiscal 2021, que se encuentra en el extremo superior de su rango de pronóstico.

“Entre los principales productores, solo Rio Tinto presentó una perspectiva deprimente en sus resultados semestrales, advirtiendo que es probable que los envíos se ubiquen en el extremo inferior de su guía de 325-340 millones de toneladas para 2021 en el mejor de los casos, y esto requeriría un aumento significativo en la producción durante los próximos cinco meses”, dijo Fitch.

Si bien los principales productores tenían perspectivas positivas en 2021, un tesoro permaneció intacto.

Con 2.000 millones de toneladas de mineral de hierro con algunas de las leyes más altas de la industria, el depósito gigante de Simandou en Guinea siguió siendo objeto de disputa entre Vale y el multimillonario israelí Beny Steinmetz.

En diciembre, Steinmetz fue arrestado en Grecia después de que un tribunal suizo lo declarara culpable de soborno relacionado con los derechos minerales en enero.

A plena producción, la concesión exportaría hasta 100 millones de toneladas por año y sería por sí misma el quinto productor más grande del mundo detrás de Fortescue Metals y BHP.

Qué esperar para 2022

Se están acumulando fuertes vientos en contra para el mineral de hierro el próximo año.

China sigue adelante con la reducción de las emisiones de carbono antes de los Juegos Olímpicos de Invierno de 2022 en Beijing, se espera que la producción de acero se reduzca por segundo año, mientras que el sector inmobiliario, cargado de deudas, está afectando el consumo de acero y un crecimiento más amplio.

“La demanda de mineral de hierro disminuirá de manera generalizada y gradual”, dijo el analista de CITIC Futures, Zeng Ning.

UBS Group AG espera que el mineral de hierro promedie US$ 85 la tonelada en 2022, mientras que Citigroup prevé 96 dólares. Capital Economics predice US$ 70 para fines del próximo año.

"Somos neutrales en los precios del mineral de hierro en el corto plazo, dado el colapso que registraron en el segundo semestre de 2021. Sin embargo, vemos que tendrán una tendencia a la baja más adelante en 2022 y promediarán US$ 90 toneladas el próximo año", dijo Fitch en un informe.

Entre los puntos positivos se encuentran el posible estímulo fiscal en China, una posible mayor flexibilización de la política monetaria y un mayor apoyo a la industria inmobiliaria, mientras que la producción de acero podría recuperarse cuando se eliminen los límites después de los Juegos Olímpicos.

¿Qué esperar para el cobre a 2022?

El precio del cobre se catapultó a un máximo histórico de US$ 4,762 dólares la libra (US$ 10 476 la tonelada) en 2021 cuando el principal consumidor de China experimentó un repunte económico y los inventarios cambiarios alcanzaron un mínimo de 47 años.

Las interrupciones en los principales productores de Chile y Perú y el plan de infraestructura de la Administración Biden también ayudaron a generar impulso para el metal de referencia, crucial en el impulso global por una economía más verde.

El sentimiento alcista fue definido por Goldman Sachs, que llamó al metal el " nuevo petróleo " en un informe de mayo.

Mientras tanto, el proyecto minero de cobre más grande en décadas comenzó a producir en mayo. En un año turbulento, aquí están las principales historias de cobre de 2021.

Chile

El principal productor del mundo decidió reescribir su constitución de la era de Pinochet que sustentaba casi tres décadas de crecimiento minero en la nación sudamericana.

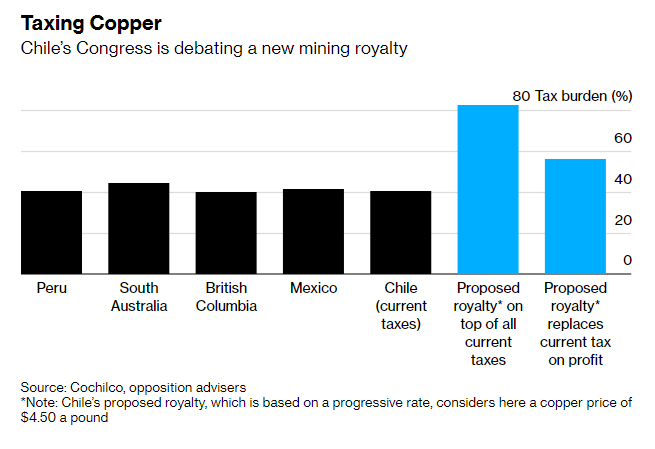

Un nuevo proyecto de ley de impuestos y regalías ya aprobado por el Senado podría, si no se modifica, poner en riesgo alrededor de un millón de toneladas de producción anual, lo que representa alrededor del 4% del suministro mundial de cobre.

La legislación, que enfrenta múltiples obstáculos procesales, impondría una regalía de hasta un 75% sobre las ventas de cobre para pagar programas sociales.

Empresas como BHP dicen que el proyecto de ley tal como está, con tramos de impuestos sobre las ventas que aumentan a medida que aumentan los precios de los metales, descarrilaría las inversiones.

Con la elección del presidente izquierdista Gabriel Boric en diciembre, el proyecto de ley podría convertirse en ley.

Boric, un ex estudiante de derecho de 35 años, juró durante su campaña enterrar el modelo económico "neoliberal" de Chile. Si bien luego suavizó su mensaje, ha mantenido la idea de darle al Estado un rol más activo en el sector, así como mayores regalías.

Durante su discurso de victoria, Boric reiteró que se opondría a las iniciativas mineras que "destruyen" el medio ambiente, en particular el controvertido proyecto de cobre y mineral de hierro Dominga de $ 2.5 mil millones que fue aprobado este año .

“Destruir el mundo es destruirnos a nosotros mismos. No queremos más 'zonas de sacrificio', no queremos proyectos que destruyan nuestro país, que destruyan comunidades y lo ejemplificamos en un caso que ha sido simbólico: No a Dominga ”, dijo.

La producción de cobre de Chile se hundió a un mínimo de siete meses en septiembre, debido a interrupciones laborales, incluida una huelga de casi un mes en la mina Andina de Codelco, cerca de la capital Santiago.

Perú

El vecino Perú, el segundo mayor productor de cobre del mundo, también vio el surgimiento de un nuevo líder de izquierda.

En junio, el socialista Pedro Castillo ganó una larga y tensa batalla electoral presidencial .

Castillo dice que quiere aumentar el gasto en salud y educación recaudando los fondos de los aumentos de impuestos mineros, redistribuyendo las ganancias a las comunidades andinas como las que rodean el enorme proyecto Las Bambas, propiedad de MMG de China.

Las promesas ahora se están poniendo a prueba, con protestas y bloqueos en Las Bambas en el sur del país que presionan a los negociadores del gobierno, un reflejo de tensiones más amplias entre las comunidades indígenas y el sector minero clave.

El gobierno y una comunidad local acordaron una tregua temporal la semana pasada después de que un bloqueo de una vía de transporte clave en la región de Chumbivilcas durante tres semanas casi provocó el cierre de la mina que produce alrededor del 2% del cobre mundial.

Pero las tensiones siguen siendo altas, con amenazas de nuevos bloqueos, ya que los críticos dicen que el gobierno de izquierda no ha cumplido sus promesas a los votantes en las regiones mineras, quienes reforzaron su campaña.

Chile y Perú juntos constituyen cerca del 40% de la producción mundial de cobre.

Kamoa-Kakula

Mientras que el principal productor de América del Sur experimentó turbulencias en 2021, la canadiense Ivanhoe Mines (TSX: IVN) anunció el inicio de operaciones en su enorme proyecto Kamoa-Kakula en la República Democrática del Congo (RDC) meses antes de lo programado.

Se pronostica inicialmente que Kakula, la primera mina planeada en la concesión, generará 3.8 millones de toneladas de mineral al año con una ley de alimentación promedio "muy por encima del 6% de cobre" durante los primeros cinco años de operación, dijo la compañía.

El fundador de Ivanhoe, Robert Friedland, cree que el proyecto se convertirá en la segunda mina de cobre más grande del mundo y también en la que tenga las leyes más altas entre las principales operaciones.

La compañía con sede en Vancouver también se ha comprometido a producir el cobre "más verde" de la industria, ya que trabaja para convertirse en el primer emisor de carbono operativo neto cero entre los principales productores de cobre del mundo.

Inversión china

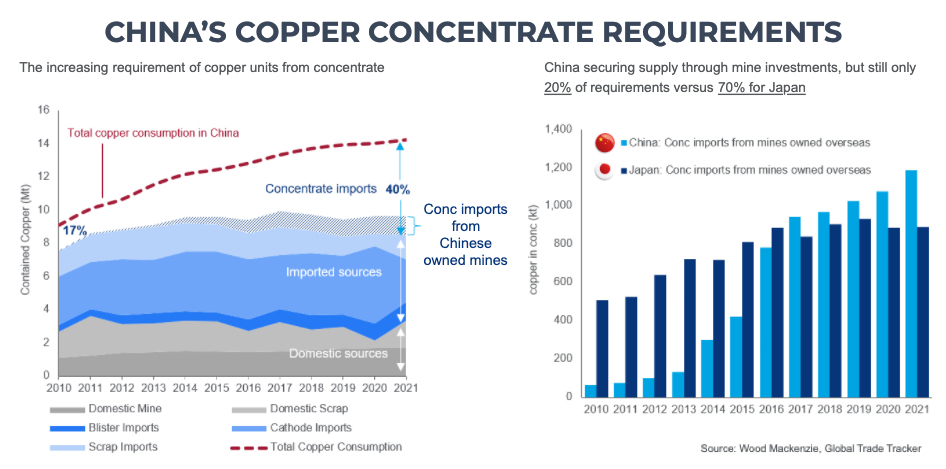

China consume casi 14 millones de toneladas de cobre cada año, más que el resto del mundo combinado. Pero el suministro nacional el año pasado fue de solo 2 millones de toneladas, incluida la chatarra, y la producción extraída se ha estancado durante años.

En una presentación en el Wood Mackenzie LME Forum, Nick Pickens, director de investigación para los mercados del cobre, mostró dos gráficos que ponen en perspectiva los importantes desafíos de suministro de cobre de China.

El concentrado importado, incluso de aproximadamente 30 minas de propiedad china en África y otros lugares, ahora abastece el 40% de las necesidades del país, una proporción que se ha más que duplicado durante la última década, ya que las importaciones establecen nuevos récords cada año .

Más allá de la inversión extranjera directa en proyectos mineros en todo el mundo, China ha gastado más de $ 16.000 millones en la compra de compañías y activos de cobre en el extranjero desde 2010.

La venta de Glencore, bajo cierta presión, de Las Bambas en Perú a un consorcio chino, la adquisición de China Moly en 2016 de la mina Tenke Fungurume de Freeport por $ 2.65 mil millones y la empresa conjunta de Zijin Mining con Ivanhoe Mines en la mina Kamoa-Kakula, ambas en el Congo, son tres ejemplos destacados.

Qué esperar del 2022

Se espera que un mayor suministro y una menor demanda enfríen los precios del cobre el próximo año.

Es probable que las expectativas de un menor crecimiento de la demanda en China y el aumento de los suministros de operaciones como la mina Quellaveco de Anglo American en Perú mantengan los precios bajos el próximo año.

"Las perspectivas a largo plazo para el cobre siguen siendo optimistas, pero el mercado parece estar en pausa el próximo año en comparación con este año", dijo Karen Norton, analista senior de metales básicos de Refinitiv, quien espera un modesto superávit de cobre el próximo año.

Goldman Sachs ve los temores de la desaceleración inmobiliaria de China como exagerados, y dice que las ganancias de los vehículos eléctricos, las energías renovables y la inversión en redes eléctricas superan el arrastre moderado por las políticas de las propiedades y la maquinaria.

Se espera que el suministro de la mina aumente un 3,9% a casi 22 millones de toneladas el próximo año, según el International Copper Study Group, que espera un superávit de 328.000 toneladas en el mercado refinado.

Bank of America espera que la demanda se mantenga firme el próximo año y solo ve un superávit en 2023. Pronostica que los precios promediarán $ 9,813 la tonelada el próximo año y $ 8,375 la tonelada en 2023.

La demanda de cobre de los esfuerzos para descarbonizar se intensificará, y JPMorgan pronostica que representará más del 40% del crecimiento de la demanda general el próximo año en el mercado de 25 millones de toneladas.

JPMorgan pronostica que la demanda total de cobre de la transición energética aumentará de 1,8 millones de toneladas este año a más de 3 millones de toneladas para 2025.