Iniciar Sesión

Buenos Aires, 15/12/2025

Amy Bennett , Andrew Cole , William Adams , Boris Mikanikrezai y Yang Cao

La transición energética electrificó los mercados de productos básicos en 2021, especialmente los de metales clave que son fundamentales para que el mundo cumpla sus objetivos climáticos: aluminio, cobre, litio, cobalto, níquel y, cada vez más, grafito.

La transición energética, combinada con los efectos disruptivos del Covid-19, un bache en el camino para el superciclo de las materias primas y, en la segunda mitad del año, las señales de un período inminente de estanflación , fue un año interesante, con récord -niveles rompedores de volatilidad y precios récord.

En 2022, la transición energética ocupa un lugar aún más alto en la agenda de gobiernos, inversores y empresas por igual. Se necesitarán materias primas de cobre, aluminio y baterías en cantidades cada vez mayores para construir los vehículos eléctricos (EV), las baterías y las redes eléctricas del futuro. A pesar de la creciente demanda de vehículos eléctricos en particular, esperamos que 2022 sea un año más tranquilo, ya que la economía global continúa poniendo distancia entre sí y el período más agudo de la pandemia Covid-19.

Siga leyendo para obtener una instantánea de nuestras perspectivas para 2022 para los metales de transición de energía clave: aluminio, cobre, litio, cobalto, níquel, grafito.

Los precios del aluminio continuaron su corrección en el cuarto trimestre de 2021 debido a la caída de los precios del carbón en China, los planes de Rusia para eliminar su impuesto a la exportación el próximo año y las noticias de que se reinicia una mayor capacidad de fundición fuera de China (provocada por precios más altos).

Si bien somos cautelosos con el sentimiento de precios a corto plazo, creemos que la mayor parte de las ventas se ha realizado, lo que debería permitir que los precios pasen al modo de consolidación. Seguimos siendo optimistas en general.

Hay mucho para mantener los precios elevados, incluidas las bajas existencias, la fuerte demanda, la incertidumbre sobre los suministros energéticos europeos, la reducción de la producción de aluminio de China debido al racionamiento de energía, los riesgos geopolíticos en torno a los acontecimientos cerca de la frontera entre Rusia y Ucrania y las preocupaciones por la inflación.

Con las existencias de la LME con garantía en su nivel más bajo desde 2005 y un gran déficit mundial en 2022, los precios deberían recuperarse gradualmente en los próximos meses una vez que se haya establecido una base.

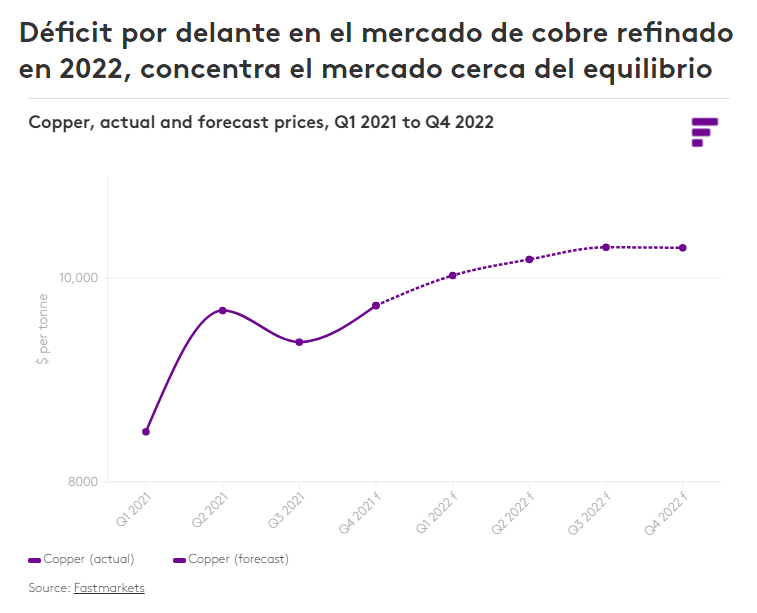

Después de un período prolongado de corrección y consolidación entre mayo y septiembre de 2021, los precios del cobre se han recuperado notablemente desde principios de octubre. Esperamos que los precios del cobre se comporten bien en los próximos meses porque creemos que estamos en un entorno estanflacionario (debido a los cuellos de botella de la cadena de suministro) y creemos que el déficit en el mercado mundial de cobre refinado prevalecerá en 2022.

El crecimiento total de la producción mundial de minas de cobre podría aumentar al 7% en 2022 desde solo el 2% en 2021. Un crecimiento tan fuerte devolverá el equilibrio al mercado global de concentrados en 2022 después de dos años de gran déficit. Sin embargo, esperamos una mayor tasa de interrupciones en el suministro el próximo año debido a la gran cantidad de capacidad nueva y ampliada que debe comenzar a operar o aumentar.

Esperamos un mayor déficit de cobre refinado de 571.000 toneladas para el 2021 en su conjunto, asumiendo un crecimiento del 2,2% en la producción refinada y un crecimiento del 2,5% en el uso refinado. También esperamos que el mercado refinado permanezca en déficit en 2022.

Aunque la variante Omicron constituye un riesgo bajista potencial para nuestra perspectiva general del cobre, seguimos pensando que el mercado alcista aún no ha terminado. La consolidación de mayo fue necesaria después de que los precios subieran demasiado rápido y demasiado fuerte. El sentimiento ahora está bajo control y el posicionamiento es limpio.

En consecuencia, tenemos una perspectiva de precios alcista para el resto de 2021 y entrando en 2022.

Esperamos que el mercado del litio se mantenga ajustado durante el resto de 2021, debido al desempeño de los precios, un crecimiento de la demanda más fuerte de lo esperado y el lento retorno de la capacidad de producción inactiva. Esperamos suministro adicional para aliviar la tensión actual a medida que avanza el 2022.

Por ahora, parece que la estrechez durará hasta bien entrado el año nuevo: el nivel de reducción de existencias por parte de los procesadores, convertidores, consumidores y acaparadores intermedios determinará si los precios se mantienen en estos niveles, bajan o suben aún más.

Se espera que la demanda aparente sea más fuerte que la demanda real; la cadena de suministro probablemente querrá reabastecerse después de este período esperado de reducción de existencias y la expansión de la capacidad aguas abajo necesitará transportar cantidades cada vez mayores de existencias de trabajo.

Después de una breve consolidación, el hecho de que los precios vuelvan a subir sugiere que los consumidores han decidido que no pueden darse el lujo de reducir demasiado las existencias, y algunos están preparados para perseguir precios más altos para mantener los inventarios llenos. Sin embargo, dadas las ya masivas ganancias de precios en 2021, esperamos que los consumidores sean cada vez más reacios a perseguir precios cada vez más altos.

La pregunta es cuánto tiempo llevará material nuevo de expansiones y reinicios para estar disponible comercialmente en el mercado. Deberíamos esperar problemas de aceleración y el material deberá ser calificado, un proceso que normalmente toma entre 6 y 18 meses, dependiendo de la política de cada empresa.

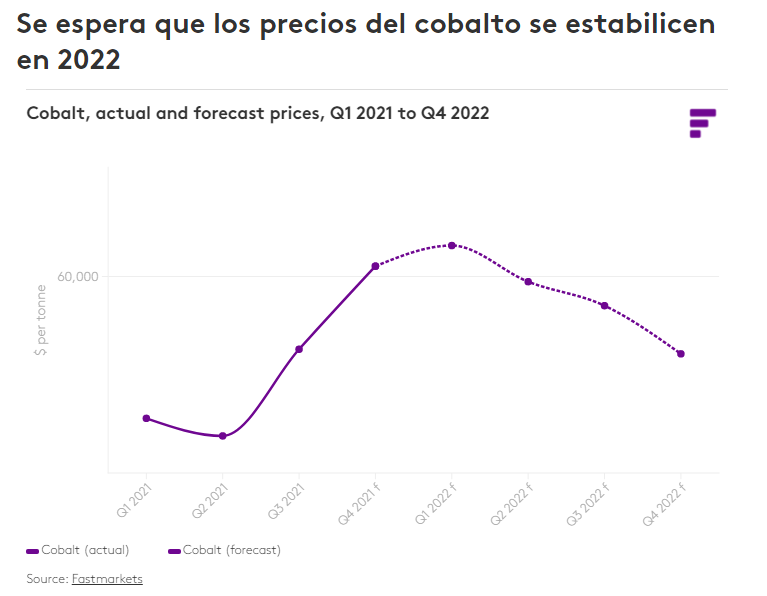

Los precios del cobalto se recuperaron con fuerza en 2021 y el precio del metal de grado estándar Fastmarkets subió un 99,3% en comparación con fines de 2020, pero el mercado ahora se ve afectado tanto por los vientos en contra como por los de cola.

Los precios de referencia del cobalto continúan aumentando y eso está elevando otros precios del cobalto en China, aunque la demanda en China de baterías NCM no es tan fuerte como lo hubiera sido si las baterías LFP no hubieran experimentado un aumento en la demanda. Pero, dado que gran parte del procesamiento mundial se realiza en China y las condiciones de envío tensas, significa que el suministro desde China al mercado internacional no es tan fluido como lo sería normalmente.

Con un mayor interés en la química de las baterías LFP y con las ventas de vehículos eléctricos que aún pueden sufrir la escasez de semiconductores, no nos sorprendería si el aumento actual de los precios del cobalto es limitado y si los precios vuelven a caer a medida que avanza el cuarto trimestre de 2021.

Creemos que los precios están cerca de su punto máximo, ya que esperamos aumentos de producción en 2022, combinados con una demanda más débil de lo esperado de los productos eléctricos de consumo, debido a la escasez de semiconductores, más el aumento en la demanda de LFP, que afectará los precios.

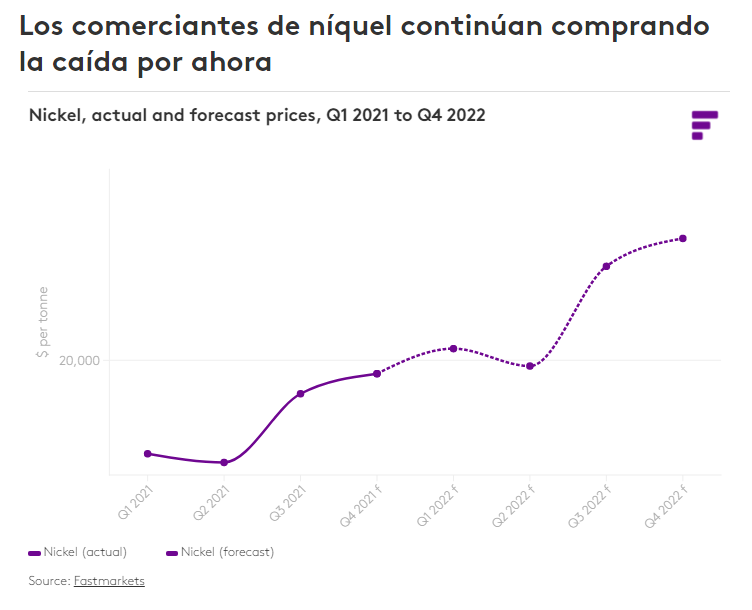

En general, para el níquel y muchos otros metales expuestos a la transición energética, vemos la reciente debilidad de los precios como una corrección saludable dentro de un mercado alcista en curso. El desempeño de Nickel en el último mes respalda esa tesis.

Si bien la economía de China puede frenar un poco ante los vientos en contra macroeconómicos, la historia muestra que el gobierno se apresura a resolver los problemas y preservar el crecimiento. Mientras tanto, el resto del mundo todavía parece estructuralmente optimista: la demanda es sólida, los proyectos de infraestructura están en marcha, la electrificación se está acelerando, la congestión del transporte marítimo y las interrupciones del suministro están afectando la disponibilidad, los niveles de existencias son bajos y los bancos centrales parecen no tener prisa por subir las tasas de interés. Esta imagen nos da confianza para mantener un sesgo alcista en nuestras previsiones de precios y les da a los operadores la confianza para continuar con su estrategia de comprar la caída.

La dependencia del grafito de China

Después de exhibir un desempeño de precios relativamente estable durante gran parte del año, los precios del grafito han registrado incrementos impresionantes en las últimas semanas, impulsados por una combinación de costos crecientes y oferta más ajustada en China, problemas de envío y tarifas de flete más altas, y una demanda más fuerte de lo esperado del Sector de baterías de vehículos eléctricos este año.

Mantenemos la opinión de que los precios del grafito en escamas y esférico tendrán una tendencia estable a más alta en el corto plazo. El único alivio potencial que vemos para los precios del grafito sería si las restricciones de energía disminuyen la producción de baterías de iones de litio para vehículos eléctricos y, a su vez, reducen la demanda de ánodos de grafito lo suficiente como para detener la presión alcista sobre los precios del grafito.

Numerosos desafíos están por delante para la industria del grafito a medida que se desarrolla para satisfacer las necesidades del sector de vehículos eléctricos en rápido crecimiento. Si bien persiste el debate en torno a la química de los cátodos, con los cátodos LFP ganando terreno en China en los últimos meses a expensas de los cátodos NCM, estas diversas químicas de baterías de iones de litio utilizan ánodos de grafito. En los próximos años, el crecimiento exponencial del sector de los vehículos eléctricos impulsará los requisitos de grafito de la industria muy por encima de la demanda de los sectores consumidores tradicionales.