Iniciar Sesión

Buenos Aires, 05/12/2025

La invasión rusa de Ucrania interrumpirá el movimiento global de materias primas energéticas, incluso si las potencias occidentales no imponen sanciones a las exportaciones de Rusia.

CLYDE RUSSELL

Hasta el momento, ninguna de las medidas de represalia contra Moscú se ha dirigido a las exportaciones de petróleo crudo, carbón o gas natural, este último ya sea por oleoducto o por barcos como gas natural licuado (GNL).

Ese es quizás un reconocimiento tácito de la importancia de Rusia para el suministro global de estos productos, y especialmente con respecto al gas natural, con Rusia cubriendo alrededor del 40% de la demanda anual de Europa.

Los riesgos de hacer negocios con Rusia serán demasiado para muchas empresas, incluso sin sanciones.

Una clara ilustración de esto fueron los informes de que un buque granelero de carbón fletado por la casa de comercio de productos básicos Cargill fue alcanzado por un proyectil en el Mar Negro en aguas ucranianas el jueves, pocas horas después de que Rusia lanzara un ataque generalizado contra su vecino. leer más

El primer punto es que es probable que este sea un proceso largo y prolongado que dure meses, si no años.

Es probable que las exportaciones rusas de materias primas energéticas continúen durante algún tiempo más o menos como están, pero luego comenzarán a cambiar.

CRUDO

Rusia suministró alrededor de 2,66 millones de barriles por día (bpd) de crudo a través del mercado marítimo a Europa en febrero, según datos de Refinitiv Oil Research, y envía regularmente más de 2 millones de bpd al mes.

Las refinerías europeas ahora se mostrarán reacias a comprar crudo ruso, y es probable que el grado principal de los Urales deba ofrecerse con grandes descuentos para encontrar compradores.

Los diferenciales de los Urales ya alcanzaron un mínimo histórico, cayendo a un descuento de 11 dólares el barril el jueves a medida que se evaporaba el interés de compra en el noroeste de Europa.

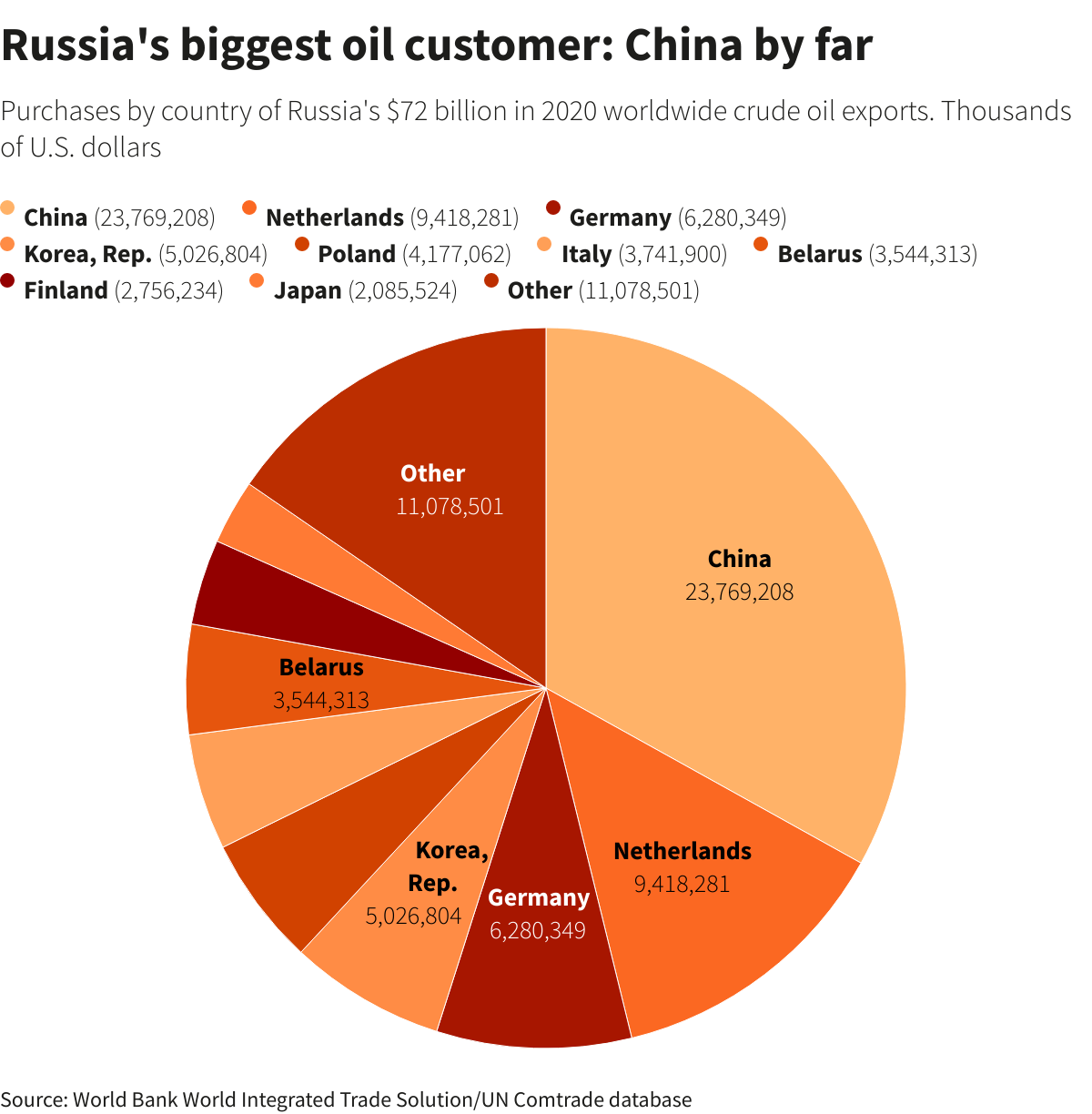

¿Quién estará preparado para comprar crudo de los Urales? La respuesta obvia es China, que hasta ahora ha indicado que no se sumará a ninguna sanción contra Rusia.

Pero para que los Urales fueran a China, tendría que emprender un largo viaje por mar a través del Canal de Suez o alrededor del Cabo de Buena Esperanza, lo que aumentaría el costo del transporte.

Esto significa que es probable que las refinerías chinas exijan descuentos aún mayores para tomar cargamentos de los Urales, e incluso entonces, es poco probable que tomen ni siquiera cerca de los volúmenes que Rusia probablemente perderá en Europa.

Hay otros países que pueden verse tentados por el petróleo ruso barato, pero es probable que se vean presionados por las naciones occidentales, especialmente Estados Unidos.

Rusia también suministra petróleo crudo a Asia, siendo buscado el grado ESPO, especialmente por las refinerías independientes chinas.

Rusia exportó 1,29 millones de bpd de crudo transportado por mar a Asia en febrero, según Refinitiv, y la mayor parte, unos 718.000 bpd, se dirigió a China.

Pero eso aún deja alrededor de 572.000 bpd de crudo ruso que se destinaron a otros compradores asiáticos, incluidos unos 126.000 bpd a Japón y 355.000 bpd a Corea del Sur.

Estos flujos están bajo amenaza en los próximos meses, lo que significa que Rusia buscará nuevos mercados o intentará poner más volúmenes en China.

Por el contrario, las refinerías europeas, así como las de Japón y Corea del Sur, buscarán impulsar las importaciones de proveedores alternativos y, dada la naturaleza ajustada actual del mercado mundial de petróleo crudo, esto será complicado.

Es probable que aumente la presión sobre los miembros de la Organización de Países Exportadores de Petróleo para que aumenten la producción rápidamente y abandonen el acuerdo de producción actual que tienen como parte del grupo más amplio de la OPEP+, que incluye a Rusia, especialmente si los futuros del crudo Brent de referencia mundial manténgase por encima del nivel de 100 dólares por barril superado después de la invasión de Ucrania el jueves.

CARBÓN, GNL

Rusia también suministra carbón a Europa, con Refinitiv fijando volúmenes marítimos de febrero en 3,27 millones de toneladas.

Nuevamente, es probable que este comercio se vuelva venenoso para las empresas de servicios públicos europeas, lo que significa que se apresurarán a comprar cargamentos de los Estados Unidos, Colombia y Sudáfrica.

Es probable que esto restrinja los mercados mundiales de carbón transportado por mar, especialmente si Japón, que compró 1,18 millones de toneladas de carbón ruso en enero, busca comprar a otros proveedores.

El carbón térmico australiano de referencia del puerto de Newcastle fue evaluado por globalCOAL en 244,29 dólares la tonelada el jueves, un 1,6% más que el día anterior y muy por encima de los 226,39 dólares de la semana pasada.

El gas natural es donde las cosas se pondrán difíciles para Europa, dada su dependencia de Rusia y la falta de alternativas fácilmente disponibles.

Europa puede tratar de comprar la mayor cantidad de GNL posible, retirando efectivamente los cargamentos de la principal región importadora de Asia, pero esto será costoso, como puede verse por el salto en los futuros basado en el precio del JKM asiático, que aumentó un 28 % el jueves. a un máximo de dos meses de 37,01 dólares por millón de unidades térmicas británicas.

Con el tiempo, Europa puede comprar más GNL de los Estados Unidos y Qatar, que actualmente están construyendo una nueva capacidad sustancial, y pueden buscar maximizar la producción del continente, principalmente del Mar del Norte.

Europa también puede invertir fuertemente en generación renovable y almacenamiento de baterías, pero a corto y mediano plazo, el continente aún depende de Rusia, dado que el presidente Vladimir Putin tiene una palanca que puede usar si las sanciones y los recortes voluntarios en el comercio de productos básicos comienzan a causar Rusia dolor.