Iniciar Sesión

Buenos Aires, 05/01/2026

Los mercados están sopesando las consecuencias a corto y largo plazo de la guerra en Ucrania

MARTÍN CASTELLANO

La dependencia de América Latina de las exportaciones de materias primas hace que los gobiernos y los inversores traten de medir el impacto del aumento de los precios tras la invasión rusa de Ucrania.

La invasión ha obstaculizado los flujos comerciales y financieros, ha interrumpido las cadenas de suministro y ha aumentado la volatilidad financiera en todo el mundo. La exposición directa del comercio y la inversión de América Latina a los países involucrados en el conflicto es limitada, pero sus economías aún podrían verse significativamente afectadas, según la escala y la duración del shock.

Pero no todos los países de la región enfrentan los mismos riesgos. ¿Quién está mejor posicionado para navegar el caos actual en los mercados de materias primas?

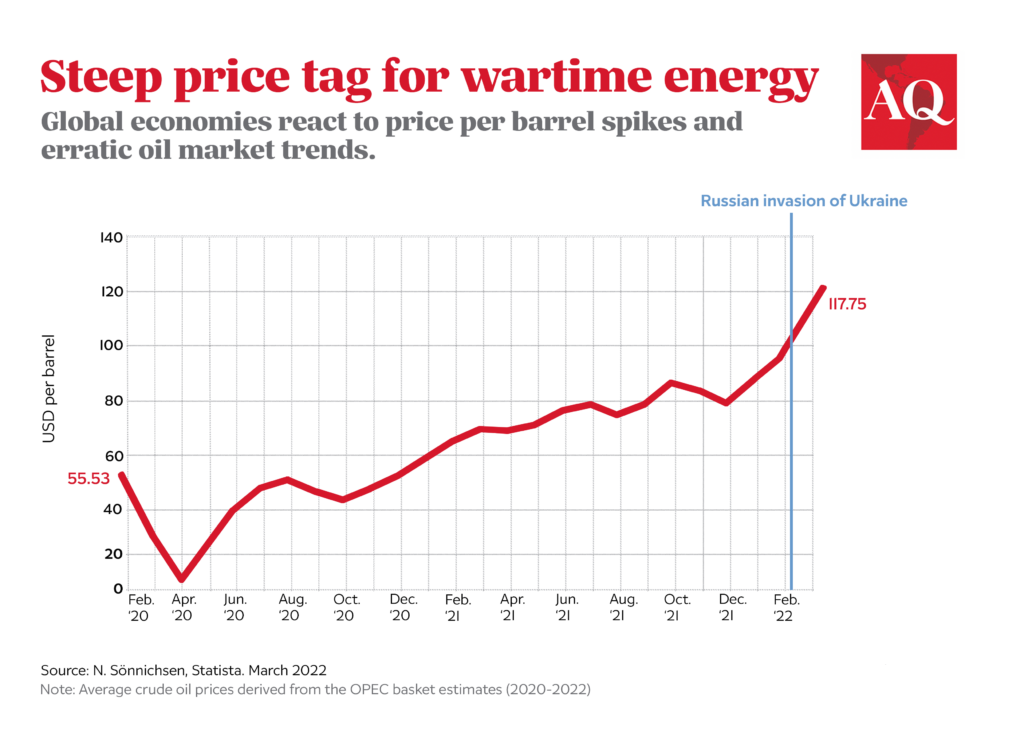

Con el comercio interrumpido, el efecto más inmediato del conflicto ha sido un aumento en los precios internacionales de los alimentos y la energía desde niveles que ya eran altos. La guerra también podría afectar el crecimiento global, obstaculizando la demanda externa de exportaciones latinoamericanas, particularmente si Europa, la región que probablemente experimentará los efectos adversos más directos, se ve ampliamente afectada.

El conflicto de Ucrania probablemente resultará en mayores déficits de cuenta corriente y mayores necesidades de financiamiento externo en los países importadores de energía en América Central y el Caribe.

Sin embargo, dada la dependencia de América Latina de las exportaciones de materias primas y la dependencia comercial menguante de Europa, el shock positivo de los términos de intercambio puede impulsar las exportaciones en muchos países, proporcionando una ganancia inesperada en divisas que podría ayudar a compensar posibles vientos en contra.

En promedio, el 72% de las exportaciones totales en los países latinoamericanos más grandes el año pasado estuvieron vinculadas a productos básicos, en comparación con el 62% en África, el 51% en Medio Oriente, el 37% en las economías europeas emergentes y el 25% en Asia.

Además, aunque Europa fue durante mucho tiempo un mercado crítico para las exportaciones latinoamericanas, su importancia como destino de exportación ha disminuido constantemente a medida que China ha crecido constantemente. Esto es particularmente cierto en Brasil.

IMPACTOS DE PRECIOS

El aumento del precio del petróleo debería respaldar la cuenta corriente en Colombia y, en menor medida, en Brasil. El volumen de exportaciones de petróleo de Colombia ha disminuido desde 2015, pero si los precios del petróleo promedian US$ 100 por barril este año, la ganancia inesperada ascenderá a alrededor del 1% del PIB.

La cuenta corriente de Brasil, por su parte, mejora en casi un 0,1% del PIB por cada US$ 10 de aumento en el precio del petróleo, desde que recuperó el estatus de exportador neto de energía en 2017. Otros exportadores regionales de energía como Ecuador y Venezuela también se verían beneficiados.

Sin embargo, el aumento de los precios del petróleo erosionaría las cuentas externas de Chile (que sería el más afectado entre las grandes economías), México, Argentina y otros importadores netos de energía en América Central y el Caribe, donde El Salvador, Jamaica y Honduras podrían sufrir más.

Mientras tanto, los mercados de metales probablemente enfrentarán interrupciones de suministro relativamente limitadas, lo que beneficiaría especialmente a Perú y Chile, y un aumento en el precio de la soja generaría una ganancia inesperada en dólares para Brasil y Argentina.

A pesar de depender menos de las exportaciones de productos primarios que otros países latinoamericanos, Brasil en particular debería beneficiarse de un aumento generalizado en los precios mundiales de alimentos y energía, dada su base de exportación de productos básicos más diversificada.

El impacto en las cuentas fiscales debería ser generalmente neutral en los principales países, pero negativo para las economías más pequeñas de la región, dada su necesidad de aumentar los subsidios y las transferencias para contener los precios internos de la energía.

Si bien los mayores ingresos vinculados al petróleo deberían impulsar los ingresos en países como Colombia y Ecuador, es probable que la mayoría de las economías tengan dificultades para abordar la debilidad generalizada de las finanzas públicas.

En el aspecto financiero, la mayor aversión global al riesgo no ha resultado hasta ahora en una salida importante de capitales de la región. Esta relativa calma se debe en gran parte a la mejora de las perspectivas de los sectores exportadores de materias primas, así como a las tasas de interés elevadas debido al firme endurecimiento de la política monetaria en respuesta a las presiones inflacionarias.

Las valoraciones atractivas derivadas de la depreciación de los activos locales durante la pandemia y el efecto indirecto positivo de los inversores globales que intentan reducir la exposición a Europa del Este también mejoran el panorama.

Sin embargo, América Latina aún podría experimentar salidas de capital repentinas y significativas si el conflicto se intensifica y los efectos en la economía mundial se intensifican, particularmente en el contexto del endurecimiento de la política monetaria en EE.UU.

La inflación será el principal desafío de la región, ya que el choque se sumará a la presión ya generalizada en las categorías de precios al consumidor, lo que exacerbará las tensiones y las compensaciones. El gran peso de los alimentos y la energía importados en los índices de inflación significa que el aumento de los precios de las materias primas se traducirá rápidamente en una presión inflacionaria general.

Esto incluye el potencial de efectos más sostenidos y generalizados en los precios internos, impactos adversos en las expectativas de inflación y una mayor erosión del poder adquisitivo, especialmente para aquellos con ingresos más bajos. Por lo tanto, el riesgo de un ciclo de endurecimiento de la política monetaria prolongado y contundente que podría pesar sobre el crecimiento económico está en aumento. Dadas las frágiles finanzas públicas,

América Latina, hasta ahora, está capeando la tormenta relativamente bien, pero una guerra prolongada y otra ronda de interrupciones en la cadena de suministro podrían desbaratar rápidamente su frágil estabilidad.