Iniciar Sesión

Buenos Aires, 05/12/2025

Juan Brihet, senior consultant en CRU Group analizó el escenario actual para los commodities en el mundo y las oportunidades de Argentina

En su participación en Argentina Mining 2022, Brihet destacó la importancia de entender el marco global actual y cómo están jugando en los mercados de los commodities y enumeró una serie de escenarios que impactan en el oro, cobre, litio

La invasión a Ucrania es claramente un conflicto que está generando una inestabilidad política alta. Aún están los efectos del Covid y los confinamientos en China y en Asia, lo cual afecta la demanda de muchos de estos commodities.

Después, tres o cuatro factores que van de la mano: índices de inflación creciente y alta para valores históricos de regiones en Europa o países como Estados Unidos; el rol de la Reserva Federal de Estados Unidos con su política monetaria, algo que termina afectando los precios y la comercialización, y los escenarios de los principales commodities.

Según explicó Brihet el oro, cobre y litio mantendrán una tendencia creciente ya sea por mejoras en la industria, impulso de productores o la apuesta de la electromovilidad.

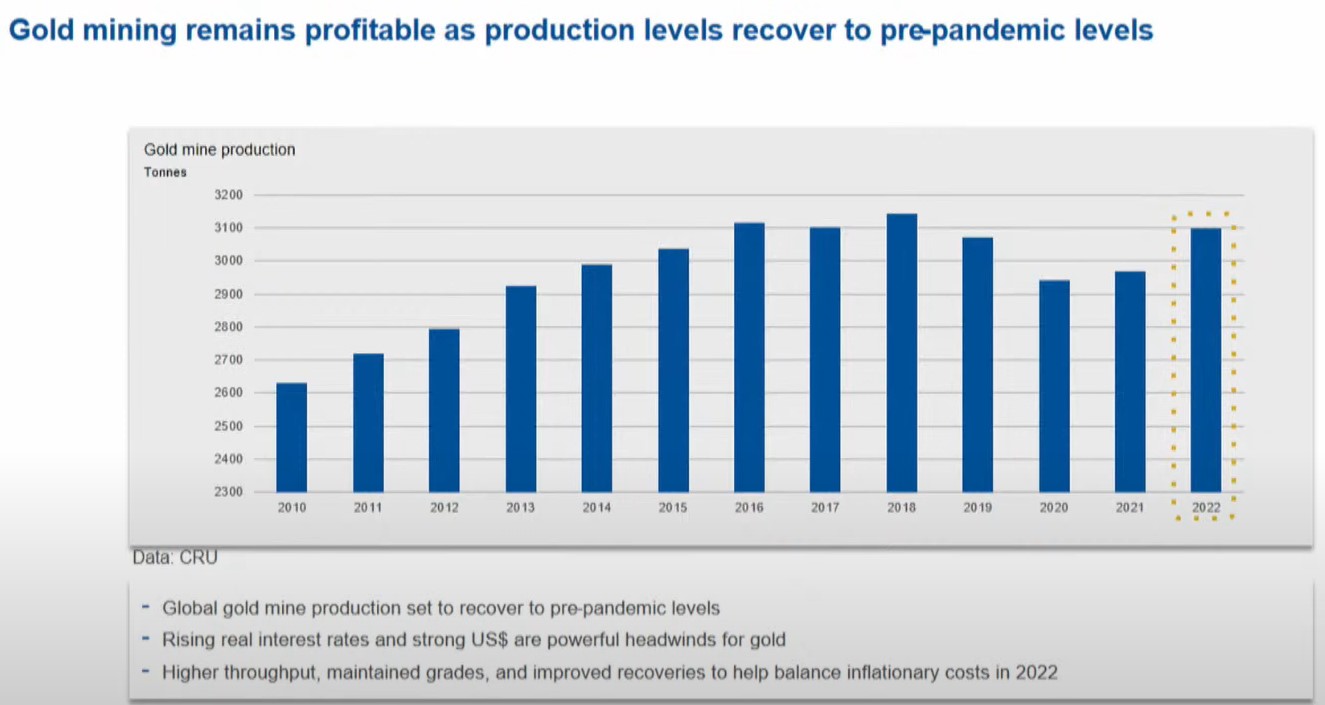

En términos de oro, la producción que se recupera a niveles de prepandemia con costos crecientes, mejoras en la industria, permitirán que el margen para el 2022 no se vea afectado por procesos inflacionarios.

La demanda de cobre a largo plazo estará altamente explicada por la transición energética, electromovilidad y energías renovables. El pipeline de proyectos de cobre en Argentina comenzarán a incorporar mucha producción a partir de 2025, con una brecha entre oferta y demanda a largo plazo que será un incentivo para productores.

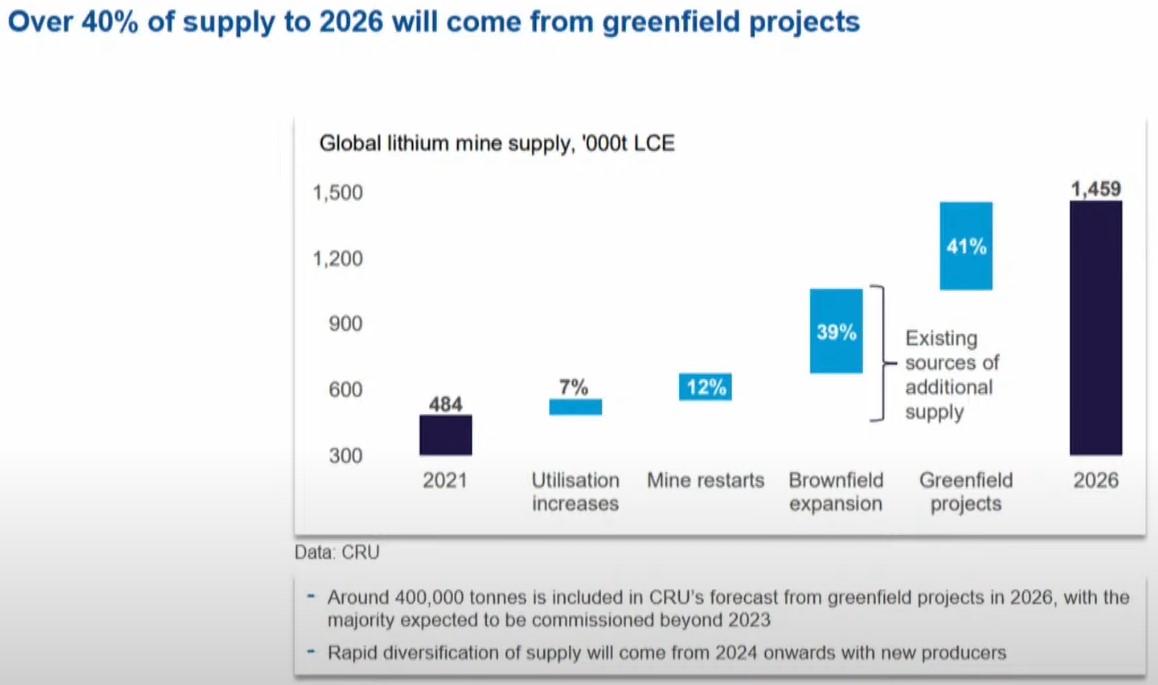

Sobre el litio, mucho de este nuevo aumento que tendremos en 2026 vendrá de nuevos proyectos, un 40%. Argentina podría tener esa alta tasa de crecimiento en ese mismo período. El pipeline de proyectos abarca más de 24 iniciativas que están a nivel mundial rankeadas como el país que más tiene en términos de litio.

CRU es una consultora de inteligencia en mercado, una empresa inglesa con base en las principales regiones de producción y comercialización de commodities.

ORO SE RECUPERA

El siguiente gráfico muestra una serie histórica de 2010 a la actualidad de producción a nivel global. "El mensaje es que estamos recuperando la producción a nivel global de oro, después de lo que fuera niveles inferiores durante la pandemia, y que además los factores mencionados anteriormente", explicó.

Hay un factor más que incide, que son los costos. A pesar de que hay costos más altos por efectos inflacionarios, la eficiencia en los procesos de producción, de recuperación de producto, y lo que implica el contexto global, está haciendo que esos costos comparados al año anterior no impacten tanto en el margen de la cadena del oro a nivel global.

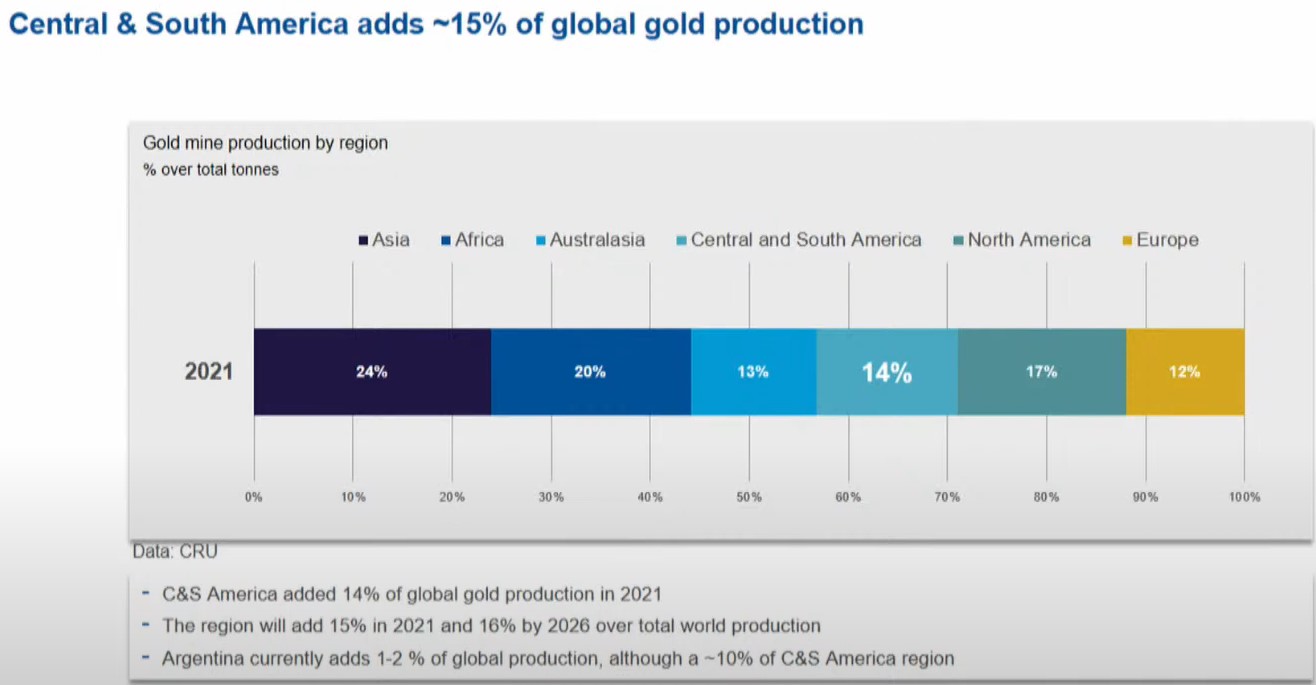

"En este gráfico, lo que observamos es que para América Central y América del Sur, es que está aportando un 14% de la producción a nivel mundial el año pasado. Esto crecerá 1 o 2 puntos para 2026, como región total. Argentina se ubica en 1-2% del aporte mundial a la producción mundial de oro, algo que puede crecer en los próximos cuatro años. Si lo comparamos con el aporte a la región, está alrededor de un 9-10%".

Y agregó, "el mensaje principal es que estos factores presionaron los precios en 2021 y 2022. Observamos un alza de los precios, pero que en 2023 están tendiendo a bajar levemente, sin embargo, esos factores no estarían presionando tanto como se creía, lo que sería un resultado similar al 2022".

El oro es un comoditie que responde mucho a factores globales y no tanto a, por ejemplo, la oferta y demanda como en el cobre y el litio.

COBRE

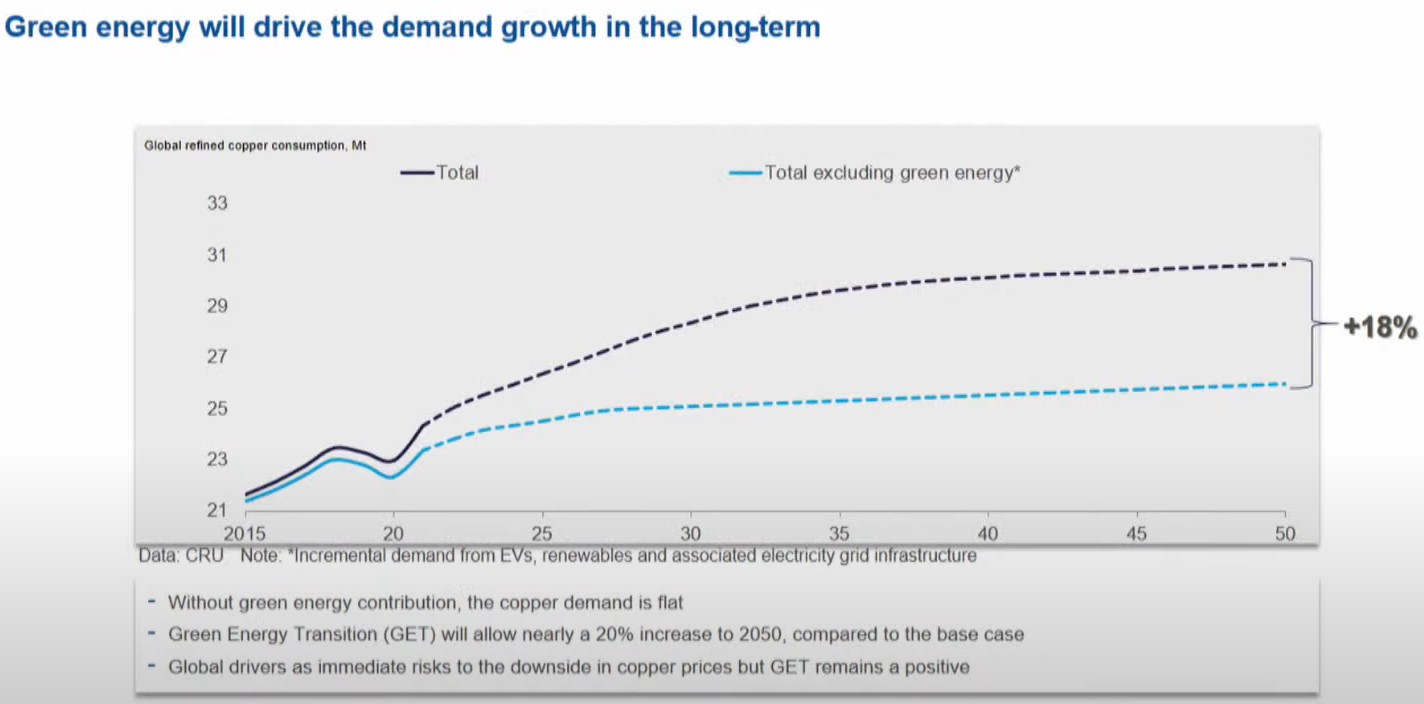

"En este gráfico podemos observar la demanda a largo plazo 2015-2050 para el consumo de cobre. La línea de arriba es la demanda total que estimamos, mientras que la de abajo es un ejercicio en dónde excluimos la transición energética. Cuando uno compara la importancia que tiene esa transición energética, aparece esa brecha de 18-20% de diferencia, si no consideramos el tema de la transición, hablando principalmente de electromovilidad y energías renovables", detalló el experto de CRU.

Esta demanda, y los factores mencionados anteriormente, también están presionando al cobre, pero esto sigue siendo un factor al alza muy positivo que se va a mantener a largo plazo.

Entre 2015 y 2050 se muestra un crecimiento exponencial que tiene el consumo de cobre, obviamente gran parte del porcentaje es el peso relativo que tiene China. Hay que entender que la demanda actual de cobre tiene un 3% que está traccionado por electromovilidad, algo que se triplicará en los próximos cuatro años.

"En el gráfico de la derecha encontramos el tema de las energías y la matriz energética, y cómo esa serie 2010 a 2040 va a tender al crecimiento, pero el 90% de ese crecimiento estará explicado por energías renovables, comparado con el resto de las fuentes", dijo Brihet.

Según el mapa de Brihet, solamente en Norteamérica y Latinoamérica hay más de 15 millones de toneladas de capacidad en proyectos. Los círculos marcan el porcentaje de proyectos en base a cuatro categorías: comprometidos, probables, posibles y especulativos. Se identifican todos los proyectos actuales, se le asignan un peso según su porcentaje y se pondera la capacidad de la producción estimada. Obviamente, Latinoamérica lidera la capacidad en cobre.

Detalló que "en este gráfico dividido en series cada cinco años, observamos las barras que representan proyectos/operaciones existentes en producción y proyectos comprometidos. Vemos que la demanda que va en esa línea empieza a aparecer y se observa que esa demanda sigue creciendo, con lo cual claramente los proyectos no van a ser suficientes para esa brecha entre oferta y demanda de más de 7.000.000 de toneladas que aparece al 2035".

Inclusive si sumamos los proyectos probables que tenemos identificados, podríamos cubrir la demanda hasta el 2027.

Enfocados en Argentina, "en este gráfico vemos los proyectos de mayor capacidad, arriba de 100.000 toneladas por año de cobre, identificados por año de comienzo de producción, y en la misma categoría de proyectos comprometidos, probables, posibles y especulativos. Cuanto más se aleja de esa categoría, menor peso relativo tiene. Y a la derecha, los proyectos más pequeños".

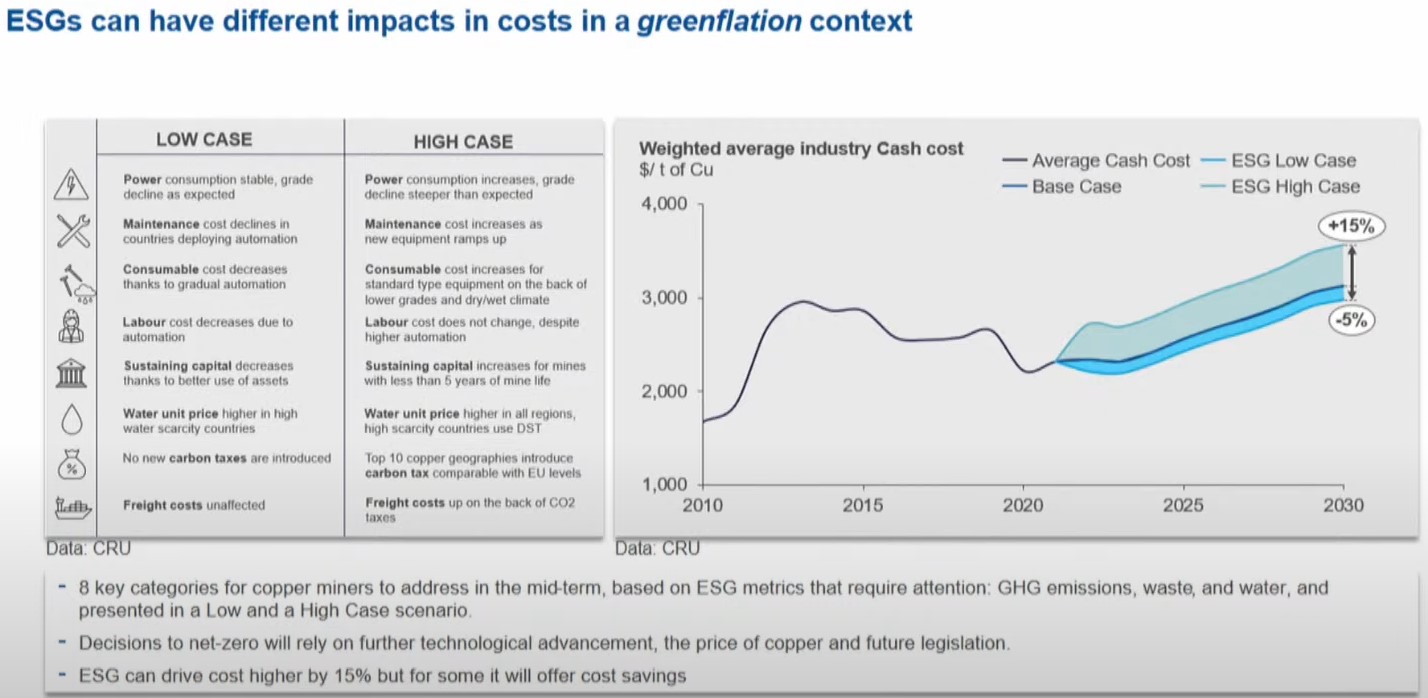

Uno de los últimos trabajos de CRU fue estimar cómo empiezan a jugar los ESG, los estándares que apuntan a sostenibilidad (ambiente, sociales y de gobernanza) y cómo esto empieza a pesar en el corto-mediano plazo y cómo jugarían en los costos a largo plazo.

"La brecha que vemos de 5, de menos 5 y más 15 es un 20% de diferencia qué podría haber en los costos de la industria del cobre, solamente por estos estándares. En un contexto en el estamos viendo todo esto moviéndose muy rápidamente, es interesante ver cómo cada industria o empresa se empieza a posicionar para ver si caen dentro del 15%, donde tendrían mayores costos, o dentro del 5% que estaría beneficiado con menores costos", resaltó.

LITIO

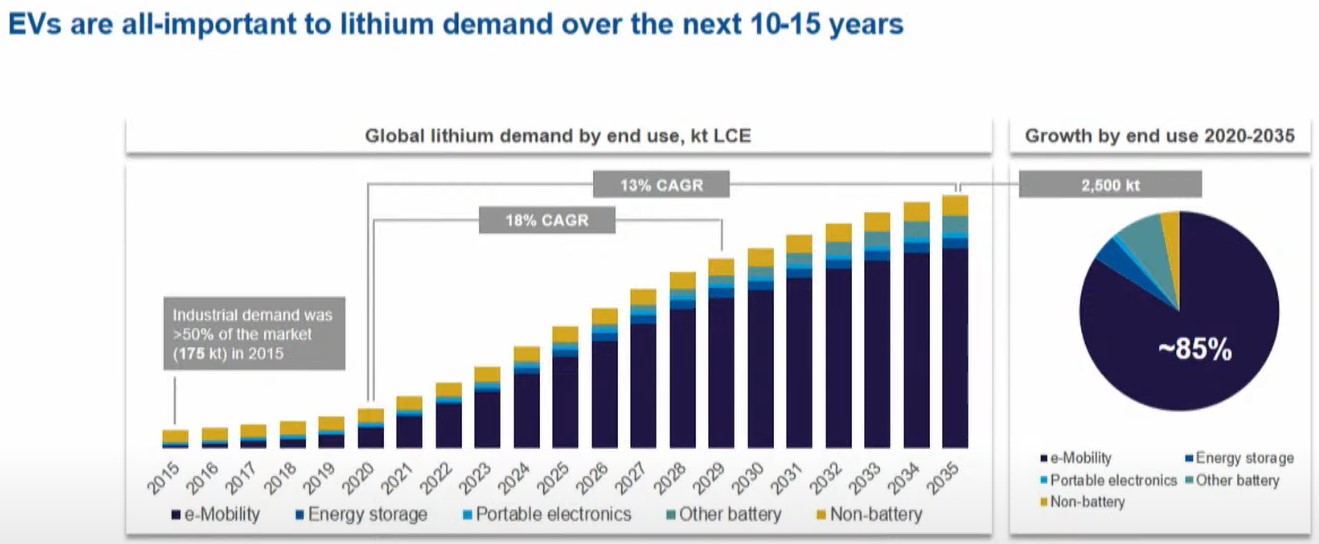

Si se analiza la demanda a largo plazo, de 2015 a 2035, hay un crecimiento exponencial, estimando llegar a 2.5 millones de toneladas en 2035. El 85% de ese crecimiento de litio a nivel global, de esa demanda, estará explicado por la electromovilidad.

"Cuándo hacemos ejercicio similar, partimos en 2015-2020-2025 y 2026, analizando solamente las operaciones existentes de litio a nivel global, y los proyectos comprometidos, vemos que la demanda sigue estando por arriba en el corto plazo, por encima de la oferta. Gran parte de esta oferta vendrá de nuevos proyectos", dijo el senior consultant de CRU.

Y explicó, "la barra que inicia a la izquierda es la oferta de litio a nivel global, luego las otras barras comienzan a agregarse según de dónde viene esa producción de litio. Empezamos a ver mejoras en la eficiencia productiva, mejoras en las tasas de utilización, algunas minas que vuelven a producir, expansiones de sitios ya operativos, etc. Acá lo interesante es notar que más del 40% de esa oferta del litio vendría de nuevos proyectos".

"Cuando pasamos al escenario local, a la izquierda observamos la participación absoluta de cada una de las regiones productoras de litio. Lo que primero vemos es el aumento en las ofertas. Es interesante fijarse el rol que podría tomar Argentina cuándo consideramos las proyecciones a mediano y largo plazo".

Si se consideran todos los proyectos que están hoy, Argentina podría tener la tasa de crecimiento más alta del mundo en términos de producción a mediano plazo. El gráfico compara qué cantidad de crecimiento habría, considerando los proyectos de litio para todas las regiones del mundo, Argentina está llegando a un 50% de aumento.

"Algo que todos tenemos muy presente, es el pipeline de proyectos en el país, rankeado como la mayor en términos de números de proyectos. Hoy hay 22 iniciativas y dos operaciones, con lo cual identificamos 24 iniciativas relacionadas con la producción de litio en Argentina. Cuando hacemos un ranking de número de proyectos, estamos primeros en un ránking mundial, lo que significa una oportunidad enorme", concluyó.