Iniciar Sesión

Buenos Aires, 05/12/2025

Aunque el porcentaje de hidrógeno verde es mínimo por ahora, la cartera de proyectos avanza a gran velocidad

ANAHÍ ABELEDO

Desde una fota de trenes a pilas de combustible de hidrógeno hasta su uso en el transporte marítimo; camiones; autos y aviones, las aplicaciones de este elemento se amplían continuamente y prometen expandirse en las redes de electrificación. La demanda de hidrógeno alcanzó los 94 millones de toneladas (Mt) en 2021 conteniendo aproximadamente el 2,5 % del consumo de energía mundial. Dentro de la crisis del sector, se aconseja utilizar gasoductos para transmitir hidrógeno y así rebajar costos ayudando a la seguridad energética de los países en la medida en que se instale un buen comercio internacional. Los proyectos anunciados acumulan hasta casi 3,5 GW de capacidad potencial para 2030.

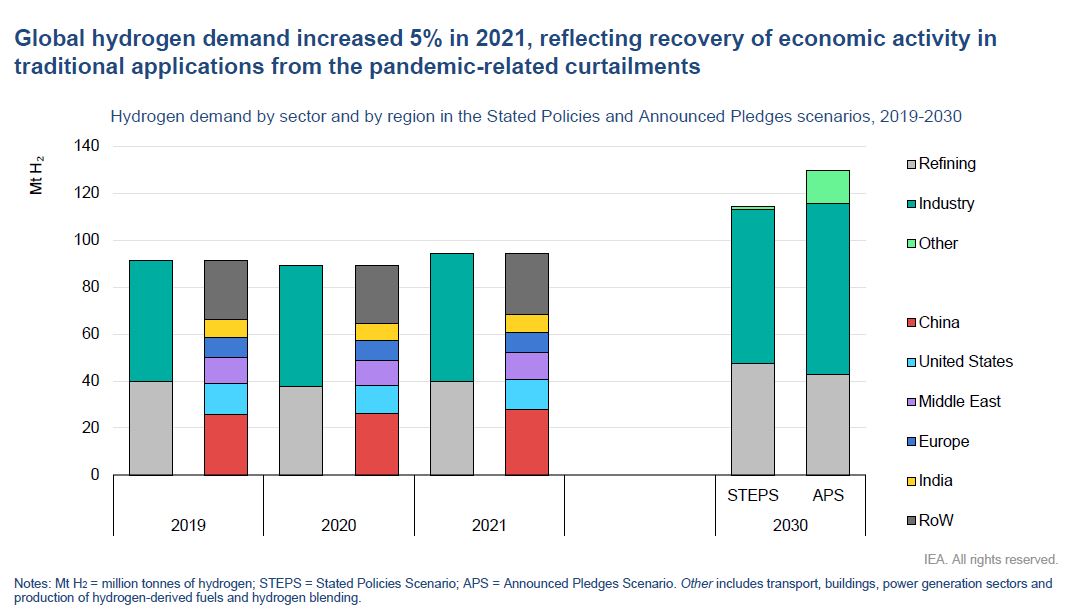

De acuerdo a la "Revisión mundial del hidrógeno 2022" de la Agencia Internacional de Energía (AIE), publicada esta semana, la mayor parte del aumento de la demanda provino de los usos tradicionales en la refinación y la industria. Pero la demanda de nuevas aplicaciones creció a unas 40 000 toneladas (un 60 % más que en 2020, aunque partiendo de una base baja).

Teniendo en cuenta las políticas y medidas que los gobiernos de todo el mundo ya han implementado, se estima que la demanda de hidrógeno podría llegar a 115 Mt para 2030, aunque menos de 2 Mt provendrían de nuevos usos.

Esto se compara con los 130 Mt (25 % de nuevos usos) que se necesitarían para cumplir con los compromisos climáticos existentes presentados por los gobiernos de todo el mundo hasta ahora, y con casi 200 Mt necesarios para 2030 para estar en camino de cero emisiones netas para 2050.

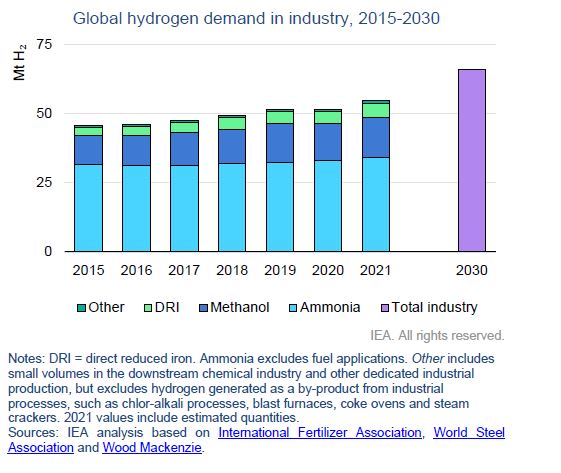

La industria pesada, el transporte pesado por carretera y el transporte marítimo ofrecen las mayores oportunidades para generar ahorros en combustibles fósiles y emisiones.

BUENAS SEÑALES EN APLICACIONES CLAVES

Algunas nuevas aplicaciones clave para el hidrógeno están mostrando signos de progreso. Los anuncios de nuevos proyectos siderúrgicos están creciendo rápidamente solo un año después de la puesta en marcha del primer proyecto de demostración para el uso de hidrógeno puro en la reducción directa de hierro.

La primera flota de trenes de pilas de combustible de hidrógeno comenzó a operar en Alemania.

También hay más de 100 proyectos piloto y de demostración para el uso de hidrógeno y sus derivados en el transporte marítimo, y las principales empresas ya están firmando alianzas estratégicas para asegurar el suministro de estos combustibles

Gran parte del aumento de la demanda de hidrógeno en 2021 se cubrió con hidrógeno producido a partir de combustibles fósiles sin disminuir, lo que significa que no hubo ningún beneficio para mitigar el cambio climático.

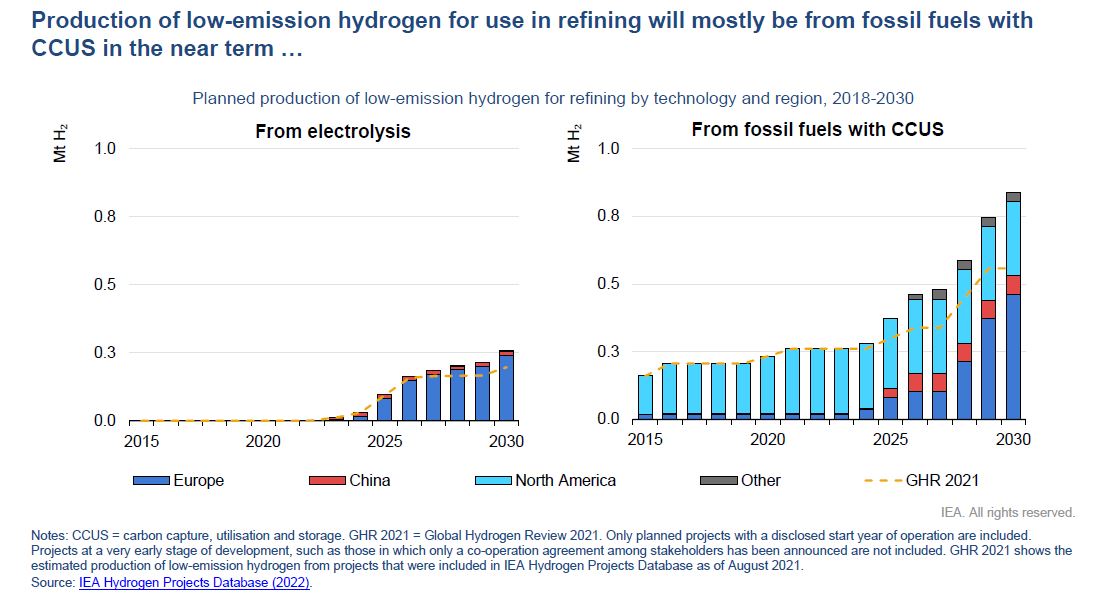

La producción de hidrógeno de bajas emisiones fue inferior a 1 Mt en 2021, procedente prácticamente en su totalidad de plantas que utilizan combustibles fósiles con captura, aprovechamiento y almacenamiento de carbono (CCUS). Sin embargo, la cartera de proyectos para la producción de hidrógeno de bajas emisiones está creciendo a una velocidad impresionante.

Si se realizaran todos los proyectos actualmente en curso, para 2030 la producción de hidrógeno de bajas emisiones podría alcanzar 16-24 Mt por año, con 9-14 Mt basados en electrólisis y 7-10 Mt en combustibles fósiles con CCUS.

Cumplir los compromisos climáticos de los gobiernos requeriría 34 Mt de producción de hidrógeno de bajas emisiones por año para 2030; un camino compatible con alcanzar cero emisiones netas para 2050 a nivel mundial requeriría alrededor de 100 Mt para 2030.

Una parte importante de los proyectos se encuentran actualmente en etapas avanzadas de planificación, pero solo unos pocos (4%) están en construcción o han llegado a la decisión final de inversión (FID).

Entre las razones clave se encuentran las incertidumbres sobre la demanda, la falta de marcos regulatorios y de infraestructura disponible para entregar hidrógeno a los usuarios finales.

PROYECTOS: LOS ELECTROLIZADORES PODRÍAN BAJAR MUCHO DE PRECIO

Se necesitan electrolizadores que utilicen electricidad de bajas emisiones para producir hidrógeno de bajas emisiones. En la actualidad, la capacidad de fabricación de electrolizadores es de casi 8 GW/año y, según los anuncios de la industria, podría superar los 60 GW/año para 2030.

En el caso de la electrólisis, la realización de todos los proyectos en tramitación podría conducir a una capacidad instalada de electrolizadores de 134-240 GW para 2030, con el extremo inferior del rango similar a la capacidad renovable total instalada en Alemania y en el extremo superior en toda Latinoamérica.

Con precios actuales de la energía fósil, el hidrógeno renovable ya podría competir con el hidrógeno de los combustibles fósiles en muchas regiones, especialmente aquellas con buenos recursos renovables y que deben importar combustibles fósiles para satisfacer la demanda de producción de hidrógeno.

Si se realizan los proyectos de electrolizadores en trámite y se lleva a cabo la ampliación planificada de las capacidades de fabricación, los costos de los electrolizadores podrían caer alrededor de un 70% para 2030 en comparación con la actualidad.

Combinado con la caída esperada en el costo de la energía renovable, esto puede reducir el costo del hidrógeno de origen renovable a un rango de USD 1,3-4,5/kg H 2(equivalente a USD 39-135/MWh).

El extremo inferior de este rango se encuentra en regiones con buen acceso a la energía renovable donde el hidrógeno renovable ya podría ser estructuralmente competitivo con los combustibles fósiles sin disminuir.

El primer envío mundial de hidrógeno licuado desde Australia a Japón tuvo lugar en febrero de 2022, un hito clave en el desarrollo de un mercado internacional de hidrógeno.

Con base en los proyectos orientados a la exportación en desarrollo, se estima que se podrían exportar 12 Mt de hidrógeno anualmente para 2030, y se planea que 2,6 Mt/año entren en funcionamiento para 2026.

Casi todos estos planes de proyectos de hidrógeno orientados a la exportación se han anunciado en el últimos dos años, con la mayoría de los proyectos que han identificado un portador de hidrógeno eligiendo el amoníaco como la opción preferida.

Sin embargo, los arreglos de compra e importación están rezagados con respecto a la escala de las exportaciones planificadas: solo 2 Mt H 2 /año han asegurado un cliente o un cliente potencial.

CRISIS ENERGÉTICA, REUTILIZAR LOS GASODUCTOS PARA HIDRÓGENO

El hidrógeno puede contribuir a la seguridad energética. El desarrollo de un mercado internacional de hidrógeno puede aumentar adicionalmente la diversidad de posibles proveedores de energía.

La reutilización de gasoductos de gas natural para la transmisión de hidrógeno puede reducir los costos de inversión entre un 50 y un 80 %, en relación con el desarrollo de nuevos gasoductos.

Hay proyectos en desarrollo para reutilizar miles de kilómetros de tuberías de gas natural al 100% de hidrógeno. Sin embargo, la experiencia práctica es limitada y será necesaria una importante reconfiguración y adaptación.

Los gobiernos, particularmente en Europa, están considerando reutilizar las terminales de gas natural licuado (GNL), aunque las oportunidades dependen de si finalmente recibirán hidrógeno o amoníaco.

Los estudios iniciales indican que la reutilización para aceptar amoníaco puede ser posible con un 11%-20% adicional de los costos de inversión de una nueva terminal de GNL.

La reutilización de terminales de GNL para hidrógeno licuado enfrenta mayores desafíos técnicos debido a las necesidades de temperatura mucho más bajas, lo que limita la reutilización de los equipos existentes. Esto tiene importantes implicaciones de costos.

El tanque de GNL por sí solo representa alrededor de la mitad del costo de una inversión en una terminal de GNL y un tanque de almacenamiento de hidrógeno licuado de nueva construcción para reemplazarlo puede ser un 50 % más costoso que un tanque de GNL. Todavía no hay experiencia en la conversión de terminales de GNL existentes a amoníaco o hidrógeno, haciendo que las estimaciones de costos sean inciertas.

La incertidumbre con respecto a la escala de la demanda futura de hidrógeno y sus derivados puede limitar la adopción de nuevos terminales que pueden estar preparados para hidrógeno o amoníaco.

CASOS EN TRANSPORTE: AUTOS, CAMIONES, TRENES, BARCOS Y AVIONES. ESTACIONES Y PUERTOS

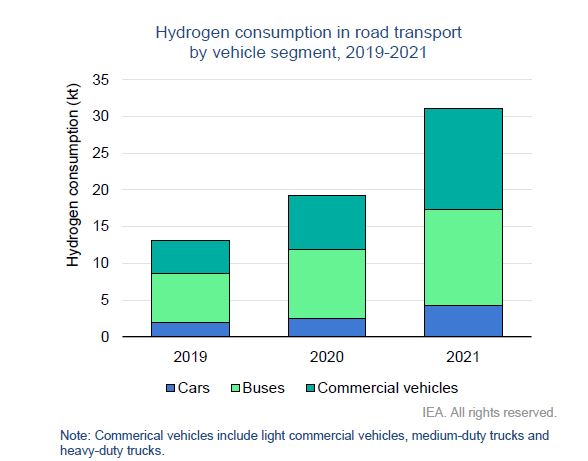

La demanda de hidrógeno en el transporte superó las 30 kt en 2021, más del 60% superior al año anterior. Como porcentaje de la demanda total de hidrógeno, el transporte representa sólo el 0,03%, y como porcentaje del total de la energía del transporte, el hidrógeno representa solo el 0,003%.

Los vehículos de carretera son, con mucho, la principal fuente de demanda de hidrógeno en transporte.

La mayor parte se consume en camiones y autobuses debido a sualto kilometraje anual y peso pesado en relación con el stock más grande de coches eléctricos de pila de combustible.

El número de camiones de hidrógeno de servicio pesado aumentó significativamente en 2021 (más de 60 veces desde 2020), al igual que la demanda estimada de hidrógeno de los vehículos comerciales, es decir, furgonetas y camiones.

En 2021, demanda de hidrógeno para vehículos comerciales superó por primera vez al de los autobuses, alcanzando el 45% del total de la demanda en el sector del transporte.

Las pruebas exitosas de trenes de pasajeros alimentados con hidrógeno en Alemania impulsaron el despliegue de la primera flota de trenes con pilas de combustible (14 trenes) en Baja Sajonia en agosto de 2022.

El hidrógeno ofrece una solución para la descarbonización de líneas ferroviarias diésel donde la electrificación es difícil y las distancias son demasiado largas para ser cubiertas por trenes eléctricos de batería.

Se espera que el transporte aumente en el corto plazo.

También está aumentando el interés en el uso de hidrógeno y combustibles sintéticos derivados en los sectores marítimo y aeronáutico, aunque las tecnologías son menos maduras que las de carretera y ferrocarril.

Ahí una serie de proyectos y pedidos de buques que pueden operar en hidrógeno, amoníaco y metanol que se realizarán en la próximos década.

También hay una serie de empresas, incluida Airbus, que están desarrollando aviones impulsados por hidrógeno, aunque la comercialización probablemente tendrá lugar después de 2030. Del mismo modo, el uso de hidrógeno derivado.

No se espera que los combustibles sintéticos para la aviación hagan avances en el término corto.

La demanda de hidrógeno en el transporte en el Escenario de Políticas Declaradas alcanza 0,7 Mt para 2030.18 La mayor parte de esta demanda es para el transporte por carretera, especialmente a medida que se implementan camiones de hidrógeno.

CMB.TECH inauguró el primer multimodal del mundo, una estación de servicio de hidrógeno en el Puerto de Amberes (Bélgica) en 2021

Hay solo una pequeña penetración del hidrógeno en otros modos de transporte, principalmente el transporte marítimo (tanto como hidrógeno como combustibles derivados del hidrógeno).

Demanda de hidrógeno en el transporte en el Escenario de Compromisos Anunciados alcanza casi 8 Mt para 2030, de los cuales más del 60% es en transporte marítimo

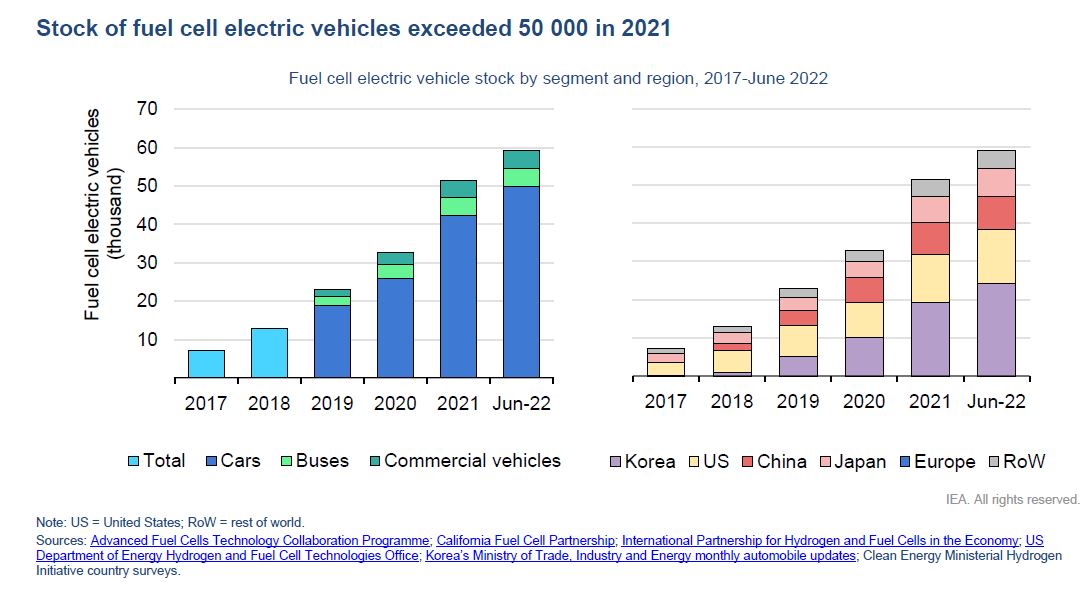

En 2021, el stock de FCEV superó los 51 000, más del 55% de aumento desde finales de 2020.19 En 2021, hubo un crecimiento impresionante en Corea, que casi duplicó el stock de coches eléctricos de pila de combustible con la adición de más de 9 200 FCEV durante el año, lo que representa más del 0,5% de las ventas de automóviles.

Si bien es pequeño, esto es más de diez veces la cuota de ventas de coches eléctricos de pila de combustible en Japón y casi 30 veces la participación de ventas en los Estados Unidos, los otros dos únicos países con más de 1.000 coches eléctricos de pila de combustible vendidos en 2021.

A finales de junio de 2022, el stock mundial de FCEV era de más de 59 000, un aumento del 15% desde finales de 2021. En general, la expansión en el FCEV el stock es principalmente para coches eléctricos de pila de combustible.

En Corea, las ventas en la primera mitad de 2022 totalizaron casi 4 900, con 1.270 coches eléctricos de pila de combustible vendidos solo en mayo.

China sigue dominando el uso de hidrógeno en los vehículos pesados, este segmento del transporte representa más del 85% de la población mundial.

FAW Jiefang entregó 300 camiones de celdas de combustible en junio, incluyendo carga, modelos volcadores y tractores.

Se espera que el mercado de camiones de celdas de combustible continúe expandiéndose fuera de China.

A medida que se implementan camiones de hidrógeno, existe la necesidad de desarrollar estaciones que puedan dispensar hidrógeno a 700 bar pero a velocidades de flujo más rápidas.

Como referencia, había más de 1,7 millones de cargadores de vehículos eléctricos públicos en todo el mundo a finales de 2021.

Sin embargo, el número de cargadores de vehículos eléctricos públicos no es directamente comparable con el número de estaciones de hidrógeno.

Los camiones de hidrógeno tienen tanques de almacenamiento con una capacidad combinada de alrededor de 8 a 12 veces que el de los tanques de vehículos ligeros.

Las partes interesadas de la industria están trabajando para desarrollar tecnologías y protocolos para el reabastecimiento de hidrógeno de servicio pesado de alto rendimiento.

En los Estados Unidos, el Laboratorio Nacional de Energía Renovable, como parte de un proyecto financiado por el Departamento de Energía de los Estados Unidos (US DOE), Air Liquide, Honda, Shell y Toyota construyen un camión pesado.

La Tasa de flujo objetivo del DOE para el reabastecimiento de hidrógeno de camiones pesados, ha alcanzando un caudal másico medio de 14 kilogramos por minuto.

Algunos gobiernos están comenzando a promover el desarrollo de redes de recarga de hidrógeno.

En 2020, la región de Auvergne-Rhône-Alpes, el Consejo Regional (Francia) puso en marcha el proyecto Valle de Emisiones Cero (ZEV), con el objetivo de desplegar 20 HRS para atender 1 200 vehículos para finales de 2023.

En marzo de 2022, Nueva Gales del Sur, los gobiernos regionales de Victoria y Queensland (Australia) lanzaron una iniciativa de autopistas de hidrógeno, con el objetivo de desarrollar una red de repostaje de hidrógeno renovable para el transporte pesado y logística a lo largo de la costa este de Australia para 2026.

Los puertos son especialmente adecuados para convertirse en centros de hidrógeno y están comenzando a integrar la infraestructura de hidrógeno para apoyar camiones pesados, manejo de carga y otros equipos portuarios, y embarcaciones marítimas.

CMB.TECH inauguró el primer multimodal del mundo, una estación de servicio de hidrógeno en el Puerto de Amberes (Bélgica) en 2021.

Air Products está construyendo un HRS para camiones en el puerto de Rotterdam (Países Bajos), que se espera que esté operativo en 2023.

Shell construyó dos HRS de alta capacidad con el Puerto de Los Ángeles (Estados Unidos) para suministrar a los camiones pesados desarrollados por Toyota y Kenworth.

El sistema Mirai de Toyota es un esfuerzo por aumentar el tiempo de crucero y de ahí la viabilidad de la aplicación de la tecnología.

En marzo de 2022, la Comisión Europea lanzó una convocatoria para propuestas para una demostración a gran escala de pilas de combustible de hidrógeno para buques de navegación interior propulsados.

La demostración debe incluir bunkering de hidrógeno en dos puertos y “preferiblemente” un bunker de hidrógeno, una barcaza para abastecer de combustible a los buques de demostración durante el tránsito, en el fondeadero o amarrado en un muelle.

EN EL SECTOR ELÉCTRICO

El hidrógeno juega solo un papel insignificante como combustible en el sector eléctrico, hoy representa menos del 0,2% de la generación eléctrica mundial y utiliza principalmente gases mixtos con alto contenido de hidrógeno en la producción del acero, refinerías y plantas petroquímicas, así como gases de escape de la industria cloro-álcali.

Las tecnologías de generación de electricidad que pueden utilizar hidrógeno están disponibles comercialmente hoy.

Los motores de gas, las pilas de combustible y las turbinas de gas son técnicamente capaces de operar con gases ricos en hidrógeno o incluso con hidrógeno puro.

Los motores de gas alternativos pueden manejar gases con un contenido de hidrógeno de hasta el 70% (sobre una base volumétrica).

Varios fabricantes de motores demostrados que usan 100% de hidrógeno que deben estar disponible comercialmente en los próximos años.

Las turbinas de gas también pueden funcionar con gases ricos en hidrógeno.

En Corea, una turbina de gas de 45 MW en una refinería ha estado operando con gases de hasta el 95% de hidrógeno durante 25 años.

Esta experiencia en casi el 100% la combustión de hidrógeno se ha realizado en gran parte con baja emisión húmeda (turbinas de gas humidificado), que ayudan a reducir la alta emisiones de NOx de la combustión de hidrógeno, pero también requieren agua desmineralizada y equipos de desmineralización de agua relacionados.

Las turbinas de gas de última generación evitan este inconveniente de eficiencia utilizando tecnologías secas bajas en NOx para gestionar las emisiones.

Se están realizando actividades de investigación para desarrollar turbinas de gas DLN que sean capaces de manejar el rango de mezcla de hidrógeno de hasta 100%.

En cuanto a la combustión 100 % hidrógeno con DLN, la tecnología se ha demostrado con éxito en Japón en una escala de 1 MW.

Los fabricantes confían en entregar turbinas de gas estándarque puedan operar con hidrógeno puro para 2030.

En los Estados Unidos, el desarrollo de combustores que pueden adaptarse para turbinas de gas existentes está en marcha, lo que permite mezclas de combustible de hasta 100% hidrógeno.

En Corea, el fabricante de turbinas de gas Doosan está trabajando en la comercialización de turbinas de gas a partir de hidrógeno extraído de amoníaco.

Varios nuevos proyectos de energía a gas natural planificados ya se tiene en cuenta la opción de co-combustión de hidrógeno o convertir totalmente a hidrógeno en el futuro.

Las pilas de combustible pueden convertir el hidrógeno en electricidad y calor, logrando eficiencias eléctricas superiores al 50-60%.

Se agregaron 348 MW de capacidad de celdas de combustible estacionarias en todo el mundo.

Incluida la implementación acumulada desde 2007, instalación global la capacidad de la capacidad de la celda de combustible estacionaria fue de aproximadamente 2,5 GW en 2021, aunque es posible que no todos estén en funcionamiento y solo usen alrededor de 90 MW de hidrógeno como combustible, mientras que la mayoría funcionan con gas natural.

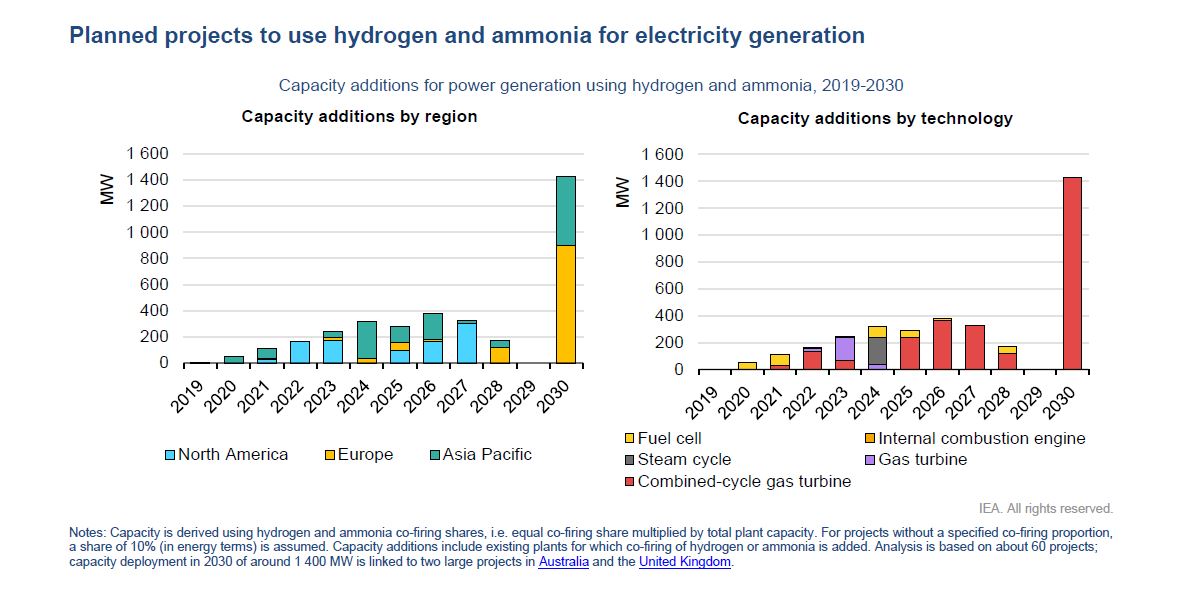

El uso de hidrógeno en la generación de electricidad atrae más atención

A pesar de los bajos niveles de despliegue del hidrógeno en el sector eléctrico hasta ahora, el interés en el uso de hidrógeno y amoníaco está aumentando.

A más largo plazo, las centrales eléctricas alimentadas con hidrógeno y amoníaco pueden apoyar la integración de energías renovables variables proporcionando flexibilidad o a gran escala, el almacenamiento estacional a los sistemas eléctricos.

Varios proyectos han sido anunciados o están en desarrollo y podrían representar alrededor de 3 500 MW de hidrógeno y amoníaco.

La capacidad de las centrales eléctricas en todo el mundo para 2030.

Alrededor del 85% de estos proyectos se centran en el uso de hidrógeno en ciclo combinado o ciclo abierto con turbinas de gas.

El uso de hidrógeno en pilas de combustible y el co-fireing de amoníaco en las centrales eléctricas de carbón cada una representa alrededor del 10% y 6%, respectivamente, de la capacidad de la cartera de proyectos para 2030.

En el Reino Unido, la co-combustión del 30 % de hidrógeno (en volumen) en la CHP Saltend existente de 1 200 MW está prevista para 2028.

Otro ejemplo en Europa es el ciclo combinado Magnum de 1,4 GW, la central eléctrica a gas en los Países Bajos.

La central eléctrica de carbón japonesa en 2030 conduciría a un costo de generación, eso es un 30% más alto que el valor de mercado de la energía con carga base, pero solo 15% más alto durante condiciones de carga máxima.