Iniciar Sesión

Buenos Aires, 09/12/2025

NICK PICKENS, ELENI JOANNIDES Y BHAVYA LAUL

El camino hacia el cero carbono verá una construcción extraordinaria de vehículos eléctricos (EV) bajos en carbono y capacidad de generación de energía renovable. Y a medida que el mundo reduzca su dependencia de los hidrocarburos, los metales serán el eje de una economía sin emisiones de carbono.

El cobre, en forma de alambre, cable y lámina, unirá y conectará las baterías, los motores y las redes eléctricas que ayudarán a limitar el aumento de la temperatura global. Sin embargo, la atracción de los recursos del mundo para lograr este cambio estructural será transformacional, eclipsando los aumentos de demanda que hemos visto en los últimos 30 años.

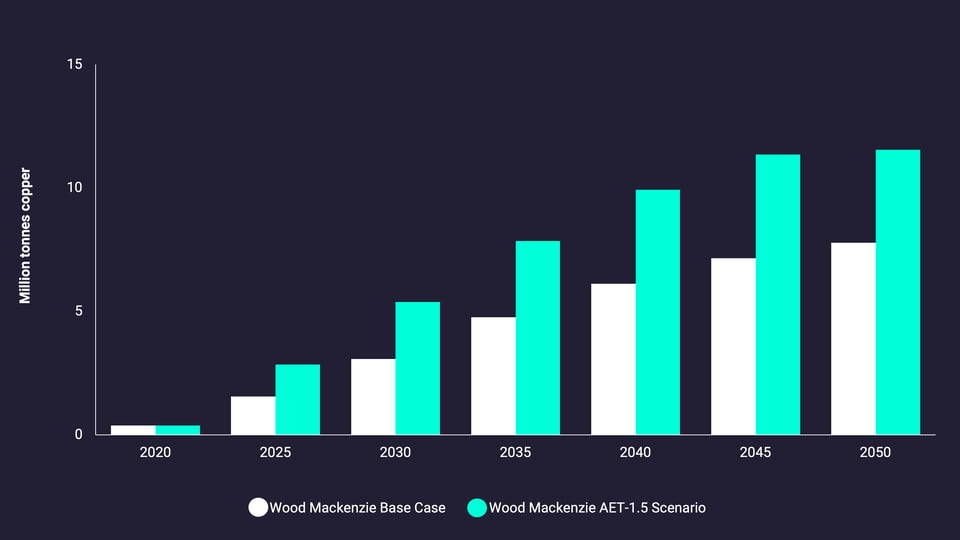

La evaluación del caso base de Wood Mackenzie de la transición energética en su trayectoria actual prevé un calentamiento global promedio de entre 2,2 °C y 2,4 °C* para mediados de siglo. Bajo un escenario de transición energética acelerada (AET-1.5), asumimos que el mundo se descarbonizará durante ese período para lograr cero emisiones netas globales y limitar el aumento de la temperatura a 1.5 °C.

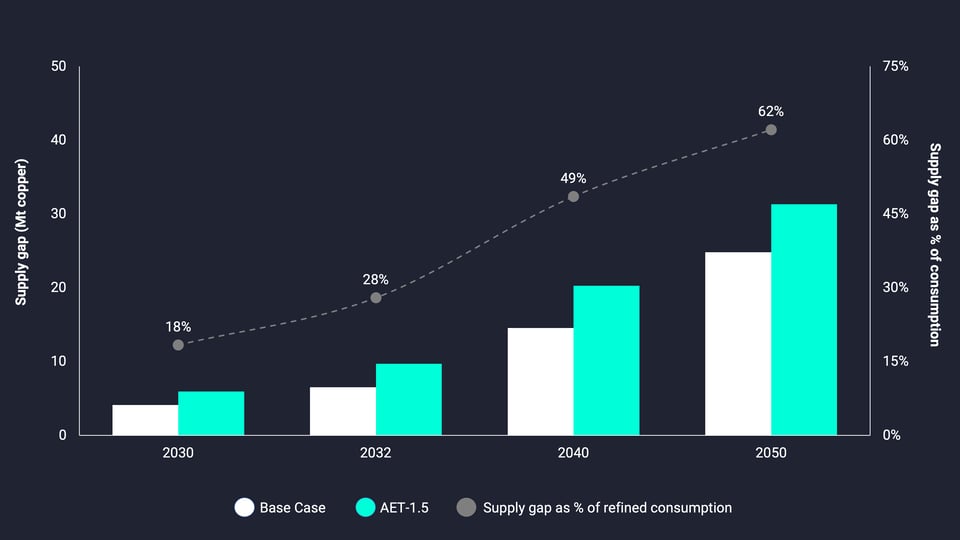

El resultado de nuestro modelo de uso final revela que la probabilidad de entregar el cobre necesario para satisfacer la demanda futura cambia de desafiante en nuestro caso base a improbable en nuestro escenario AET-1.5. La demanda de cobre bajo en carbono durante los próximos 20 años sería equivalente al 60% del tamaño del mercado actual.

Para cumplir con los objetivos de cero emisiones de carbono, la industria minera tendría que entregar nuevos proyectos con una frecuencia y un nivel constante de financiamiento nunca antes logrado. Esta vía daría como resultado:

La necesidad de 9,7 Mt de suministro minero durante la próxima década de proyectos que aún no han sido sancionados. Hasta la fecha, nunca se ha superado un déficit de esta magnitud en una década. Esta brecha de suministro contrasta con 6,5 Mt en nuestra trayectoria climática de caso base.

Más de US$23 mil millones de inversión al año en nuevos proyectos, 64% superior al gasto promedio anual de los últimos 30 años. Déficit de mercado creciente, exacerbado por el fuerte incremento en el crecimiento de la demanda de refinados. Esto sustentará un repunte del precio del cobre a más de US$11.000/t (alrededor de US$5,00/lb) dentro de cinco años, en contraste con los US$7.010/t (US$3,18/lb) durante el mismo período en nuestro caso base.

En teoría, los precios más altos deberían alentar la sanción de proyectos y una mayor oferta. Sin embargo, las condiciones para entregar proyectos son desafiantes, con obstáculos políticos, sociales y ambientales más altos que nunca.

Si el suministro de la mina primaria tiene dificultades para satisfacer la demanda futura, el reciclaje podría ser parte de la solución, pero no toda. Se requerirá inversión en la recolección, clasificación y uso de la chatarra. Las emisiones de carbono más bajas del reciclaje impulsarán una preferencia liderada por los consumidores por la chatarra de cobre secundario y podría actuar como un catalizador para la inversión.

CUÁNTO COBRE SE NECESITARÁ

Cerca del 80% del uso del cobre está relacionado con su propiedad como conductor eléctrico. En consecuencia, el crecimiento futuro de la demanda mundial de electricidad a medida que se desarrollen las economías también impulsará el crecimiento del consumo de cobre.

Sin embargo, el uso de cobre para vehículos eléctricos y generación de energía renovable es significativamente más intensivo que en sus equivalentes de combustibles fósiles. Junto con la construcción relacionada de las redes eléctricas, esto agrava la demanda futura esperada del metal.

LA REVOLUCIÓN EV

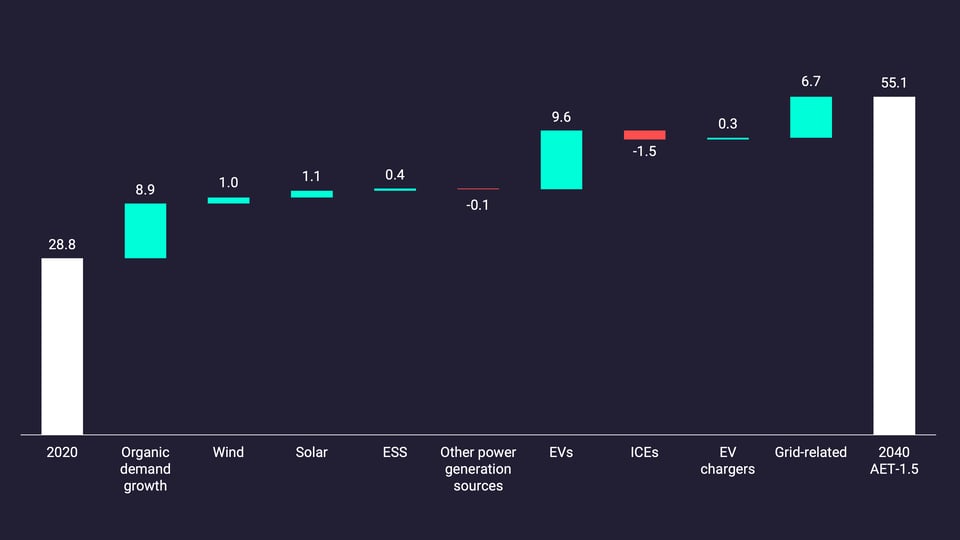

Los vehículos eléctricos serán, con mucho, el sector individual más grande que contribuirá al aumento de la demanda verde de cobre en las próximas dos décadas, y representará el 55% de la demanda verde.

La premisa de que la demanda de cobre se beneficiará de la transición energética ya pasó de ser una oportunidad a una realidad. Las ventas globales de vehículos eléctricos se han triplicado en tres años. Los subsidios gubernamentales en China, EE.UU. y Europa también han ayudado a respaldar una mayor penetración en el mercado.

Las plantas que proporcionarán la lámina de cobre para las baterías se están desarrollando rápidamente en Asia, América del Norte y Europa. Solo el año pasado se anunciaron al menos 1 Mtpa de capacidad de fabricación de láminas de cobre electrodepositadas (ED). Estos están programados para completarse en los próximos años para satisfacer la demanda anticipada.

Es la lámina de las baterías y el cable adicional para los motores lo que significa que un vehículo eléctrico con batería puede usar más de tres veces el cobre que un automóvil convencional con motor de combustión interna. La diferencia es aún mayor para los vehículos comerciales.

Para poner al mundo en el camino de cero neto del Acuerdo de París, los automóviles de pasajeros EV enchufables deberán representar más del 35% de las ventas totales de vehículos para 2025, aumentando a poco menos del 70% durante la década siguiente. Esto se compara con menos del 9% en 2021.

Es esta mayor penetración en el mercado de los vehículos eléctricos con uso intensivo de cobre lo que impulsará el consumo total adicional de cobre.

Según nuestro escenario AET-1.5, la demanda de cobre para vehículos eléctricos será un 40 % superior a nuestra trayectoria climática de caso base para 2040. En general, la demanda en el segmento de vehículos eléctricos crecerá 9,6 Mt durante los próximos 20 años.

Demanda total de cobre de vehículos eléctricos

GENERACIÓN DE ENERGÍA RENOVABLE

Al igual que con el mercado del automóvil, la descarbonización de la generación de energía ya está en marcha. La capacidad global de generación de energía eólica ha aumentado en más del 40% en los últimos tres años.

Los fabricantes de cables como Prysmian y Nexans están ampliando la capacidad en sus operaciones de cables de alimentación en América del Norte y Europa para satisfacer el crecimiento necesario de las redes eléctricas. El aumento de los objetivos de generación eólica marina y los próximos pedidos impulsarán la demanda de alambrón de cobre.

Además del propio aerogenerador, el cable de cobre se utiliza para enlazar instalaciones y conectarse a la red terrestre. Los parques eólicos marinos son, por lo tanto, más intensivos en cobre, gracias a los extensos requisitos de cableado.

La demanda de cobre en el segmento offshore se multiplicará por siete para 2040, incluso en nuestro escenario base. Esto se eleva a más de 13 veces en nuestro escenario AET-1.5. La generación de energía eólica requerirá 1,0 Mt de cobre adicional durante los próximos 20 años en un escenario de cero neto.

El uso del cobre en la generación de energía solar tiene un impacto tan grande como el viento. El uso de cobre en plantas solares fotovoltaicas (PV) se puede dividir en dos áreas. El equilibrio del sistema (BoS) abarca todos los componentes de un sistema fotovoltaico que no sean los paneles.

Esto incluye cableado, interruptores, un sistema de montaje, uno o varios inversores solares, un banco de baterías y un cargador de baterías. El panel (o módulo) solar utiliza cintas de cobre para conectar las células solares, retenidas en silicio cristalino.

La demanda de cobre a partir de la energía solar en el escenario de 1,5 °C se estima en más del doble de nuestro escenario base durante la próxima década, mientras que el consumo adicional será de 1,1 Mt durante los próximos 20 años en una ruta neta cero.

Consumo total de cobre en 2040 bajo el escenario AET-1.5 (Mt cobre)

ABASTECIMIENTO MINO: ¿DÓNDE LLEGARÁ EL COBRE?

Se necesitará un crecimiento sustancial en el suministro de nuevas minas para cumplir con los objetivos de cero carbono. La industria tendrá que entregar nuevos proyectos con una frecuencia y un nivel constante de inversión nunca antes logrado.

El volumen adicional de cobre necesario significa que se requerirán 9,7 Mt de suministro de nueva mina durante la próxima década de proyectos que aún no se han sancionado, lo que equivale a casi un tercio del consumo refinado actual. Esto se compara con 6,5 Mt bajo nuestra perspectiva de caso base, en sí mismo un desafío.

Esta estimación de los nuevos requisitos de suministro de la mina también supone una mayor contribución de material secundario para satisfacer la demanda de refinado. Esto requeriría una inversión en una mayor capacidad de procesamiento de chatarra y un aumento significativo en la disponibilidad de chatarra.

Consumo de refinado que necesita ser cubierto por el abastecimiento de la mina al 2050

LICENCIAS SOCIALES Y AMBIENTALES PARA OPERAR ESTÁN RESULTANDO ELUSIVAS EN LOS PRINCIPALES PAÍSES PRODUCTORES

La exploración de minerales ha descubierto muchos proyectos nuevos potenciales, algunos con importantes reservas y recursos identificados. En teoría, se están proyectando alrededor de 17 Mt de producción anual de cobre, casi el doble del volumen necesario para limitar el calentamiento a 1,5 °C.

En la práctica, algunos de estos proyectos no se han desarrollado debido a la mala economía. Sin embargo, incluso aquellos que pueden ofrecer un atractivo retorno de la inversión tienen otros obstáculos que superar antes del desarrollo.

Por ejemplo, las licencias sociales y ambientales para operar están resultando difíciles de alcanzar en los principales países productores. También lo es la infraestructura suficiente, incluida la energía, el agua y el transporte.

Como resultado, los plazos de entrega de los proyectos son más largos y el tiempo es crítico a medida que la carrera para controlar el cambio climático se acelera. Estimamos que puede tomar hasta una década para que se desarrolle un proyecto importante desde que se identifica.

La inversión en jurisdicciones mineras tradicionales se ha tambaleado en los últimos tiempos. La incertidumbre sobre el panorama político y la política fiscal ha estado en el centro del problema, particularmente en Chile y Perú. Hay nuevas fronteras con riquezas minerales prometedoras (Ecuador y Argentina, por nombrar solo dos), pero la minería está en pañales en estos países y el progreso ha sido lento. Irán y Rusia tienen reservas significativas pero permanecen cerrados a la inversión externa.

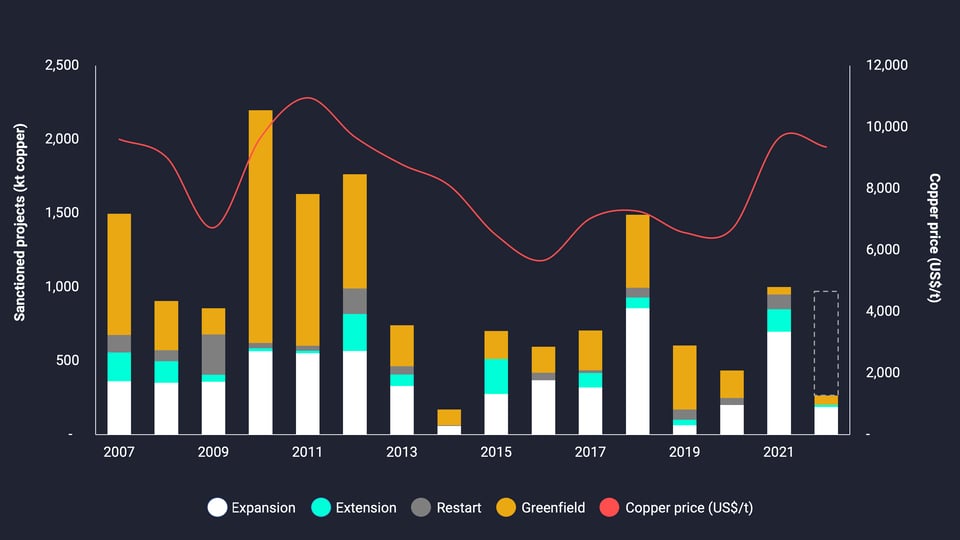

Como consecuencia, hemos visto caer las tasas de aprobación de proyectos mineros a mínimos cíclicos. En el primer semestre de 2022, el volumen de proyectos de cobre comprometidos totalizó una producción anual promedio de 260 ktpa.

Esto está muy por debajo de 1 Mtpa requerido para cumplir con los requisitos para una transición energética acelerada, y esto a pesar de que los precios del cobre han estado en su punto más alto durante una década.

Además, si omitimos aquellos proyectos en tramitación que se consideran menos probables a corto plazo ("posibles") y dejamos aquellos que están más avanzados ("probables"), el volumen de cobre se reduce a solo 2,5 Mt, lo que no es suficiente para cubrir incluso las necesidades a medio plazo.

La implicación es que más proyectos deben avanzar a través de la tubería y rápidamente, o simplemente no habrá suficiente cobre primario para satisfacer la demanda, incluso bajo una ruta de caso base.

Cantidad de proyectos de cobre sancionados desde 2007

¿CUÁNTO COSTARÁ?

La inversión necesaria para producir una tonelada de cobre ha ido en constante aumento. El entorno inflacionario actual es una de las razones, pero un cambio más fundamental es la disminución de la calificación.

El costo de producir una tonelada de cobre ha aumentado y los proyectos deben ampliarse para mejorar la economía, elevando el costo de capital inicial. Esto significa que la lista de desarrolladores potenciales se limita a aquellos que pueden pagar el costo inicial de miles de millones de dólares.

Suponiendo una intensidad de capital promedio de la cartera de proyectos y teniendo en cuenta el volumen de cobre requerido para lograr los objetivos climáticos, estimamos que se necesitarán más de US$ 23.000 millones al año durante 30 años para entregar nuevos proyectos.

Este es un nivel de inversión que solo se había visto anteriormente durante un período limitado de 2012 a 2016, al final del superciclo de las materias primas inducido por China.

Hay muchos impedimentos para una transición energética acelerada, sobre todo porque las cadenas de suministro de metales también necesitan reducir las emisiones. Ahora hay una comprensión de que el mundo probablemente tendrá que quemar más combustibles fósiles inicialmente para cerrar la brecha. Para algunos productos básicos, los impuestos al carbono amenazan la rentabilidad y descarrilan las inversiones futuras.

Esta combinación de presiones de costos, junto con los mayores volúmenes requeridos por una transición energética acelerada, tiene implicaciones para el precio de incentivo de la industria. Bajo AET-1.5, el precio del cobre necesario para inducir al proyecto marginal a satisfacer la demanda aumenta sustancialmente a US$9.370/t (US$4,25/lb) en dólares estadounidenses constantes de 2022.

En teoría, esto sería suficiente para cerrar la brecha de oferta y mantener el equilibrio del mercado. Esto se compara con los US$7.716/t (US$3,50/lb) en un escenario sin impuestos al carbono y demanda de caso base.

Sin embargo, para el cobre, hay un lado positivo, por así decirlo. La huella de carbono del metal se compara favorablemente con la de muchos otros productos básicos del futuro. En promedio, las emisiones de dióxido de carbono de la producción de cátodos de cobre son una cuarta parte de las del aluminio refinado, un sustituto potencial en ciertas aplicaciones.

Además, el 70% de las emisiones de las minas de cobre se clasifican como Alcance 2, o relacionadas con la generación de energía. Esto es algo que una transición energética acelerada esperaría abordar cambiando a energías renovables, reduciendo significativamente la intensidad total de carbono del suministro.

CHATARRA: ¿PODEMOS CERRAR EL CIRCUITO DEL SUMINISTRO DE COBRE?

El cobre tiene una vida reciclable infinita. Ya sea solo o en aleaciones como el latón o el bronce, se puede reutilizar indefinidamente sin pérdida de calidad. Estas cualidades inherentes reducen su huella ambiental y lo hacen atractivo desde la perspectiva social de utilizar más de lo que, hasta ahora, se consideraba material de desecho o se destinaba a vertederos.

Bajo nuestro escenario AET-1.5, la chatarra tiene un papel más importante para ayudar a satisfacer la demanda futura. El cobre ya depende sustancialmente de la economía circular. Más de un tercio de todo el consumo se deriva de fuentes secundarias. Estimamos que para el 2050, esto podría aumentar al 45%, y con tasas de reciclaje más altas, la contribución podría ser aún mayor.

El aumento de la inversión en la recolección, clasificación y uso de chatarra ayudará a cerrar la brecha de suministro. Sin embargo, existen limitaciones en cuanto a la velocidad a la que se puede devolver la chatarra en grandes volúmenes al ciclo del producto.

Por lo tanto, bajo AET-1.5 y para lograr los objetivos de 2050, necesitaremos ver una mayor disponibilidad y tasas de recolección y recuperación, capacidad de procesamiento adicional y una mejora en la reciclabilidad de los productos.

Aunque esperamos que la demanda de chatarra supere el crecimiento del metal primario, sigue estando infrautilizado en comparación con su disponibilidad general. ¿Por qué? Porque las consideraciones de precio, beneficio, calidad y tecnología impulsan actualmente el desarrollo de la industria secundaria.

Cualquier crecimiento en el uso de chatarra deberá ser acompañado por políticas adicionales y economías más atractivas. Un catalizador para el cambio radica en las emisiones de carbono. Una preferencia impulsada por los consumidores por materias primas más ecológicas y sostenibles debería ayudar a incentivar una mayor utilización de la chatarra. Sin embargo, el reciclaje por sí solo no eliminará la necesidad de metal primario.

CONCLUSIÓN: TIEMPO DE ACCIÓN

La transición a una economía neutra en carbono presenta muchos desafíos. El suministro de las materias primas necesarias para permitir la descarbonización de manera sostenible es clave entre ellos. Entonces, ¿qué acción se necesita para mantener el ritmo de la tasa de electrificación requerida para cumplir con los objetivos del Acuerdo de París?

+ Productores e inversionistas: Reconocimiento de la oportunidad de crecimiento y potencial de creación de valor. La gran minería y los inversionistas no quieren quedarse atrapados en una mentalidad de cosecha previa a la transición, y los riesgos de retrasar la inversión están aumentando. No son solo los proyectos avanzados los que necesitan acelerarse.

También es necesario avanzar en los proyectos de etapa de exploración y alcance en todo el oleoducto. Ninguna acción dará como resultado precios más altos por un corto tiempo pero, en última instancia, la demanda se verá erosionada, al igual que la posibilidad de restringir el calentamiento global.

+ Gobiernos: reconocimiento más amplio del papel fundamental del cobre en la descarbonización y una conexión más estrecha entre las políticas que impulsan la demanda (subsidios de vehículos eléctricos y objetivos de energía renovable) con aquellas que respaldan el suministro de las materias primas necesarias para lograrlos.

Las acciones clave incluyen brindar claridad a los inversionistas sobre la política de recursos para que se puedan tomar decisiones. En términos más generales, también se necesitará apoyo para el desarrollo de minas mediante la concesión de licencias para operar. Desde la perspectiva de la chatarra, las políticas que apoyan la recolección, el procesamiento y el comercio de material secundario son esenciales.

+ Fabricantes y consumidores: los fabricantes deberán esperar costos más altos e incorporar esto en los precios al consumidor. Pero si bien el cobre es esencial en muchas aplicaciones de transición energética, no es una parte importante del costo total de muchos productos: menos del 2 % para un vehículo eléctrico de pasajeros, por ejemplo.

Para mitigar la exposición, la economía de segunda mano es posible y ya se está explorando, particularmente en vehículos eléctricos a medida que la tecnología evoluciona. Pero la sustitución directa es poco probable, sin una alternativa creíble en muchas aplicaciones. La integración vertical para asegurar el suministro es una vía aún no explorada en el sector del cobre, pero más común en otras materias primas para baterías.

Se seguirán dando grandes pasos en la transición energética durante la próxima década. Sin embargo, nuestro modelo sugiere que la escala y la velocidad de los requisitos de cobre, un facilitador clave de la electrificación, son exageradas.

Además, el cobre no es el único participante en esta carrera. Se requiere una política de inversión coordinada para minerales y metales críticos si queremos tener la posibilidad de mantener el calentamiento global en 1,5 °C.