Iniciar Sesión

Buenos Aires, 08/11/2025

Los ingresos directos extranjeros globales se redujeron en 2022 y la presión a la baja continuaría. Aumentan proyectos verdes y de energía sostenible

ANAHÍ ABELEDO

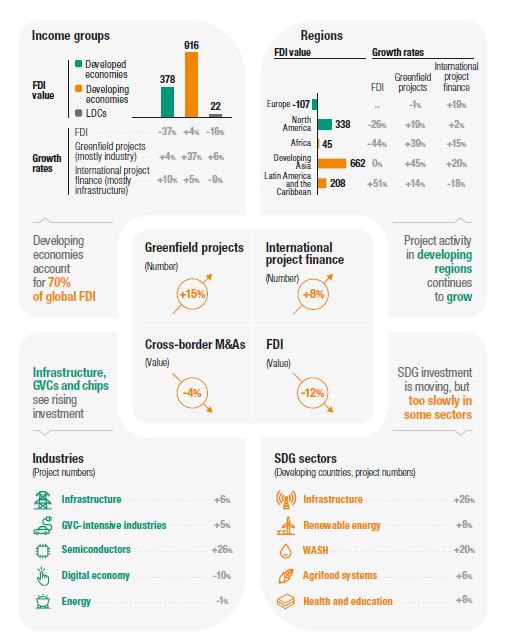

La inversión extranjera directa (IED) disminuyó un 12 % en 2022, a US$ 1,3 billones. Las fusiones y adquisiciones (M&A) se vieron especialmente afectadas por condiciones de un financiación más estrictas, por el aumento de las tasas de interés y la incertidumbre en los mercados de capitales. El valor de los acuerdos internacionales de financiación de proyectos cayó un 25 % en 2022, mientras que los acuerdos transfronterizos de fusiones y adquisiciones fueron un 4 % por ciento más bajos. Entre los pocos puntos brillantes se destaca el aumento de un 15% de las inversiones Greenfield.

El último informe de la UNCTAD: "UNCTAD: World investment report 2023", publicado hoy por el organismo, afirma que el entorno global para los negocios internacionales y la inversión transfronteriza sigue siendo un desafío en 2023. Aunque los vientos en contra económicos han disminuido un poco, no han desaparecido.

Las tensiones geopolíticas siguen siendo altas. Las recientes turbulencias en el sector financiero han añadido incertidumbre de los inversores.

La UNCTAD espera que la presión a la baja sobre la IED mundial continuará en 2023. Los primeros indicadores para el primer trimestre de 2023 muestran tendencias débiles en financiación de proyectos y fusiones y adquisiciones.

Las tendencias de los proyectos de inversión muestran puntos brillantes, como los proyectos Greenfield, que proporcionan un contrapeso positivo.

El número de anuncios de nuevos proyectos aumentó un 15 % en 2022, y los datos del primer trimestre de 2023 también muestra resiliencia.

Las tendencias de la inversión internacional en activos productivos reales son, por lo tanto, más positivas de lo que sugieren los datos generales de IED.

La disminución de los flujos de IED en 2022 se debió principalmente a las transacciones financieras de empresas multinacionales (EMN) en economías desarrolladas, donde la IED cayó 37 % a US$ 378 mil millones.

Los anuncios de nuevos greenfield y project finance aumentaron un 5 %.

En los países en desarrollo, la IED aumentó un 4 % hasta los US$ 916 000 millones de dólares, o más del 70% de los flujos mundiales, una cuota récord. El número de anuncios verdes en los países en desarrollo aumentó un 37%.

INVERTIR EN ENERGÍA SOSTENIBLE PARA TODOS

Los acuerdos internacionales de financiación de proyectos aumentaron en un 5 %. Esta es una señal positiva para las perspectivas de inversión en la industria y en la infraestructura. Mucho de eso se concentró en unas pocas grandes economías emergentes

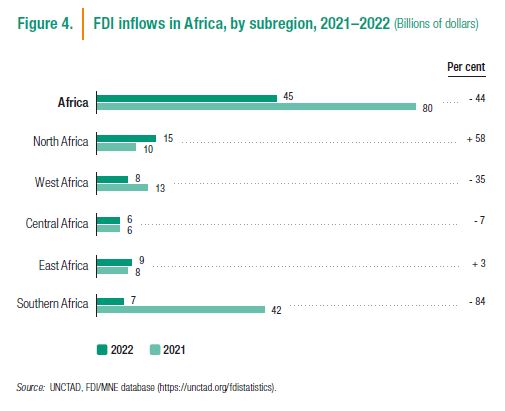

+ La IED en África volvió a caer al nivel de 2019 de US$ 45 mil millones después de un nivel anormalmente alto en 2021, pero anuncios de proyectos greenfield y proyectos internacionales aumentaron las finanzas.

+ Las entradas de IED en los países en desarrollo de Asia se mantuvieron estables en US$ 662 mil millones, más de la mitad de IED mundial.

+ Los flujos hacia América Latina y el Caribe aumentaron en un 51 %, alcanzando US$ 208 mil millones, el nivel más alto jamás registrado.

+ Disminuyeron los flujos de IED hacia las economías estructuralmente débiles, vulnerables y pequeñas.

La IED en los 46 países menos adelantados (PMA) cayó un 16 % hasta los US$ 22 000 millones – menos del 2 % de la IED mundial.

Los países en desarrollo sin litoral (LLDC) y los pequeños Estados insulares en desarrollo (PEID) experimentaron pequeños aumentos en la IED.

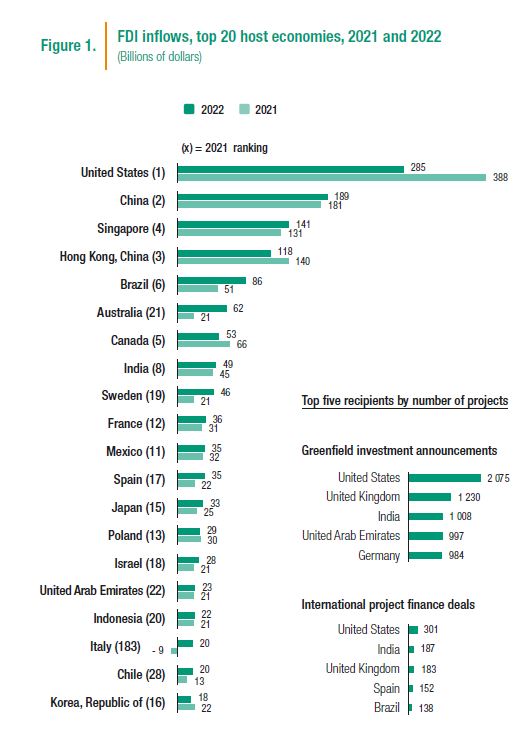

Estados Unidos siguió siendo el mayor receptor de IED, anunció proyectos greenfield y acuerdos internacionales de financiación de proyectos.

Le siguió Reino Unido, India, Emiratos Árabes Unidos y Alemania para proyectos greenfield, y por India, Reino Unido, España y Brasil para operaciones de financiación de proyectos

CAE LA SALIDA DE IED, AFECTADA POR GRANDES TRANSACCIONES

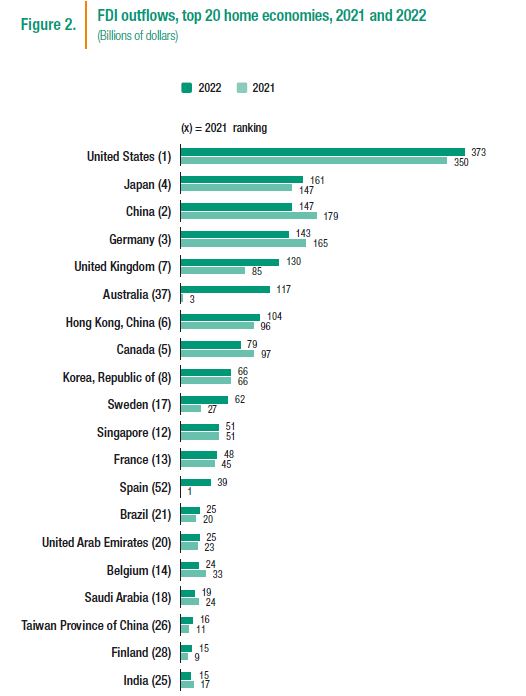

En 2022, las multinacionales de economías desarrolladas redujeron su inversión en el exterior en un 17 % a US$ 1 billón.

La IED se mantuvo estable, en dos tercios de las salidas mundiales.

La inversión externa agregada de las EMN europeas cayó a US$ 224 mil millones, menos de US$ 573 mil millones en 2021.

La inversión de las multinacionales alemanas disminuyó en un 13 %, pero con US$ 143.000 millones siguieron siendo los mayores inversores europeos y el cuarto más grande del mundo (figura 2).

Las empresas multinacionales de los Estados Unidos aumentaron sus inversiones en el extranjero en un 7 %, a US$ 373 mil millones.

Las compras transfronterizas de fusiones y adquisiciones de los Estados Unidos aumentaron en 21 % a un récord de US$ 273 mil millones. Entre más de 40 acuerdos globales por valor más de US$ 5 mil millones, 15 se originaron en los Estados Unidos.

Las salidas de Japón aumentaron un 10 % a US$ 161 mil millones, lo que lo convierte en el segundo mayor país inversionista.

Las salidas de Australia aumentaron de US$ 3.400 millones a US$ 117 mil millones, principalmente debido a una sola transacción.

Empresas multinacionales de la República de Corea continuaron con su inversión en el exterior a un ritmo similar al de 2021, en US$66 mil millones, los proyectos greenfield anunciados aumentan significativamente.

El valor de la actividad de inversión en el extranjero por parte de las empresas multinacionales de las economías en desarrollo disminuyó en un 5 %, a US$ 459 mil millones.

Los flujos desde los países en desarrollo de Asia cayeron un 11 %, pero la región siguió siendo una fuente importante de inversión, una cuarta parte de la IED mundial. La IED de China cayó un 18 % a US$ 147 mil millones.

Sin embargo, China fue el tercer país de origen de los mayores inversores.

PROYECTOS Y SECTORES

El mayor anuncio de empresas multinacionales chinas se refiere a la cadena de suministro de baterías.

La mayor actividad inversora fue en infraestructura, GVC y chips. Las tendencias de la industria mostraron un número creciente de proyectos en infraestructura e industrias intensivas en cadenas de valor global (GVC), números estables en energía y una desaceleración en los sectores de la economía digital.

Industrias intensivas en GVC que se enfrentan a presiones en la oferta de reestructuración de cadenas, incluyendo electrónica, automotriz y maquinaria. Tres de los cinco más grandes anunciados fueron en semiconductores, en respuesta a la escasez mundial de chips.

El grado de internacionalización: la proporción de activos extranjeros sobre el total, ventas y el empleo, de las mayores empresas multinacionales se mantuvo estable en general.

La tendencia documentada en sucesivos WIR de ventas en el extranjero creciendo a un ritmo más rápido que los activos y el empleo continuaron en 2022.

Sin embargo, mientras que en años anteriores esto fue impulsado por multinacionales con pocos activos en la economía digital, en 2022 fue causado por los altos precios de la energía, lo que impulsó los ingresos de las empresas en petróleo y gas, comercio de materias primas y servicios públicos.

Las ventas en el extranjero de las 100 principales empresas multinacionales aumentó en más del 10 %, mientras que el valor de sus activos en el extranjero disminuyó marginalmente.

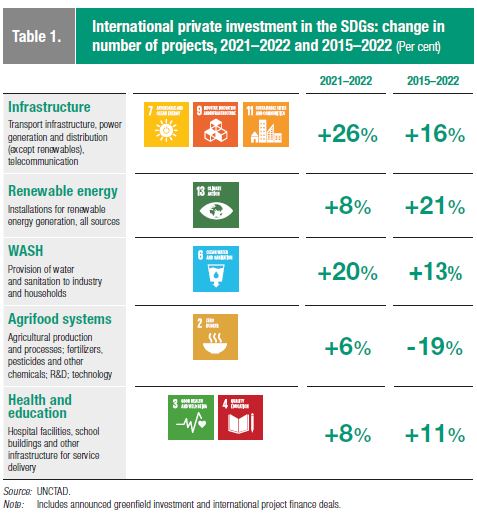

La inversión en ODS aumenta en 2022, pero revisión a mitad de camino muestra una brecha creciente actividad inversora internacional en sectores relevantes para el Desarrollo Sostenible.

Los Objetivos de Desarrollo Sostenible (ODS) en los países en desarrollo aumentaron sustancialmente en 2022.

Infraestructura, energía, WASH, sistemas agroalimentarios, salud y educación vio un aumento en el número de anuncios de nuevos proyectos.

Sin embargo, el crecimiento está desequilibrado, y algunos sectores de los ODS muestran un progreso lento; es altamente desigual, con tendencias negativas en los PMA; y las perspectivas de crecimiento siguen siendo frágiles debido a las presiones a la baja esperadas sobre la IED general en 2023.

Además, la actividad de inversión internacional en los sectores de los ODS en los países en desarrollo todavía se está poniendo al día después de un crecimiento lento o negativo en el período inicial después de la adopción de los ODS en 2015.

El aumento de la actividad inversora durante el período desde 2015, medido por el número de proyectos greenfield e internacionales

acuerdos de financiación de proyectos, es limitado para la mayoría de los sectores; un sector (sistemas agroalimentarios) incluso muestra una menor actividad inversora en 2022 que en 2015 (tabla 1).

En el punto medio de la Agenda 2030 para el Desarrollo Sostenible, la falta de progreso en la expansión de la actividad de inversión internacional en los sectores de los ODS es una preocupación importante.

En 2022, el valor combinado de la inversión greenfield relevante para los ODS y la financiación de proyectos internacionales en los países en desarrollo alcanzó los 471 000 millones de US$, un aumento de US$290 mil millones en 2015.

El número de proyectos de inversión internacional en infraestructura (que comprende infraestructura de transporte, generación de energía y distribución) y las telecomunicaciones registraron el mayor crecimiento (26 %), seguido por el sector de agua, saneamiento e higiene (WASH) (20 %).

Las tendencias de inversión en ODS entre los PMA contrastan marcadamente con las de países en desarrollo. En los PMA, la inversión transfronteriza en los sectores de los ODS aún no se ha recuperado de las ondas de choque de la pandemia.

Tanto el número y el valor de los proyectos ha disminuido desde 2020. En 2022, los PMA recibieron la participación más pequeña de proyectos de inversión relevantes para los ODS dentro del grupo más amplio de países en desarrollo, pasando del 6,4 % en 2021 al 5,1 %

La participación de los LDC experimentó una caída aún más pronunciada en términos de valor, cayendo del 12 % en 2021 al 5 % en 2022.

El números de proyectos en los últimos dos años fue significativamente inferior en la mayoría de los sectores, excepto en el de las energías renovables y WASH, que en 2015.

La Agenda para el Desarrollo Sostenible muestra que la brecha de inversión en todos los sectores de ODS han aumentado de US$ 2.5 billones, estimado en WIR14, en la víspera de la adopción de los ODS, a más de US$ 4 billones por año en la actualidad.

Las mayores brechas se encuentran en la infraestructura de energía, agua y transporte. El aumento es el resultado tanto de la falta de inversión como de las necesidades adicionales.

PROYECTOS GREENFIELDS Y ENERGÉTICOS

El crecimiento de la inversión en energías renovables se ralentiza en 2022. Los anuncios de inversión Greenfield se duplicaron, pero los acuerdos internacionales de financiación de proyectos, que suelen ser más grandes, declinaron.

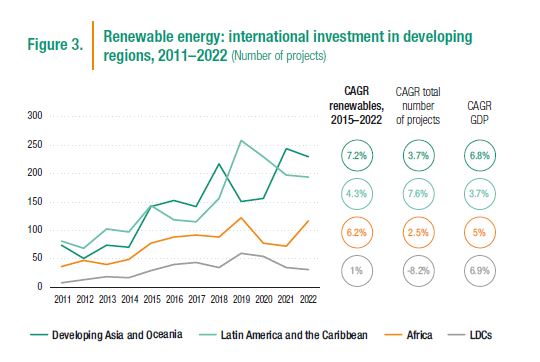

La actividad inversora internacional en renovables casi se triplicó desde 2015. Sin embargo, este rápido crecimiento se ha limitado principalmente a los países desarrollados, particularmente en Europa, donde se proporcionó un empujón.

En las regiones en desarrollo, el crecimiento de la financiación internacional de proyectos y los proyectos greenfield han sido mucho más graduales, superando el crecimiento del PBI, pero sólo marginalmente.

En los PMA, donde la necesidad de inversión en energía es especialmente alto, la inversión en energías renovables de fuentes internacionales se ha rezagado respecto al crecimiento del PBI.

Desde 2015, los PMA han visto el número de proyectos de energías renovables aumentar sólo un 1 % anual, mientras que sus economías crecieron casi siete veces más rápido (figura 3).

Además del crecimiento relativamente lento de la inversión internacional en energías renovables en regiones en desarrollo, financiación de proyectos internacionales y transfronteriza.

Los proyectos greenfield también muestran niveles relativamente altos de concentración en pocos países. Las economías más grandes y avanzadas atraen una cantidad desproporcionada de números de proyectos.

A nivel sectorial, el número de proyectos de inversión más allá de las energías renovables también son significativamente menores.

La inversión internacional en redes eléctricas y la capacidad de almacenamiento se aceleró solo después de 2020, aunque dicha inversión es un complemento fundamental para la generación de energía renovable.

La inversión internacional en la cadena de suministro de energía renovable está creciendo. El número de nuevos proyectos anunciados en minerales críticos en 2021 y 2022 fue más del doble del nivel promedio de la última década.

La fabricación de componentes solares y eólicos también está aumentando, aunque de un nivel bajo En 2022, el valor de los proyectos anunciados en la fabricación de baterías se triplicó, a más de US$ 100 mil millones.

La mayoría de los proyectos están en los Estados Unidos y en los centros de fabricación europeos, pero algunos países en desarrollo atrajeron inversiones considerables.

Las desinversiones en combustibles fósiles exigen un nuevo modelo de negociación. A pesar del temor de que los altos precios de la energía y la presión por la seguridad energética daría lugar a una inversión de la tendencia a la baja de la inversión internacional en activos de combustibles fósiles, el número de proyectos se mantuvo estable tanto para los activos basados en combustibles fósiles; centrales eléctricas e industrias extractivas (En extractivas, inversión greenfield por las grandes empresas de petróleo y gas aumentó, pero la financiación de proyectos disminuyó.)

El valor de la inversión en energías renovables superó a los combustibles fósiles en 2020, y el cambio gradual se espera que continúe.

Las empresas de energía en el ranking de las 100 principales multinacionales están desinvirtiendo en combustibles fósiles activos a un ritmo de unos 15.000 millones de dólares al año.

La desinversión no implica que los campos de petróleo, las plantas de gas y otros activos upstream cesan sus operaciones. El comprador típicamente tiene como objetivo hacer que los activos de combustibles fósiles comprados generen la mayor cantidad posible de devoluciones.

Una preocupación clave es que tales compradores privados (no cotizados) a menudo tienen menos o ninguna metas de reducción de emisiones y estándares de informes climáticos más débiles.

Esto requiere un nuevo modelo de negociación alineado con el clima.