Iniciar Sesión

Buenos Aires, 21/12/2025

La emisión mundial de bonos verdes se acelera gracias a las nuevas normas de la UE y tipos de interés estables

ANAHÍ ABELEDO

Las ventas globales de bonos verdes en el segundo trimestre del año aumentaron un 20% respecto a los tres meses anteriores, llegando a los US$ 144.380 millones. Es probable que las ventas mundiales se aceleren aún más, ayudadas por una política de apoyo en Europa - que adoptaría un nuevo estándar hacia fin de año- y un entorno de tipos de interés más estable. En tanto, la región de Asia y el Pacífico fue el segundo mayor emisor con US$ 30.820 millones, algo menos que en el primer trimestre pero en China se prevé mayor aceleración por demanda de inversores locales.

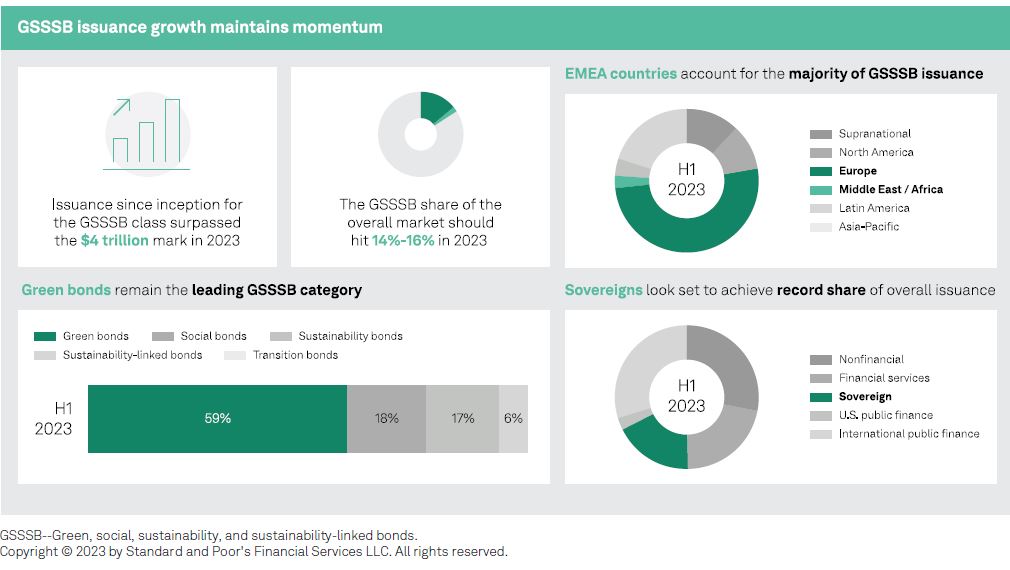

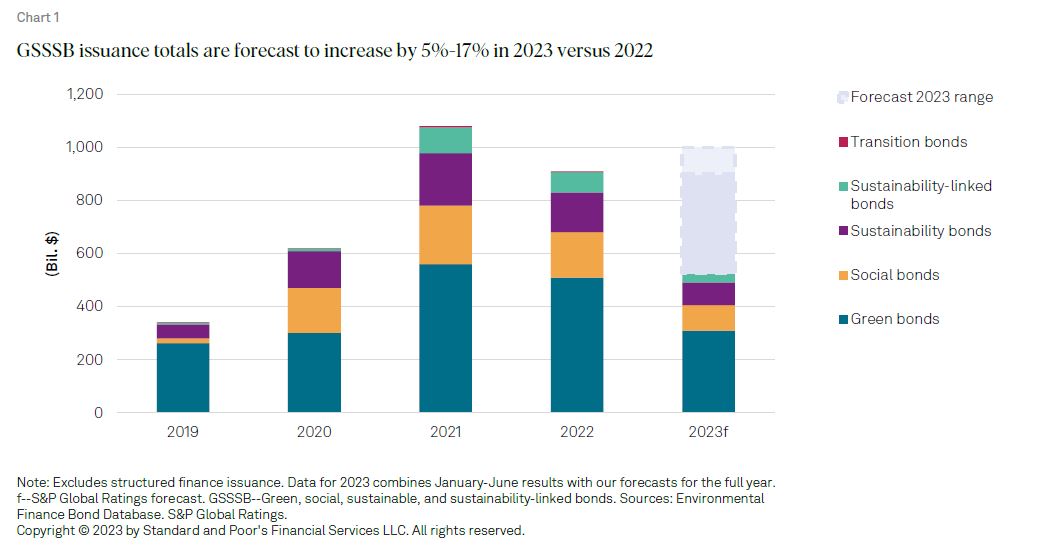

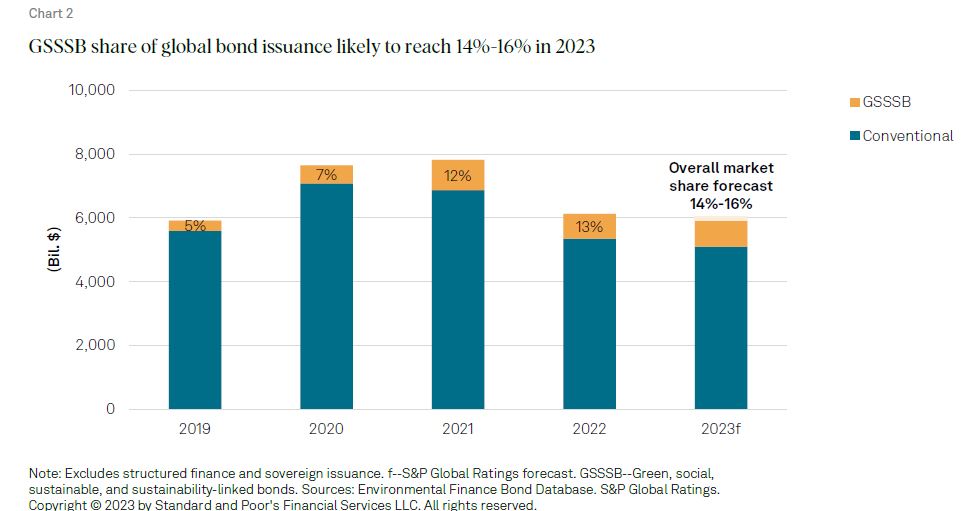

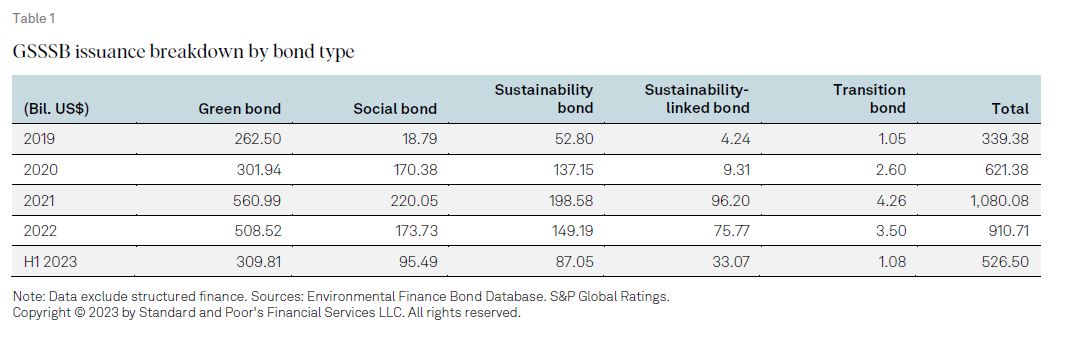

Pese a cierto estancamiento pasajero, S&P Ratings prevé que la emisión mundial de GSSSB general debería estar en línea con la previsión de entre US$ 900.000 millones y US$ 1 billón, o entre el 14% y el 16% de la emisión total, en 2023.

En detalle, S&P discrimina por tipo de bono y por región en su informe de septiembre "S&P: Global Sustainable Bonds 2023".

La emisión de bonos vinculados a la sostenibilidad disminuirá en 2023 a medida que persistan las dudas sobre la credibilidad de los objetivos, mientras que los bonos verdes seguirán dominando el mercado GSSSB, basándose en un nivel récord de emisión en la primera mitad del año.

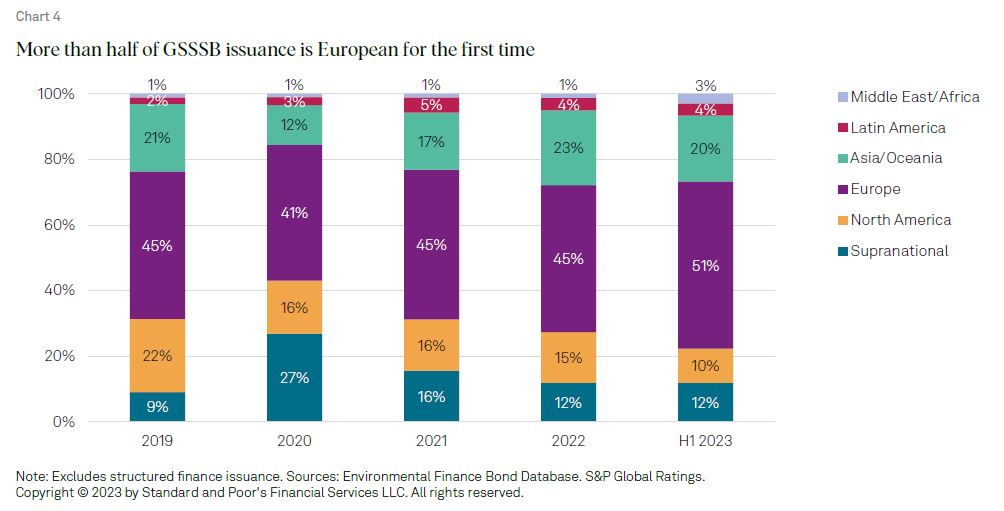

Europa seguirá siendo la región líder en GSSSB, mientras que la emisión en América del Norte puede verse obstaculizada por una menor oferta y demanda durante el resto del año. Los mercados emergentes pueden ver un aumento de las emisiones el próximo año

Se espera que Europa adopte un nuevo estándar de bonos verdes a finales de este año, lo que impulsará la demanda en la región que lidera el mundo en emisión de bonos verdes. Las entidades europeas emitieron US$ 87.670 millones en bonos verdes en el trimestre abril-junio, un 30% más que los tres meses anteriores, según datos de la organización sin fines de lucro Climate Bonds Initiative.

El Estándar de Bonos Verdes de la Unión Europea tiene como objetivo mejorar la transparencia, comparabilidad y credibilidad del mercado de bonos verdes, ayudando a los inversores a evaluar más de cerca la postura ambiental, social y de gobernanza de los emisores. Según la mayoría de los analistas, las tasas de interés globales están cerca de su punto máximo, lo que frenaría una caída en los precios de los bonos y estabilizaría los costos para los emisores.

"La urgencia de la transición climática ha dado un mayor impulso tanto a las empresas en relación con sus transiciones energéticas como al sector bancario global que continúa financiando un número cada vez mayor de proyectos verdes", dijo Amelia Rice, asociada gerente de mercados de capital en Linklaters, una firma de derecho internacional, a S&P Global Market Intelligence.

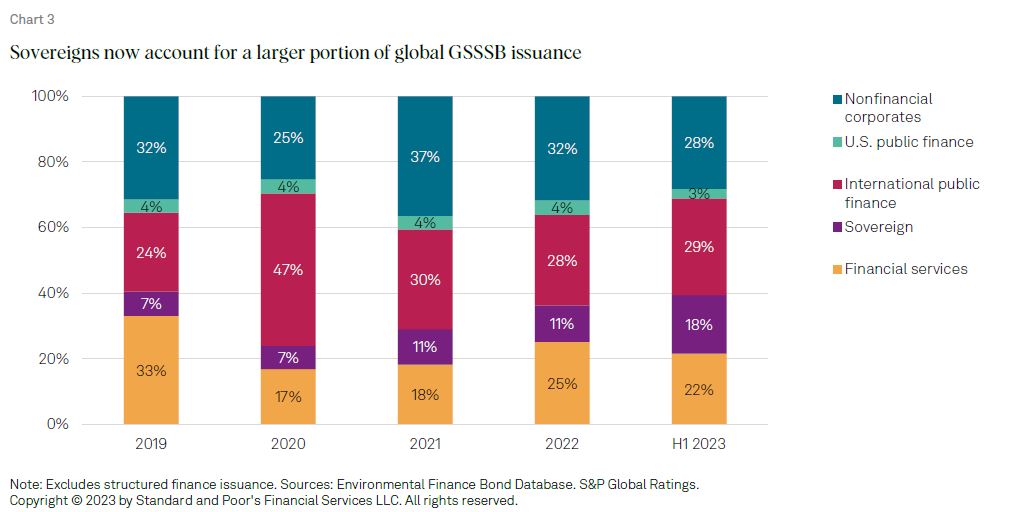

LIDERAN LOS BANCOS Y SOBERANOS

Los bancos emitieron la mayor proporción de bonos verdes en el primer semestre de 2023, y el nivel fue mucho más alto que en años anteriores, dijo Rice. La emisión de bonos verdes está respaldada por la " alta demanda de los inversores, el hecho de que los emisores están adoptando los bonos verdes para demostrar su compromiso con las iniciativas climáticas y la huella global del producto", dijo Rice.

El interés en Europa está impulsado por una mayor adopción de principios de inversión ESG", Alan Siow, cogestor de cartera de Ninety One Hong Kong. "Esperamos que Europa siga siendo el mercado líder para los bonos verdes".

Alemania e Italia valoraron cada uno más de US$ 10 mil millones en bonos verdes soberanos en el segundo trimestre, según Climate Bonds Initiative.

"Los gobiernos europeos han asumido un compromiso claro de apoyar la agenda climática, y el mercado de bonos verdes está listo para financiar los gastos necesarios", dijo Climate Bonds Initiative en comentarios enviados por correo electrónico a Market Intelligence. "Es factible que podamos ver más emisiones en el segundo semestre a medida que nuevos países se unan al mercado y las oficinas de gestión de deuda den prioridad a la financiación de gastos verdes.

PRINCIPALES PAÍSES EMISORES

Por países, Alemania fue el principal emisor en el trimestre de junio, con US$ 24.130 millones de dólares, seguida de China con US$ 18.710 millones y luego Italia con US$ 15.380 millones.

Estados Unidos, que fue el tercer mayor emisor en el primer trimestre, ocupó el cuarto lugar con US$ 14.480 millones.

China emite bonos verdes según estándares tanto globales como nacionales. Su deuda alineada internacionalmente aumentó un 24% desde US$ 15.120 millones en los primeros tres meses de 2023, mientras que sus bonos verdes no alineados se duplicaron con creces hasta US$ 16.300 millones desde US$ 7.750 millones.

"A diferencia de otras jurisdicciones, China es lo suficientemente grande y desarrollada como para respaldar a sus propios inversores nacionales y, por lo tanto, no tiene que depender en gran medida del apoyo de inversores extranjeros que sólo podrían participar en emisiones alineadas internacionalmente", dijo Siow.

El nuevo estándar de bonos verdes de la UE dictará que el 85% de los fondos recaudados se utilicen para actividades que se alineen con la regulación de taxonomía del grupo, mientras que los emisores tendrán que cumplir requisitos en materia de divulgación y revisiones externas.

Los criterios estrictos, la falta de disponibilidad de datos, los altos costos y el riesgo de responsabilidad potencialmente mayor pueden significar que a muchos emisores les resultará difícil adoptar las nuevas reglas.

"Para un emisor, el nuevo estándar podría ser una molestia", dijo Tamami Ota, investigador principal del Instituto de Investigación Daiwa. "Pero esto podría ayudar a que los inversores se sientan más cómodos invirtiendo en bonos. Al fin y al cabo, la demanda de los inversores impulsaría el crecimiento del mercado".

A finales de julio, el Banco Central Europeo elevó los tipos de interés por novena vez consecutiva y el Banco de Inglaterra realizó su decimocuarto aumento consecutivo, llevando su principal tipo de interés a un máximo de 15 años del 5,25%.

Ese mismo mes, la Reserva Federal aumentó la tasa de referencia de los fondos federales en 25 puntos básicos, hasta un rango del 5,25% al 5,5%, en la undécima subida de tipos desde que el banco central de Estados Unidos comenzó su lucha contra la inflación en marzo de 2022.

"Con señales de que las presiones inflacionarias están disminuyendo, los bancos centrales se están acercando a sus alzas finales del ciclo", dijo Takahide Kiuchi, economista ejecutivo del Instituto de Investigación Nomura. "Y los tipos de interés deberían recuperarse el próximo año después de haber alcanzado su punto máximo después del otoño, lo que llevó a los inversores a comprar bonos en el mercado primario", dijo Kiuchi.

ALTA DEMANDA EN CHINA

Las ventas de bonos verdes de China continental aumentarán debido a la alta demanda y la alineación internacional.

China continental podría acelerar la emisión de bonos verdes para satisfacer la creciente demanda de los inversores locales. Los esfuerzos continuos para alinearse con los estándares internacionales también pueden ayudar a impulsar la emisión.

La segunda economía más grande del mundo vendió US$ 18.710 millones en bonos verdes alineados con los estándares globales en el período de abril a junio, una disminución del 30,5% respecto al mismo trimestre del año anterior, según datos de la Iniciativa de Bonos Climáticos (CBI). Sin embargo, la emisión de los llamados bonos verdes no alineados aumentó un 43,7% a US$ 16.300 millones, lo que eleva las ventas totales a US$ 35.010 millones, según CBI.

"China continental es un mercado idiosincrásico en Asia porque tiene su propio marco interno bien desarrollado para la emisión de bonos verdes y también porque tiene una gran base de inversores que están alineados con esos estándares", dijo Alan Siow, cogestor de cartera de firma de inversión Ninety One Hong Kong.

"Esto significa que, de manera única en Asia por el momento, China [continental] tiene suficiente demanda y oferta para la emisión de bonos verdes para respaldar un mercado de tamaño significativo".

China continental busca hacer crecer sus mercados de bonos verdes y se ha convertido en un importante emisor mundial de bonos verdes. El país participa activamente en los mercados de bonos verdes alineados y no alineados internacionalmente.

En el segundo trimestre, las ventas de bonos verdes alineados internacionalmente por parte de China continental ocuparon el segundo lugar después de los US$ 24.130 millones de Alemania, según mostraron los datos del CBI. Después de una caída en el primer trimestre, la emisión de bonos verdes de China continental se recuperó incluso cuando el banco central mantuvo un sesgo de flexibilización de políticas para apoyar la economía .

"Las políticas de bonos verdes de China no sólo sirven a la estrategia nacional de desarrollo verde y bajo en carbono, sino que también apuntan a mejorar la cooperación internacional en esta área", dijo John Hai, jefe de financiamiento de deuda global de CITIC CLSA. "Para lograr tales objetivos es necesario un régimen verde más alineado internacionalmente", dijo Hai, señalando que el Catálogo de Proyectos Avalados por Bonos Verdes de 2021 que establece las reglas del país para la aprobación y el registro de bonos verdes está ampliamente alineado con la taxonomía de activos verdes dominante en el mundo.

"Creemos que el estándar de bonos verdes de China [continental] seguirá evolucionando y se alineará mejor con los estándares internacionales", añadió Hai.

ASIA: UN PROBLEMA REGIONAL

La emisión de bonos verdes se mantuvo modesta en Asia-Pacífico, según mostraron los datos del CBI. En el segundo trimestre, la región emitió US$ 30.820 millones en bonos verdes, una disminución interanual del 28,6%.

"Países como Japón e India tienen un compromiso de larga data con el desarrollo verde, lo que crea una necesidad continua de financiación verde", dijo Hai, estimando que la emisión activa se reanudará en ambos mercados con el tiempo.

Según los datos, la emisión de bonos verdes en Asia-Pacífico ha mejorado después de una disminución en la segunda mitad de 2022.

Siow de Ninety One Hong Kong también espera que se recupere la emisión de bonos verdes en la región, " suponiendo que se realice un progreso continuo en la armonización de los requisitos y objetivos globales de emisión de bonos verdes".