Iniciar Sesión

Buenos Aires, 18/12/2025

El gas solo tiene un enorme futuro no solo hasta 2030 sino más allá, los supergigantes apuestan mar adentro y optimizar recursos en Europa. Expertos opinan sobre precios

ANAHÍ ABELEDO

El creciente impulso global podría acelerar la transición energética, como lo demuestra el Consenso de los EAU, publicado en diciembre de 2023, que insta a las Partes a realizar una transición justa y ordenada para alejarse de los combustibles fósiles. Asia impulsará el crecimiento de la demanda, Oriente Medio, América del Norte y Rusia siguen siendo las mayores fuentes de suministro. Se prevé que aumente la participación del GNL en el suministro mundial de gas. Los supergigantes apuestan a África y se optimizan recursos europeos. Opiniones de expertos.

Los análisis de múltiples fuentes, incluidas la AIE, el IPCC y McKinsey, sugieren que es probable que los combustibles fósiles convencionales sigan siendo parte de la combinación energética hasta 2050, incluso en un escenario de 1,5°, y pueden actuar como un puente para una transición ordenada.

Por su parte, en su informe "Oil & Gas, Outlook 2024" de Investing News Network (INN) distintos analistas arriesgan sus opiniones respecto a los precios.

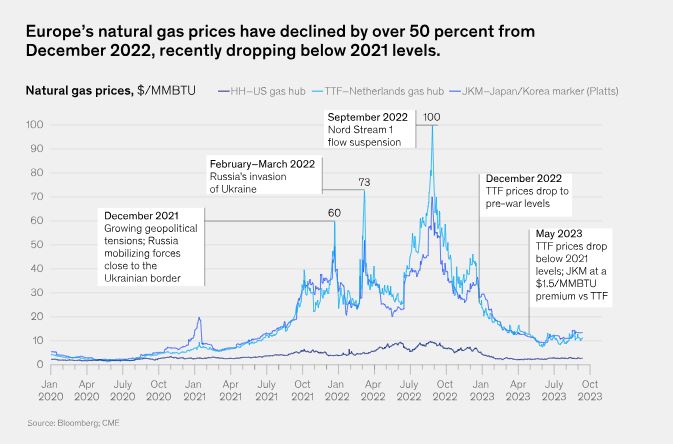

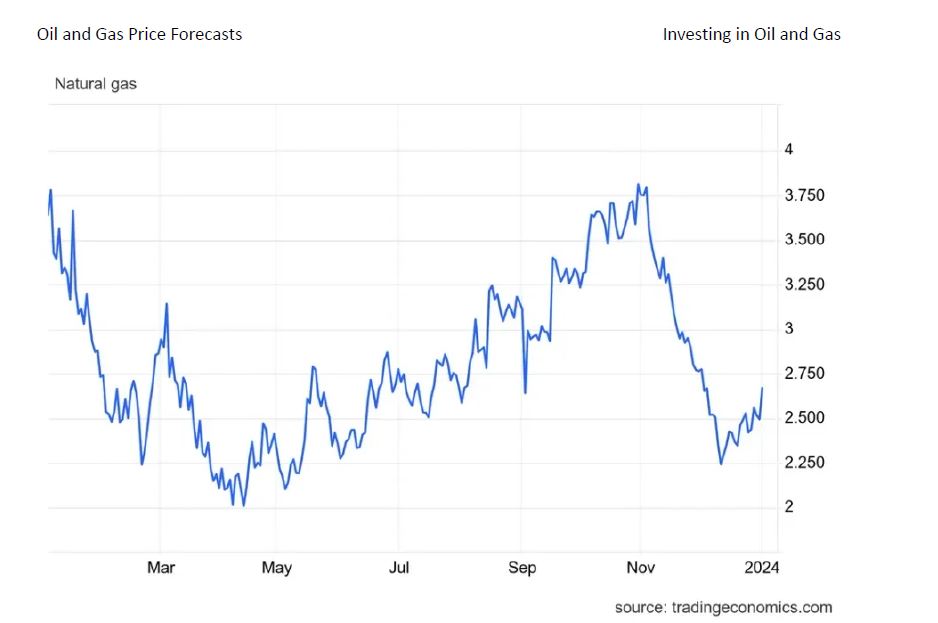

Los precios del gas se han estabilizado tanto en Asia como en Europa, tras la subida disparada por la guerra rusa en Ucrania en 2022 y han caído por debajo de los niveles de 2021.

En su análisis del sector gasífero, "Perspectiva Energética Global: Perspectivas del gas natural" que resume el año 2023, McKinsey analiza las perspectivas de la oferta y la demanda de productos energéticos a lo largo de una trayectoria de 1,5°C, alineada con el Acuerdo de París, y cuatro escenarios de transición energética ascendente.

Estos escenarios de transición energética examinan resultados que van desde un calentamiento de 1,6 °C a 2,9 °C para 2100 (las descripciones de los escenarios se describen a continuación en la barra lateral “Acerca de la perspectiva energética global 2023”).

Los escenarios están conformados por más de 400 impulsores en todos los sectores, tecnologías, políticas, costos y combustibles, y sirven como base de datos para informar a los tomadores de decisiones sobre los desafíos que deben superarse para permitir la transición energética.

Los análisis de múltiples fuentes, incluidas la AIE, el IPCC y McKinsey, sugieren que es probable que los combustibles fósiles convencionales sigan siendo parte de la combinación energética hasta 2050, incluso en un escenario de 1,5°, y pueden actuar como un puente para una transición ordenada. Por lo tanto, descarbonizar el sistema de combustibles fósiles y reducir sustancialmente las emisiones, incluido el metano, es un área clave de atención.

En los últimos años, los precios mundiales del gas han experimentado fluctuaciones considerables. La guerra en Ucrania y la posterior crisis energética provocaron un aumento de los precios mundiales del gas, que alcanzaron niveles récord en 2022.

EL CRECIMIENTO DE LA DEMANDA MÁS ALLÁ DE 2030

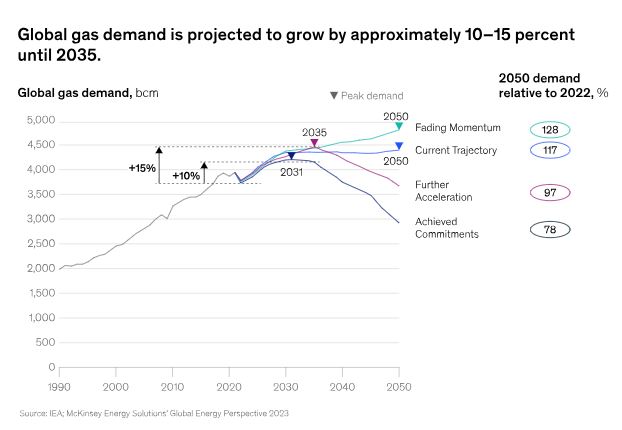

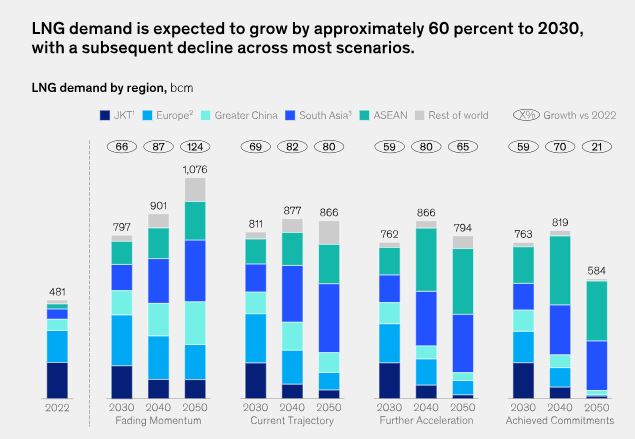

Se prevé que la demanda mundial de gas crecerá más allá de 2030 en todos los escenarios.

El gas natural tiene una amplia gama de aplicaciones en todos los sectores, incluida la generación de energía, la calefacción y los procesos industriales de alta temperatura, además de ser una materia prima, por ejemplo, en la industria petroquímica y de fertilizantes. Se espera que desempeñe un papel fundamental en la transición energética al equilibrar la generación de energía basada en energías renovables hasta que las tecnologías de almacenamiento de energía se implementen a escala.

Se proyecta que la demanda mundial de gas crecerá más allá de 2030 en todos los escenarios, con un crecimiento total proyectado de entre 10 y 15 %. Incluso en escenarios de descarbonización más rápida, se espera crecimiento hasta 2030-2040.

Después de 2035, se prevé que la demanda diverja significativamente, y se prevé que la demanda de gas para 2050 crecerá entre un 15 y un 30 % en los escenarios más lentos.1pero disminuir hasta un 20 por ciento en los escenarios más rápidos.

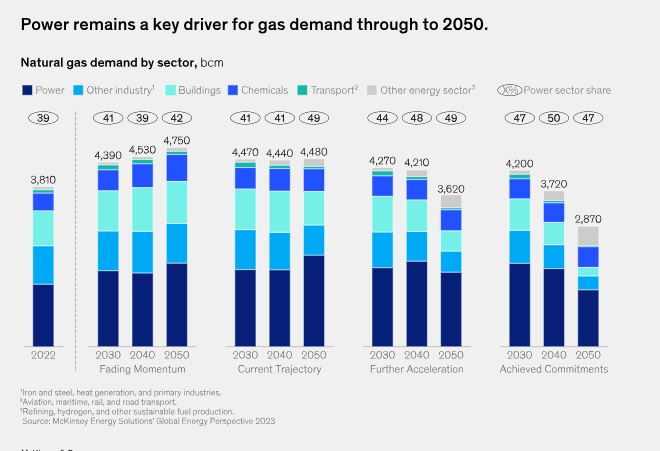

Se prevé que el crecimiento de la demanda esté impulsado en gran medida por el sector eléctrico.

En todos los escenarios, se prevé que el sector eléctrico seguirá impulsando la mayor parte de la demanda de gas, representando entre el 40 y el 50 %de la demanda para 2050. Esto se debe en gran medida al aumento previsto de la demanda de energía debido a la electrificación de los edificios y la industria.

Los productos químicos y la producción de hidrógeno azul son los únicos sectores que se prevé que muestren un crecimiento continuo en la demanda de gas hasta 2050. En el sector de la construcción, se espera que la electrificación y el biogás desplacen al gas a medida que se apliquen diseños más eficientes desde el punto de vista energético.

Por último, en la industria (excluidos los productos químicos), se prevé que la electrificación de la calefacción y la maquinaria dé como resultado en última instancia una disminución gradual de la demanda de gas, similar a la del sector de la construcción.

LA ENERGÍA, UN FACTOR CLAVE

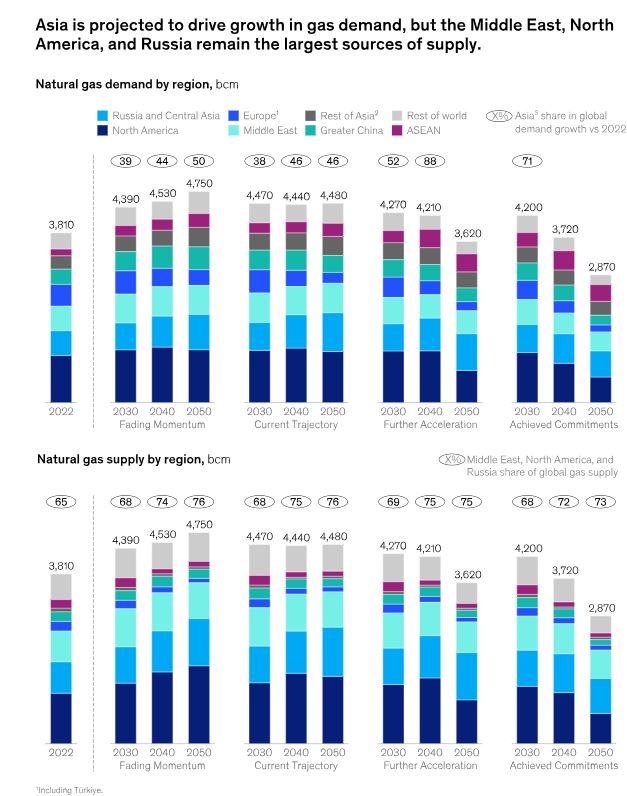

Existe una desconexión creciente entre la oferta y la demanda de gas por geografía.

En general, se espera que Asia represente el mayor crecimiento en la demanda de gas, y que América del Norte represente cierto crecimiento en el mediano plazo, impulsada por el cambio de carbón a gas en Asia y la creciente demanda en los sectores energéticos de la ASEAN, China y Estados Unidos. En Europa, se espera que la demanda de gas disminuya constantemente hasta 2050, en línea con los compromisos de emisiones netas cero.

En cambio, se prevé que Oriente Medio, América del Norte y Rusia sigan siendo las principales fuentes de suministro de gas, representando entre el 70 y el 80 % del suministro mundial en todos los escenarios. Como resultado, se espera que el gas comercializado en forma de GNL desempeñe un papel clave para cerrar la brecha entre la oferta y la demanda geográficamente desconectadas.

En todos los escenarios, se proyecta que la demanda de GNL crecerá entre 1,5 y 3,0 % CAGR de 2023 a 2035, impulsada principalmente por el crecimiento de la demanda en las regiones de la ASEAN y el sur de Asia. Por el contrario, se prevé que Europa experimente una disminución gradual de las importaciones de GNL en línea con la demanda general de gas.

Se prevé que el crecimiento del suministro de GNL provenga principalmente de proyectos de GNL ya comprometidos en Medio Oriente y América del Norte, que en conjunto podrían contribuir con más de 200 millones de toneladas por año (Mtpa): entre el 45 y el 70 % del suministro mundial de GNL hasta 2050 en todos los escenarios.

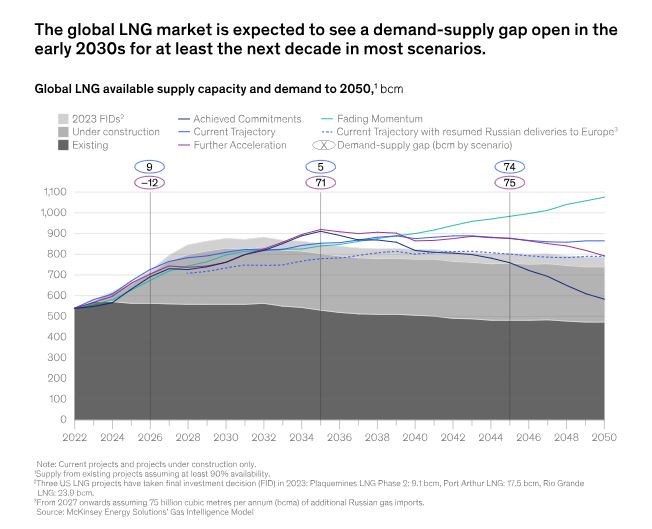

Se prevé que se abrirá una brecha entre la oferta y la demanda en el mercado mundial de GNL a principios de la década de 2030.

En la mayoría de los escenarios, se prevé que el mercado mundial de GNL verá abierta una brecha entre la oferta y la demanda a principios de la década de 2030, que se prevé que dure al menos la próxima década.

En el corto plazo, es posible que a finales de la década de 2020 se produzca un período de exceso de oferta, aunque su escala y duración podrían verse afectadas por la ejecución del proyecto de GNL. A más largo plazo, la brecha sostenida entre la oferta y la demanda requerirá el desarrollo de proyectos adicionales de GNL y representa una oportunidad para una mayor creación de capacidad de licuefacción.

A nivel mundial, más de 50 proyectos de GNL están en disputa para llenar la brecha entre oferta y demanda, que se proyecta alcanzará entre 30 y 60 Mtpa a partir de 2040. Es probable que la brecha se cubra con proyectos de GNL con costos económicos inferiores a $8–9/MMBTU.1en gran parte de América del Norte. Dado cómo se espera que se desarrollen las trayectorias de la demanda de GNL hasta 2050, la ventana 2030-40 podría ser la última oportunidad para que se desarrollen nuevos proyectos de GNL.

LAS INCERTIDUMBRES QUE AFECTAN EL MERCADO

El GNL como mecanismo de entrega asumirá un papel cada vez más importante al vincular los centros de oferta y demanda geográficamente desconectados.

El análisis de McKinsey los escenarios muestra que persisten varias incertidumbres clave sobre cómo podría desarrollarse el mercado. Estos se pueden agrupar en términos generales en cuatro factores:

+ Tecnología: El papel del gas en el sector energético puede verse desafiado por el desarrollo acelerado de las baterías en términos de costos y capacidad de carga.

+ Geopolítica: El potencial de aumento de los flujos de gas hacia Europa podría afectar gravemente la demanda mundial de GNL y llevar al mercado a un exceso de oferta.

+ Regulatorio: Un mayor reconocimiento de las emisiones del ciclo de vida asociadas con el gas natural y el GNL y la descarbonización de las emisiones podrían afectar la oferta y la demanda de gas.

+ Riesgo de entrega del proyecto: La reciente presión inflacionaria ha resultado en un aumento de costos para los proyectos de GNL en construcción, lo que podría provocar retrasos en la entrega.

OPINAN LOS EXPERTOS

En noviembre, los miembros de la OPEP firmaron un acuerdo para reducir la producción de crudo con objetivos en 2,2 millones de bpd adicionales hasta marzo de 2024 en respuesta a un debilitamiento de los precios del petróleo crudo.

“Estos recortes se suman a los recortes voluntarios existentes y a los menores objetivos de producción establecidos en su reunión de junio de 2023”, según los analistas de la EIA.

"Uno de los objetivos declarados de la OPEP es reducir la volatilidad del mercado, y eso ha sido difícil en 2023”, dijo Eric Nuttall, de Ninepoint Partners.

"Ahí es donde se encuentra el valor más profundo", dijo. "Permanecemos convencidos de que sigue habiendo una oportunidad increíble en estos nombres, especialmente con la confianza ahora en mínimos casi históricos. Pasamos por estos combates. Desafortunadamente, este sector es volátil. Para compensarte por esa volatilidad que todavía vemos ventajas muy significativas en estos nombres. Y seguimos siendo optimistas".

Las decisiones de producción se basan en las necesidades fiscales de sus países miembros. Arabia, por ejemplo, tiene enormes planes de crecimiento y modernización para cubrir sus necesidades.

"Si podemos elegir las acciones adecuadas, encontraremos las que creemos que son oportunidades fenomenales", afirmó Nuttall, "Éramos optimistas al comenzar este año", dijo. "Y seguimos siendo optimistas, pero no tan tanto como éramos."

LAS APUESTAS MAR ADENTRO DE LOS GRANDES. EXXON Y MCF ENERGY

Supergigantes como Exxon se centran en grandes instalaciones costa afuera como Guyana y Namibia, dejando atrás importantes activos de gas natural en tierra en Europa, una región que ahora está desesperada por recursos internos asequibles que no estén controlados por el ruso Gazprom.

Antes de la invasión rusa de Ucrania, Gazprom era quien tomaba las decisiones energéticas en Alemania. En el punto álgido de la crisis, la Unión Europea pagaba alrededor de un 40% más por las importaciones de GNL de Estados Unidos que por el gas ruso.

"Alemania está ocupada construyendo grandiosas y costosas terminales receptoras de GNL, existe una alternativa interna mucho más barata, y se encuentra en activos abandonados por los supergigantes que están persiguiendo mayores sueños de petróleo y gas en alta mar", dijo el especialista Michael Kern de Oil Price.

En eso es en lo que se centra MCF Energy ( TSXV:MCF ; OTC:MCFNF ), una empresa pública que ofrece a los inversores exposición al gas natural europeo desde que Rusia invadió Ucrania.

Fue cofundada por el inversor en petróleo y gas Ford Nicholson, que tiene un historial de desarrollo de activos internacionales valorados en miles de millones de dólares y descargándolos por mucho dinero a gigantes como Exxon. En total, Ford ha salido de alrededor de US$ 4.500 millones de dólares en activos energéticos en Europa y Asia.

MCF Energy podría aspirar a repetir en la Europa actual, que se encuentra en medio de un reinicio energético por valor de billones de dólares, y el mayor premio a corto plazo es el gas natural.

Bankers Petroleum vio crecer su producción en más del 2000 % entre sus inicios en 2004 y 2015.

De acuerdo a Kern, solo 13 meses después del lanzamiento, su valor empresarial aumentó en más del 1000 % antes de ser adquirido por Geo-Jade Petroleum en 2016. Pero el La historia no terminó ahí. BNK Petroleum se separó de Bankers Petroleum en 2008 para explorar en busca de gas de esquisto en Europa y desarrollar activos de gas en Estados Unidos. Entre 2009 y 2011, BNK experimentó un aumento de valoración de mercado de más del 4.000% y se convirtió en uno de los mayores titulares de derechos de petróleo y gas en Europa.

El director ejecutivo de MCF es James Hill, el geólogo detrás de BNK Petroleum, el presidente ejecutivo es Jay Park, un renombrado abogado internacional en materia de energía con sede en Londres y Estambul. Park también es el ex presidente de Reconnaissance Energy.

ÁFRICA EXPLORA; NAMIBIA EMERGE Y EUROPA OFRECE LO SUYO

África, que está explorando uno de los mayores yacimientos petrolíferos emergentes del mundo, en la de Namibia.

"Finalmente, el director Richard Wadsworth, también ex figura de Bankers Petroleum, es un ingeniero petrolero veterano con 30 años de experiencia que recientemente dirigió y desarrolló un yacimiento petrolífero de 55.000 bopd en Irak que tiene un plan de desarrollo de 230.000 bopd, dijo Kern.

El primer taladro, que se lanzará la próxima semana, se realizará en Austria, en el prospecto Welchau de MCF Energy, cerca de los Alpes austríacos. Esta perspectiva es análoga a las grandes estructuras anticlinales descubiertas en la región del Kurdistán de Irak y los Apeninos italianos.

Welchau se encuentra junto a un pozo ascendente de un descubrimiento que se cruzó en una columna de gas de al menos 400 metros, probando condensado rico en gas de calidad para gasoductos. A sólo 18 kilómetros de distancia hay una red nacional de gasoductos, lo que constituye una opción de conexión corta y económica para llevar el producto a los mercados nacionales.

MCF obtendrá una participación del 25% por los costes de perforación de exploración estimados y limitados a 2,55 millones de euros.

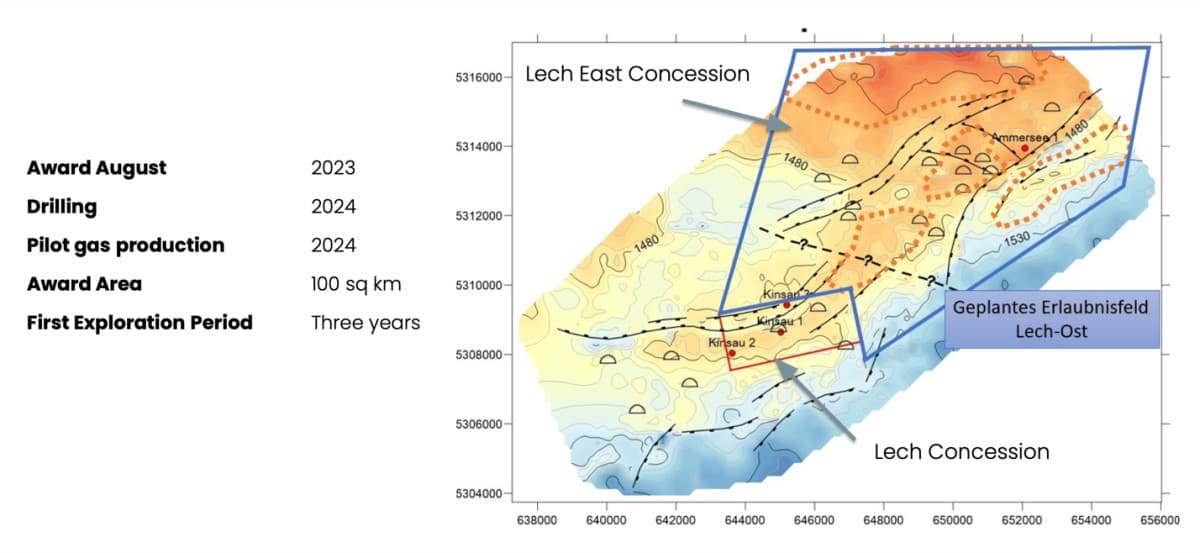

Estos proyectos clave son el resultado de la adquisición estratégica del 100% de la alemana Genexco GmbH por parte de MCF Energy. Genexco fue fundada en 2014 por algunos de los mayores productores de energía de Europa. Reunió cuidadosamente una cartera de activos de exploración y desarrollo cuando pocos prestaban atención.

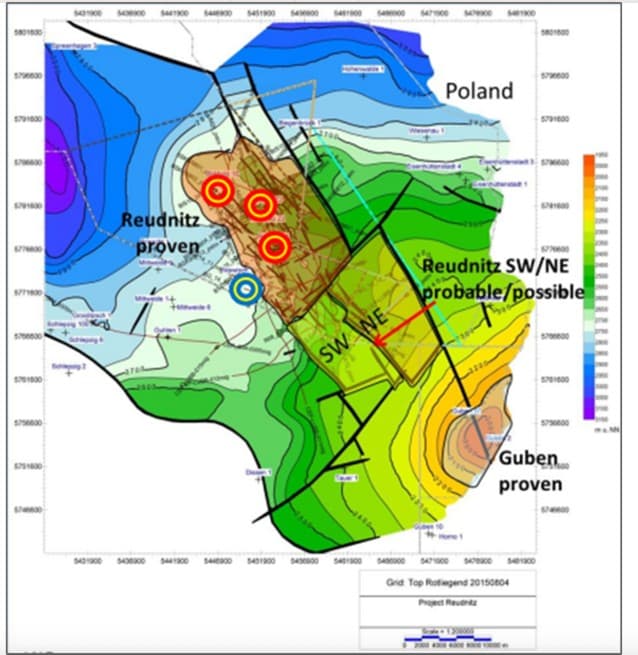

La adquisición de Genexco le dio a MCF Energy cuatro activos clave que incluyen pozos previamente perforados y dos descubrimientos. MCF consiguió Reudnitz , un ya probado desarrollo de gas natural a gran escala que también contiene un objetivo de exploración petrolera.

Reudnitz , a unos 70 km al sureste de Berlín, fue descubierto inicialmente en 1964 con potencial de hidrocarburos multizona y fases probadas de helio (~0,2%), metano (14-20%) y, como la mayoría de los campos en el norte de Alemania, un alto contenido de nitrógeno (> 80%).

Pero el próximo taladro, justo después de Austria, programado actualmente para marzo, será la concesión bávara de MCF Energy, Lech, donde volverán a entrar en el pozo Kinsau #1. En 1983, este mismo pozo realizó pruebas con un caudal máximo de 24 MMCFD. La participación del 20% de MCF en esta concesión (a través de su adquisición de Genexco) significa que no pagará los costes de perforación, que la compañía estima en hasta 5 millones de euros.