Iniciar Sesión

Buenos Aires, 14/12/2025

El sistema político de China está altamente dominado por el estado, pero significativamente menos que hace 50 años

LIQIAN REN

China será un titular en los EE.UU. durante las próximas décadas, como su principal competidor estratégico. Vamos a desenredar varios aspectos de esta competencia. La política es el elefante en la habitación.

El sistema político de China está altamente dominado por el estado, pero significativamente menos que hace 50 años cuando el presidente Nixon visitó el país. Es comprensible que muchos quieran evitar invertir en China solo por este motivo.

Creemos que nuestra estrategia de propiedad no estatal sigue siendo la mejor manera de invertir en cualquier mercado emergente, no solo en China. Si está considerando una asignación de renta variable china de referencia, el impacto de la política y las regulaciones en las empresas es inevitable, en muchos aspectos similar al de otros mercados emergentes. Pero China recibirá más atención que la mayoría, solo por el tamaño de su economía.

Recientemente hablé con Victor Shih y Dingding Chen en un episodio reciente del podcast China of Tomorrow. Victor tiene un nuevo libro, Coalition of the Weak, que explica algunos de los patrones y la lógica detrás de la política china. Hizo algunas predicciones para el congreso del partido de octubre y explicó el declive de los principitos en el partido comunista chino.

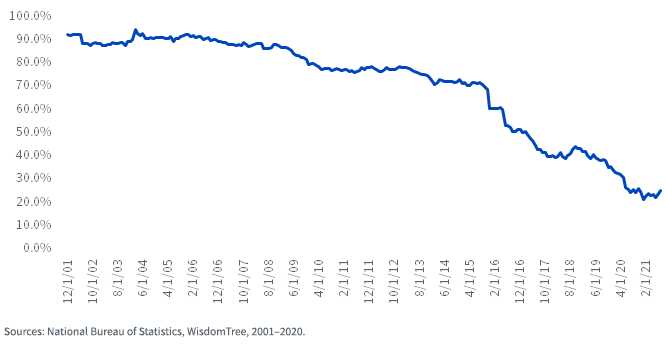

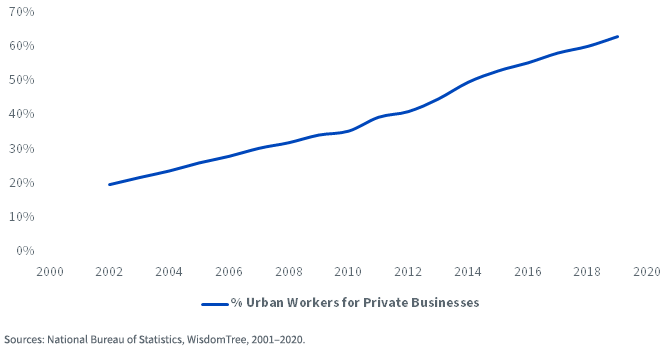

Los dos gráficos a continuación ilustran que la mayoría de la capitalización del mercado de valores chino ahora está en empresas no estatales, y la mayoría de los ciudadanos chinos trabajan en la parte no estatal de la economía.

Esta presencia de una economía de mercado profunda y poder estatal es un fenómeno único. China será un desafío formidable para EE.UU. Si la comprensión de China por parte de EE.UU. es solo una historia de terror sobre el poder estatal, puede hacer que la gente aquí se sienta bien, pero no ayudará a EE.UU. a competir.

Peso de capitalización de mercado de empresas estatales en el índice MSCI China

En segundo lugar, China tiene su conjunto único de riesgos geopolíticos. Tras la invasión rusa de Ucrania, las empresas chinas en su mayoría cumplieron con las sanciones estadounidenses y compraron petróleo ruso.

Su comportamiento ha sido como el de India, pero como el principal competidor de EE.UU., los comportamientos de China se informan de manera más crítica. Esta debería ser una expectativa básica en el futuro, como un efecto secundario de ser la segunda economía más grande del mundo.

China: % de trabajadores urbanos para empresas privadas

Taiwán es otro riesgo geopolítico. Pero creo que este riesgo es muy exagerado y explotado por EE.UU., China y Taiwán para el consumo de la audiencia nacional. Es un tema que une a la base política. La propia China utiliza a Taiwán para desviar la atención política de los problemas internos. Por ahora, el poder político del presidente Xi es lo suficientemente seguro como para no necesitar una guerra preventiva en Taiwán para apuntalar el apoyo interno, lo que lo convierte en un evento muy poco probable.

El mayor riesgo geopolítico para China es cuán lejos y profundo llegará el desacoplamiento económico con los EE.UU. Está claro que Estados Unidos quiere desvincularse, y hasta cierto punto ya lo ha hecho.

Cuanto más se desvincule China de la economía de EE.UU., más fácil será para EE.UU. imponer sanciones económicas. Sin embargo, también es costoso para EE.UU. desvincularse de China, ya que necesita invertir en su propia economía, enfrentar un menor crecimiento de la productividad y una mayor inflación.

Recientemente, el presidente Biden relajó las importaciones de paneles solares de los países del sur de Asia y prometió no aplicar nuevos aranceles a los productos chinos. No es ningún secreto que la capital china está detrás de muchos de esos productos del sur de Asia. Este proceso de desvinculación será un camino largo y sinuoso y el resultado es incierto.

En tercer lugar, la economía de China. Hay desacuerdo sobre cuál es la tasa de crecimiento potencial de China para la próxima década. Algunos analistas pesimistas lo sitúan en torno al 3% anual. Algunos, como Justin Yifu Lin, lo sitúan más cerca del 7%. El banco central de China, PBOC, lo calculó entre un 5% y un 6%. Todavía creemos que 4.5-5.5% es un buen rango para el potencial de crecimiento de China a 5-10 años.

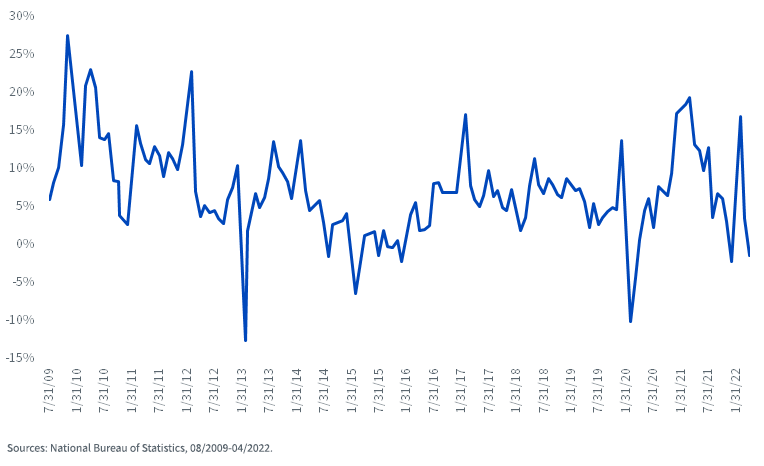

La cifra oficial del PIB de China está muy suavizada y sus mediciones de inversión no son confiables. Sin embargo, datos como el número de pasajeros en trenes y subterráneos, el tráfico de camiones en las carreteras nacionales, la congestión diaria y muchos datos mensuales y diarios de alta frecuencia suelen ofrecer una buena evaluación de la economía real.

Los datos de importación y exportación también son muy fiables, ya que pueden ser confirmados por los datos de los países comerciales. En lo que va del año, es probable que la economía china siga funcionando positivamente, impulsada por un crecimiento significativo en el primer trimestre antes de la ola de Shanghai Omicron.

Uso mensual de electricidad en China (%y/y)

No se puede hablar de la economía de China en los próximos dos años sin tocar la política COVID Zero de China.

Varios puntos sobre las políticas de COVID Zero son ignorados en los medios estadounidenses. Primero, el apoyo público a COVID Zero fue alto, incluso después de Shanghái, aunque ese apoyo ahora es menor. En segundo lugar, el apoyo público para un mandato de vacunación no es tan alto, lo que resultó en una baja tasa de vacunación entre los ancianos.

En tercer lugar, está más politizado este año, y el partido y los principales líderes preferirían no lidiar con las cifras de muertes en los titulares.

Shanghai, incluso con los mejores recursos médicos en China, tiene una tasa de mortalidad de alrededor del 0,1%. El treinta por ciento de los chinos infectados supondría 420.000 muertes. Incluso si China usa vacunas más efectivas y logra mágicamente la tasa de mortalidad del 0,04% de Singapur, eso sigue siendo 150.000 muertes, que es un titular que el presidente Xi no quiere entrar en el evento político más importante de su era.

Por lo tanto, COVID Zero continuará y limitará significativamente el consumo interno. El gobierno observará y verá cuánto se recupera la economía de China en los próximos meses, luego tomará decisiones.

Sin embargo, creo que el objetivo final de China sigue siendo vivir con el virus, dado que el resto del mundo ha vivido con el virus. En los últimos tres meses, los requisitos de cuarentena de los visitantes extranjeros se han reducido de 14 a 10 días.

Podemos esperar que eso cambie a siete pronto. Después de Shanghai, el gobierno finalmente sintió la urgencia de impulsar las vacunas para la vejez, que deberían llegar al 90% o más para las personas de 60 años o más en los próximos tres meses. Todo esto apunta a una reapertura lenta pero eventual.

Cuarto, las ganancias de las empresas chinas. La verdad despiadada es que la economía y las ganancias de la empresa están correlacionadas, pero no al 100%. Main Street no es Wall Street, ni en Estados Unidos ni en China.

Las empresas chinas han demostrado ser más resistentes de lo que esperaba el mercado, ya que el mayor impacto de COVID Zero ha sido en las tiendas pequeñas orientadas al servicio. También es cierto que, en el futuro, los cierres al estilo de Shanghái serán menos probables para las ciudades económicamente importantes. En su mayoría, habían controlado a COVID durante la ola de Shanghai sin recurrir a bloqueos.

Como demostraron las experiencias de DiDi (OTC:DIDIY) y BABA, las empresas chinas individuales enfrentan un riesgo regulatorio significativo, por lo que recomendamos encarecidamente a los clientes que limiten la exposición. Tampoco es saludable cuando el desempeño de la renta variable china está demasiado impulsado por filtraciones de políticas y discursos gubernamentales, incluso en el lado positivo.

Cuanto más lo impulsan las directivas de sentimiento y política, más advertimos a los clientes que sean pacientes porque, muchas veces, lo que se implementa es lo que importa para las ganancias de la empresa.

Se espera que las ganancias de la compañía en el segundo trimestre sean significativamente más bajas, ya que Shanghái y la región circundante del delta del río Yangtze son fundamentales para la economía de China. Pero la recuperación de la producción de China también podría ser más rápida porque sus normas laborales reflejan más las de un país de mercado emergente, lo que otorga a los empleadores una influencia significativa para aumentar la producción.