Iniciar Sesión

Buenos Aires, 07/12/2025

Reemplazar las cadenas de suministro de cobre chinas requiere US$ 85.000 millones para nuevas fundiciones y refinaciones

A medida que las principales economías mundiales buscan reposicionar las cadenas de suministro de minerales críticos fuera de China, las ineficiencias resultantes podrían aumentar el costo de los productos terminados y retrasar la transición energética.

El mundo no puede lograr la descarbonización sin el cobre, un componente crucial en la electrificación. Actualmente, China domina la minería del cobre, el procesamiento posterior (fundición y refinación) y la semifabricación.

Según un nuevo informe de Wood Mackenzie, se espera que la demanda de cobre aumente un 75% hasta alcanzar los 56 millones de toneladas (Mt) para 2050, lo que requerirá una inversión sustancial.

Para alejarse de China se necesitarán inversiones masivas en nuevas instalaciones de procesamiento y fabricación de cobre. El informe de agosto de Horizons, titulado "Securing copper supply: no China, no energy transition" afirma que reemplazar la capacidad de fundición y refinación de China por sí sola para satisfacer la demanda del resto del mundo requeriría casi US$ 85.000 millones.

“Un escenario sin China para la cadena de suministro de cobre requeriría un aumento sustancial en la capacidad de procesamiento para cumplir con los objetivos de transición energética”, dijo Nick Pickens, director de investigación de minería global en Wood Mackenzie.

“Según nuestras proyecciones, habrá una demanda adicional de 8,6 Mt de cobre fuera de China durante la próxima década. Esta demanda representa el 70% de la capacidad de fundición y el 55% de la capacidad de fabricación en el resto del mundo. A medida que los gobiernos y los fabricantes buscan diversificarse más allá de China, es fundamental considerar toda la cadena de suministro, no solo las operaciones mineras”, agregó Pickens.

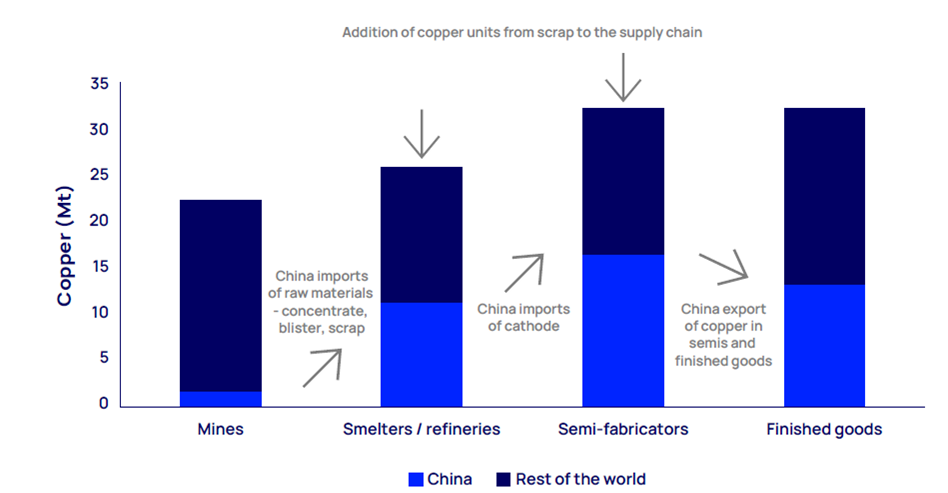

El papel de China en la cadena de suministro del cobre, 2023

La cadena mundial de suministro de cobre es un sistema complejo que comprende cuatro etapas clave: minería, fundición y refinación, semifabricación y fabricación de productos terminados. El cobre fluye desde la extracción de materias primas en América y África hasta el procesamiento y la fabricación posteriores, predominantemente en China.

Las importantes inversiones del país en los sectores de procesamiento posterior y semifabricación plantean desafíos significativos para la seguridad del suministro mundial de cobre.

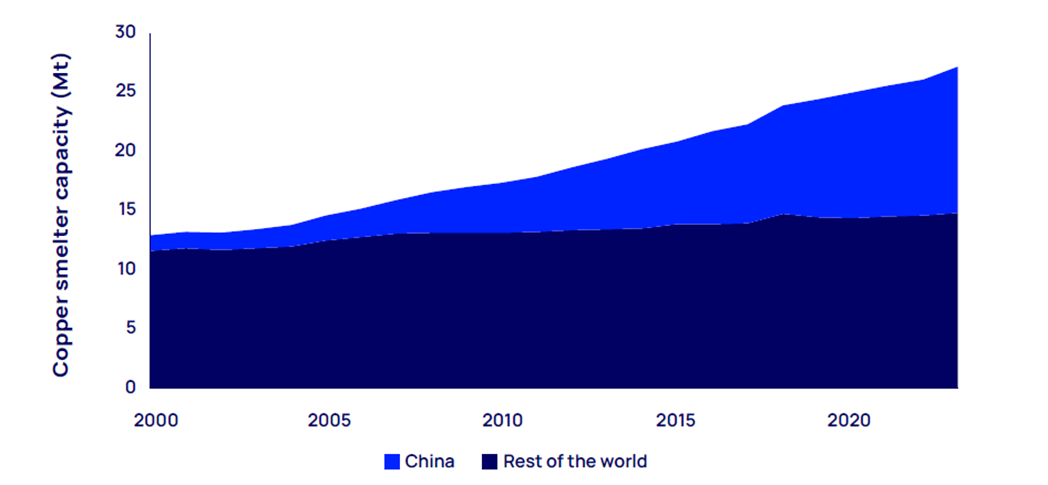

El informe señala que, desde el año 2000, China ha representado el 75% del crecimiento de la capacidad mundial de fundición y actualmente controla el 97% de la capacidad mundial de fundición y refinación, contribuyendo con más de 3 Mt de producción y casi US$ 25.000 millones en inversiones.

El país también ha añadido casi 11 Mt de capacidad de cobre y aleaciones desde 2019, lo que representa alrededor del 80% de las incorporaciones mundiales. Aproximadamente dos tercios de estas instalaciones producen alambrón, lo que le da a China la mitad de la capacidad de fabricación del mundo, y está en marcha una mayor expansión.

El crecimiento de la capacidad mundial de fundición de cobre está dominado por China

"La industria de fundición de cobre de China ha experimentado una importante evolución”, afirmó Zhifei Liu, consultor de gestión de mercados de cobre en Wood Mackenzie.

“En la década de 2000, la búsqueda de normas ambientales y de eficiencia más estrictas condujo a la modernización de las capacidades de fundición. Hoy en día, las fundiciones chinas tienen bajos costos y cumplen con altos estándares ambientales, particularmente en la captura de dióxido de azufre, lo que las hace altamente competitivas”, explicó Liu.

Pickens añadió que los fabricantes de semiproductos fuera de China, especialmente en Europa, se enfrentan a desafíos debido a una menor utilización y unos costes operativos más elevados. Las reglamentaciones sobre emisiones de carbono, como el Mecanismo de Ajuste Fronterizo de las Emisiones de Carbono de la Unión Europea, podrían reducir la competitividad al imponer impuestos más altos a la industria europea del cobre sin ofrecer beneficios equivalentes.

Además, los incentivos del gobierno estadounidense, como la Ley de Reducción de la Inflación, pueden no garantizar la sostenibilidad a largo plazo de la industria.

El informe también destaca cambios significativos en el panorama mundial de la fundición de cobre, con nuevas instalaciones que se pondrán en funcionamiento este año fuera de China. India está poniendo en marcha una fundición a medida, Indonesia está añadiendo dos fundiciones integradas y se espera que una nueva fundición en la República Democrática del Congo esté terminada para 2025, impulsada principalmente por la inversión china.

Según Wood Mackenzie, estas incorporaciones sumarán 1,6 Mt a la capacidad mundial de fundición, el mayor aumento fuera de China en décadas.

Sin embargo, no hay planes para nuevas instalaciones de fundición primaria en América del Norte o Europa. En cambio, Estados Unidos se está centrando en el mercado secundario y en la chatarra de cobre, incluida la creación de su primera fundición secundaria para materiales complejos en Georgia.

“Si bien los riesgos relacionados con el suministro de cobre pueden mitigarse y se ha iniciado un cierto reequilibrio en varios países, la escala del dominio de China en la cadena de suministro significa que un reemplazo total es inviable”, dijo Pickens. “La introducción de nuevas instalaciones de procesamiento y fabricación puede generar mayores costos y demoras en la transición energética.

“La financiación de estas inversiones presenta obstáculos adicionales, y la resistencia a nuevos proyectos de fundición por motivos ambientales y sociales es particularmente fuerte en Europa. El pragmatismo y el compromiso serán esenciales para alcanzar los objetivos de cero emisiones netas sin imponer costos excesivos a los contribuyentes. La flexibilización de las restricciones comerciales globales podría ser una concesión necesaria”, completó.