Iniciar Sesión

Buenos Aires, 04/05/2024

ANAHÍ ABELEDO

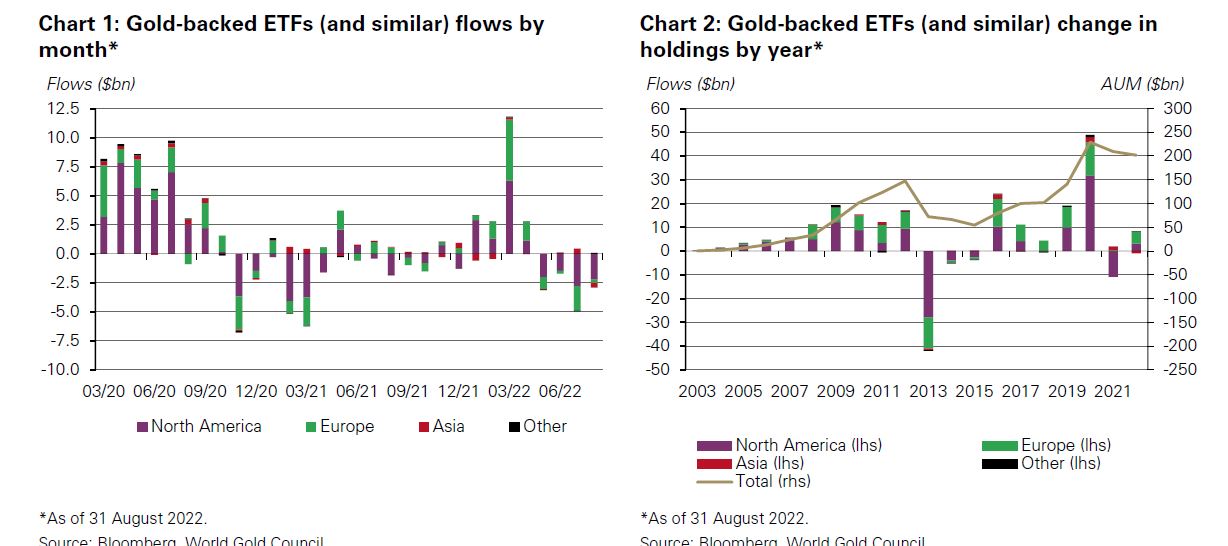

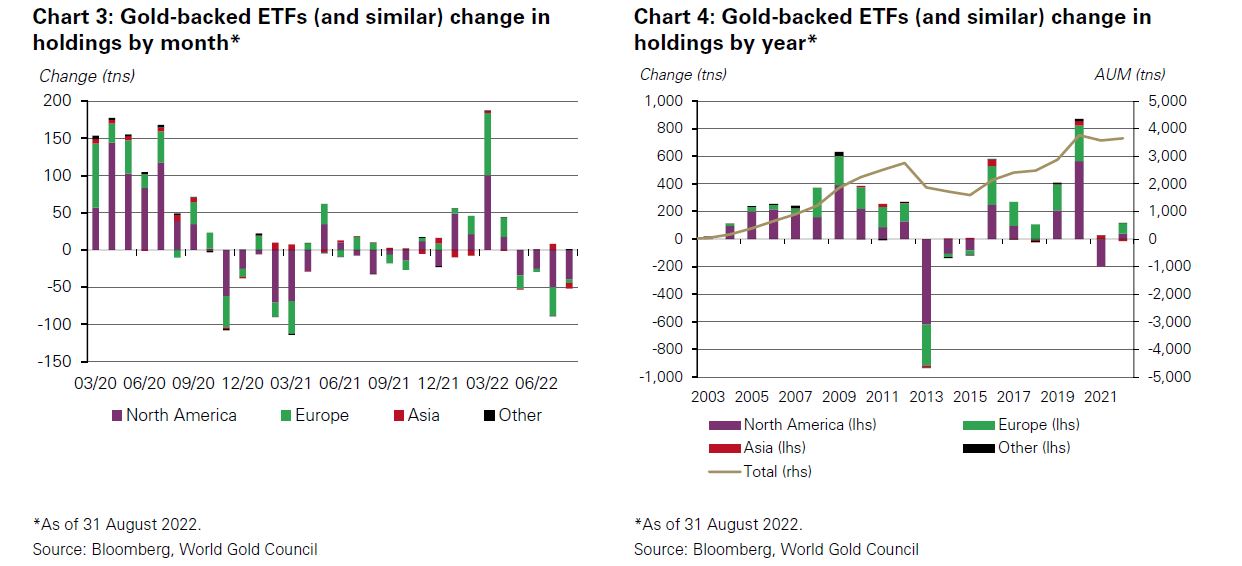

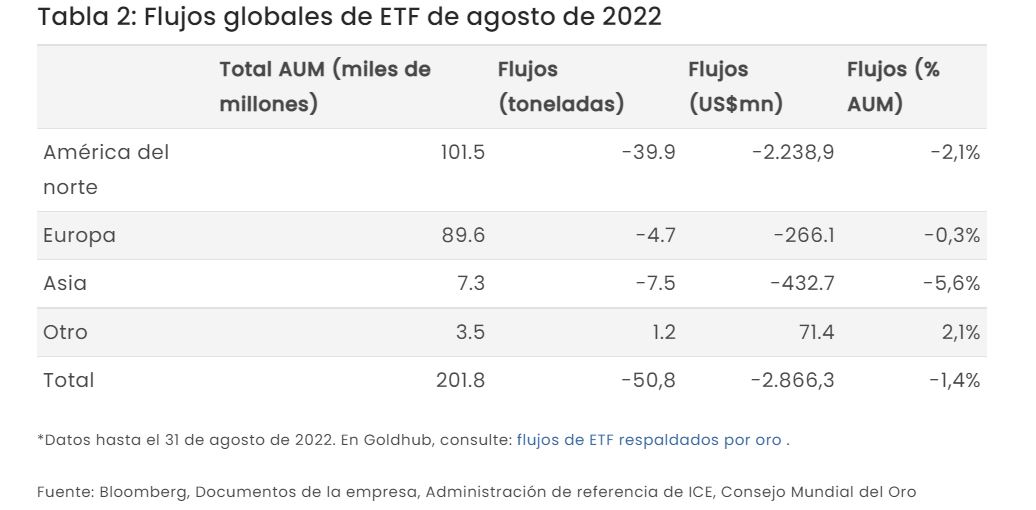

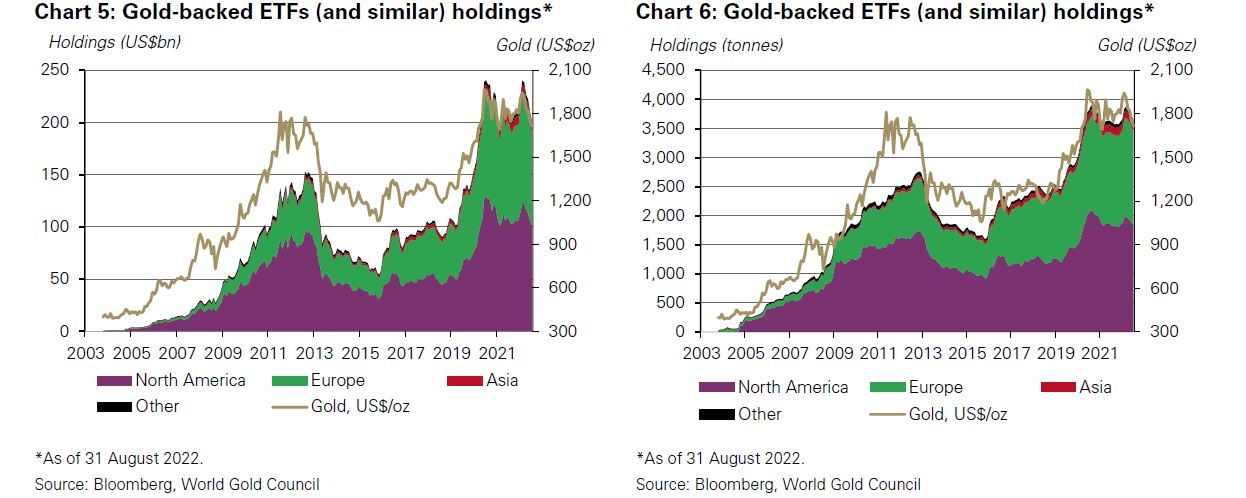

Las tasas y el dólar empujaron aún más al oro a la baja en agosto que cayó un 2% debido a que los mayores rendimientos de un dólar más fuerte continuaron ejerciendo presión. Los volúmenes de negociación también cayeron, y muy fuertemente, respecto al mes de julio pero se espera un aumento en septiembre en medio de un período de demanda estacional históricamente fuerte. Los ETF globales de oro registraron salidas de 51t (US$2.900mn, 1,4%), de acuerdo al último informe del World Gold Council.

Rendimientos más altos y un entorno de dólar más fuerte continuaron presionando al oro en agosto

SPDR® Gold Shares e iShares Gold Trust lideraron las salidas globales durante el mes. Los ETF de oro han devuelto dos tercios de sus entradas vistas hasta abril, situándose solo un 3,6% más alto en el año. Los ETF de oro han devuelto dos tercios de sus entradas vistas hasta abril, situándose solo un 3,6% más alto en el año.

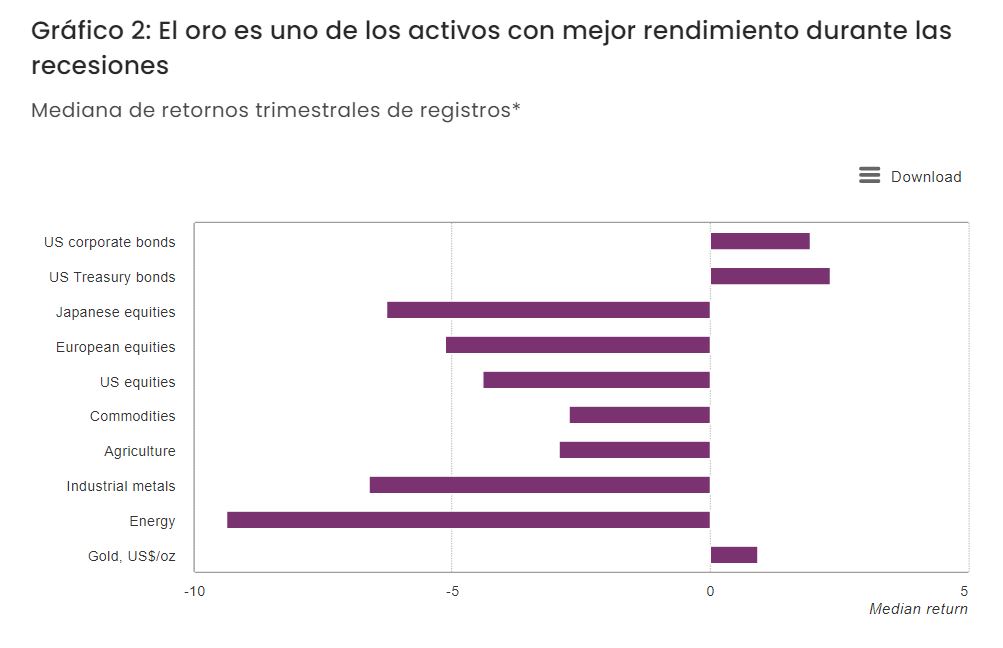

El oro podría permanecer bajo presión si los bancos centrales continúan subiendo agresivamente, pero el riesgo de estanflación o recesión total podría compensar esto, ya que el oro históricamente ha tenido un rendimiento superior en tales entornos.

PRECIOS, UN AGOSTO DIFÍCIL

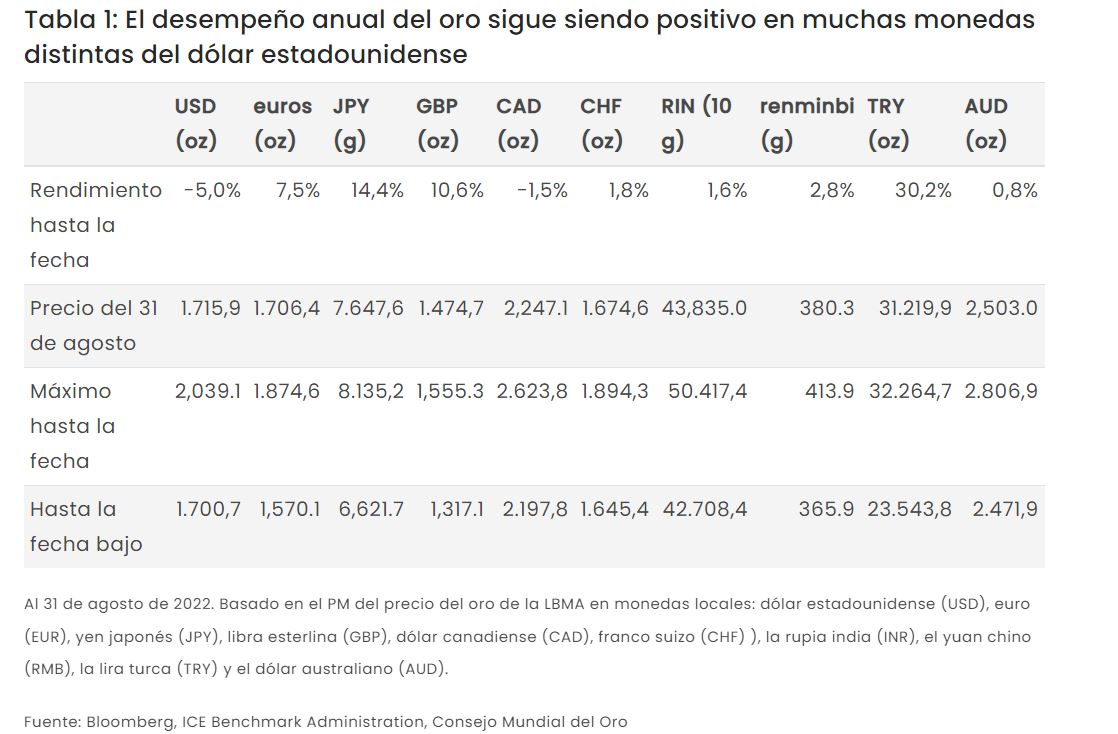

El oro terminó agosto a la baja intermensual, un 2% menos a US$1.715,9/oz, su quinta caída mensual consecutiva.

Un nuevo máximo de dos décadas en el dólar estadounidense, junto con tasas más altas, fue nuevamente un viento en contra para el precio del oro que finalizó el mes con una caída de 2% a US$1.716/oz, y es un 5% más bajo en el año.

+ 1 - El prometedor rebote que comenzó a mediados de julio se agotó a mediados de agosto tras no poder superar el nivel de resistencia de US$1.800/oz.

Este desempeño se produjo en un contexto de rendimientos más altos continuos y un dólar estadounidense más fuerte, ya que la Reserva Federal de EE. UU. reafirmó su compromiso de endurecer aún más. En lo que va del año, el oro ha bajado un 5 % en términos de dólares estadounidenses, aunque sigue obteniendo mejores resultados en otras monedas , lo que beneficia a los inversores no estadounidenses. No obstante, el oro sigue siendo uno de los activos de mayor rendimiento este año

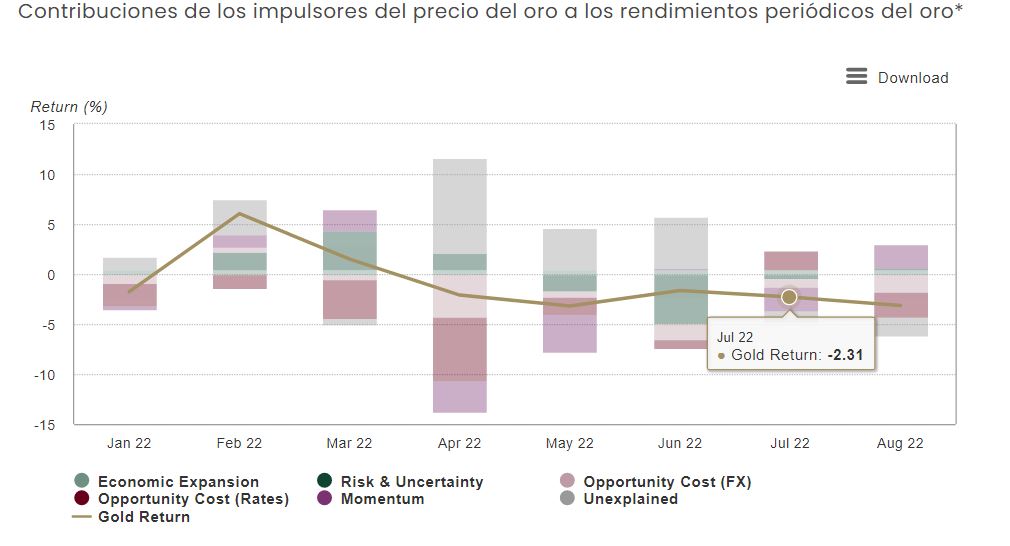

Los vientos en contra que enfrenta el oro se destacan en nuestro Modelo de Atribución de Retorno del Oro (GRAM, por sus siglas en inglés) , que sugiere que su rendimiento en agosto se vio afectado más negativamente por los factores de costo de oportunidad: los rendimientos y el dólar estadounidense. Los factores de impulso proporcionaron cierto alivio.

Las posiciones largas netas de dinero gestionado totalizaron 64 t a finales de agosto, revirtiendo la posición corta neta de finales de julio.

+ 2 - Esto se debió en gran medida a la cobertura corta. El posicionamiento largo neto sigue siendo bajo en términos históricos. Los ETF de oro registraron su cuarto mes consecutivo de salida de tonelaje en agosto (-51 t, US$2900mn).

Pero estos fueron inferiores a las 81t de salidas de julio. La leve mejora en el sentimiento del oro probablemente se vio favorecida por el dato más frío del IPC de EE. UU. para julio , que aumentó temporalmente las esperanzas de un giro de la Fed. Pero el optimismo moderado se retiró rápidamente tras la declaración antiinflacionaria de la Fed en Jackson Hole.

Históricamente, el oro también se ha comportado bien durante las condiciones de estanflación . Si la inflación se mantenga elevada durante algún tiempo debido a los problemas continuos de la cadena de suministro y los mercados laborales ajustados, esto también debería proporcionar cierto apoyo para el oro como cobertura en el futuro.

LA CAÍDA EN LOS VOLÚMENES DE NEGOCIACIÓN

Los volúmenes de negociación de oro deberían aumentar en septiembre en medio de un período de demanda estacional históricamente fuerte.

Durante la pausa de agosto , los volúmenes cayeron a US$109.000mn por día, muy por debajo de los niveles de julio (US$149.000mn) y el promedio mensual del segundo trimestre (US$126.000mn).

Los volúmenes de intercambio de futuros fueron los principales culpables, ya que sus volúmenes cayeron un 57% intermensual. El último informe de Compromiso de comerciantes (COT) para Comex continúa mostrando un posicionamiento largo neto bajo, pero los largos netos de dinero administrado aumentaron desde una posición corta neta de julio a +94t.

Se espera que aumente la demanda de los consumidores, especialmente en mercados clave como India, antes de un período estacional fuerte.

Los ETF globales de oro registraron salidas de 51t (US$2.900mn, 1,4%) en agosto, en línea con el desempeño de los precios.

Este fue el cuarto mes consecutivo de egresos. Los fondos ya han devuelto dos tercios de las entradas acumuladas hasta abril; Las entradas globales hasta la fecha son 102t (US$7.500mn), con un total de tenencias de 3.651t (US$202.000mn), un 3,6% más que en el año.

Las salidas fueron generalizadas en agosto, y solo la región 'Otra' experimentó entradas. Los fondos norteamericanos lideraron las salidas, cayendo 40t (US$2.200mn, 2,1%), impulsados por los fondos estadounidenses más grandes y líquidos.

Los continuos comentarios agresivos de los funcionarios de la Reserva Federal de EE. UU. impulsaron las tasas de 2 años por encima de los máximos de junio, a niveles vistos por última vez durante la Crisis Financiera Global (GFC). Casi todos los fondos de la región experimentaron salidas, incluidos los del espacio de bajo costo.

Los fondos norteamericanos registraron salidas de 39,9 t (US$ 2200 millones, 2,1 %).

INFORMACIÓN REGIONAL

+ China: El precio local del oro repuntó en agosto y, como consecuencia, la toma de ganancias puede haber provocado las salidas de ETF de oro chino durante el mes (-8t).

Sin embargo, el consumo local de oro puede haber mantenido su fuerza de julio, a juzgar por el mayor volumen promedio de transacciones diarias de Au9999 y el contrato de oro físico en la Bolsa de Oro de Shanghái, así como la elevada prima del precio local del oro (sobre el precio internacional del oro medido por el precio del oro de la LBMA AM).

La volatilidad en los flujos de ETF de oro asiático continuó a medida que cayeron las tenencias (7,5t, -US$433mn, 6,0%) luego de repuntar el año anterior. mes. Los fondos chinos dominaron las salidas en agosto y siguen siendo el país con más salidas este año.

Los fondos cotizados en Asia perdieron 7,5t (US$433mn, 5,6%)

+ India: la demanda minorista india se recuperó en agosto después de junio y julio estacionalmente tranquilos. La demanda de joyería aumentó antes de la temporada de bodas en el sur y el norte de la India. Una corrección del precio local del oro a mediados de mes también actuó como un catalizador que respaldó las compras regulares y de bodas.

La demanda de barras y monedas también fue testigo de una actividad decente, en gran parte gracias al precio más bajo en la última parte del mes. Con una recuperación en la actividad minorista, la demanda mayorista mejoró y el descuento en el mercado local se redujo a US$5-6/oz a la tercera semana de agosto, en comparación con un descuento de US$10-12/oz a fines de julio.

Los ETF de oro indio registraron salidas netas menores durante el mes (0,1 t), ya que los inversores rotaron hacia otras clases de activos como acciones (BSE Sensex, +3,6 %) y bonos (bonos del gobierno indio a 10 años, +1,2 %).

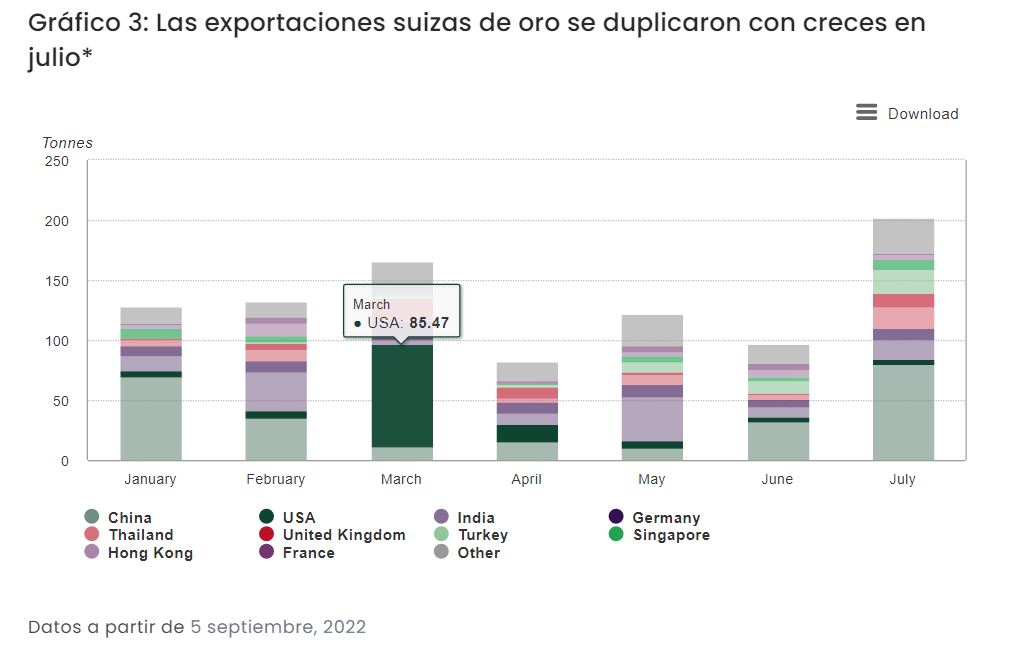

+ Europa: Los fondos europeos cayeron 4,7t (US$266mn, 0,3%). Las exportaciones de oro de Suiza aumentaron a 202 t en julio, más del doble de las 97 t de junio y el total mensual más alto desde diciembre de 2016 (297 t). Un aumento del 147 % intermensual en las exportaciones a China fue el factor clave; sin embargo, se observó un aumento intermensual significativo en la mayoría de los principales mercados (particularmente notables fueron India, Alemania, Tailandia, Reino Unido y Turquía). Sobre una base anual, las exportaciones de oro suizas ascendieron a 930 t, las más altas desde 2018.

Los fondos europeos tuvieron salidas modestas de 4,7t (US$266mn, 0,3%), encabezados por fondos con sede en el Reino Unido y Suiza. Europa tuvo una considerable debilidad de las acciones durante el mes, y el euro rompió la paridad frente al dólar por primera vez desde 2002.

+ Bancos centrales: Las compras netas totalizaron 37t en julio según los últimos datos disponibles. Qatar (15t) fue el mayor comprador del mes, elevando sus reservas de oro a un máximo histórico de 72t. India (13 t), Turquía (12 t) y Uzbekistán (9 t) fueron los otros compradores importantes durante el mes, mientras que Kazajstán (-11 t) fue el único vendedor importante.

+ ETFs: Los ETFs de oro registraron salidas netas de 51t (US$2.900mn) en agosto. Ese fue el cuarto mes consecutivo de salidas netas pero significativamente menor que las salidas de julio (81t). Los fondos norteamericanos, principalmente estadounidenses, representaron la mayor parte (40 t) de las salidas mundiales, mientras que los fondos europeos y asiáticos registraron reducciones de tonelaje más modestas.

Otras regiones tuvieron pequeñas entradas. Las entradas netas Ytd ahora suman 102t (US$7.000mn).

FLUJOS INDIVIDUALES

En Norteamérica, SPDR® Gold Shares lideró las salidas, con AUM cayendo 32,5t (US$1.800mn, -3%), mientras que iShares Gold Trust perdió 5,1t (US$288mn, -1%).

En Europa, WisdomTree Core Physical Gold perdió 1,9t (US$111mn, 17%) e Invesco Physical Gold perdió 0,8t (US$48mn, 0,3%). Xtrackers Physical Gold EUR añadió 0,6t (US$36mn, 1,7%)

En Asia, los ETF chinos lideraron las salidas, ya que Huaan Yifu (3,8t, -US$219mn, 13%) y Bosera Exchange Traded (2,0t, US$112mn, 10%) tuvieron pérdidas porcentuales de dos dígitos.