Iniciar Sesión

Buenos Aires, 05/12/2025

JOSH CHIAT

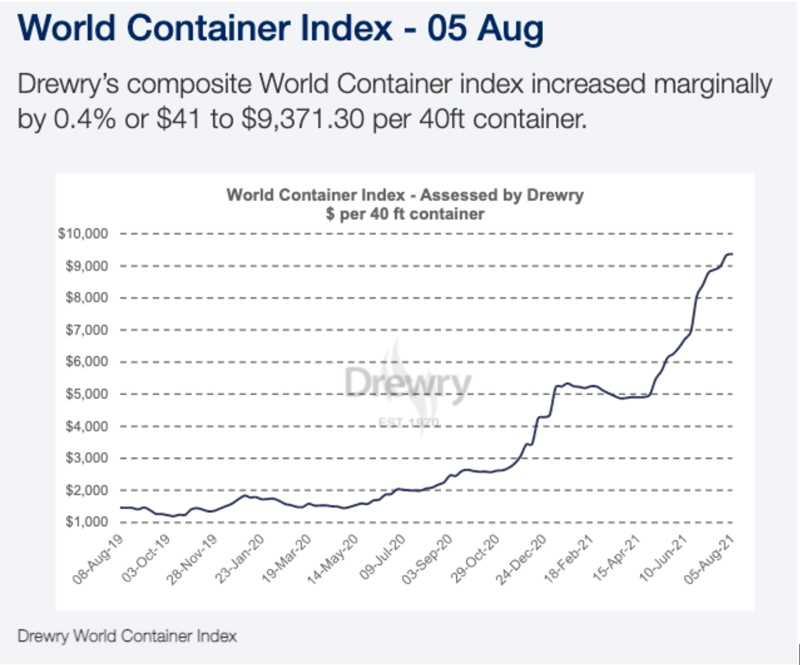

'Sin precedentes', 'anormal' y 'astronómico'. Esas son algunas de las frases que se han utilizado para describir la crisis de envío global posterior a Covid, que ha visto cuadriplicar las tarifas de envío de contenedores desde principios de año. Tome cualquier índice de carga y le mostrará lo caro que se ha vuelto enviar un contenedor de 40 pies de un extremo del mundo al otro.

El Drewry World Container Index, por ejemplo, ha visto subir los precios un 370% a 9371,30 dólares al día por contenedor de 40 pies. Y eso es un promedio.

Las tarifas de flete de Shanghái a Rotterdam y de Shanghái a Nueva York en el mercado al contado subieron alrededor de 13.500 dólares al día y, de manera anecdótica, las tarifas pueden llegar a los 25.000 dólares en esas rutas comerciales.

Y los expertos dicen que podría ser 2023 antes de que comencemos a ver las causas fundamentales de la burbuja del comercio marítimo de 2021.

Precios como estos podrían causar inflación y más, pero el aumento de las tarifas de transporte no se debe solo a presiones de costos para los importadores y precios más altos en su tienda Red Dot local. Están distorsionando la naturaleza misma del comercio mundial de transporte de contenedores, y los importadores y exportadores australianos podrían estar entre los perdedores en el lavado.

Entonces, ¿cómo llegamos aquí y qué significa para la economía australiana?

Las raíces de la crisis del transporte marítimo mundial

En 2019, antes de que comenzara la pandemia de coronavirus, las líneas navieras no eran grandes inversiones.

Tomemos al transportista danés Maersk, por ejemplo, que en 2019 reportó una pérdida de 44 millones de dólares. Pero solo en el segundo trimestre de 2021, Maersk generó una ganancia de US $ 3.7 mil millones, un aumento increíble de 10.4 veces en la ganancia de US $ 359 millones que registró en el segundo trimestre de 2020.

Hace dos años, los transportistas de skint y los proveedores de tonelaje puro (empresas que alquilan barcos a las líneas navieras) no solicitaron nuevas construcciones de barcos porque buscaban ahorrar dinero en efectivo.

Covid cerró las economías, golpeó el gasto de los consumidores y detuvo las flotas de barcos, pero los paquetes de estímulo masivo que siguieron, principalmente de los Estados Unidos, que aumentaron la deuda, tuvieron un efecto repentino y marcado cuando las rutas comerciales se reabrieron en medio de una escasez de barcos.

"Prevemos que la crisis actual necesitará quizás 12 meses para relajarse, simplemente debido a muchos factores que ahora están cerca del límite", dijo a Stockhead el analista Peter Sand de BIMCO, con sede en Copenhague.

“Cualquiera que sea el índice que utilice, ya sea el índice Drewry, la bolsa de transporte de Shanghai o Xeneta, o Freightos, todos están extraordinariamente elevados en este momento.

"Se puede ver que se remonta a 2019 e incluso a principios de 2020, que las tasas no solo en el mercado al contado sino también en el mercado de contratos han aumentado sustancialmente".

En Estados Unidos, la demanda de productos en contenedores ha aumentado hasta en un 40%.

Sand dijo que eso se debe "al estímulo fiscal proporcionado a los consumidores estadounidenses".

“Y simplemente no han dejado de comprar productos en contenedores del lejano oriente asiático desde que tienen dinero en sus manos”, dijo.

"Esa crisis en particular se da en la ruta comercial Transpacífica, donde hemos visto que la demanda creció casi un 40% en comparación con los niveles previos a la pandemia".

Si bien la demanda europea solo ha aumentado un 3%, dijo Sand, la fiebre de la demanda en Estados Unidos también ha provocado que el costo del flete en la ruta principal de Asia a Europa desde Shanghai a Rotterdam se dispare.

Esa ruta también se vio afectada por los retrasos causados a principios de año cuando el Ever Given se atascó en el Canal de Suez.

Las tarifas de flete de China a Australia también se han disparado, pero son más baratas que los niveles que pagan los importadores en América del Norte y Europa. Y ese es un gran problema.

Detrás de la línea

A medida que aumentan las tarifas de los contenedores en las rutas comerciales más populares del mundo, cada vez más los barcos que anteriormente realizaban las rutas desde Shanghai a lugares como Australia, África, Nueva Zelanda y América del Sur se están colocando en rutas más favorables.

“Algunas compañías de línea han abierto un comercio adicional en el Transpacífico y, si es necesario, han cerrado otro carril donde esos barcos simplemente ya no hacen escala en el puerto”, dijo Sand.

"Aunque vemos altas tarifas de flete en todos los ámbitos en este momento, el crecimiento de la demanda está muy ubicado en el Transpacífico".

Según Brett Charlton, gerente general de Tasmania de la empresa de logística Agility, eso coloca a puertos como el de Australia al final de la línea.

Charlton, presidente del Comité de Logística de Tasmania y miembro del panel de referencia de la Estrategia Nacional de Cadena de Suministro y Carga, dijo que cada vez es más difícil llevar productos importados a Australia.

“No es raro escuchar que un contenedor de 40 pies de Shanghai a Los Ángeles cuesta alrededor de US $ 25,000 como flete. Incluso entonces todavía estás luchando por conseguir ese espacio y la gente está pagando por él, necesitan conseguirlo”, dijo.

“En Australia, en este momento los precios rondan los US $ 8000-9000 para la costa este de Australia. Ahí es donde aterrizaron, pero probablemente estén subiendo, de hecho estaban subiendo US $ 1000 por contenedor el 1 de agosto.

“En este momento, las compañías navieras están aumentando las tarifas en un monto de US $ 300-500 por un contenedor de 20 pies, el doble que por un contenedor de 40 pies, cada 14 días.

“Si te pones en la mente de las líneas navieras, tienes otro problema y este no es solo el precio, es la capacidad para poder atender el mercado.

“Si usted es un ejecutivo de una compañía naviera en Australia y está hablando con su contemporáneo en Shanghai y le dice 'Necesito 1000 contenedores para las próximas dos semanas', la persona en Shanghai, de la misma línea naviera, está diciendo ' ¿cuántos ingresos obtiene por cada uno de esos contenedores? '"

Ahí es donde se pone complicado para los ejecutivos australianos.

"El tipo de aquí dice que US$ 8000 por contenedor", dijo Charlton. “Este tipo en China está diciendo '¿por qué les entregaría mis contenedores cuando puedo conseguir US$ 25,000 por contenedor para Estados Unidos o Europa?'

“Así que hay una verdadera lucha interna con las líneas navieras para justificar una solicitud de equipo y hay un déficit real de equipo en este momento en China.

"Tenemos algo de carga que ha estado esperando allí desde mayo para conseguir un barco porque no podemos conseguir un contenedor o un lugar".

Transportistas bajo presión para impulsar el resultado final

¿Recuerda esos proveedores de tonelaje puro que mencionamos anteriormente?

Son otra razón por la que los remitentes priorizarán las rutas más altas. Según Sand y Charlton, prácticamente todos los barcos que se pueden desplegar están desplegados en este momento.

Todavía no es suficiente.

"Creo que, por supuesto, en términos de rentabilidad, sin duda los buques portacontenedores (son los ganadores) y también a quienes llamamos proveedores de tonelaje puro, los propietarios de los barcos", dijo Sand.

“Fueron del infierno al cielo desde hace un año hasta ahora. Hace un año, esos proveedores de tonelaje emitieron declaraciones en las que se quedarían sin efectivo.

“Hoy vuelven a alquilar sus barcos a tarifas de fletamento récord. Incluso skints viejos, barcos que queman una enorme cantidad de combustible en comparación con un barco moderno eficiente".

Charlton dijo que esto ejercerá presión sobre las principales líneas navieras como la danesa Maersk, la suiza MSC, la francesa CMA ACM, la alemana Hapag-Lloyd y la china Cosco para perseguir rutas comerciales de mayor valor como el Transpacífico y Europa.

“Estamos viendo retrasos masivos y costos masivos en el futuro. Pero hay más riesgo porque las propias líneas navieras están aumentando los costos”, dijo. “Las compañías navieras solo poseen una parte de sus flotas y el resto son fletados por armadores predominantemente basados en Europa.

“Escuché de una historia donde uno de los barcos, no nombraré la línea porque me fue entregada en forma confidencial. Creo que se trataba de un barco de 9000 TEU, por lo que lleva contenedores de 9000 (20 pies) y estaba huyendo de China a Australia.

“Ese contrato de fletamento entre la compañía naviera y el propietario del fletamento vence (en agosto) y el propietario del fletamento ha dicho ... que el barco fue fletado en 2019 por alrededor de US$ 10,000 al día por un período de 12 meses.

“Ahora la gente que posee el negocio dice 50.000 dólares al día y tienes que comprometerte durante tres años.

“Así que no es difícil entender la economía básica: si usted es una compañía naviera y dice que me va a costar US$ 50000 por día tener ese barco y las tarifas de flete son de solo US$ 8000 / día, ese barco se perderá para el australiano mercado.

"Se irá y se volverá a implementar en las operaciones de Asia-EE.UU. Y Asia-Europa, donde están obteniendo US$ 25,000 / día".

Corriendo con vacíos

Debido a que algunas rutas son mucho más rentables que otras en este momento, los transportistas están transportando más aire alrededor del mundo que nunca.

Como explica Charlton, este es un problema para los exportadores. En condiciones de tarifas normales, los contenedores importados a Australia se llenan con exportaciones australianas en el tramo de regreso, lo que a su vez ayuda al remitente a cubrir sus costos.

Pero cuando los precios y la demanda están tan sesgados hacia otras rutas, la prioridad número uno es devolver los vacíos a Yantian u otro puerto chino lo más rápido posible.

“La otra cara de esto es que también afecta a los exportadores, porque los contenedores para aquí se usan para exportar”, dijo Charlton.

“Así que en el momento en el que estoy en Tasmania, es un problema. Estamos constantemente tratando de encontrar contenedores para que nuestros exportadores exporten.

“Y lo extraño es que la demanda es alta. La gente quiere nuestra agricultura, quiere nuestro aluminio, quiere nuestro zinc, quiere nuestras leches y quesos Mondelez.

"Solo estoy hablando de Tasmania".

Si bien la capacidad de un barco se mide en unidades de contenedores, la realidad es que solo puede transportar una cantidad limitada de peso.

“Un barco puede transportar 8000 contenedores, pero si 5000 de esos contenedores son realmente pesados, eso es todo lo que puedes llevar porque es un barco en el agua”, dijo Charlton.

“En este momento, una tarifa de transporte de 20 pies de aquí a Shanghai es de solo unos 650 dólares, no es tan cara.

“Pero si ese contenedor pesa 27 toneladas, pueden transportar efectivamente 13 contenedores vacíos en ese barco.

“Entonces, en lugar de que ese contenedor lleno de exportaciones regrese a China, prefieren decir que no transportaremos ningún cargamento lleno, solo recuperaremos nuestros contenedores vacíos porque tan pronto como los recuperemos, podrán ser reasignados en el comercio Asia-EE.UU., Asia Europa".

Cierre de puertas en algunos destinos de exportación

Según Charlton, algunas líneas navieras han cancelado rutas a destinos menos rentables o con más desafíos logísticos como el Medio Oriente y la India para que puedan dar servicio a las rutas comerciales prioritarias de Europa y EE.UU.

"Tenemos un contenedor para ir a Nueva Delhi que está listo la semana que viene y ninguna compañía naviera puede decirme cuándo pueden tomarlo", dijo Charlton. “No tienen ningún interés en que ese contenedor vaya de aquí a la India.

“Entonces, cuando escuchas a AUSTRADE oa alguien más decir que necesitamos diversificar nuestras exportaciones fuera de China, es maravilloso, pero las líneas navieras no quieren esos contenedores cerca de esos lugares.

“Lo quieren de vuelta en China para poder llevar sus contenedores de regreso a los puertos. Entonces, si tenemos problemas comerciales con China, que es lo que tenemos, es un doble golpe".

La situación de los contenedores se ha visto agravada por la reducción de costos que hizo que los transportistas pidieran menos contenedores para dar servicio a los barcos de nueva construcción antes de que llegara Covid.

“A pesar de que los fabricantes de contenedores se han estado construyendo rápidamente durante el último año, el vacío sigue ahí”, dijo Sand.

“Solíamos ir por un multiplicador de tres, cuando un propietario de un buque ordenaba un nuevo barco, digamos un barco de 5000 TEU, pedía 15 000 TEU (15 000 contenedores de 20 pies o 7500 40 pies) de vacíos para ir con ese barco.

“Pero recortando costos y viendo algunas economías de escala moviéndose hacia esto, cuando compras un nuevo barco hoy, solo compras el doble de vacíos. De modo que esa cantidad adicional de contenedores que siempre existía hace una década o incluso hace cinco años, ya no estaba allí.

"Los fabricantes de contenedores están produciendo todo lo que pueden, solo hay unos pocos, por lo que están ocupados, pero hay una brecha enorme entre un multiplicador de, digamos, dos cajas por capacidad de envío y tres como antes".

Congestión y bloqueos

Con casi todos los buques portacontenedores del mundo en alta mar, las rutas marítimas y los puertos se enfrentan a niveles sin precedentes de retrasos y congestión, lo que se suma a los problemas para los importadores.

Eso es incluso antes de que se tengan en cuenta los cuellos de botella del incidente Ever Given, los brotes de Covid en los principales puertos, incluido Yiantan, y la acción industrial entre los muelles australianos y los operadores de terminales portuarias.

Muchos puertos también se ven afectados por la escasez de mano de obra o no están configurados para hacer frente al volumen de la demanda comercial impulsada actualmente por el gasto de estímulo internacional.

"Aquí, por ejemplo, en el negocio que dirijo, gestionamos toda la logística de los fabricantes de productos pesqueros para las granjas de salmón", dijo Charlton.

“Dos grandes multinacionales tienen plantas de US$ 55-65 millones que fabrican alimentos para peces para la industria del salmón aquí y también exportan a Nueva Zelanda.

"No se pueden obtener fuentes de proteínas de Australia que sean iguales a las que obtienen actualmente del extranjero, por lo que tienen que traerlas. A veces son 20 o 30 envases a la vez, dependiendo de la fórmula".

Ese producto, dijo Charlton, proviene principalmente de Perú.

“En Perú no hay equipo”, dijo. “Hay más vacíos en diferentes lugares en lugar de donde deben estar.

“El puerto de transbordo desde Sudamérica hasta aquí está tan congestionado que la línea naviera, que es MSC, ha redirigido esos contenedores a través de Europa.

“Entonces, lo que tradicionalmente es un tiempo de tránsito de 55 días ahora es de 90 días, por lo que deben tener en cuenta en su cadena de suministro 40 días adicionales.

“Hay un período de 40 días en el que eso no se ha tenido en cuenta porque sucedió tan repentinamente, por lo que existe una situación real en la que algunas de estas materias primas simplemente no estarán disponibles para fabricar ese tipo de productos.

"Escuchas esas historias con bastante regularidad".

Los problemas portuarios en Australia durante los períodos de acción industrial también podrían hacer que los cargadores redirigieran los barcos a rutas menos lucrativas pero logísticamente más rápidas.

“No hay escasez de interrupciones que si eres un ejecutivo de transporte marítimo en Ginebra, bebes un trago en un Chesterfield frente al fuego y dices 'Está bien, ¿dónde voy a desplegar mis activos?', Australia está en el al final de la lista”, dijo Charlton.

“No estamos marcando muchas casillas en este momento.

“No tenemos las tarifas de flete para rivalizar con Asia-Europa, Asia-América. Tenemos un tipo de tránsito más largo, 17 días, por lo que el equipo se utiliza durante un período de tiempo más largo que el comercio entre Asia.

"Por lo tanto, las tarifas de flete pueden ser más baratas entre China y Malasia, pero ese barco puede hacer tres viajes en comparación con un viaje hasta aquí, por lo que obtienen el triple de ingresos".

Otros vientos en contra podrían enfrentarse con fuentes en la industria de la logística que digan que los aviones internacionales están buscando retirarse de las rutas aéreas comerciales que funcionan como líneas de carga para productos como el salmón, las gambas y la langosta.

Esa situación ha surgido a medida que los límites de llegada más estrictos, impuestos por Canberra luego de los brotes de Covid fuera de la cuarentena hotelera, han borrado la viabilidad financiera de los vuelos internacionales de pasajeros.

Si bien algunos productos perecederos se exportan en aviones chárter bajo el programa IFAM del gobierno, la mayoría de las exportaciones son demasiado voluminosas para exportarse por avión, y los vuelos de pasajeros son los principales transportistas de carga aérea.

¿Cuánto tardará en calmarse la crisis del transporte marítimo mundial?

Según Sand, BIMCO no ve ningún alivio en la crisis de oferta y demanda hasta la segunda mitad del próximo año.

No está claro cuándo exactamente comenzará el período de recuperación de 12 meses previsto por BIMCO.

"Ya durante un par de meses hemos dicho que dentro de 12 meses podríamos ver un mercado algo normalizado", dijo Sand. “Creo que todavía nos quedan 12 meses por delante en la medida en que lo que hemos visto en los dos meses anteriores sigue siendo una escalada de la dinámica de la cadena de suministro.

“Eso no está funcionando para aliviar los crujidos, simplemente ha hecho que los crujidos de la cadena de suministro sean más difíciles de manejar y eso, para nosotros, explica el aumento más reciente en las tarifas de flete.

"Para los transportistas seguirá siendo bastante costoso, al menos en comparación con los niveles previos a la pandemia, enviar mercancías a todo el mundo, pero para las empresas de transporte marítimo sin duda son beneficios inesperados".

Según Sand, los pedidos de barcos de nueva construcción están llegando a niveles récord que podrían ver un aumento de la capacidad del 5 al 6% en 2023.

“Hemos visto un número récord de pedidos de barcos y serán alimentados predominantemente a la red global dentro de dos años, por lo que podríamos ver el 2022 como un menor crecimiento de la flota”, dijo a Stockhead.

“Pero luego vemos que 2023 llegará a un crecimiento de la flota de alrededor del 5-6% y eso finalmente está dando la vuelta a la crisis en este momento con la escasez de capacidad.

"Con el tiempo, eso, por supuesto, afectará las tarifas de flete ... cuando la capacidad de envío vuelva a superar la demanda para 2023".

Sin embargo, eso también depende de la desaceleración de la demanda de los consumidores de Estados Unidos, donde los legisladores demócratas están presionando para que continúen las medidas de estímulo al estilo keynesiano, y Europa.

Ese volumen de demanda es la razón por la que Charlton es cauteloso al poner una fecha en la que la disponibilidad de envío volverá a ser 'normal' en Australia.

“Estamos realmente en una situación difícil y, como dije antes, en 2019, no se estaban construyendo barcos. Se necesitan unos tres años para que se construya un barco, por lo que no veremos el final de esto pronto”, dijo.

“Tres o cuatro años hasta que esos activos estén disponibles en el mercado, e incluso entonces esos activos no se desplegarán en nuestros puertos, se desplegarán en Europa y América.

“Un paquete de estímulo de un par de billones de dólares en Estados Unidos en comparación con un par de miles de millones aquí. Es sorprendente que en realidad estemos hablando de esos números, pero solo hay que mirar las economías de escala".

¿Antes de que? Al menos dos años de compras navideñas.

“El comentario de las líneas navieras es que no ven ninguna mejora ... ni siquiera usan la palabra mejora, todavía no ven ninguna estabilización”, dijo Charlton.

“Nunca veremos que las tarifas de flete vuelvan a esos niveles, es lo que están diciendo, pero no ven nada que se estabilice hasta mediados o quizás el tercer trimestre del próximo año en esta etapa.

“Ni siquiera estamos en nuestra temporada alta todavía… la gente recién está empezando a hacer su pedido de existencias navideñas ahora.

“Así que habrá muchos niños tristes que no tengan bicicletas rojas y Xbox. Si desea comprar los regalos de Navidad de sus hijos, consígalo ahora".