Iniciar Sesión

Buenos Aires, 02/01/2026

El consumo aumenta en 2022 impulsado por la generación de energía por los altos precios y la escasez de gas. Los precios difieren de acuerdo al origen

ANAHÍ ABELEDO

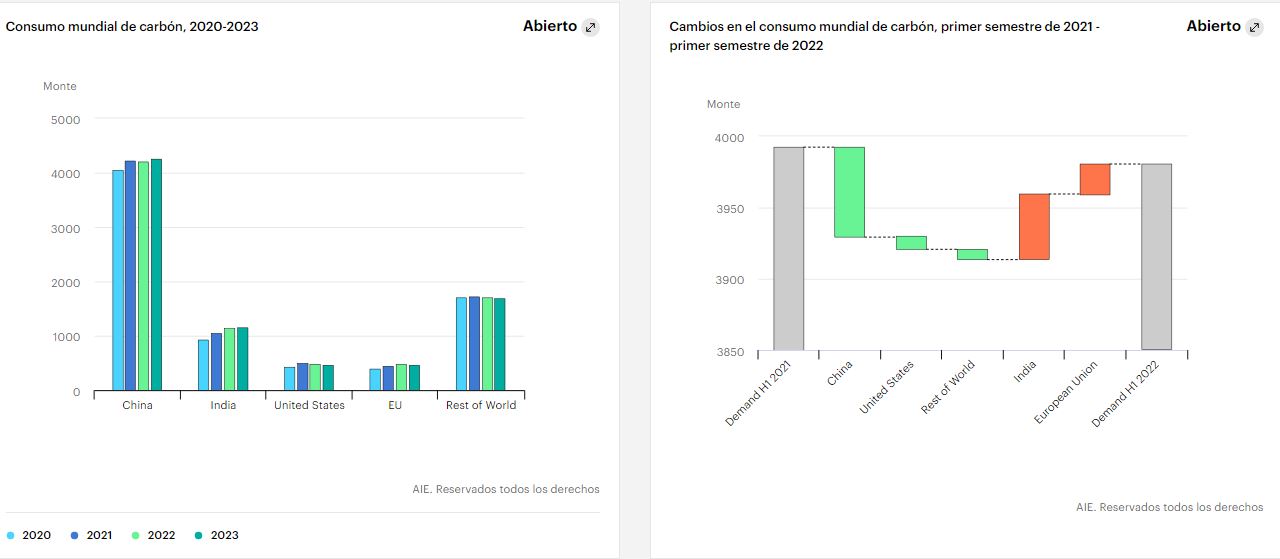

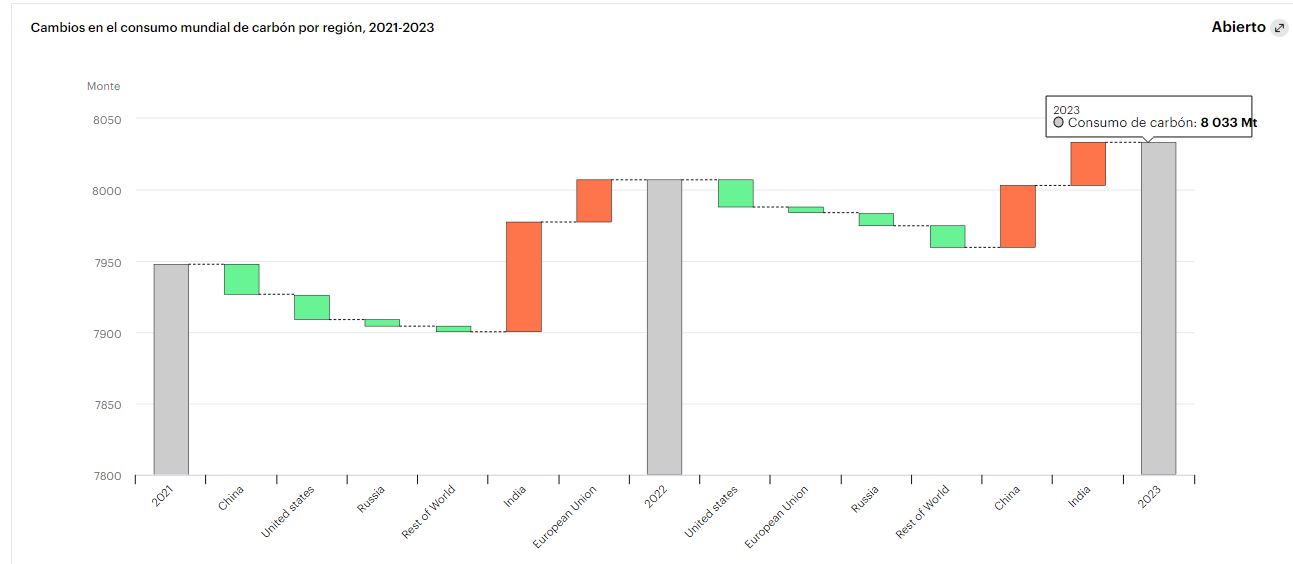

La demanda mundial de carbón repuntó con fuerza en la post-pandemia 2021 y se mantuvo en esos niveles en la primera mitad de 2022 -con una leve baja del 0,5%). La desaceleración económica compensó cualquier aumento de la demanda resultante de los precios más altos del gas natural tras la invasión de Rusia a Ucrania que modificó el consumo de muchos países con un retorno al carbón. China; India y la UE, en ese orden, son las que impulsan por diversas razones, ese crecimiento del consumo. En el mercado internacional hay nuevos patrones que van a definirse, por ahora la oferta está ajustada. Los precios actuales acusan diferencias de acuerdo al origen y al punto de llegada.

En la segunda mitad del año se espera que la demanda aumente un 0,7% hasta llegar a los 8.000 millones de toneladas alcanzando el pico histórico de 2013. Mientras que la demanda de carbón térmico para la generación de energía crecerá un 1%, impulsada por India y Europa, según el último pronóstico de la AIE realizado hace pocos días en su "Actualización del mercado de carbón, julio 2022".

La economía de China, responsable de más de la mitad del consumo mundial de carbón, se desaceleró en el segundo trimestre de 2022 por las restricciones Covid-19 con una disminución del 3% en el consumo de carbón.

En el sector eléctrico de China, la demanda disminuyó un 3% en el primer semestre y la debilidad del sector de la construcción contribuyó en una baja del 3% para aplicaciones no eléctricas.

Se espera que sea estable este año en torno a las 4 230 Mt siempre que se recupere la desaceleracion económica.

Se estima que el consumo en India aumentó un 9 % en la primera mitad de este año debido a un aumento del 10 % en la generación de energía a base de carbón por el crecimiento económico; mayor electrificación y refrigeración durante una ola de calor prolongada y, también por los altos precios del gas. De seguir en este nivel, el aumento será del 7 % o 77 Mt para 2022.

LA DEMANDA EUROPEA

El consumo de carbón de la UE aumentó un 10 % en el primer semestre, en el sector eléctrico aumentó un 16 %.

Varios países de la UE (Alemania, Francia, Países Bajos, España, Italia, Grecia, República Checa, Hungría y Austria) están ampliando la vida útil de las plantas de carbón programadas para cerrar, reabriendo plantas cerradas o elevando los límites en las horas de trabajo de las plantas de carbón para reducir consumo de gas.

El aumento interanual en la demanda de carbón térmico será de alrededor de 33 Mt para todo el año.

Alemania representará el mayor consumo adicional. En julio, el gobierno alemán creó una “reserva de reemplazo de gas” con una capacidad total de 10,6 GW.

Alemania recurrió al carbón ante la escasez de gas ruso y retrocedió en sus metas Net Zero

Incluye 1,9 GW de lignito y 4,3 GW de centrales eléctricas de hulla, que ya estaban en reserva, y 2,6 GW de capacidad de potencia de hulla, cuyo desmantelamiento estaba programado para 2022 y 2023.

En total, el consumo de carbón de la UE aumentaría un 7% interanual hasta las 476 Mt en 2022.

UN 2023 EN LA INCERTIDUMBRE

La previsión para 2023 es que el consumo se modifique sin embargo lo que ha aumentado es la incertidumbre. Los de gas y carbón permanecerán ajustados el próximo año y más allá.

La demanda mundial estará impulsada principalmente por el crecimiento económico de China y, en menor medida, por el de India.

Otra incertidumbre es la capacidad de los proveedores para aumentar la producción de carbón, lo que ayudaría a reducir los precios.

El crecimiento del PIB mundial sería del 3,2 % en 2023, pero disminuyeron las probabilidades de que los precios del gas bajen. El consumo mundial de carbón aumentaría ligeramente en un 0,3% a 8 032 Mt en 2023.

Pero la evolución económica, climática y/o del mercado podría fácilmente convertir este pequeño aumento en una disminución.

El consumo de carbón de China aumente un 1 %, o 43 Mt, en 2023, suponiendo que el crecimiento del PIB de China sea menor que en los últimos años.

Dado el amplio uso del carbón en la economía, este pronóstico está sujeto a muchas incertidumbres, como el crecimiento económico, la producción de energía hidroeléctrica o la evolución de la industria pesada.

La demanda de carbón en la India estará impulsada por la expansión de la electrificación y el crecimiento económico, crecería en un 3%, a 1 160 Mt el año próximo.

En la UE el pronóstico es más incierto aún debido a la situación volátil de los flujos de gas rusos.

La expansión de las energías renovables y las medidas de ahorro energético en 2023 son suficientes para compensar los cierres previstos de centrales nucleares.

Una mayor disponibilidad de centrales nucleares en Francia que en 2022, haría descender la demanda de carbón unos 4 Mt 2023.

EL MERCADO EXPORTADOR SE AJUSTA POR BAJAS EN RUSIA; AUSTRALIA Y SUDÁFRICA

La rápida recuperación de la economía mundial en 2021 provocó un fuerte aumento de la demanda de carbón, que en muchos países tuvo que satisfacerse con mayores importaciones.

El comercio internacional de carbón térmico aumentó 43 Mt (+4,3%) y el de carbón metalúrgico 4 Mt (+1,3%).

Indonesia, el mayor exportador mundial de carbón térmico, es también el más flexible. En 2021 aumentó sus exportaciones en 27 Mt a 434 Mt, exportando más del doble que Australia (199 Mt).

Estados Unidos, un proveedor oscilante en el mercado del Atlántico, aumentó las exportaciones en 12 Mt a 36 Mt. Al mismo tiempo, las exportaciones de Sudáfrica cayeron 9 Mt a 66 Mt debido a problemas con su sistema ferroviario.

En el mercado metalúrgico, la menor producción en algunas minas australianas fue compensada principalmente por mayores exportaciones de Rusia, que aumentó en 3 Mt a 32 Mt, y de Estados Unidos, que agregó 3 Mt para llegar a 41 Mt.

Los flujos comerciales internacionales ya habían cambiado en 2020 cuando China dejó de importar carbón de Australia, pero el cambio se aceleró en 2022 debido a las sanciones y prohibiciones al carbón ruso y la necesidad de que los países de la UE encuentren nuevos proveedores.

A pesar de la fiebre de Europa por el carbón térmico, esperamos un volumen de comercio mundial de carbón1en 2022 para estar ligeramente por debajo de los niveles de 2021, ya que los precios más altos reducen la demanda de importación en mercados sensibles a los precios, particularmente en China.

Después de que la escasez de carbón y energía provocara altos precios del carbón en octubre de 2021, el gobierno chino ordenó impulsar la producción nacional, lo que redujo la necesidad de importaciones.

En los primeros seis meses de 2022, la producción de carbón de China aumentó un 11 %. Al mismo tiempo, estimamos que su demanda de carbón se redujo en un 3%. Como resultado, las importaciones de carbón cayeron un 18 % interanual a 115 Mt. Para todo el año, las importaciones de carbón de China disminuirán un 18 %, o 45 Mt.

India también comenzó 2022 con importaciones reducidas, pero las medidas gubernamentales para evitar la escasez de carbón probablemente aumentarán los volúmenes de importación en la segunda mitad.

El aumento de las compras de carbón ruso por parte de los productores de hierro esponja y las empresas de servicios públicos de la India podría liberar suministros sudafricanos para otros mercados. Los nuevos patrones para los flujos de comercio internacional de carbón aún están por definirse.

El intenso uso del carbón en India no desciende

Se espera que Rusia experimente la mayor caída en las exportaciones de carbón en 2022 como resultado de las sanciones internacionales y la prohibición de importación de la UE.

Las exportaciones de Sudáfrica y Australia también disminuirán debido a la interrupción de los ferrocarriles y las condiciones climáticas desfavorables, respectivamente.

Indonesia aumentaría las exportaciones en 15 Mt. Sin embargo, incluso con más exportaciones de los Estados Unidos y algunos otros países, como Mozambique y Tanzania, el mercado seguirá siendo muy ajustado.

Las tendencias subyacentes en los mercados mundiales del carbón (aumento de la autosuficiencia en China e India, perspectiva económica débil, alta demanda de importaciones en Europa y oferta muy limitada de carbón con alto poder calorífico) persistirán en 2023. Las importaciones disminuirán en otras 20 Mt.

Se espera que las importaciones de carbón de la India continúen creciendo, pero menos rápidamente que en 2022, ya que se espera que Coal India, la compañía de carbón estatal más grande, y los productores cautivos (que producen carbón para su propio uso) impulsen la producción nacional de carbón a un nivel récord.

La oferta de carbón con alto poder calorífico seguirá siendo escasa debido a las dificultades que enfrentan otros exportadores para compensar volúmenes que Rusia no suministrará debido a prohibiciones y sanciones.

EL CARBÓN TÉRMICO SE RECUPERA

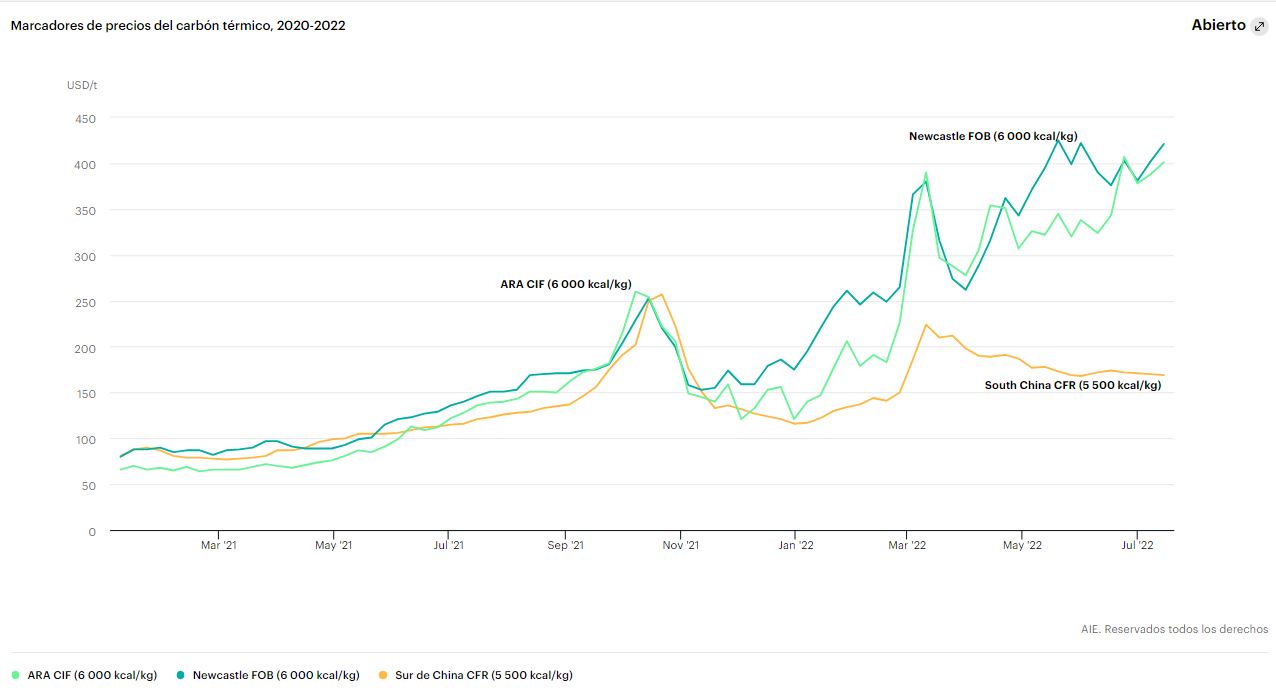

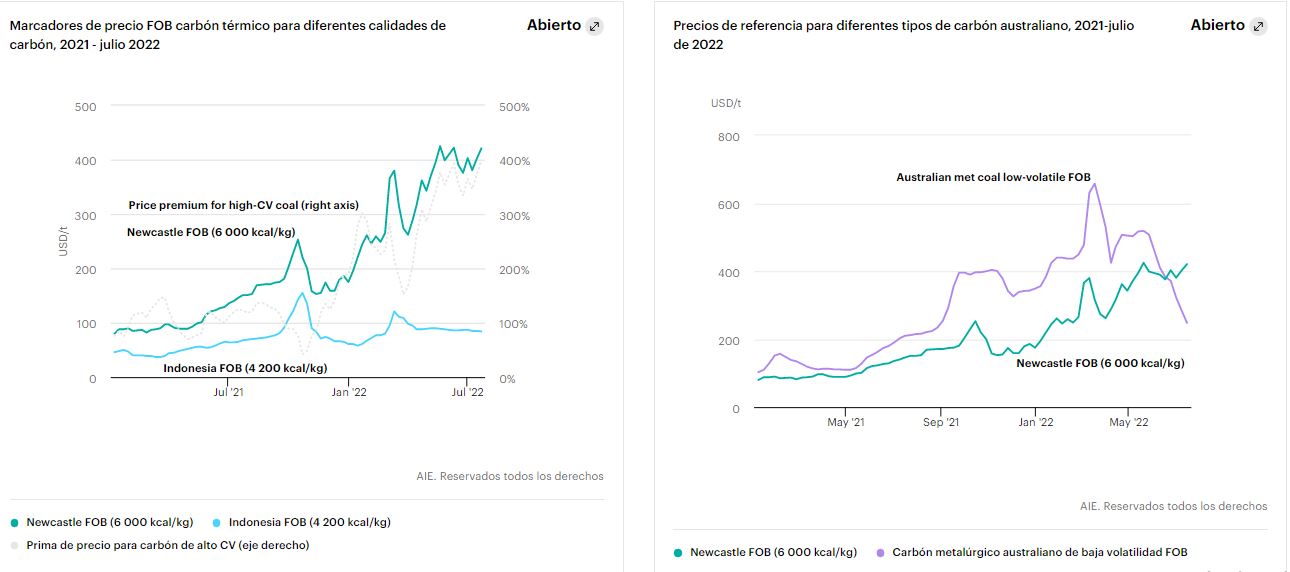

Después de caer en 2020, los precios al contado del carbón térmico se recuperaron a lo largo de 2021. Los precios más altos del gas natural los impulsaron aún más. En octubre de 2021, el carbón térmico Newcastle free on board (FOB) con un poder calorífico de 6 000 kcal/kg cotizaba a USD 253/t. Índice de precios del carbón de Argus/McCloskey1(API) 2, que rastrea los precios de costo, seguro y flete (CIF), siguió una tendencia similar y alcanzó USD 260/t sin precedentes.

En respuesta a la escasez, China impulsó la producción de carbón en la segunda mitad de 2021 y, a finales de año, los precios del carbón estaban disminuyendo.

En enero de 2022, en respuesta a los déficits internos debido a que los productores se concentraron en exportaciones de mayor precio, el gobierno de Indonesia suspendió de inmediato las exportaciones, lo que provocó que los precios en la región de Asia y el Pacífico volvieran a subir a los niveles de octubre de 2021.

Con el final de la temporada de calefacción en el hemisferio norte, los precios mundiales del carbón térmico transportado por mar disminuyeron ligeramente en abril. Aún así, los esfuerzos europeos para reducir las importaciones de energía de Rusia mantuvieron un piso por debajo de los precios.

Las inundaciones en Australia obstaculizaron la producción y el transporte de carbón, lo que llevó los precios FOB de Newcastle a un máximo histórico de USD 425/t en mayo, un tercer récord en ocho meses y nueve veces su nivel en septiembre de 2020.

La reducción de los flujos de gasruso a la UE generó temores de que pudiera cortarlos por completo. Las empresas energéticas europeas comenzaron a comprar más carbón y a subir aún más los precios API 2 que alcanzaron un nuevo máximo histórico de 425 USD/t en junio.

Al mismo tiempo, los precios de importación de carbón térmico en China disminuyeron por una mayor producción y porque las empresas chinas, al igual que las de otros países importadores, están comprando carbón ruso a precios reducidos.

LOS PRECIOS Y EL FACTOR DE LOS PUERTOS

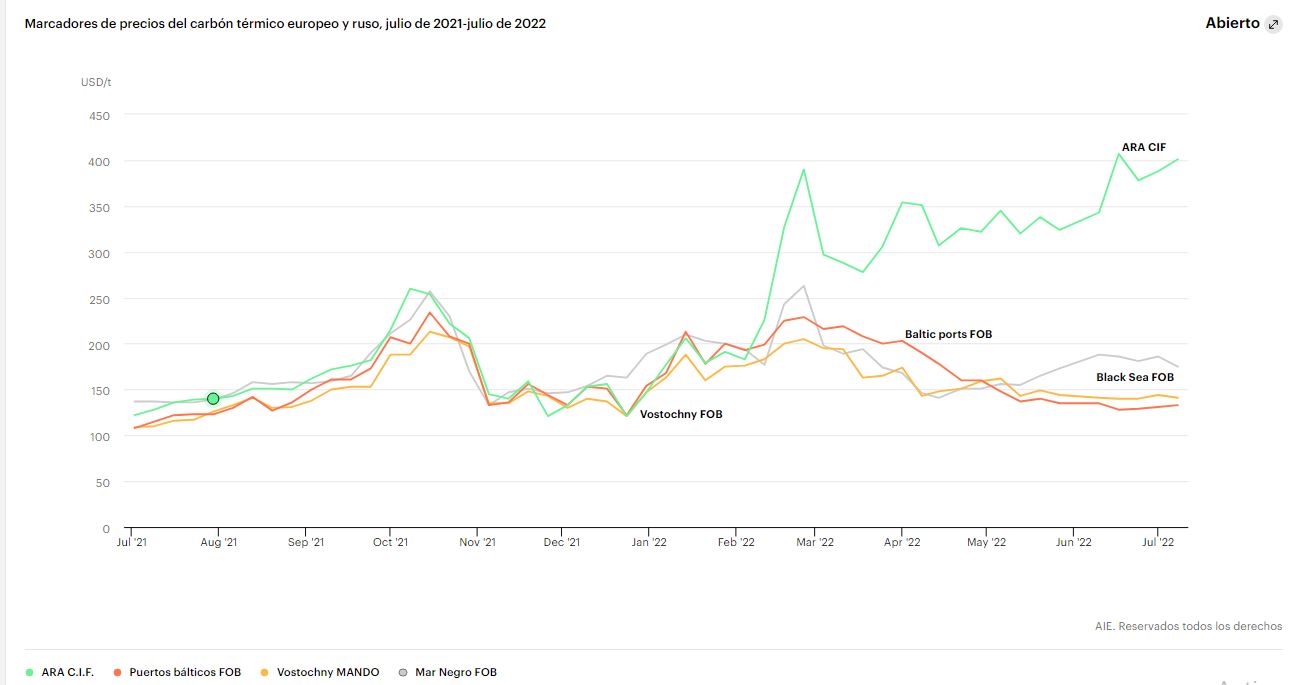

El carbón ruso se vende con un gran descuento debido a las sanciones de Occidente. La Unión Europea es el segundo mayor importador de carbón ruso después de China en 2021.

Algunas empresas de servicios públicos japonesas y surcoreanas también anunciaron que ya no comprarían carbón ruso. Juntos, la UE, Japón y Corea representaron alrededor del 40% de las exportaciones de carbón de Rusia en 2021.

Aunque el embargo del carbón de la UE no entrará en vigor hasta agosto, afectó inmediatamente a los precios al contado.

Los precios del carbón ruso disminuyeron debido a la menor demanda y los obstáculos comerciales, aunque el aumento de la competencia hizo subir los precios de otros proveedores de carbón.

El carbón ruso en los puertos del Báltico se vendió con un 41 % de descuento sobre los precios de ARA (Amsterdam Rotterdam Antwerp) en marzo, y se amplió a un 67 % de descuento en julio.

Si bien la prohibición de importación sigue pesando mucho sobre las exportaciones de carbón de los puertos bálticos de Rusia y de Vostochny en el este, los precios del carbón en sus puertos del Mar Negro son unos 40 USD/t más altos.

El carbón ruso es más barato por las sanciones. Puerto de Vostochny, en el Báltico

Los puertos del Mar Negro abastecen principalmente a Türkiye, Oriente Medio, África del Norte e India.

Se espera que el mercado mundial del carbón térmico siga siendo extremadamente ajustado en el tercer y cuarto trimestre de 2022 a medida que entre en vigor la prohibición de la UE.

El cambio al carbón ruso por parte de los principales importadores, incluidos China, los países del sudeste asiático e India, debería equilibrar los mercados hasta cierto punto, pero está limitado por los cuellos de botella logísticos en la capacidad de carga ferroviaria hacia el este de Rusia.

El carbón comercializado en la cuenca del Pacífico incluye una amplia gama de valores caloríficos (CV). Aunque los diferentes tipos de carbón pueden sustituirse entre sí hasta cierto punto, cada uno representa segmentos de mercado separados.

En la segunda mitad de 2021, cuando la oferta era escasa en China e India, los precios en todos los segmentos del mercado aumentaron en paralelo a niveles récord y luego disminuyeron cuando las importaciones chinas cayeron a finales de año. Sin embargo, las tensiones de suministro actuales en Europa y el noreste de Asia afectan principalmente a los precios del carbón de alta calidad, mientras que los precios del carbón de baja calidad de Indonesia se han mantenido casi sin cambios desde abril de 2022.

En junio, el mercado del carbón térmico de alto CV estaba tan ajustado que cotizaba a un precio superior al del carbón metalúrgico, que tiene un CV aún mayor. Este fenómeno sin precedentes es un claro indicio de la extraordinaria situación de los mercados del carbón.

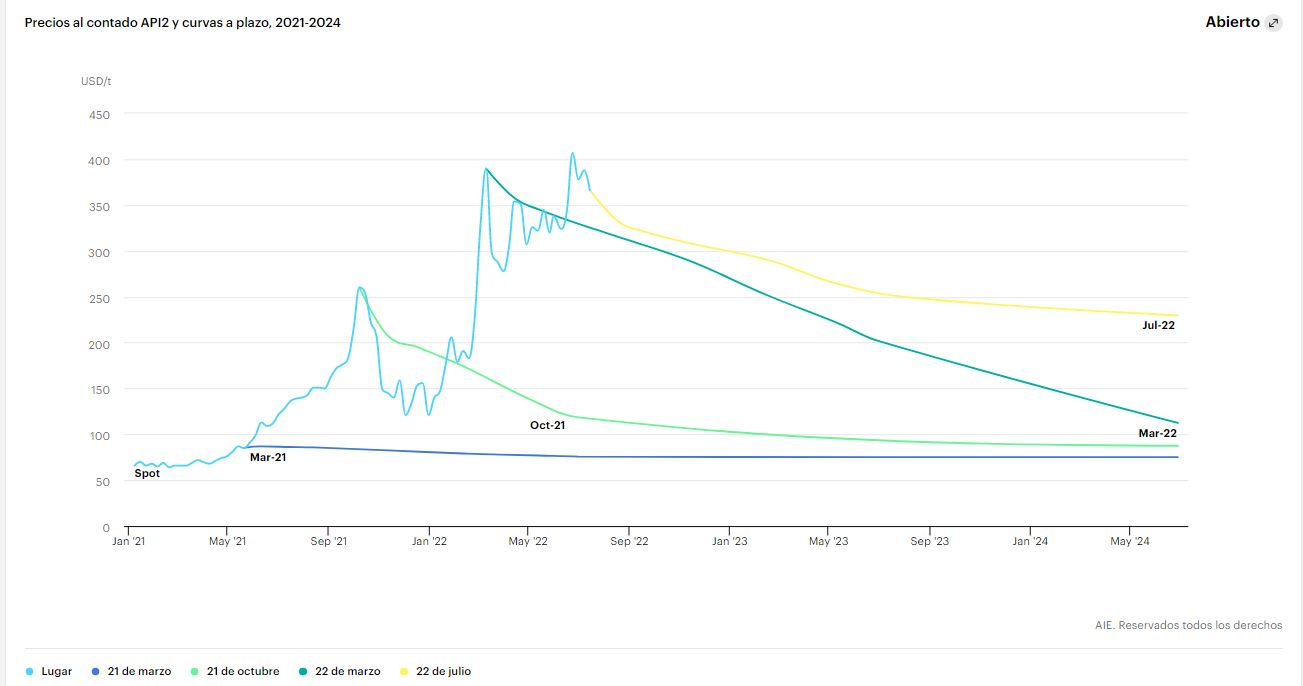

La curva de precios a plazo de API2 (un índice de precios para las entregas de carbón a Europa) muestra un fuerte retroceso. En otras palabras, los precios al contado son más altos que los precios futuros, lo que indica expectativas de que los precios bajen.

Sin embargo, los precios a plazo a largo plazo se han desplazado significativamente al alza en los últimos meses. Si bien el mercado al contado alcanzó su punto máximo en marzo y junio de 2022 a niveles muy similares, los precios del carbón que se entregará en 2024 se duplicaron durante el mismo período.

A partir de las diferentes curvas a futuro, parece que los participantes del mercado creían que los desequilibrios del mercado serían de corta duración cuando los precios alcanzaron su punto máximo por primera vez en octubre de 2021, pero ahora anticipan que las condiciones ajustadas del mercado se mantendrán.

En marzo de 2022, los precios de los futuros superaban los 200 USD/t hasta mediados de 2023. Tres meses después, en julio, los swaps de carbón para 2024 cotizaban a 230 USD/t. En el mismo período,