Iniciar Sesión

Buenos Aires, 08/12/2025

Los precios de los commodities bajarían en 2023, la energía seguiría en baja y los metales se estabilizan en 2024. Análisis del cobre y aluminio

ANAHÍ ABELEDO

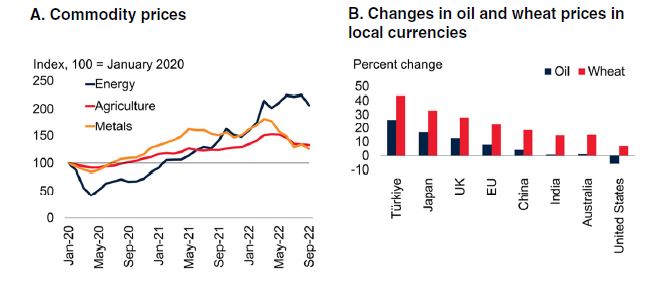

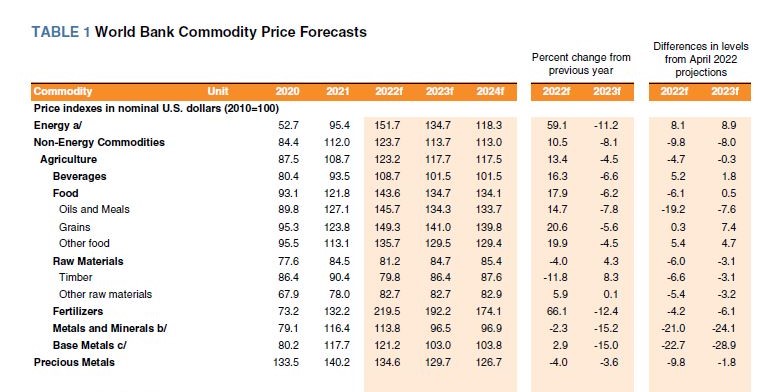

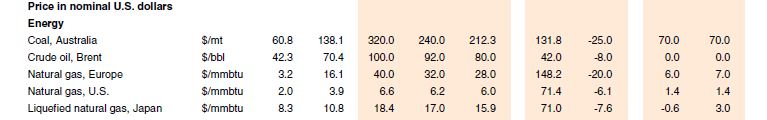

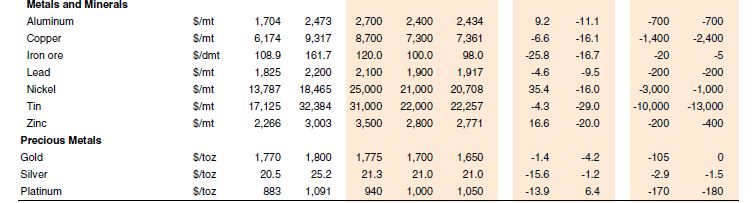

Se espera que los precios de la energía caigan un 11% en 2023 y 12 % en 2024 y que los precios agrícolas y de los metales disminuyan entre 5 y 15 %, respectivamente, en 2023 antes de estabilizarse en 2024. El debilitamiento de la demanda de los últimos meses, a raíz de la inflación y la preocupación por una recesión global, afectó a la baja los precios de los productos básicos que habían alcanzado sus picos en los primeros meses del año. Sin embargo, no todos los productos se comportaron de igual modo. Si bien algunos precios se moderaron, la depreciación de las monedas resultó en mayores precios para muchos países. Cómo los eventos globales influyeron en los precios del cobre y el aluminio.

Este es el análisis del Banco Mundial que ha publicado en estos días tomando como referencias la evolución de precios, oferta y demanda desde abril hasta octubre de 2022, el informe se conoce como "Commodity markets outlook, october 2022: Drivers of aluminun and copper prices".

Es probable que los precios sigan siendo volátiles a medida que se desarrolla la transición energética y la demanda pasa de los combustibles fósiles a renovables, lo que beneficiará a algunos productores de metales.

Las preocupaciones sobre una posible recesión global ya han contribuido a una caída en los precios del cobre desde su punto máximo en marzo de 2022, y un cambio en la demanda de aluminio ha contribuido a reducir los precios del aluminio.

LA BAJA DE PRECIOS NO SE SINTIÓ

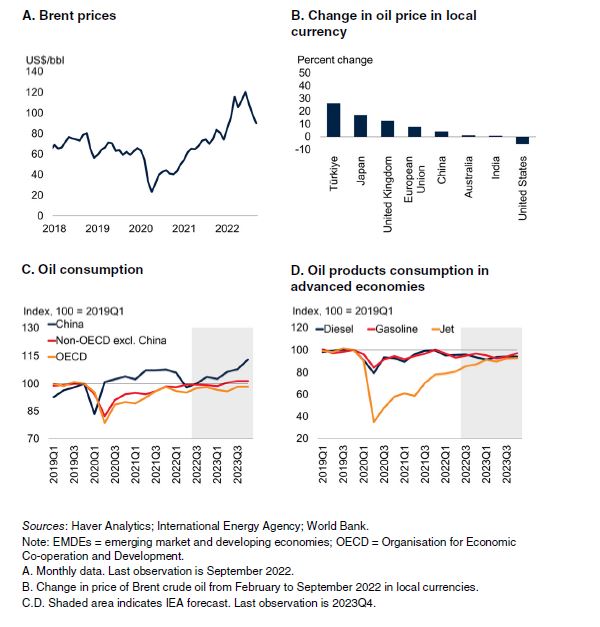

Por ejemplo, de febrero de 2022 a septiembre 2022, el precio del crudo Brent en dólares estadounidenses cayó casi un 6 %. Sin embargo, debido a la depreciacion de las monedas, casi el 60 % de las importaciones de petróleo de las economías de mercados emergentes y en desarrollo vieron un aumento en los precios del petróleo en moneda nacional durante este periodo.

Casi el 90 % de estas economías también vio un mayor aumento en los precios del trigo en moneda local en comparación con el aumento en EE.UU..

Como resultado, la inflación impulsada por las materias primas presionará en muchos países de modo más persistentes de lo indicadopor las recientes caídas en los precios mundiales de las materias primas.

En caso de intensificarse la desaceleración del crecimiento mundial, se espera que los precios de las materias primas disminuyan en los próximos dos años, pero de todos modos permanecerán considerablemente por encima de su promedio en los últimos cinco años.

Se espera que los precios de la energía caigan un 11% en 2023 y 12 % en 2024. Se proyecta que los precios agrícolas y de los metales disminuyan entre 5 y 15 %, respectivamente, en 2023 antes de estabilizarse en 2024.

Esta perspectiva, sin embargo, está sujeta a numerosos riesgos tanto en el corto como en el mediano plazo.

Las preocupaciones sobre el suministro, ya que las preocupaciones sobre la disponibilidad de energía durante el próximo invierno se intensificará en Europa. Los precios de la energía más altos de lo esperado podrían pasar a los precios no energéticos, especialmente los alimentos, prolongando los desafíos asociados con la inseguridad alimentaria.

Una desaceleración más aguda en el crecimiento global presenta un riesgo clave a la baja, especialmente para los precios del crudo y los metales. Una sección de enfoque especial sugiere que las preocupaciones sobre una posible recesión global ya han contribuido a una caída en los precios del cobre desde su punto máximo en marzo de 2022, y un cambio en la demanda de aluminio ha contribuido a reducir el aluminio precios.

COMPORTAMIENTOS: CRUDO, GAS, CARBÓN, METALES Y ALIMENTOS

Es probable que los precios sigan siendo volátiles a medida que se desarrolla la transición energética y la demanda pasa de los combustibles fósiles a renovables, lo que beneficiará a algunos productores de metales.

Los países exportadores de metales pueden aprovechar al máximo las oportunidades resultantes de crecimiento a mediano plazo, limitando al mismo tiempo el impacto de la volatilidad de los precios con marcos fiscales y monetarios bien diseñados.

Los precios de la energía han divergido ampliamente y se han vuelto extremadamente volátiles desde el estallido de la guerra en Ucrania.

Los precios del crudo Brent cayeron con fuerza durante 2022T3 (casi un cuarto menos en septiembre 2022 en relación con su pico de junio de 2022) debido a preocupaciones sobre una recesión mundial en 2023 y al endurecimiento de las condiciones de financiación.

Los precios se recuperaron parcialmente en octubre tras el anuncio de los miembros de la OPEP+ en octubre dereducir su objetivo de producción en 2 millones de barriles por día (mb/d) pero han sido volátiles ya que los precios del gas natural en Europa alcanzaron máximos históricos en agosto de 2022 debido a las acciones agresivas de varios países para reconstruir sus inventarios como por los flujos reducidos de gas desde Rusia. Los precios comenzaron a bajar.

En el caso del carbón, los precios continuaron aumentando en 2022T3, ya que muchos países recurrieron al carbón como sustituto de los recursos naturales.

Durante los últimos cuatro trimestres, los precios en Europa del gas natural y los precios del carbón transportado por mar han promediado 420 y 180% más alto, respectivamente, que su promedio en los últimos cinco años.

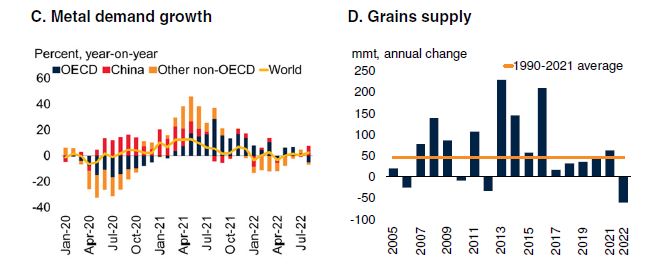

Los precios no energéticos disminuyeron un 13 % en el tercer trimestre de 2022 (q/q). Los precios de los metales fueron los que más bajaron, en gran medida reflejando un crecimiento global más débil y preocupaciones sobre una desaceleración en China.

Los precios de los metales cayeron un 9% (trimestre) a medida que las tasas de interés globales aumentaron considerablemente.

Los precios de los productos básicos agrícolas cayeron 11% en 2022T3 (t/t). El temor a la escasez de principios de año disminuyó gradualmente.

Se reiniciaron las exportaciones de Ucrania y los inventarios de cultivos clave se mantienen por encima de los niveles históricos, por lo que actúa como amortiguador para el 2022-23.

A pesar de la caída en precios de las materias primas agrícolas desde sus máximos de marzo de 2022, siguen siendo casi un 9% más altos que hace un año.

La escasez de suministro esperada en la temporada actual para algunos productos clave, especialmente el maíz, junto con el clima adverso y altos precios de la energía, podría mantener los precios altos durante la temporada actual

PERSPECTIVAS Y RIESGOS: ENERGÍA Y METALES

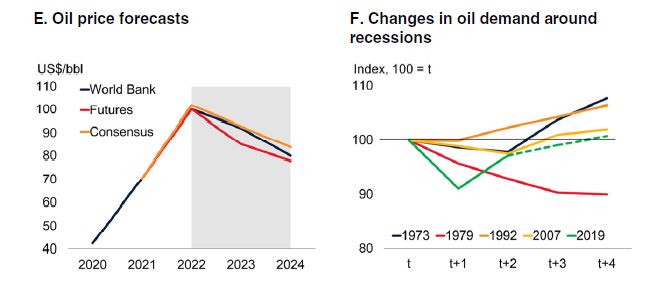

Después de un aumento esperado del 60 % en 2022, se prevé que los precios de la energía disminuyan un 11% en 2023 y otro 12% en 2024.

Los impulsores de las perspectivas incluyen un crecimiento más lento de la economía global, una menor demanda de gas natural debido a la reducción del consumo en hogares e industria. Sin embargo, los precios se mantendrán en más del 50% por encima de su promedio de cinco años hasta 2024.

Los precios de la energía persistentemente altos seguirán teniendo consecuencias inflacionarias, particularmente a través de efectos de segunda ronda tales como mayor costes de transporte y electricidad para las empresas.

Por las presiones inflacionarias derivadas de las materias primas, los precios se exacerbarán aún más en los países que han tenido considerables depreciaciones de la moneda contra el dólar estadounidense.

Se pronostica que los precios del petróleo crudo Brent promediarán $ 92 /bbl en 2023, por debajo de los $100/bbl proyectados en 2022, antes de bajar a $80/bbl en 2024.

Se espera que el consumo de petróleo aumentará un poco del 2% em 2023, a medida que China se reabre gradualmente, y a medida que cambia de gas natural continúa gas a petróleo, especialmente generación de electricidad.

Una desaceleración más aguda de lo esperado en crecimiento global y restricciones continuas de COVID en China son los principales riesgos a la baja para el consumo de petróleo.

Durante las recesiones mundiales anteriores, la demanda de petróleo ha disminuido en un 2 % en el primer año y 1% en el segundo, aunque con amplia variación.

Los miembros de la OPEP+ recortan la producción (incluso algo menos que los 2 mb/d anunciados ya que muchos de los miembros de la OPEP+ ya están produciendo por debajo de la cuota). Esto será más que contrarrestar el efecto del aumento de la producción en unos pocos países, principalmente Estados Unidos.

Las perspectivas están sujetas a numerosos riesgos, especialmente del lado de la oferta.

Primero, la producción en Estados Unidos podría decepcionar como productores si se prioriza la devolución de efectivo a los accionistas por sobre un aumento de la producción y si los mayores costos de los insumos limitan las nuevas inversiones.

En segundo lugar, las perspectivas de la producción de Rusia depende del impacto de medidas comerciales.

Las exportaciones de Rusia el próximo año podrían ser hasta 2 mb/d menos, ya que el embargo de la UE sobre petróleo y productos petrolíferos rusos (así como restricciones sobre el acceso a los servicios de envío y seguros de la UE) entra en vigor.

El tope del precio del petróleo propuesto por el G7 podría afectar el flujo de petróleo de Rusia, pero es un mecanismo no probado y necesitaría la participación de grandes mercados emergentes y economías en desarrollo para lograr sus objetivos.

En tercer lugar, las liberaciones de crudo de las reservas estratégicas, incluidos los EE. UU., finalizarán este año; si esto se demora, se correría el riesgo de dejar los inventarios estratégicos en niveles muy bajos.

En medio de bajos niveles de inventarios, la capacidad de producción y cambios geopolíticos en curso, el mercado del petróleo es susceptible a los picos de precios.

La materialización de algunos de estos riesgos podría intensificar los desafíos asociados con la seguridad energética en muchos países.

También se espera que los precios del gas natural y el carbón se mantengan en niveles mucho más altos que sus promedios previos a la pandemia.

Para 2024, los precios del carbón australiano y del gas natural estadounidense se espera que sean el doble de su promedio de hace 5 años, mientras que los precios del gas natural en Europa podrían ser cuatro veces mayores.

La esperada relajación de los precios el próximo año se debe a una menor demanda de gas natural a medida que los hogares y las industrias reducen su consumo y cambian a sustitutos, mientras que el carbón se espera que la producción aumente a medida que China, India y los exportadores marítimos impulsan la producción.

En el corto plazo, las perspectivas para los precios del gas natural y el carbón dependen en gran medida de la severidad del invierno en Europa.

Al igual que con el petróleo crudo, el crecimiento global más lento es un riesgo clave a la baja para las perspectivas para el próximo año.

Preocupaciones por la escasez de energía, particularmente en Europa, requerirán una cuidadosa coordinación de políticas entre los importadores para garantizar la carga de altos precios de la energía, o futuras interrupciones de la energía.

A más largo plazo, la perspectiva de una persistencia de altos precios de la energía pueden requerir un cambio en los modelos de la industria en los países del norte de Europa que, históricamente, dependían de las importaciones de gas natural por tubería.

De hecho, los altos precios de la energía ya provocaron el cierre de algunas instalaciones en sectores industriales de alto consumo energético, incluyendo fertilizantes y plantas químicas, así como cambios en patrones de fabricación en otros.

Juntos, estos cambios deberían conducir a la reducción de las emisiones de carbono de la UE y puede ayudar a acelerar su transición energética. En otros países, sin embargo, las implicaciones para el carbono son menos claras.

Tras una disminución estimada de casi 2 % , se pronostica que los precios de los metales caerán más de 15 % en 2023 antes de estabilizarse en 2024.

La debilidad refleja el deterioro de las perspectivas de crecimiento junto con el debilitamiento de la demanda de China (debido a su política de cero COVID y la ralentización de su sector inmobiliario).

Las perspectivas a corto plazo para los metales son a la baja y reflejan un crecimiento mundial más lento de lo esperado y un mayor deterioro de la propiedad de China.

Los precios de la energía podrían conducir a un aumento de los costos de producción para las refinerías de metales en el más largo plazo, sin embargo, se espera que el aumento de la demanda de metales, estimulado por las políticas gubernamentales recientes para acelerar la transición energética e impulsar renovables, que son intensivas en metales.

LOS CONDUCTORES DE LOS ALTIBAJOS DE LOS PRECIOS DEL COBRE Y ALUMINIO

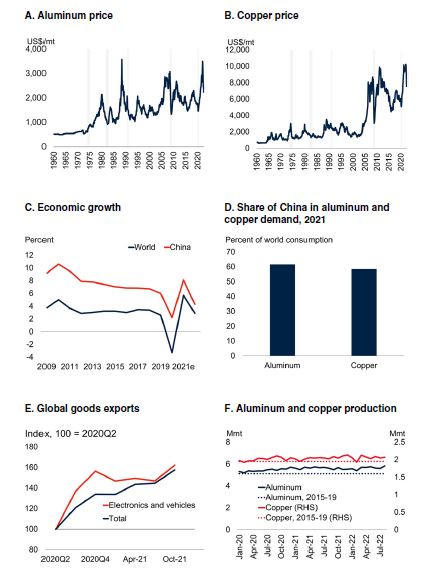

En los últimos tres años, se han producido una serie de perturbaciones que sacudieron los mercados mundiales de metales.

Una fuerte pandemia que indujo a una recesión mundial fue seguida por un fuerte repunte de la actividad económica mundial, que luego se desaceleró bruscamente nuevamente en medio del endurecimiento de las políticas.

Las restricciones de COVID-19 cerraron minas y la actividad intermitentemente interrumpida en China, el mayor consumidor de metales del mundo influyeron en la demanda global que inicialmente se desplazó de servicios a bienes, seguido de una inversión; y las políticas de pandemia.

La guerra en Ucrania, y la reciente política de endurecimiento para controlar la inflación causó mucha especulación sobre perspectivas del mercado de materias primas.

En los tres meses entre enero y abril 2020, los precios del aluminio y el cobre disminuyeron un 18 y 16 %, respectivamente, su mayor caída durante un período correspondiente en más de una década.

Posteriormente, entre abril de 2020 y marzo 2022, precios de aluminio y cobre se duplicaron, sus aumentos más pronunciados en un período correspondiente en más de tres décadas para aluminio y más de una década para cobre.

Desde entonces, en cinco meses, una cuarta parte de las ganancias del precio del aluminio y casi la mitad de las ganancias del precio del cobre ha sido desenrollado nuevamente como preocupaciones crecientes sobre una recesión mundial ejerció una presión a la baja sobre los precios de las materias primas de manera más amplia.

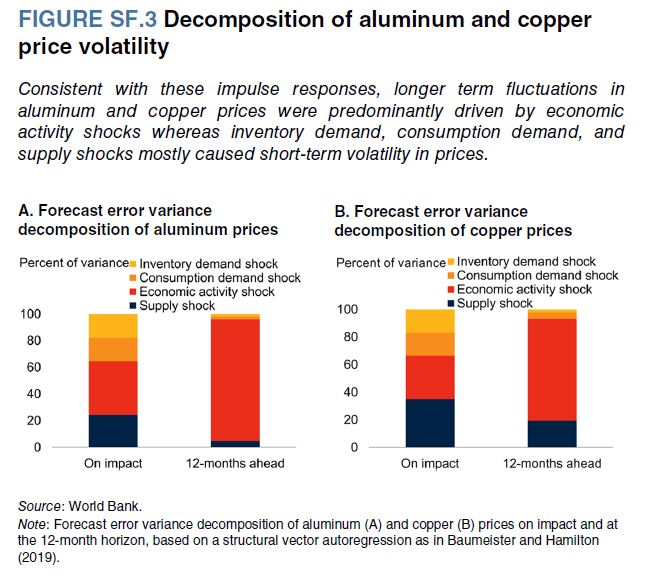

Una descomposición histórica de los movimientos de precios en los cuatro choques identificados por la metodología utilizada aquí sugiere que estas fluctuaciones de los precios del aluminio y el cobre fueron, en gran parte, como resultado de perturbaciones de la actividad económica,

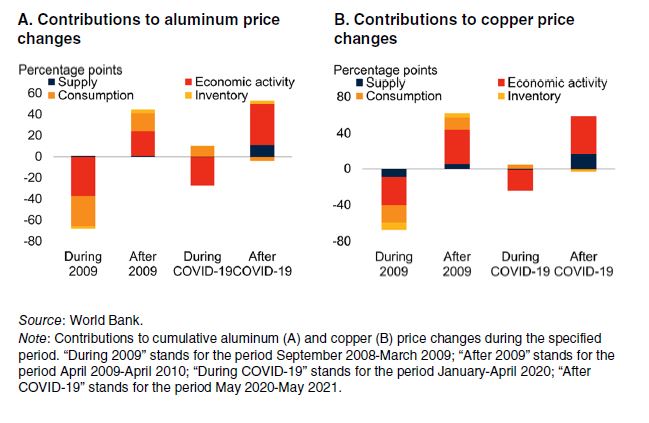

Entre enero y abril 2020, los choques de actividad económica redundaron en precios deprimidos del aluminio y el cobre por 27 y 23%, respectivamente; esto fue solo parcialmente compensado (9,7 y 4,4 puntos porcentuales, respectivamente), por choques de demanda de consumo que elevaron los precios.

Estos shocks de consumo pueden reflejar un crecimiento económico en China durante la pandemia. Durante este período, la demanda en China, que representa alrededor del 60 % del aluminio y la demanda de cobre, continuó expandiéndose, aunque a un ritmo muy reducido, mientras que se contrajo abruptamente en otros lugares en medio de una pandemia.

En los doce meses siguientes entre mayo de 2020 y mayo 2021, se levanta el repunte de la actividad económica y de precios del aluminio y el cobre por 39 y 42 %, respectivamente.

Las interrupciones del suministro, como cierres de minas, sumó otras 11 y 17 puntos porcentuales al aumento del aluminio y precios del cobre, respectivamente.

El papel de los choques de oferta durante la pandemia diferían de su papel durante la crisis financiera global.

Tanto la pandemia como la crisis financiera mundial estuvieron acompañadas de fuertes recesiones mundiales, en 2020 y 2009, respectivamente, eso redujo precios.

A diferencia de la recesión mundial de 2009, cuando los choques de oferta jugaron un papel insignificante, los choques de oferta contribuyeron alrededor de una cuarta parte al precio repunta tras la pandemia.

Las interrupciones en el suministro de aluminio y cobre son parte de un fenómeno más amplio de severa oferta de cuellos de botella, interrupciones en el envío y valor global y dislocaciones de la cadena en los últimos dos años.

Este repunte en gran medida impulsado por la demanda en aluminio y los precios del cobre continuaron hasta marzo de 2022, cuando los precios se dispararon casi al récord (aluminio) y máximos históricos (cobre).

Desde entonces, sin embargo, los precios de ambos productosse han hundido Esto ha reflejado una excepcional fuerte desaceleración del crecimiento mundial, así como la la corrección de las interrupciones del suministro.

Además, la fundición de aluminio, que es extremadamente intensiva en energía, ha caído bruscamente.

Asimismo, la ralentización del sector inmobiliario en China que comenzó a intensificarse en abril constituyó un shock de consumo negativo para los precios del cobre.

Además, para el cobre, que a menudo se considera un referente de la evolución económica mundial, las preocupaciones crecientes sobre la posibilidad de una recesión en 2023: un ejemplo de un inventario shock- han pesado sobre los precios.

Las respuestas de impulso estimadas del aluminio y los precios del cobre a la actividad económica sugieren considerables riesgos a la baja para el aluminio mundial y precios del cobre.

Existe un riesgo material de recesión mundial como resultado de la alta sincronía, el endurecimiento de las políticas en todo el mundo para frenar récord de inflación.

Dado que la producción industrial tiende a ser más volátil que la salida, esto podría ser acompañado de una desaceleración aún más pronunciada en producción industrial que también sería reflejado en menores precios del aluminio y el cobre.

Los resultados apuntan a las oscilaciones de los precios de los metales como un importante canal de transmisión para el ciclo económico a países que dependen en gran medida de sectores del cobre o del aluminio para la exportación, los ingresos fiscales y la actividad económica.

Se pueden esperar más cambios en que los precios del aluminio y el cobre sean la transición energética lejos de los combustibles fósiles hacia los combustibles renovables y las baterías, el transporte.