Iniciar Sesión

Buenos Aires, 04/12/2025

Se observa un crecimiento de la demanda manteniéndose en máximos históricos este año y seguiría así en 2024

ANAHÍ ABELEDO

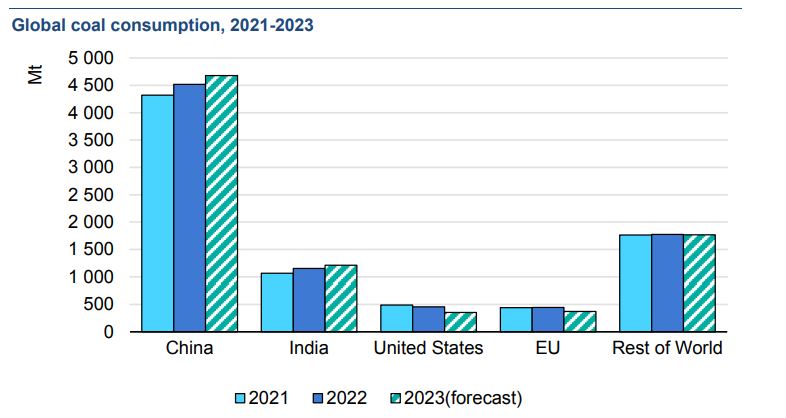

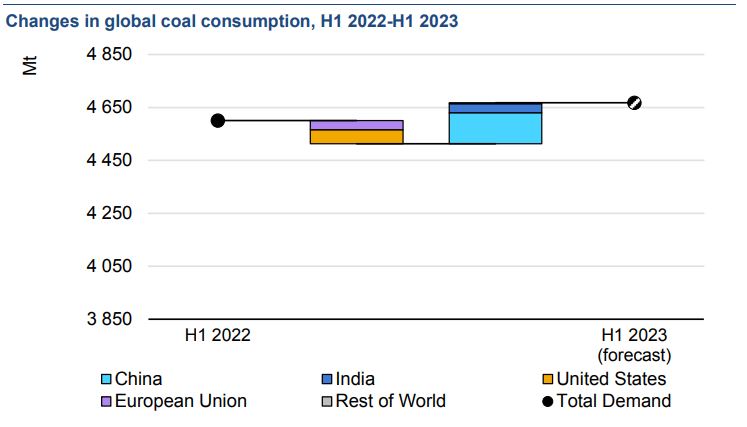

En lo que se considera un nuevo récord de consumo, en el primer semestre del año la demanda global de carbón creció un 1,5%, alrededor de 4 665 Mt, respaldada por un aumento del 1 % en la generación de energía y del 2 % en la demanda no energética, lo que la sitúa en máximos históricos. Para 2024 esta demanda se mantendría estable, con una baja en el sector eléctrico compensada con un incremento en el sector industrial. Las mineras de carbón, con balances más sólidos por los altos precios del año pasado, realizaron inversiones de capital sostenibles y expansivas.

Los aumentos continuos se observan en China; India e Indonesia mientras que el consumo ha disminuido en EE.UU.; Unión Europea y Japón.

En la segunda mitad de 2023, se espera que una disminución en la generación de energía a carbón a nivel mundial revierta con creces las ganancias de la primera mitad, de acuerdo al último informe de la Agencia Internacional de Energía (AIE) "IEA: Coal Market Update, July 2023". Para todo el año, la demanda del sector eléctrico sería un 0,4 % menor, alrededor de 5.597 Mt.

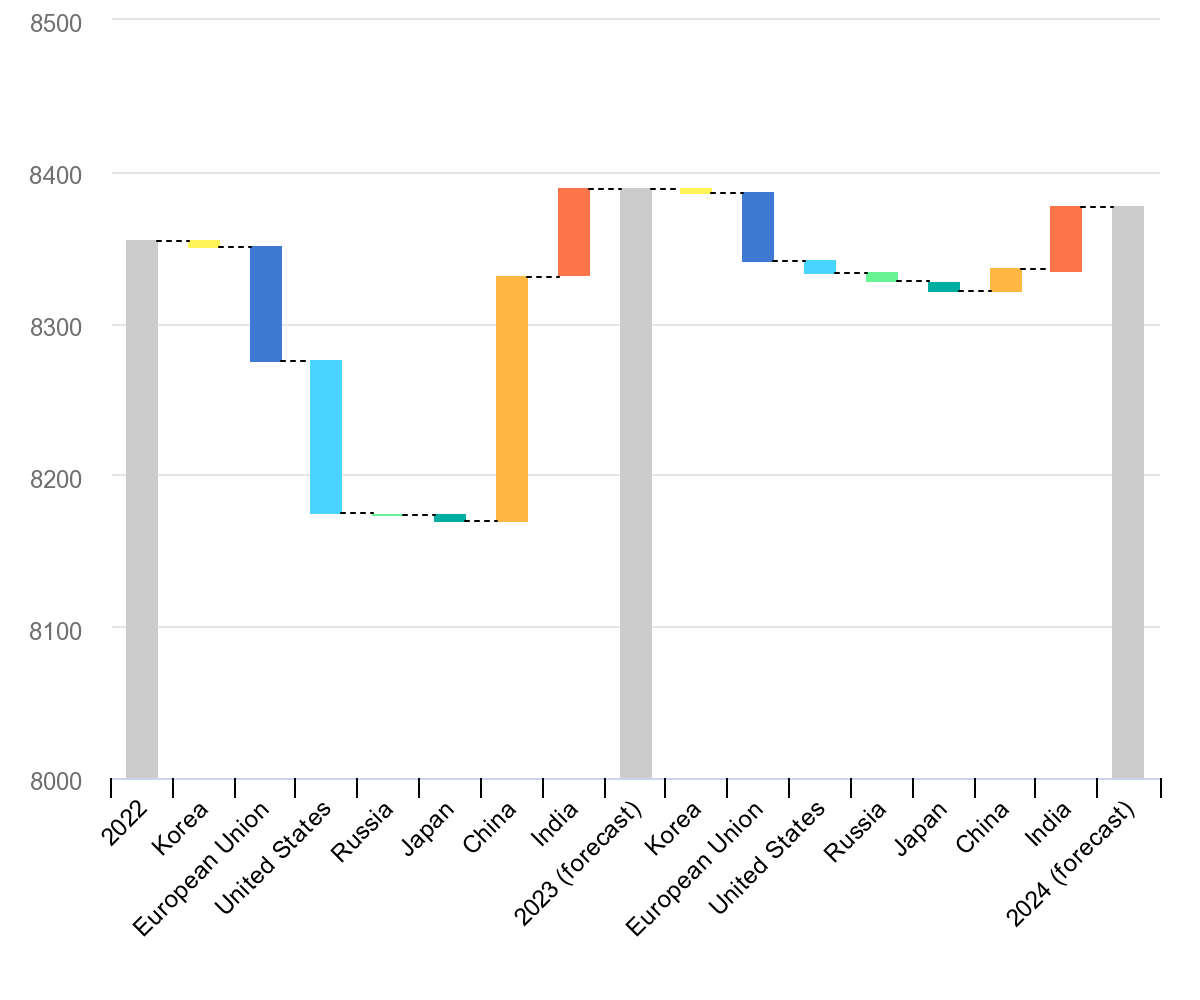

En el sector no eléctrico, continuaría el crecimiento, alcanzando los 2 791 Mt para todo el año 2023. Como resultado, la demanda global global de carbón se mantendría estable en alrededor de 8 388 Mt (+0,4 %) en 2023. El crecimiento dependería de las condiciones climáticas y de las economías de las grandes naciones consumidoras de carbón.

Las disminuciones en EE. UU. y la UE están impulsadas por el sector eléctrico, con una combinación de débil demanda de electricidad y expansión de energías renovables. En el caso de Estados Unidos, el gas barato también está lastrando la demanda de carbón.

LA DEMANDA POR REGIONES

En China aumentó alrededor de un 5,5 % cuando los bloqueos relacionados con el covid afectaron a la economía, y una producción hidroeléctrica muy baja en el primer semestre de 2023, lo que aumentó la dependencia del carbón -generación de energía a fuego lento. En la segunda mitad, se espera que el crecimiento se desacelere levemente, por la disponibilidad de energía hidroeléctrica luego de la sequía del año pasado.

En total crecería en el año alrededor de un 3,5 % a 4 679 Mt, con una demanda del sector energético que aumente un 4,5 % y una demanda de usos no energéticos que crezca un 2 %.

Debido al fuerte crecimiento económico y la dependencia del carbón, la demanda de carbón de la India creció alrededor de un 5,5 % en el primer semestre de 2023. Dado que el crecimiento del sector energético se desaceleraba un poco en el segundo semestre, esperamos un aumento total del 5 % para el año, por un total de 1 212 Mt.

Indonesia seguirá siendo el quinto mayor consumidor de carbón en 2023, ya que las perspectivas económicas son positivas y se espera que el sector energético, el sector de fundición y otras industrias demanden más carbón.

En los Estados Unidos, la demanda de carbón sigue cayendo, impulsada por el sector eléctrico. Después de contraerse alrededor de un 24% en el primer semestre, se espera una disminución más lenta de la demanda de carbón en el segundo semestre. Se espera que la demanda total de carbón en 2023 caiga a 357 Mt.

La demanda de carbón también está nuevamente en una trayectoria descendente en la Unión Europea y Japón, así como en Corea. En la primera mitad de 2023, la demanda de carbón cayó alrededor de un 16 % en la Unión Europea y para todo el año se espera que disminuya alrededor de un 17 % a alrededor de 372 Mt.

La disminución se debe a perspectivas económicas más débiles, precios más bajos del gas, recuperación nuclear y amplia producción de energía mediante recursos renovables. En Japón y Corea, estos efectos son limitados, resultando en una demanda esperada de 179 Mt (-1,9%) en Japón y 117 Mt (-2,8%) en Corea.

CAMBIOS EN EL CONSUMO DE CARBÓN POR PAÍS

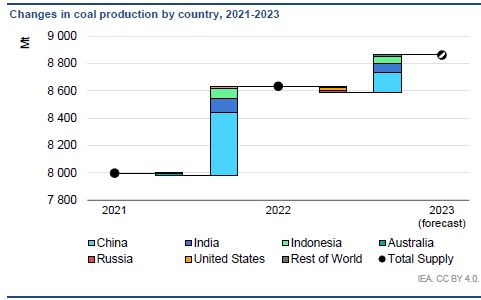

LA PRODUCCIÓN TAMBIÉN CRECE

La producción mundial de carbón crece aún más en 2023, impulsada por un fuerte aumento esperado de la producción en China, India e Indonesia en los primeros seis meses, compensando las disminuciones en los Estados Unidos y la Unión Europea. La producción rusa de carbón se recuperó un poco en la primera mitad de 2023.

En marzo de 2023, China alcanzó otro récord mensual de 417 Mt1, superando el récord anterior establecido en diciembre de 2022. En total, esperamos que la producción de China aumente un 3,3% a 4 631 Mt para todo el año 2023.

En la primera mitad, la oferta de India aumentó alrededor de un 10 %, alcanzando un nuevo récord de producción en un solo mes de 107 Mt en marzo, según el Ministerio del Carbón , superando las 100 Mt en un solo mes por primera vez. Para todo el año, esperamos un aumento en la producción de carbón a alrededor de 989 Mt (+7%), cerca del objetivo de 1 bt del gobierno.

La producción de carbón de Indonesia creció aproximadamente un 16% a 353 Mt en los primeros seis meses de 2023. Se espera que el crecimiento se desacelere en la segunda mitad y esperamos un aumento de alrededor del 8% a alrededor de 695 Mt para todo el año.

Debido a la continua destrucción de la demanda debido a la gran falta de disponibilidad de centrales eléctricas de carbón después de años de mantenimiento deficiente y graves problemas de infraestructura, se espera que la producción de carbón de Sudáfrica disminuya en aproximadamente un 4,2% a 220 Mt en 2023. En la primera mitad, se estima que la producción han disminuido en un 10% aún más rápido.

En EE. UU., la producción de carbón vuelve a descender. Si bien se espera que la producción haya aumentado alrededor de un 0,8% en la primera mitad del año, para todo el año pronosticamos una caída del 4,2% a 519 Mt, en comparación con una caída del 22% en la demanda. Las mayores exportaciones y la acumulación de existencias en las centrales eléctricas explican la brecha.

En los primeros seis meses, la producción de carbón en la Unión Europea se desplomó aproximadamente un 17 %, impulsada por la caída de la demanda del sector eléctrico. En total, pronosticamos que la producción de la UE caerá alrededor de un 8% a 321 Mt.

La producción de carbón de Rusia disminuiría ligeramente en un 2,9 % a 429 Mt en 2023, después de un aumento estimado del 1,4 % en los primeros seis meses. Pero cualquier pronóstico para Rusia es difícil en las actuales circunstancias de guerra.

La producción de carbón de Australia aumente un 2%, ya que las condiciones climáticas permiten a los productores expandir significativamente la producción, luego de que La Niña los golpeara severamente el año pasado. Se prevé que la producción de carbón aumente a 460 Mt.

EL COMERCIO Y LOS MERCADOS

A pesar de que no se pondrán en marcha nuevos proyectos a gran escala, los altos precios en 2022 han dejado a las empresas mineras de carbón con balances más sólidos, brindándoles la oportunidad de invertir en inversiones de capital sostenibles y expansivas.

Una mayor oferta de carbón y menores precios del gas hicieron que los precios del carbón cayeran abruptamente hacia fines de 2022.

Las caídas atrajeron a compradores sensibles a los precios, como China e India, aunque las caídas de los precios fueron parcialmente compensadas por la depreciación del yuan chino y la rupia india. frente al dólar estadounidense.

China e India aumentaron las importaciones a principios de 2023, y China incluso puso fin a su prohibición no oficial del carbón de Australia. Hasta abril, las importaciones de China e India representaron aproximadamente el 50 % de las importaciones mundiales de carbón, ya que los dos mayores productores y consumidores de carbón también son los mayores importadores.

Durante la primera mitad de 2023, la Unión Europea se convirtió temporalmente en un exportador de carbón térmico debido a los amplios inventarios acumulados durante el año anterior y la reducción de la generación de energía a carbón. En abril, los países de la UE exportaron cerca de 1 Mt. Los destinos de exportación incluyeron, entre otros, Marruecos, India y China.

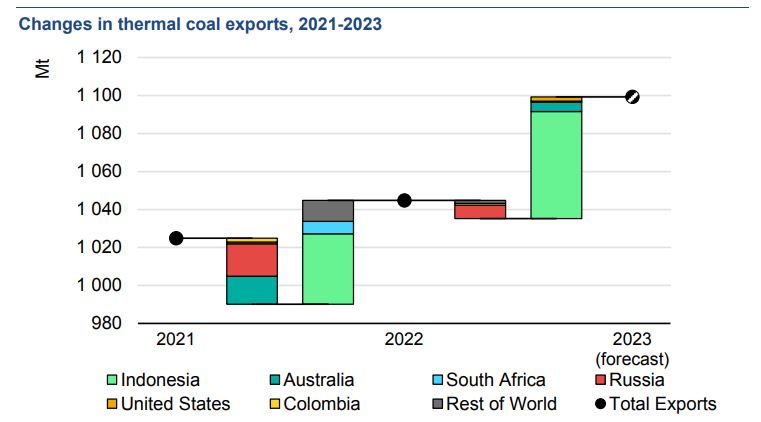

La elevada demanda mundial de importaciones de carbón térmico se cubriría con las exportaciones de Indonesia, que aumentarían un 12 % a alrededor de 525 Mt para todo el año.

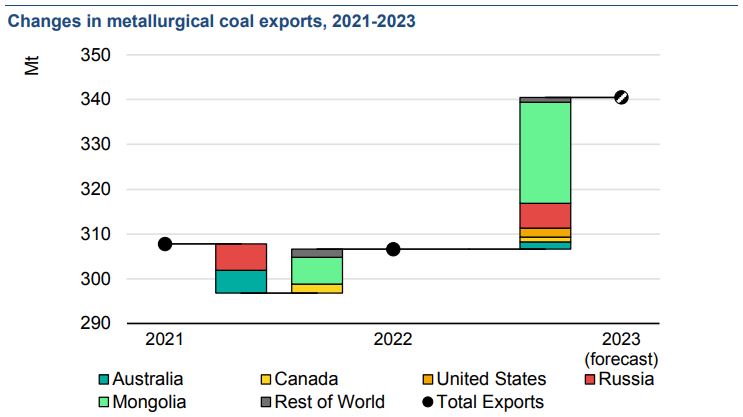

Del mismo modo, la elevada demanda de carbón metalúrgico se cubriría con exportaciones adicionales de Mongolia, que se duplicarán con creces a más de 40 Mt.

Las exportaciones totales de carbón térmico aumenten a 1 099 Mt (+5,2 %), mientras que las exportaciones de carbón metalúrgico.

Se prevé que las exportaciones de carbón alcancen las 340 Mt (+11 %) en 2023, y se espera que el comercio total de carbón se acerque a los volúmenes récord observados en 2019.

Para el comercio marítimo de carbón, se proyecta alrededor de 1 335 Mt (alrededor del 93 % del comercio total de carbón) lo que superaría el récord de 1 331 Mt alcanzado en 2019.

LOS PRECIOS DEL CARBÓN TÉRMICO SE NORMALIZAN

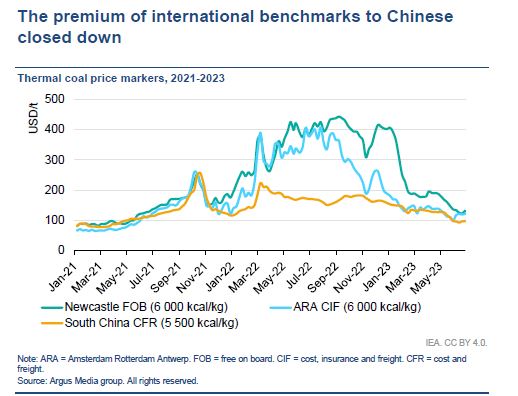

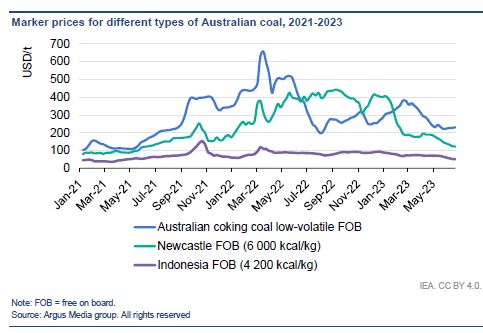

Los precios de Newcastle y ARA alcanzaron su punto máximo justo por debajo de los 400 US$/t a principios de marzo de 2022, cuando la invasión rusa de Ucrania desestabilizó los mercados.

Tras un breve descenso por debajo de los 300 US$/t en abril, los precios subieron antes de las sanciones occidentales anunciadas. Los precios de Newcastle, también impulsados por la escasez de suministro, superaron por primera vez los 400 US$/t en mayo y mantuvieron estos niveles hasta caer con fuerza a principios de 2023.

Los precios alcanzaron un máximo histórico de 443 US$/t en septiembre de 2023. Los precios ARA alcanzaron un máximo de tres veces por encima de los 400 US$/t entre finales de junio y finales de julio, antes de emprender una trayectoria descendente tras alcanzar el máximo histórico de 408 US$/t.

En el último trimestre de 2022, los precios de ARA comenzaron a disminuir debido a las condiciones climáticas templadas y las amplias reservas en las centrales eléctricas de carbón europeas.

Los precios de ARA convergieron con los precios en el sur de China en alrededor de US$ 146/t a principios de 2023. A lo largo de 2022, los precios del carbón de alto CV en el sur de China se desviaron sustancialmente de las tendencias de Newcastle y ARA, y se mantuvieron comparativamente estables a un precio promedio. de unos US$ 169/t.

La abundante oferta interna limitó la exposición a los altos precios de importación.

Mientras que los precios de ARA se desplomaron hacia fines de 2022, los precios del carbón en Newcastle obtuvieron una prima de hasta US$ 225/t sobre ARA en enero de 2023. La disparidad de precios surgió de la sólida demanda de carbón australiano junto con la persistente escasez de suministro debido a La Niña.

Hacia fines de la segunda mitad de 2023, los precios convergieron gradualmente. Los precios de Newcastle y ARA para el carbón térmico de alto CV alcanzaron niveles de alrededor de US$ 119/t, vistos por última vez a principios de 2022. Los precios en el sur de China oscilaron justo por debajo de US$ 100/t, observados por última vez a mediados de 2021.

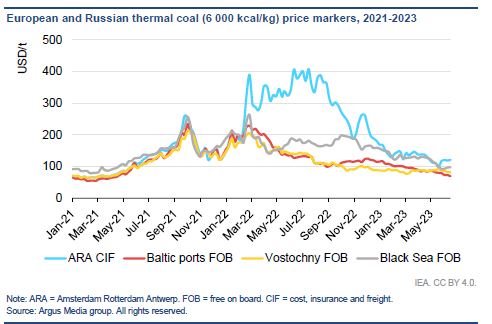

Con la caída en picada de los precios de ARA en el último trimestre de 2022, el descuento ruso comenzó a disolverse. Los precios del carbón en los puertos del Mar Negro convergieron con ARA a finales de 2022, mientras que el carbón en los puertos del Báltico y en el puerto de Vostochny siguió comercializándose con un descuento de alrededor del 30 % al 40 %.

En la primera mitad de 2023, los precios de ARA y Rusia mostraron una trayectoria paralela, con precios en los puertos rusos acercándose a los niveles de precios nominales observados a principios de 2021.

PRONÓSTICO A 2024

En 2024, la demanda mundial se mantendría estable (-0,1 %) en alrededor de 8,38 bt, un nivel nunca alcanzado antes de 2022. En el sector eléctrico disminuiría un 1 %, debido a la fuerte expansión continua de generación de energía renovable y un crecimiento moderado de la demanda de electricidad.

Habría un pequeño aumento de alrededor del 1,5% en el sector industrial, a medida que mejoren las condiciones económicas.

Por regiones, en Asia crecerá, en particular India y el Sudeste Asiático, compensado por caídas en los Estados Unidos y la Unión Europea. La demanda también está disminuyendo en otras economías maduras como Japón, Corea, Australia y Canadá, donde la demanda de carbón alcanzó su punto máximo hace algunos años.

China seguirá representando más de la mitad del uso mundial de carbón, y solo el sector eléctrico consumirá un tercio. Si añadimos a India, la participación global aumenta a alrededor del 70%, lo que significa que China e India juntas consumen el doble de carbón que el resto del mundo combinado.

Junto con el crecimiento reciente en el sudeste asiático, el dominio del continente asiático está aumentando aún más. En 2024, se espera que la participación de China, India y la región de la ASEAN alcance el 76 %. Al mismo tiempo, la cuota de consumo de carbón de Estados Unidos y la Unión Europea, que ascendía al 40 % hace tres décadas, se reducirá al 8 % en 2024.