Iniciar Sesión

Buenos Aires, 27/12/2025

A medida que el grafito mantiene su posición dominante en los ánodos, su demanda se sobrecarga en escenarios impulsados por el despliegue de EV y almacenamiento de baterías.

ANAHÍ ABELEDO

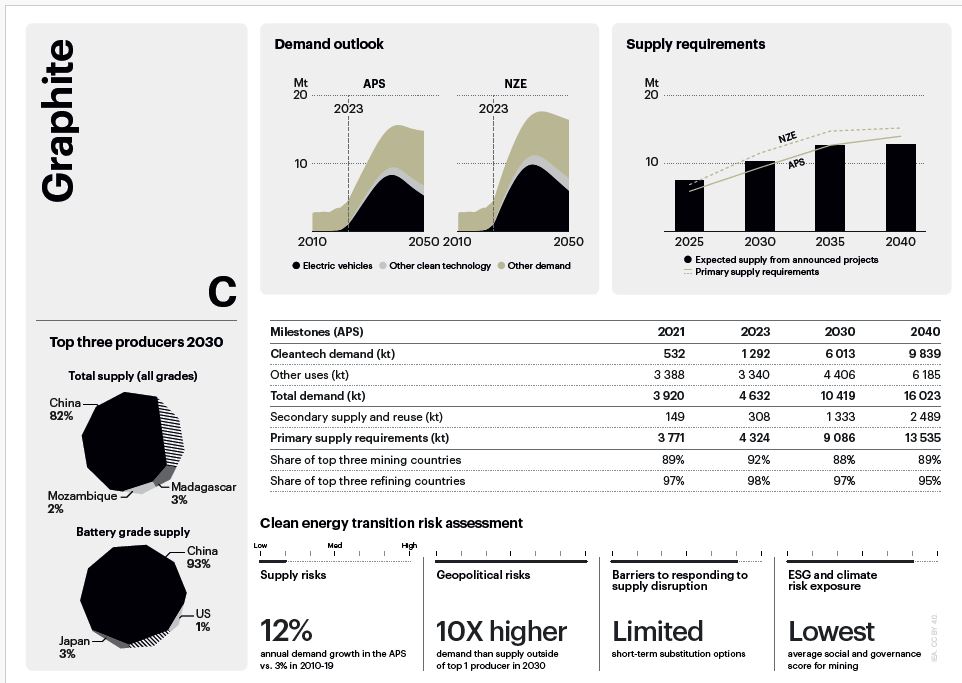

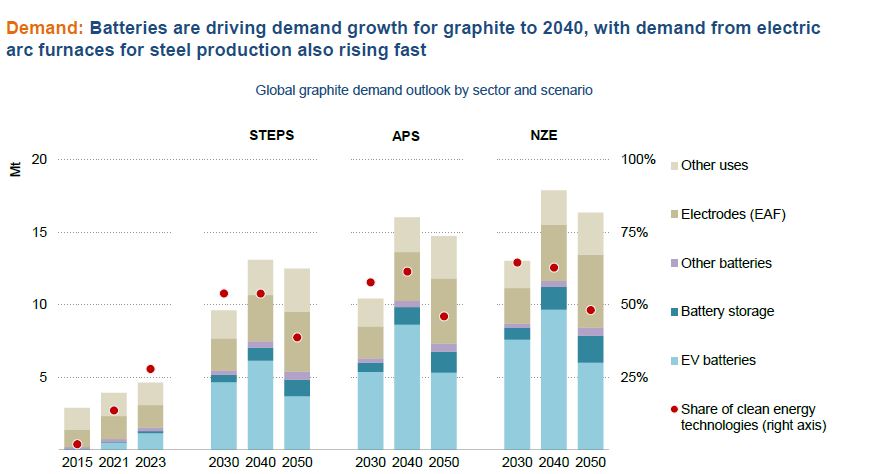

El papel cada vez mayor del grafito en los ánodos de baterías contribuye a una sólida perspectiva de crecimiento a corto plazo, y se prevé que la demanda mundial se duplique en 2030 y para 2040, la demanda total de grafito alcanzará los 13 Mt en el escenario de metas más moderadas para la transición energética (STEPS); aumentaría hasta cerca de 16 Mt para 2040 y 18 Mt en el escenario intermedio (APS) y hasta cuatro veces en el escenario más ambicioso (NZE). La minería de grafito natural está dominada por China, lo que representa el 80% de la producción mundial y resulta un factor limitante, cuáles son los nuevos proyectos.

La industria de los vehículos eléctricos emerge como un principal consumidor de grafito. En el APS, este sector consumirá 5,4 Mt en 2030, superior a los niveles de producción globales actuales; representando el 60% de la demanda total.

Las baterías de almacenamiento también contribuye significativamente al crecimiento de la demanda. Cuando se consideran otras aplicaciones de baterías, como las de electrónica, la demanda para grafito relacionado con baterías, que requieren grados y cadenas de suministro dedicadas: se espera que representen el 65% del total de la demanda para 2040, en comparación con el 33% actual.

Según afirma la Agencia Internacional de Energía en su informe "AIE: Global Critical Minerals Outlook 2024", es poco probable que otros minerales desafíen la posición dominante del grafito en el corto plazo. Sin embargo, esperamos un cambio continuo hacia mayores contenido de silicio a lo largo del tiempo.

Esta tendencia, sumada a la adopción de químicas de ánodos alternativos, como ánodos de metal de litio, ánodos de silicio (con un contenido de silicio superior al 50%) y carbono duro (utilizado en baterías de iones de sodio), afecta gradualmente el ritmo del crecimiento de la demanda de grafito a largo plazo, lo que conducirá a una reducción moderada en la demanda de grafito en baterías después de 2040.

Sin embargo, la velocidad del despliegue de estas químicas alternativas depende de superar importantes desafíos técnicos y de escala, como garantizar una alta ciclo de vida y resistir cambios de volumen.

Tanto en el escenario APS como en el NZE, hay un cambio notable hacia el mayor uso de hornos de arco eléctrico frente a los hornos tradicionales, especialmente en Europa, con el objetivo de disminuir las emisiones asociadas a la producción de acero. Esto aumenta la demanda de electrodos de grafito, principalmente basados en grafito sintético. Para 2040, el grafito demanda aplicaciones metalúrgicas alcanza 3,4 Mt en la APS y 3,8 Mt en el escenario NZE, frente a los 1,5 Mt actuales.

SUMINISTRO: SINTETIZAR GRAFITO Y AUMENTAR VOLÚMENES

Los depósitos son más capaces de respaldar suministros más baratos, diversificados y que consumen menos energía.

El grafito se encuentra y extrae de depósitos geológicos naturales en varias formas (vena, amorfa, escamas). Sin embargo, desde el turno del siglo XX y el descubrimiento del proceso de Acheson, el mineral también se puede sintetizar a partir de productos basados en combustibles fósiles, como el coque de petróleo, con un proceso intensivo en emisiones.

La mayoría de los productores de baterías a nivel mundial dependen en gran medida de China para ánodos de grafito. Mientras que las capacidades considerables de ánodo de grafito natural existen fuera de China, dependen casi por completo de productos refinados y exhiben bajas tasas de utilización.

LA MINERÍA, UN FACTOR LIMITANTE - NUEVOS PROYECTOS

Actualmente, la minería de grafito natural está dominada por China, lo que representa el 80% de la producción mundial. En el caso base, grafito natural extraído alcanza 2,7 Mt en 2030 y 3 Mt en 2040. La participación de China cae al 70% en 2030 debido al crecimiento de dos productores emergentes:

+ 1- Mozambique, en particular con el proyecto Ancuabe (60 kt)

+ 2 - Madagascar, con el proyecto Molo (150 kt).

Además, nuevos jugadores están surgiendo en Canadá, India, Australia y Tanzania (Nachu proyecto, 130 kt), con el objetivo de atender al creciente mercado de baterías.

No todas las formas de grafito natural son adecuadas para entrar en la cadena de suministro de baterías. Los fabricantes utilizan copos naturales, de tamaño medio y calidades finas, y su disponibilidad surge como un factor limitante clave en ampliación de ánodos aptos para baterías basados en grafito natural.

La producción de ánodos de batería naturales implica múltiples pasos, incluida la esferonización, un proceso de remodelación de las escamas de grafito, implicando más del 50% de pérdidas materiales. En el caso base, la necesidad del suministro de ánodos de grafito natural alcanzará los 750 kt en 2030, y esto requiere cerca de 1.700 kt de escamas de calidad fina y media.

Del total se extraerán 2.700 kt de grafito en 2030, es probable que alrededor del 70% se extraiga grados adecuados. Esto trae el daño en escamas de grado de suministro al mercado de ánodos de baterías.

Las capacidades mineras adicionales son requeridas para cumplir con los volúmenes necesarios de ánodos de grafito natural post-2030 en escenarios impulsados por el clima.

NATURAL REFINADO: PROBLEMA DE DIVERSIFICACIÓN

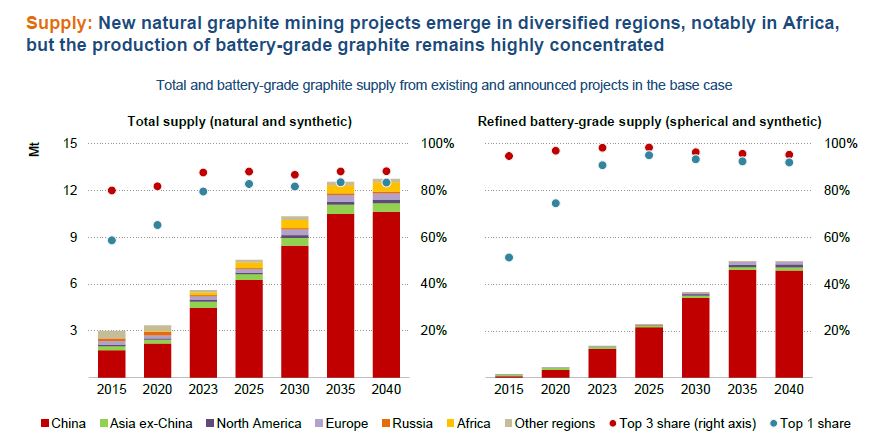

Si bien se han logrado algunos avances en la diversificación de la extracción de grafito natural, la producción de grafito esférico, una forma refinada de grafito natural, permanece muy concentrado.

Actualmente China representa el 99% del mercado mundial de grafito esférico aunque algunas operaciones posteriores, como el recubrimiento y la purificación, ocasionalmente se llevan a cabo en el extranjero, los actores industriales en estos procesos se vuelven altamente dependientes de China para sus suministros de materia prima.

La industria está desarrollando nuevos proyectos en zonas geográficamente diversas áreas, con un número creciente de proyectos integrados. Éstas incluyen Northern Graphite (80 kt) y Nouveau Monde (32 kt) en Canadá, Recursos de Syrah (38 kt) en Estados Unidos y varios proyectos en Europa, como los recursos Talga de Suecia (12 kt).

Si estos proyectos entre en funcionamiento según lo previsto, la participación de China en grafito esférico se espera que la oferta caiga al 85% en 2030 y al 80% en 2040 en el caso base.

LA OFERTA SINTÉTICA EQUILIBRA LA DEMANDA

Debido a las limitaciones en el suministro de grafito natural, el grafito sintético, la producción está aumentando su participación en baterías, aunque su producción también está dominada por un único actor: China.

El grafito sintético se ha utilizado en gran medida para otras aplicaciones, en particular electrodos, que requerían productos de menor calidad. Sin embargo, en los últimos años, la producción de grafito sintético ha aumentado de cero a 40% de suministro total de grafito sintético, que aumentará al 55% para 2040.

El grafito sintético se convirtió en un insumo dominante para los ánodos de baterías, al mando de una cuota de mercado del 80%.

La síntesis de grafito requiere el suministro de coque de aguja, un coproducto de las industrias del petróleo y del carbón. Hay capacidades excedentes para producir coque aguja hoy, principalmente en China, lo que significa que es poco probable que el suministro de coque aguja sea un factor limitante para suministro de grafito sintético en el corto plazo, pero esto puede cambiar en el futuro a largo plazo en escenarios impulsados por el clima.

IMPLICACIONES: URGENCIAS Y DESAFÍOS

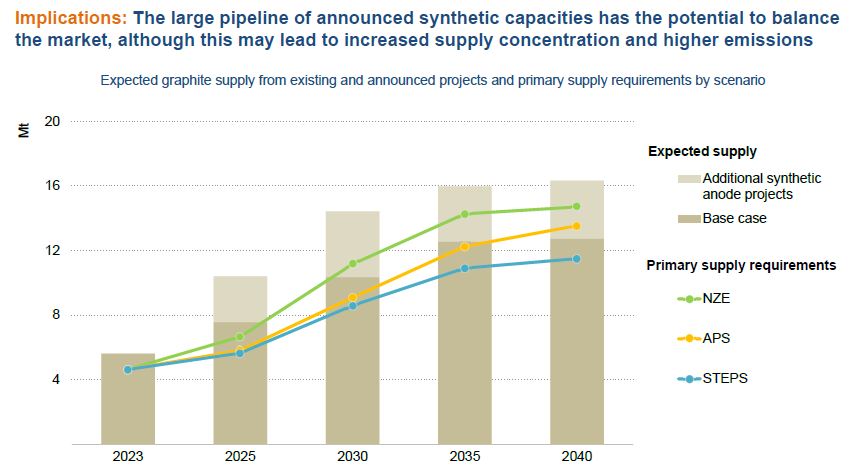

En el caso base, el suministro previsto de baterías esféricas se prevé que el grafito y el grafito sintético sean adecuados para cumplir la demanda a corto plazo. Sin embargo, sostener la demanda a largo plazo requerirá volúmenes de producción adicionales.

El suministro de grafito en escamas naturales apto para baterías puede generar déficit en los próximos años.

Sin embargo, cabe señalar que existe un importante número de proyectos de ánodos sintéticos anunciados, principalmente en China, superando la escala requerida en el Escenario NZE.

Es probable que muchos de estos proyectos experimenten bajas tasas de utilización o que no lleguen a fructificar.

Sin embargo, esto implica que cualquier escasez de grafito natural podría resultar en un mayor aumento en la proporción de grafito sintético para compensar el déficit.

Sin embargo, esto tiene un costo. La extracción y conversión del grafito sintético implica una cantidad significativamente mayor de emisión de gases de efecto invernadero respecto a su equivalente natural, ya que implica un proceso que consume mucha electricidad y depende de recursos fósiles.

Existen proyectos y técnicas de síntesis de grafito que consumen mucha energía como la grafitización longitudinal, una mayor proporción de sintéticos, se espera que el grafito en los ánodos genere niveles significativamente mayores de emisiones de GEI.

Sin embargo, algunos proyectos desarrollados en áreas con fuentes de generación de energía bajas en emisiones pretenden lograr reducciones significativas en las emisiones en comparación con cadenas de suministro actuales.

Además, China representa actualmente la gran mayoría de los países existentes y capacidad prevista de producción de grafito sintético. Por lo tanto, un mayor aumento en la proporción de grafito sintético en las baterías reforzaría el dominio de China en este sector.

Siguiendo los elementos relacionados con el germanio, el galio y las tierras raras , el grafito está ahora sujeto a un sistema de licencias de exportación de China desde diciembre de 2023. Estos controles se centran específicamente en grafito para grados de baterías (grafito en escamas, grafito esférico, productos de alta pureza), considerados “altamente sensibles” y excluyen grados de menor calidad, como electrodos para aplicaciones metalúrgicas.

Estos controles pueden tener numerosos efectos dominó. Como la implementación comenzó en enero de 2024, los volúmenes de exportación a productores clave de ánodos en Japón y Corea se desplomaron muy por debajo de los promedios mensuales anteriores antes de regresar a niveles normales en marzo.

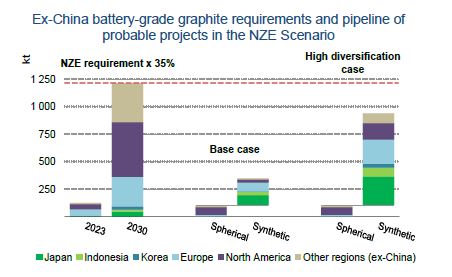

Actualmente, el 45% de los vehículos eléctricos y las baterías de almacenamiento se venden e instalan uera de China, lo que se traduce en 350 kt de contenido de grafito en sus nodos. Para 2030, esta demanda implícita fuera de China alcanzará, 2 Mt en el escenario APS y 3,5 Mt en el escenario NZE. Cuando el umbral del 35% de participación de un único proveedor, objetivo en la UE aplica la Ley de Materias Primas, lo que significa que faltan 1,3 Mt de regiones fuera de China.

En el caso base, la oferta esperada fuera de China cae significativamente por debajo de estas necesidades materiales. Mientras que proyectos en etapa inicial, no incluidos en el caso base, podrían educir un poco la brecha, como los de Estados Unidos,Corea, Arabia Saudita, India, Noruega y Finlandia: los países previstos.

Es posible que el suministro aún no sea suficiente para satisfacer las necesidades. Este indica que lograr las ambiciones de diversificación descritas en medidas políticas recientes serían un gran desafío sin esfuerzos significativos para acelerar el desarrollo de proyectos en regiones geográficamente diversas.

Sin embargo, estos proyectos necesitarían avanzar en medio de una fuerte competencia de los actores actuales e mportantes excesos de capacidad anunciados en China, que pueden requerir apoyo estratégico y coordinado de los gobiernos.